第4【提出会社の状況】

1【株式等の状況】

(1)【株式の総数等】

①【株式の総数】

|

種類 |

発行可能株式総数(株) |

|

普通株式 |

30,000,000 |

|

計 |

30,000,000 |

(注) 2022年7月15日開催の取締役会決議及び2022年7月29日開催の臨時株主総会決議により、株式分割を含む定款の変更を行い、発行可能株式総数は29,950,000株増加し、30,000,000株となっております。

②【発行済株式】

|

種類 |

発行数(株) |

上場金融商品取引所名又は登録認可金融商品取引業協会名 |

内容 |

|

|

|

|

完全議決権株式であり、権利内容に何ら限定のない当社における標準となる株式であります。 単元株式数は100株であります。 |

|

計 |

|

- |

- |

(注)1.2022年7月15日開催の取締役会決議により、2022年8月1日付で普通株式1株につき500株の割合で株式分割を行っております。

これにより発行済株式数は8,256,953株増加し、8,273,500株となっております。

2.2022年7月29日開催の臨時株主総会決議により、2022年8月1日付で1単元を100株とする単元株制度を採用

しております。

(2)【新株予約権等の状況】

①【ストックオプション制度の内容】

|

新株予約権の名称 |

第五回 新株予約権 |

第五回の2 新株予約権 |

第六回 新株予約権 |

第六回の2 新株予約権 |

|

取締役会決議の年月日 |

2012年4月16日 |

2013年2月20日 |

2013年5月21日 |

2014年3月17日 |

|

付与対象者の区分及び人数(名)※1 |

当社取締役2名 当社従業員18名 [対象者なし] |

当社取締役2名 当社従業員9名 [対象者なし] |

当社取締役3名 当社従業員19名 [当社取締役1名] [当社従業員1名] |

当社従業員3名 [当社従業員1名] |

|

新株予約権の数(個)※2 |

36 [-] |

12 [-] |

25 [20] |

4 |

|

新株予約権の目的となる株式の種類、内容及び数(株)※2 |

普通株式 36 [-] (注)1 |

普通株式 12 [-] (注)1 |

普通株式 25 [10,000] (注)1 |

普通株式 4 [2,000] (注)1 |

|

新株予約権の行使時の払込金額(円)※2 |

80,000 [160] (注)2 |

80,000 [160] (注)2 |

80,000 [160] (注)2 |

80,000 [160] (注)2 |

|

新株予約権の行使期間※2 |

2014年3月31日~ 2022年3月29日 |

2014年3月31日 ~ 2022年3月29日 |

2015年3月28日 ~ 2023年3月26日 |

2015年3月28日 ~ 2023年3月26日 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円) |

発行価格 80,000 [160] 資本組入額 40,000 [80] |

発行価格 80,000 [160] 資本組入額 40,000 [80] |

発行価格 80,000 [160] 資本組入額 40,000 [80] |

発行価格 80,000 [160] 資本組入額 40,000 [80] |

|

新株予約権行使の条件※2 |

(注)3、4 |

(注)3、4 |

(注)3、4 |

(注)3、4 |

|

新株予約権の譲渡に関する事項※2 |

当社取締役会の承認を要する。 |

当社取締役会の承認を要する。 |

当社取締役会の承認を要する。 |

当社取締役会の承認を要する。 |

|

組織再編成行為に伴う新株予約権の交付に関する事項※2 |

(注)5 |

(注)5 |

(注)5 |

(注)5 |

※1 付与日における内容を記載しております。なお、付与対象者の退職等による権利の喪失、当社取締役の当社監

査役就任、当社従業員の当社取締役就任に伴い、「付与対象者の区分及び人数」に変更がある場合には、上記

新株予約権に関する本書提出日の前月末現在(2022年10月31日)における内容を[ ]内に記載しております。

※2 最近事業年度の末日(2021年12月31日)における内容を記載しております。なお、本書提出日の前月末現在

(2022年10月31日)にかけて変更された事項については、本書提出日現在における内容を[ ]内に記載してお

り、その他の事項については最近事業年度の末日における内容から変更ありません。

|

新株予約権の名称 |

第七回 新株予約権 |

第十回 新株予約権 |

第十回の2 新株予約権 |

第十一回 新株予約権 |

|

取締役会決議の年月日 |

2014年4月18日 |

2015年4月17日 |

2016年3月14日 |

2016年8月24日 |

|

付与対象者の区分及び人数(名)※1 |

当社取締役1名 当社従業員13名 当社の子会社の従業員4名 [当社取締役1名] [当社従業員2名] |

当社取締役3名 当社の親会社の従業員3名 当社従業員15名 当社の子会社の 従業員3名 [当社取締役2名] [当社従業員2名] [当社元取締役1名] |

当社従業員12名 当社の子会社の役員1名 当社の子会社の 従業員1名 [当社取締役1名] [当社従業員3名] |

当社従業員1名 当社の子会社の 取締役1名 [当社取締役1名] [当社の子会社の 取締役1名] |

|

新株予約権の数(個)※2 |

22

|

57 [55] |

19

|

75

|

|

新株予約権の目的となる株式の種類、内容及び数(株)※2 |

普通株式22 [11,000] (注)1 |

普通株式57 [27,500] (注)1 |

普通株式19 [9,500] (注)1 |

普通株式75 [37,500] (注)1 |

|

新株予約権の行使時の払込金額(円)※2 |

141,980 [284] (注)2 |

141,980 [284] (注)2 |

141,980 [284] (注)2 |

190,070 [381] (注)2 |

|

新株予約権の行使期間※2 |

2016年3月29日 ~ 2024年3月28日 |

2017年3月27日 ~ 2025年3月26日 |

2017年3月27日 ~ 2025年3月26日 |

2018年8月25日 ~ 2026年3月30日 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額 (円)※2 |

発行価格 141,980 [284] 資本組入額 70,990 [142] |

発行価格 141,980 [284] 資本組入額 70,990 [142] |

発行価格 141,980 [284] 資本組入額 70,990 [142] |

発行価格 190,070 [381] 資本組入額 95,035 [191] |

|

新株予約権行使の条件※2 |

(注)3、4 |

(注)3、4 |

(注)3、4 |

(注)3、4 |

|

新株予約権の譲渡に関する事項※2 |

当社取締役会の承認を要する。 |

当社取締役会の承認を要する。 |

当社取締役会の承認を要する。 |

当社取締役会の承認を要する。 |

|

組織再編成行為に伴う新株予約権の交付に関する事項※2 |

(注)5 |

(注)5 |

(注)5 |

(注)5 |

※1 付与日における内容を記載しております。なお、付与対象者の退職等による権利の喪失、当社取締役の当社監

査役就任、当社従業員の当社取締役就任に伴い、「付与対象者の区分及び人数」に変更がある場合には、上記

新株予約権に関する本書提出日の前月末現在(2022年10月31日)における内容を[ ]内に記載しております。

※2 最近事業年度の末日(2021年12月31日)における内容を記載しております。なお、本書提出日の前月末現在

(2022年10月31日)にかけて変更された事項については、本書提出日現在における内容を[ ]内に記載してお

り、その他の事項については最近事業年度の末日における内容から変更ありません。

|

新株予約権の名称 |

第十二回 新株予約権 |

第十一回の2 新株予約権 |

第十五回 新株予約権 |

第十四回 新株予約権 |

|

取締役会決議の年月日 |

2016年8月24日 |

2016年12月28日 |

2017年5月24日 |

2018年3月14日 |

|

付与時点の付与対象者の区分及び人数(名)※1 |

当社従業員26名 当社の子会社の 役員1名 当社の子会社の 従業員3名 [当社従業員22名] [当社の子会社の 従業員3名] |

当社取締役1名 |

当社従業員7名 [当社取締役1名] [当社従業員3名] |

当社従業員1名 |

|

新株予約権の数(個) ※2 |

174 [172] |

160 |

45 [41] |

20 |

|

新株予約権の目的となる株式の種類、内容及び数(株)※2 |

普通株式174 [86,000] (注)1 |

普通株式160 [80,000] (注)1 |

普通株式45 [20,500] (注)1 |

普通株式20 [10,000] (注)1 |

|

新株予約権の行使時の払込金額(円)※2 |

190,070 [381] (注)2 |

190,070 [381] (注)2 |

256,596 [514] (注)2 |

256,596 [514] (注)2 |

|

新株予約権の行使期間 ※2 |

2016年8月25日 ~ 2024年2月24日 |

2018年12月29日 ~ 2026年3月30日 |

2017年5月25日 ~ 2024年11月24日 |

2020年3月15日 ~ 2028年3月28日 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円)※2 |

発行価格 193,506 [387.872] 資本組入額 96,753 [194.436] |

発行価格 190,070 [381] 資本組入額 95,035 [190.5] |

発行価格 259,496 [519.8] 資本組入額 129,748 [259.9] |

発行価格 256,596 [514] 資本組入額 128,298 [257] |

|

新株予約権行使の条件 ※2 |

(注)3、4、6 |

(注)3、4、7 |

(注)3、4、8 |

(注)3、4 |

|

新株予約権の譲渡に関する事項※2 |

当社取締役会の承認を要する。 |

当社取締役会の承認を要する。 |

当社取締役会の承認を要する。 |

当社取締役会の承認を要する。 |

|

組織再編成行為に伴う新株予約権の交付に関する事項※2 |

(注)5 |

(注)5 |

(注)5 |

(注)5 |

※1 付与日における内容を記載しております。なお、付与対象者の退職等による権利の喪失、当社取締役の当社監

査役就任、当社従業員の当社取締役就任に伴い、「付与対象者の区分及び人数」に変更がある場合には、上記

新株予約権に関する本書提出日の前月末現在(2022年10月31日)における内容を[ ]内に記載しております。

※2 最近事業年度の末日(2021年12月31日)における内容を記載しております。なお、本書提出日の前月末現在

(2022年10月31日)にかけて変更された事項については、本書提出日現在における内容を[ ]内に記載してお

り、その他の事項については最近事業年度の末日における内容から変更ありません。

|

新株予約権の名称 |

第十五回の3 新株予約権 |

第十六回 新株予約権 |

第十六回の2 新株予約権 |

|

取締役会決議の年月日 |

2018年3月14日 |

2021年6月14日 |

2022年2月15日 |

|

付与時点の付与対象者の区分及び人数(名) ※1 |

当社従業員1名 |

当社取締役2名 当社従業員25名 当社の子会社の取締役1名 当社の子会社の従業員4名 [当社取締役2名] [当社従業員23名] [当社子会社の取締役1名] [当社子会社の従業員4名] |

当社従業員5名 当社の子会社の従業員2名 |

|

新株予約権の数(個)※2 |

10 |

1,290 [1,270] |

- [90] |

|

新株予約権の目的となる株式の種類、内容及び数(株)※2 |

普通株式10 [5,000] (注)1 |

普通株式1,290 [635,000] (注)1 |

普通株式 - [45,000] (注)1 |

|

新株予約権の行使時の払込金額(円)※2 |

256,596 [514] (注)2 |

442,281 [885] (注)2 |

442,281 [885] (注)2 |

|

新株予約権の行使期間※2 |

2018年3月15日 ~ 2025年9月14日 |

2023年6月15日 ~ 2031年3月25日 |

2024年2月16日 ~ 2031年3月25日 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円)※2 |

発行価格 259,496 [519.8] 資本組入額 129,748 [259.9] |

発行価格442,281 [885] 資本組入額221,141 [443] |

発行価格442,281 [885] 資本組入額221,141 [443] |

|

新株予約権行使の条件※2 |

(注)3、4、8 |

(注)3、4、9 |

(注)3、4、10 |

|

新株予約権の譲渡に関する事項※2 |

当社取締役会の承認を要する。 |

当社取締役会の承認を要する。 |

当社取締役会の承認を要する。 |

|

組織再編成行為に伴う新株予約権の交付に関する事項※2 |

(注)5 |

(注)5 |

(注)5 |

※1 付与日における内容を記載しております。なお、付与対象者の退職等による権利の喪失、当社取締役の当社監

査役就任、当社従業員の当社取締役就任に伴い、「付与対象者の区分及び人数」に変更がある場合には、上記

新株予約権に関する本書提出日の前月末現在(2022年10月31日)における内容を[ ]内に記載しております。

※2 最近事業年度の末日(2021年12月31日)における内容を記載しております。なお、本書提出日の前月末現在

(2022年10月31日)にかけて変更された事項については、本書提出日現在における内容を[ ]内に記載してお

り、その他の事項については最近事業年度の末日における内容から変更ありません。

(注)1

(1)当社が株式の分割又は併合を行う場合、次の算式により目的となる株式の数を調整するものとする。ただし、かかる調整は、新株予約権のうち、当該時点で権利行使されていない新株予約権の目的たる株式の数についてのみ行われ、調整の結果1株の100分の1未満の端数が生じた場合は、これを切り捨てるものとする。調整後の株式数は、株式分割の場合は会社法第183条第2項第1号に基づく株式分割の割当基準日の翌日以降、株式併合の場合は株式併合の効力発生日の翌日以降、それぞれ適用されるものとする。

調整後株式数=調整前株式数×分割(または併合)の比率

(2)当社が株主割当の方法により募集株式の発行又は処分を行う場合、株式無償割当てを行う場合、合併する場合、株式交換を行う場合、会社分割を行う場合その他必要と認められる場合、第五回、第五回の2、第六回、第六回の2、第七回新株予約権に関しては、当社は取締役会の決議をもって合理的な新株予約権1個あたりの目的たる株式数の調整を行う。第十回から第十五回の3までの新株予約権に関しては、当社は合理的な新株予約権1個あたりの目的たる株式数の調整を行う。第十六回以降の新株予約権に関しては、当社は適当と認める新株予約権1個あたりの目的たる株式数の調整を行う。

(注)2

(1)普通株式についての株式分割または株式併合を行う場合、次の算式により行使価額を調整するものとする。ただし、かかる調整は、新株予約権のうち、当該時点で権利行使されていない新株予約権の数についてのみ行われ、調整により生じる1円未満の端数は切り上げるものとする。調整後の行使価額の適用時期は、(注)1(1)の調整後の株式数の適用時期に準じるものとする。

|

調整後行使価額 = |

調整前行使価額 × |

1 |

|

分割・併合の比率 |

(2)当社が、時価を下回る価格で普通株式の発行または自己株式の処分(新株予約権の行使により株式を交付する場合を除く)を行う場合は、次の算式により行使価額を調整するものとする。ただし、かかる調整は、新株予約権のうち、当該時点で権利行使されていない新株予約権の数についてのみ行われ、調整により生じる1円未満の端数は切り上げるものとする。調整後の行使価額は、募集または割当てのための基準日がある場合はその日の翌日、それ以外の場合は普通株式の発行または処分の効力発生日(会社法第209条第1項第2号が適用される場合は、同号に定める期間の末日)の翌日以降に適用されるものとする。

|

調整後行使価額 = |

調整前行使価額 × |

既発行株式数 + |

新発行株式数×1株当たり払込金額 |

|

時価 |

|||

|

既発行株式数 + 新発行株式数 |

|||

なお、上記算式において、「既発行株式数」とは、当社の発行済株式総数から、当社が保有する自己株式数を控除した数とし、自己株式の処分を行う場合には、「新発行」を「自己株式の処分」、「1株当たり払込金額」を「1株当たり処分金額」に、それぞれ読み替えるものとする。また、「時価」とは、調整後の行使価額を適用する日に先立つ45取引日目に始まる30取引日の金融商品取引所における当社の普通株式の普通取引の毎日の終値の平均値(終値のない日数を除く。)とする。平均値の計算は、円位未満小数第2位まで算出し、その小数第2位を切り捨てる。ただし、当社の普通株式が金融商品取引所に上場される前及び上場後45取引日(上場日を含む。)が経過するまでの期間においては、調整前の行使価額をもって時価とみなす。なお、第十六回以降の新株予約権に関しては、本事項を適用しない。

(3)当社が合併する場合、株式交換を行う場合、会社分割を行う場合その他必要と認められる場合、第五回、第五回の2、第六回、第六回の2、第七回新株予約権に関しては、当社は取締役会の決議をもって合理的な行使価額の調整を行う。第十回から第十五回の3までの新株予約権に関しては、当社は合理的な行使価額の調整を行う。第十六回以降の新株予約権に関しては、当社は適当と認める行使価額の調整を行う。

(注)3

(1)新株予約権の行使は、行使しようとする新株予約権又は新株予約権の割当を受けた者(以下「新株予約権者」という)について(注)4(1)から(4)まで定める取得事由が発生していないことを条件とし、取得事由が生じた新株予約権の行使は認められないものとする。ただし、第五回、第五回の2、第六回、第六回の2、第七回新株予約権に関しては、当社の取締役会の決議によって特に行使を認めた場合はこの限りでない。なお、その決議後でも、当社は取締役会の決議により、取得事由の生じた新株予約権の行使を認めることがない旨確定することができるものとし、かかる判断がなされた場合は、いかなる場合でも当該新株予約権は行使できなくなるものとする。第十回以降の新株予約権に関しては、かかる新株予約権行使可否の判断及び決定に際し、必ずしも取締役会の決議を要件とせずに、当社は行使の可否を決定できる。

(2)新株予約権者が、当社又は子会社の取締役又は監査役、当社又は子会社の使用人、当社の顧問、アドバイザー、コンサルタントその他、名目の如何を問わず当社又は子会社との間で委任、請負等の継続的な契約関係にある者のいずれでもなくなった場合には、当社に新株予約権の取得事由が生じ、新株予約権者は当該予約権の行使ができなくなる。ただし、取締役または監査役の任期満了による退任、定年退職または会社都合により退職した場合(懲戒解雇による場合は除く。)にはこの限りではない。また、第十回、第十回の2、第十一回、第十四回新株予約権に関しては、新株予約権者が当社の親会社の取締役又は監査役、ないしは使用人であるか、新たにそれらになった場合の在任期間中、及び任期満了や定年退職や懲戒解雇以外の会社都合により退任、退職して以降の期間は、当社に新株予約権の取得事由は生じない。

(3)新株予約権者が権利行使期間中に死亡した場合、権利者の相続人は当該時点で権利行使されていない本新株予約権を相続するものとする。ただし、相続は1回に限るものとし、権利者の相続人中、新株予約権を承継する者が死亡した場合には、新株予約権は行使できなくなるものとする。

(注)4

新株予約権の取得の条件

(1)当社が消滅会社となる吸収合併もしくは新設合併、当社が分割会社となる吸収分割もしくは新設分割、又は当社が完全子会社となる株式交換もしくは株式移転について、法令上または当社の定款上必要な当社の株主総会の承認決議(株主総会決議に替えて総株主の同意が必要である場合には総株主の同意の取得、そのいずれも不要である場合には、取締役会の決議)が行われたときには、当社は、新株予約権を無償で取得することができる。ただし、第十二回、第十五回、第十五回の3、第十六回以降の新株予約権に関しては、本事項は適用しない。

(2)当社は相続の対象とならなかった新株予約権を無償で取得することができるものとし、会社法第273条第2項又は会社法第274条第3項に基づく新株予約権者に対する通知は、権利者の法定相続人のうち当社が適切と判断する者に対して行えば足りるものとする。また、法令の解釈によりかかる通知が不要とされる場合には、通知を省略して新株予約権を無償で取得することができる。ただし、いずれの場合も、有償発行新株予約権に関しては新株予約権の払い込み価格で取得する。

(3)次のいずれかに該当する事由が発生した場合、当社は当該時点で権利行使されていない新株予約権を無償で取得することができる。ただし、有償発行新株予約権の場合には新株予約権の払い込み価格で取得する。

①新株予約権者が禁錮以上の刑に処せられた場合

②新株予約権者が当社または子会社と競合する業務を営む法人を直接もしくは間接に設立し、またはその役員若しくは使用人に就任するなど、名目を問わず当社または子会社と競業した場合。ただし、第十回、第十回の2、第十一回、第十四回新株予約権に関しては、上記に加え、親会社と競合した場合を含む。なお、当社の書面による事前の承認を得た場合を除く

③新株予約権者が法令違反その他不正行為により当社または子会社の信用を損ねた場合。ただし、新株予約権者が親会社の役職員等である場合には、親会社の信用を損ねた場合を含む。

④新株予約権者が差押、仮差押、仮処分、強制執行もしくは競売の申立を受け、または公租公課の滞納処分を受けた場合

⑤新株予約権者が支払停止もしくは支払不能となり、または振り出しもしくは引き受けた手形若しくは小切手が不渡りとなった場合

⑥新株予約権者につき破産手続開始、民事再生手続開始、会社更生手続開始、特別清算手続開始その他これらに類する手続開始の申立があった場合

⑦新株予約権者につき解散の決議が行われた場合

⑧新株予約権者が本発行要領または新株予約権に関して当社と締結した契約に違反した場合

⑨第五回、第五回の2、第六回、第六回の2、第七回新株予約権に関しては、新株予約権者が反社会的勢力等(暴力団、暴力団員、反社会的勢力、その他これに準ずる者を意味する。)であると当社の取締役会が判断した場合。第十回から第十五回の3までの新株予約権に関しては、新株予約権者が反社会的勢力等(暴力団、暴力団員、反社会的勢力、その他これに準ずる者を意味する。)であると判明した場合。第十六回以降の新株予約権に関しては、新株予約権者が反社会的勢力等(暴力団、暴力団員、暴力団準構成員、暴力団関係企業、総会屋、その他暴力、威力又は詐欺的手法を使用して経済的利益を追求する個人又は集団の構成員を意味する。)であること、又は資金提供等を通じて反社会的勢力と何らかの交流若しくは関与を行っていることが判明した場合。

(4)新株予約権者が当社または子会社の取締役もしくは監査役または使用人の身分を有する場合(新株予約権発行後にかかる身分を有するに至った場合を含む。)において、次のいずれかに該当する事由が発生した場合、当社は、当該時点で権利行使されていない新株予約権を無償で取得することができる。ただし、有償発行新株予約権の場合には新株予約権の払い込み価格で取得する。なお、第十回及び第十回の2、第十一回、第十四回新株予約権に関しては、親会社の取締役もしくは監査役または使用人の身分を有する場合(新株予約権発行後にかかる身分を有するに至った場合を含む。)を含む。

①新株予約権者が自己に適用される当社または子会社の就業規則に規定する懲戒事由に該当した場合。ただし、第十回、第十回の2、第十一回、第十四回新株予約権に関しては、新株予約権者に当社の親会社の就業規則が適用される場合には、その懲戒事由に該当した場合を含む。

②新株予約権者が取締役としての忠実義務等当社または子会社に対する義務に違反した場合。ただし、第十回及び第十回の2、第十一回、第十四回新株予約権に関しては、新株予約権者に当社の親会社に対する忠実義務等があり、その義務に違反した場合を含む。

(5)当社は、当社による新株予約権の取得事由に該当する場合、取締役会の決議により別途定める日においてこれを取得するものとする。また、取得の事由が生じた新株予約権の一部のみを取得することができ、その場合は、取得する新株予約権を取締役会の決議により決定する。

(注)5

第五回から第十五回の3までの新株予約権に関して、会社が組織再編行為を行う場合は、組織再編行為の効力発生日の直前において残存する権利者に対して、手続に応じそれぞれ合併における存続会社若しくは新設会社、会社分割における承継会社若しくは新設会社、又は株式交換若しくは株式移転における完全親会社(いずれの場合も株式会社に限る。以下総称して「再編対象会社」という。)の新株予約権を、下記の方針に従って交付することとする。ただし、下記の方針に従って再編対象会社の新株予約権を交付する旨を、組織再編行為にかかる契約又は計画において定めた場合に限るものとする。

(1)交付する再編対象会社の新株予約権の数

権利者が保有する元の新株予約権の数と同一の数をそれぞれ交付するものとする。

(2)新株予約権の目的である再編対象会社の株式の種類

再編対象会社の普通株式とする。

(3)新株予約権の目的である再編対象会社の株式の数

組織再編行為の条件等を勘案の上、(注)1の調整方法に準じて決定する。

(4)新株予約権の行使に際して出資される財産の価額又はその算定方法

組織再編行為の条件等を勘案の上、元の新株予約権の行使価額を調整して得られる再編後行使価額に、上記(3)に従って決定される当該新株予約権の目的である再編対象会社の株式の数を乗じた額とする。

(5)新株予約権を行使することができる期間

元の新株予約権を行使することができる期間の初日と組織再編行為の効力発生日のうちいずれか遅い日から、元の新株予約権を行使することができる期間の末日までとする。

(6)権利行使の条件、取得事由、その他の新株予約権の内容

元の新株予約権の内容に準じて、組織再編行為にかかる契約又は計画において定めるものとする。

(7)取締役会による譲渡承認について

新株予約権の譲渡について、再編対象会社の取締役会の承認を要するものとする。

第十六回以降の新株予約権に関して、当社が消滅会社となる吸収合併若しくは新設合併、当社が分割会社となる吸収分割若しくは新設分割、又は当社が完全子会社となる株式交換若しくは株式移転(以下これらを総称して「組織再編行為」という。)を行う場合、組織再編行為の効力発生日の直前において残存する本新株予約権の権利者に対して、手続に応じそれぞれ合併における存続会社若しくは新設会社、会社分割における承継会社若しくは新設会社、又は株式交換若しくは株式移転における完全親会社(いずれの場合も株式会社に限る。以下総称して「再編対象会社」という。)の新株予約権を、下記の方針に従って、残存する本新株予約権と交換に交付することができる。ただし、下記の方針に従って再編対象会社の新株予約権を交付する旨を、組織再編行為にかかる契約又は計画において定めた場合に限るものとする。

(1)交付する再編対象会社の新株予約権の数

権利者が保有する本新株予約権の目的である株式数に組織再編行為の比率を乗じた数を目的である株式数とする新株予約権の数をそれぞれ交付するものとする。「組織再編行為の比率」とは、組織再編行為において当社の普通株式1株に対して交付される再編対象会社の普通株式の数の割合を意味する。

(2)新株予約権の目的である再編対象会社の株式の種類

再編対象会社の普通株式とする。

(3)新株予約権の目的である再編対象会社の株式の数

組織再編行為の条件等を勘案の上、(注)1に準じて決定する。

(4)新株予約権の行使に際して出資される財産の価額又はその算定方法

組織再編行為の条件等を勘案の上、元の新株予約権の行使価額を調整して得られる再編後行使価額に、上記(3)に従って決定される当該新株予約権の目的である再編対象会社の株式の数を乗じた額とする。

(5)新株予約権を行使することができる期間

元の新株予約権を行使することができる期間の初日と組織再編行為の効力発生日のうちいずれか遅い日から、元の新株予約権を行使することができる期間の末日までとする。

(6)権利行使の条件、取得事由、その他の新株予約権の内容

元の新株予約権の内容に準じて、組織再編行為にかかる契約又は計画において定めるものとする。

(7)新株予約権の譲渡制限

新株予約権の譲渡について、再編対象会社の取締役会(取締役会非設置会社の場合は株主総会)の承認を要するものとする。

(8)組織再編行為の際の取扱い

本項に準じて決定する。

(注)6

第十二回新株予約権は新株予約権1個につき3,436円で有償発行している。また、第十二回新株予約権には下記の行使条件がついている。

(1)2019年6月末日まで在職要件((注)3(2)に該当すること。以下同じ。)を満たし、かつ、当社の2018年12月期のEBITDAの金額が784百万円以上であった場合には、割当新株予約権の40%を上限として、行使請求をすることができる。

(2)2020年6月末日まで在職要件を満たし、かつ、当社の2018年12月期又は2019年12月期のEBITDAの金額が784百万円以上であった場合には、割当新株予約権の40%を上限として、行使請求をすることができる。

(3)2021年6月末日まで在職要件を満たし、かつ、当社の2018年12月期、2019年12月期又は2020年12月期のEBITDAの金額が784百万円以上であった場合には、割当新株予約権の80%を上限として、行使請求をすることができる。

(4)2022年6月末日まで在職要件を満たしていた場合であって、かつ、当社の2018年12月期、2019年12月期、2020年12月期又は2021年12月期のEBITDAの金額が784百万円以上であった場合には、割当新株予約権の80%を上限として、行使請求をすることができる。

(5)2023年6月末日まで在職要件を満たし、かつ、当社の2018年12月期、2019年12月期、2020年12月期、2021年12月期又は2022年12月期のEBITDAの金額が784百万円以上であった場合には、割当新株予約権の全部につき、行使請求をすることができる。

(注)7

第十一回の2新株予約権には、以下の行使条件がついている。

新株予約権者は、①当社がいずれかの金融商品取引所へ上場(以下「株式公開」という。)する場合であって、かつ時価総額(株式公開に際して発行される株式の発行価格として会社に支払われる金額に、当社の株式公開後の発行済株式総数を乗じた金額を意味する。)が300億円以上となる場合、又は②株式公開後の場合であって時価総額(株価に当該時点での発行済株式総数を乗じた金額を意味する。)が300億円以上となった場合にのみ、割当新株予約権を行使することができる。

(注)8

第十五回及び第十五回の3新株予約権は、各々、新株予約権1個につき2,900円で有償発行している。

また、第十五回及び第十五回の3新株予約権には下記の行使条件がついている。新株予約権者は、以下の各号に従い、割当新株予約権を買い取ることを会社に対して請求することができるものとする。

(1)2020年6月末日まで在職要件((注)3(2)に該当すること。以下同じ。)を満たし、かつ、当社の2019年12月期のEBITDAの金額が1,189百万円以上であった場合には、割当新株予約権の40%を上限として、行使請求をすることができる。

(2)2021年6月末日まで在職要件を満たし、かつ、当社の2019年12月期又は2020年12月期のEBITDAの金額が1,189百万円以上であった場合には、割当新株予約権の40%を上限として、行使請求をすることができる。

(3)2022年6月末日まで在職要件を満たし、かつ、会社の2019年12月期、2020年12月期又は2021年12月期のEBITDAの金額が1,189百万円以上であった場合には、割当新株予約権の80%を上限として、行使請求をすることができる。

(4)2023年6月末日まで在職要件を満たし、かつ、当社の2019年12月期、2020年12月期、2021年12月期又は2022年12月期のEBITDAの金額が1,189百万円以上であった場合には、割当新株予約権の80%を上限として、行使請求をすることができる。

(5)2024年6月末日まで在職要件を満たし、かつ、当社の2019年12月期、2020年12月期、2021年12月期、2022年12月期又は2023年12月期のEBITDAの金額が1,189百万円以上であった場合には、割当新株予約権の全部につき、本項に基づく割当新株予約権の行使請求をすることができる。

(注)9

第十六回新株予約権には以下の行使条件がついている。

・割当日である2021年6月15日より3年経過後、4年経過前の間は50%を上限として行使請求することがで

きる。

・割当日である2021年6月15日より4年経過後は、全部につき、行使請求することができる。

・当社の株式のいずれかの金融商品取引所への上場(以下「株式公開」という。)の申請準備が開始された時点より、株式公開から6ヶ月が経過する日までの期間は、本新株予約権を行使することはできないものとする。

(注)10

第十六回の2新株予約権には以下の行使条件がついている。

・割当日である2022年2月16日より3年経過後、4年経過前の間は50%を上限として行使請求することができる。

・割当日である2022年2月16日より4年経過後は、全部につき、行使請求することができる。

②【ライツプランの内容】

該当事項はありません。

③【その他の新株予約権等の状況】

該当事項はありません。

(3)【発行済株式総数、資本金等の推移】

|

年月日 |

発行済株式総数増減数(株) |

発行済株式総数残高(株) |

資本金増減額 (千円) |

資本金残高 (千円) |

資本準備金増減額(千円) |

資本準備金残高(千円) |

|

2020年 10月30日(注)1 |

606 |

16,492 |

26,906 |

76,906 |

26,906 |

26,906 |

|

2020年 12月8日(注)2 |

- |

16,492 |

△26,906 |

50,000 |

- |

26,906 |

|

2022年 3月25日(注)3 |

55 |

16,547 |

2,261 |

52,261 |

2,261 |

29,168 |

|

2022年 8月1日(注)4 |

8,256,953 |

8,273,500 |

- |

52,261 |

- |

29,168 |

(注)1.当社従業員のストック・オプション行使によるものです。

2.2020年12月7日開催の臨時株主総会により、今後の資本政策の柔軟性、および機動性を確保することを目的

として、資本金の額を減少させ、その他資本剰余金に振り替えたものであります。その結果、資本金が

26,906千円(減資割合35.0%)減少しております。

3.当社役員のストック・オプション行使によるものです。

4.株式分割(1:500)によるものです。

(4)【所有者別状況】

|

|

|

|

|

|

|

|

2022年9月30日現在 |

||

|

区分 |

株式の状況(1単元の株式数 |

単元未満株式の状況 (株) |

|||||||

|

政府及び地方公共団体 |

金融機関 |

金融商品取引業者 |

その他の法人 |

外国法人等 |

個人その他 |

計 |

|||

|

個人以外 |

個人 |

||||||||

|

株主数(人) |

|

|

|

|

|

|

|

|

- |

|

所有株式数 (単元) |

|

|

|

|

|

|

|

|

|

|

所有株式数の割合(%) |

|

|

|

|

|

|

|

100.00 |

- |

(5)【議決権の状況】

①【発行済株式】

|

|

|

|

|

2022年9月30日現在 |

|

区分 |

株式数(株) |

議決権の数(個) |

内容 |

|

|

無議決権株式 |

|

|

- |

|

|

議決権制限株式(自己株式等) |

|

|

- |

|

|

議決権制限株式(その他) |

|

|

|

|

|

完全議決権株式(自己株式等) |

|

|

- |

|

|

完全議決権株式(その他) |

普通株式 |

|

|

権利内容に何ら限定のない当社における標準となる株式であります。 単元株式数は100株であります。 |

|

単元未満株式 |

|

|

- |

|

|

発行済株式総数 |

|

|

- |

- |

|

総株主の議決権 |

|

- |

|

- |

②【自己株式等】

該当事項はありません。

2【自己株式の取得等の状況】

【株式の種類等】 該当事項はありません。

(1)【株主総会決議による取得の状況】

該当事項はありません。

(2)【取締役会決議による取得の状況】

該当事項はありません。

(3)【株主総会決議又は取締役会決議に基づかないものの内容】

該当事項はありません。

(4)【取得自己株式の処理状況及び保有状況】

該当事項はありません。

3【配当政策】

当社は、株主還元を重要な経営課題の1つであると認識するとともに、継続的な事業拡大と利益額の増加に向けた取り組みが、株主価値の増大のために重要であると考えています。

上場後の配当性向については、経営環境、設備投資計画等を総合的に勘案するとともに、内部留保、および財務体質の水準を考慮して安定的な配当の実現を維持していくことを基本方針とし、連結での配当性向30%を目安として実施してまいります。

内部留保資金につきましては、企業体質の強化に向けて財務体質の強化を図りながら、システムへの投資や今後の成長に資する人員の採用等に有効活用し、当社の競争力および収益力の向上を図ってまいります。

当社は、剰余金の配当は、基準日を毎年12月31日とする年1回の期末配当を行うことを基本方針としております。また、毎年6月30日を基準日とし、中間配当をすることができる旨を定款に定めております。なお、配当の決定機関は、中間配当は取締役会、期末配当は株主総会であります。

基準日が当事業年度に係る剰余金の配当は、以下のとおりであります。

|

決議年月日 |

配当金の総額(千円) |

1株当たりの配当額(円) |

|

|

|

|

|

|

(注) 2022年7月15日開催の取締役会決議により、2022年8月1日付で普通株式1株につき500株の割合で株式分

割を行っておりますが、上記の1株当たりの配当額は、当該株式分割前の1株当たりの配当額を記載してお

ります。

4【コーポレート・ガバナンスの状況等】

(1)【コーポレート・ガバナンスの概要】

① コーポレート・ガバナンスに関する基本方針

当社は、経営環境の変化に迅速かつ柔軟に対応できる経営体制を構築し、株主をはじめとした多くのステークホルダーの皆様の立場に立って、持続的成長と企業価値の向上に努めていくことを基本方針としております。

この基本方針に基づき、当社は、健全で透明性の高いコーポレート・ガバナンス体制の強化充実を経営上の最重要課題の一つに位置付け、経営の意思決定、業務執行体制の確立等、経営責任を明確化し、経営の効率化と透明性の確保に努めております。

② 企業統治の体制の概要及び当該企業統治の体制を採用する理由

当社は、監査役会設置会社を選択しています。経営と執行を分離し、取締役会は、執行役員の選任を含む重要な業務執行の決定により経営全般に対する監督機能を有し、監査役会が、執行、経営に対して適法性、妥当性の監査を行うことにより、持続的な企業価値の向上を実現できると考えています。具体的な各機関の設計は以下のとおりとなります。これら機関が相互連携することにより、経営の健全性・効率性および透明性が確保できるものと認識しております。

(a) 取締役会

当社の取締役会は、取締役5名(うち社外取締役2名)で構成されております。取締役会は、原則月1回の定時取締役会を開催する他、必要に応じて臨時取締役会を開催し、迅速な経営上の意思決定を行える体制としております。取締役会は、法令・定款に定められた事項の他、経営に関する重要事項を決定するとともに各取締役の業務遂行の状況を監督しております。また、当社は、アスクルの上場子会社となることから、一般株主との間に利益相反関係が発生するリスクが存在することを踏まえ、「グループ・ガバナンス・システムに関する実務指針」に基づき、取締役に占める独立社外取締役の割合を1/3以上とするとともに、一般株主との利益が相反する重要な取引・行為について、独立社外取締役が当該取引・行為の必要性及び妥当性、また取引条件等の合理性等について審議・検討し、取締役会は、当該独立社外取締役による意見を最大限尊重した上で、関係する議題の決議を行っております。

(b) 監査役会

当社は、ガバナンスのあり方、取締役の業務の執行状況及び財産状況に関する日常的経営活動の監査を行うことを目的として、本書提出日現在、監査役3名(うち社外監査役2名)で構成される監査役会を設置し、定例監査役会のほか、必要に応じて臨時監査役会を開催しています。

(c) 指名・報酬委員会

当社は会社法上の委員会ではない任意の委員会として、指名・報酬委員会を設置しています。指名・報酬委員会の委員長は独立社外役員が務め、執行役員レベル以上の報酬や候補者の指名につき、取締役会からの諮問に対する答申を行っております。指名委員会の委員は、社外役員を中心とした当社の一部の役員で構成され、親会社からの独立性を図っております。任意の委員会であるものの、同委員会は取締役会への常設諮問機関として、当社のコーポレート・ガバナンス上、重要な役割を担っています。

(d) 執行役員会

当社は、取締役会の決議に基づく会社経営に関する課題および戦略について迅速な意思決定をはかることを目的として、経営執行上の最高意思決定機関として、社長、執行役員、グループ執行役員、CxO(CFO、CTO等。ただし、CxOは、通常、執行役員以上が兼務)で構成する執行役員会を設置しています。執行役員会は原則として毎月2回、定例の会合を開催するほか、重要案件が発生した場合には随時、臨時の会議を開催しております。

執行役員会の構成員

|

執行役員等 |

役職名称 |

主な業務分掌 |

氏名 |

備考 |

|

執行役員 |

社長 兼 CEO |

社業全般 |

多田 雅之 |

取締役兼務 |

|

CFO |

コーポレート・プランニング本部長 |

齋藤 正弘 |

取締役兼務 |

|

|

- |

MD・マスター開発統括部長 |

土屋 亙 |

- |

|

|

- |

ファシリティ・マネジメント事業部長 |

佐藤 徳久 |

- |

|

|

- |

ソリューション営業統括部長 |

正木 清氏 |

- |

|

|

- |

CFM事業部長 |

輿水 結子 |

- |

|

|

グループ執行役員 |

グループCTO |

ATC株式会社代表取締役社長 |

田邉 孝夫 |

- |

(e)内部監査室

当社は、代表取締役社長直轄の内部監査室を設置し、内部監査責任者1名が内部監査を実施しております。

内部監査は、監査役と連携し、当社および子会社の各部門の業務遂行状況を監査し、結果については、代表取締

役社長に報告するとともに、改善指示を各部門へ周知し、そのフォローアップに努めております。

(f) コンプライアンス委員会

当社の企業活動に関連するすべての法令、会社における倫理・行動規範、および各方針、社内規程等に定める事項を遵守することを目的として、内部統制システムの一環としてコンプライアンス委員会を設置しております。原則として3ヶ月に一度、コンプライアンス委員会の構成員および関係者にて、各種コンプライアンス事項について審議、決定を行っております。

それぞれのガバナンス機関の構成員は下記のとおりです。

|

|

a)取締役会 |

b)監査役会 |

c)指名・報酬委員会 |

d)執行役員会 |

f)コンプライアンス委員会 |

|

多田 雅之 |

〇(議長) |

|

〇 |

〇(議長) |

〇(委員長) |

|

齋藤 正弘 |

〇 |

|

|

〇 |

〇 |

|

玉井 継尋 |

〇 |

|

|

|

|

|

江端 貴子(社外役員) |

〇 |

|

〇委員長 |

|

|

|

小串 記代 (社外役員) |

〇 |

|

〇 |

|

|

|

遠藤 英二 |

|

〇(議長) |

|

|

|

|

中村 信弘 (社外役員) |

|

〇 |

〇 |

|

|

|

陣内 久美子 (社外役員) |

|

〇 |

|

|

|

|

田邉 孝夫 |

|

|

|

〇 |

〇 |

|

土屋 瓦 |

|

|

|

〇 |

〇 |

|

佐藤 徳久 |

|

|

|

〇 |

〇 |

|

正木 清氏 |

|

|

|

〇 |

〇 |

|

輿水 結子 |

|

|

|

〇 |

〇 |

(注)取締役 小串 記代の戸籍上の氏名は田中 記代であります。

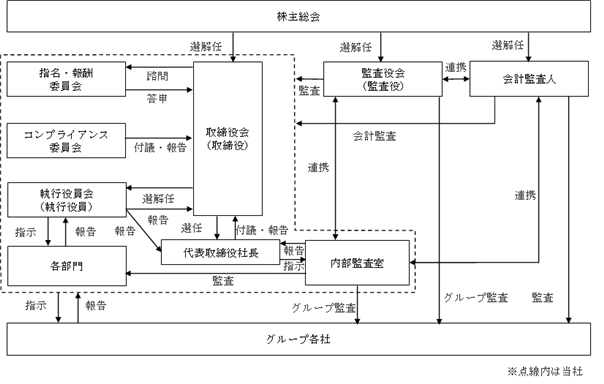

以上の組織等を用いた、当社のコーポレート・ガバナンス状況を図示すると下記となります。

③ 企業統治に関するその他の事項

当社は、会社法に定める「取締役の職務執行が法令及び定款に適合することを確保するための体制その他株式会社の業務の適正性を確保するために必要なものとして、法務省令で定める体制の整備」に関し、当社で定める内部統制システムの整備に関する基本方針に従って以下のように体制を整備してまいります。

(a) 内部統制システムの整備状況

ア 当社及び当社の子会社の取締役及び使用人の職務の執行が法令及び定款に適合することを確保するための体制

(ア)当社は、「基本理念」と「私たちが大切にすること」を定め、当社および当社の子会社共通の価値観とアイデンティティーを堅持します。

(イ)当社および当社の子会社は、当社の企業理念に基づき、倫理・行動規範を整備・共有・遵守するとともに、社内規程を遵守し、適正な職務執行を行います。

(ウ)当社は、コンプライアンス委員会を設置し、コンプライアンスに関する問題点・課題の検討、対応策のフォローおよび遵守体制のレビューを実施します。

(エ)当社および当社の子会社は、コンプライアンスについての意識と理解を高めるため、定期的にコンプライアンス教育を実施します。

(オ)当社は、監査役監査に加えて内部監査室の監査を実施します。

(カ)当社の子会社管理については、関係会社管理規程に基づき、管理部門が管轄し、その業務の執行状況については子会社取締役会および当社執行役員会において定期的に報告を受け、確認すると共に、子会社監査役との連携の下に内部監査を行い、業務の適正を確保します。

(キ)当社は、職制から独立した内部通報窓口(ホットライン)を設置し、ホットライン運用規程を当社の子会社にも適用することにより、当社の関係会社も含めた法令違反、不適正な業務の早期発見と防止による社会的信頼の確保に努めます。また通報窓口を独立第三者機関に設置します。

イ 取締役の職務の執行に係る情報の保存及び管理に関する体制

当社では情報の保存、管理に関する規程として、ISMS関連規程、文書管理規程を定め取締役会・株主総会の招集通知、付議資料、議事録の管理・保存を人事総務部門管理の下に行っています。また情報管理の強化とその実効性を向上するため、文書および電磁的記録の作成、配布、保管、廃棄の管理を強化すると共に、取締役会における指示事項の対応状況を整理・保管し、指示の結果を確認できるようにします。

ウ 当社及び当社の子会社の損失の危険の管理に関する規程その他の体制

(ア)当社および当社の子会社は、経営に重大な影響を及ぼすリスクを識別し、効果的に対応するためリスク管理規程等を定め、平時の予防体制を整備します。

(イ)当社および当社の子会社は、経営に重大な影響を及ぼす不測事態の発生或いは発生可能性が生じた場合は、リスク管理規程に基づき、必要な対策を実施します。

(ウ)当社および当社の子会社の職務執行に係るリスク管理のモニタリングについては、監査役監査に加えて内部監査室の監査を実施します。

エ 当社及び当社の子会社の取締役等の職務の執行が効率的に行われることを確保するための体制

(ア)当社および当社の子会社は、各社が定める取締役会規程、業務分掌規程、職務権限規程等に基づき、適正かつ効率的に職務の執行が行われる体制をとります。

(イ)当社および当社の子会社は、取締役の職務、意思決定がさらに適宜・適切に行われるよう、定期的に取締役会を開催し、業績報告に加えて、中期・単年度の戦略遂行状況および内部統制に関する報告を行います。

オ 当社の子会社の取締役等の職務の執行に係る事項の当社への報告に関する体制

当社は、関係会社管理規程等を定め、これに基づき、当社の各子会社は、当社の窓口となる管理部門への報告、または、当社の取締役会、執行役員会等その他重要な会議への出席を通じて、職務の遂行状況その他の重要な事項について、定期的に当社への報告を行います。管理部門は、当社の子会社の取締役、監査役および使用人より報告を受けた事項について、速やかに当社の関係部門と共有します。

カ 監査役がその職務を補助すべき使用人を置くことを求めた場合における当該使用人に関する事項、及び使用人の取締役からの独立性に関する事項、ならびに当該使用人に対する指示の実効性の確保に関する事項

(ア)監査役の職務の補助については、監査役からの求めに応じて適切な使用人を適宜対応させるほか、専従スタッフ配置の求めがあるときは監査役と協議の上、適切に対応します。

(イ)監査役の職務を補助する使用人の任命、異動については、監査役の同意を得ます。また当該使用人は、監査役の指揮命令下で職務を執行し、その評価については、監査役の意見を聴取します。

キ 当社及び当社の子会社の取締役、監査役及び使用人が当社の監査役に報告をするための体制、当該報告をした者が当該報告をしたことを理由として不利な取り扱いを受けないことを確保するための体制、ならびに、その他監査役の監査が実効的に行われることを確保するための体制

(ア)当社の監査役は、執行役員会を初めとする主要な会議および監査役が必要と判断する会議へ出席するものとします。

(イ)当社の取締役および使用人は、取締役会、執行役員会その他監査役が出席する重要な会議を通じて、職務の執行状況を報告します。

(ウ)当社の監査役は、期中・期末の定期監査に加え、必要に応じて当社または当社の子会社の取締役或いは使用人から、業務に関する報告を個別或いは監査役会で受けることができるものとします。

(エ)当社の取締役および使用人は会社に著しい損害を及ぼす恐れのある事実、取締役の職務遂行に関する不正行為、法令・定款に違反する重大な事実、その他の重要な事実が発生した場合、監査役会に対して速やかに報告することを義務付けます。

(オ)当社の常勤監査役は代表取締役社長、内部監査室、会計監査人と定期的に意見交換会を開催するものとします。

(カ)当社および当社の子会社で適用されるホットラインにおいて把握された情報は、監査役へ共有されます。なお、当該ホットライン等による申告者に対して当該申告をしたことを理由として不利益な取り扱いを行うことを禁止します。

(キ)カ、キおよびクの事項に関しては監査役会と代表取締役社長との間で協定を結び、これらの実施が確実に行われることを保証します。

ク 監査役の職務の執行について生ずる費用の前払または償還の手続その他の当該職務の執行について生ずる費用または債務の処理に係る方針に関する事項

監査役が、その職務について生ずる費用の前払または償還の請求をしたときは、当該監査役の職務の執行に必要でないと認められた場合を除き、速やかに当該費用または債務を処理します。

ケ 反社会的勢力排除に向けた基本的な考え方及び整備の状況について

当社および当社の子会社の倫理・行動規範に、反社会的勢力排除に向けた基本的な考え方として、反社会的勢力・団体に対して毅然とした態度で臨み、一切の関係を遮断するとともに、反社会的勢力・団体の活動を助長もしくは加担するような行為は行わないことを定め、周知徹底を図ります。

(b) リスク管理体制の整備の状況

当社の抱えるリスクを適切に管理し、企業価値を維持・増大させることを目的としてリスク管理規程を制定しております。当社は、リスク統括役員である代表取締役社長が議長を務め、執行役員会メンバーで構成されるリスク検討会にて業務遂行に係るリスクを的確に認識及び評価し、個々のリスクにつき、対応策を講ずることでその損害ないし被害を最小限度に抑制すべく、会社規程等の整備と検証及び見直し等を行うことにより、リスク管理の充実を図っております。

また、内部監査室による日常的な監査により、現状評価、対応状況、対応策の実効性等について確認する体制としております。

(c) 子会社の業務の適正を確保するための体制整備の状況

当社は関係会社管理規程を定め、当社への報告事項を明確にしたうえで、その業務の適正性を管理するとともに、子会社へ役員を派遣し、子会社の業績及び経営課題を把握しているほか、当社の取締役会にて定期的に業績等の報告を受けております。

また、当社の内部監査室が子会社の内部監査を実施することで、子会社における業務の適正を確保しております。

④ 責任限定契約の内容の概要

当社と取締役(業務執行取締役等である者を除く。)及び監査役は、会社法第427条第1項の規定に基づき、同法第423条第1項の損害賠償責任を限定する契約を締結しております。当該契約に基づく損害賠償責任の限度額は、100万円または会社法第425条第1項に定める最低責任限度額のいずれか高い額としております。なお、当該責任限定が認められるのは、責任の原因となった職務の遂行について善意でかつ重大な過失がないときに限られます。また、補欠監査役候補者が監査役に就任した場合も同様に責任限定契約を締結する予定であります。

⑤ 取締役の定数

当社は取締役の定数について、3名以上、10名以内とする旨を定款で定めております。

⑥ 中間配当の決定機関

当社は、取締役会の決議によって、毎年6月30日を基準日として中間配当をすることができる旨を定款で定めております。これは、株主への機動的な利益還元を可能とすることを目的とするものであります。

(2)【役員の状況】

① 役員一覧

男性

|

役職名 |

氏名 |

生年月日 |

略歴 |

任期 |

所有株式数(株) |

|

代表取締役 社長 兼 CEO |

|

|

1985年4月 日本鋼管株式会社入社 1995年7月 National Steel Corporation(現United States Steel Corporation)経営企画マネージャー(現地出向) 2002年1月 当社入社 2004年1月 当社 執行役員兼営業本部長 2006年2月 当社 執行役員兼副社長 2006年3月 当社 代表取締役 社長 兼 CEO(現任) 2012年4月 愛抜愜斯(上海)貿易有限公司 董事長 2018年3月 愛抜愜斯(上海)貿易有限公司 董事 2019年7月 愛富思(大連)科技有限公司 董事(現任) |

|

|

|

|

|

|

1982年4月 日本電気株式会社(NEC)入社 1984年5月 ミナミ商事株式会社 取締役(現任) 2002年11月 NECエレクトロニクス株式会社 経営企画 部長 2010年4月 ルネサスエレクトロニクス株式会社経営 企画副統括部長 2013年8月 ルネサスモバイル株式会社 取締役 2015年2月 当社入社 2015年5月 株式会社ミナミ商会、相模交通株式会 社、神央自動車販売株式会社、3社の取締 役(現任) 2017年4月 当社 執行役員兼コーポレート・プラン ニング本部長 2019年4月 当社 常務執行役員兼コーポレート・プ ランニング本部長 2020年3月 ATC株式会社 取締役(現任) 2021年3月 当社 取締役 CFO 兼 コーポレート・プ ランニング本部長(現任) |

|

|

|

|

|

|

1991年4月 飛島建設株式会社入社 2007年11月 アスクル株式会社入社 2012年9月 アスクル株式会社 執行役員財務・広報 室本部長 2014年3月 当社 取締役(現任) 2014年4月 アスクル株式会社 執行役員経営企画本 部長兼財務・広報室本部長 2014年5月 ソロエル株式会社 取締役 2014年11月 Bizex株式会社(現ASKULLOGIST株式会社) 取締役 2015年8月 嬬恋銘水株式会社 取締役(現任) 2015年9月 株式会社エコ配 取締役 2016年2月 アスクル株式会社 執行役員CFO(最高財 務責任者)経営企画本部長兼財務・広報室 本部長 2017年11月 株式会社ecoプロパティーズ 取締役 2018年5月 アスクル株式会社 執行役員CFO コーポ レート本部長 2020年8月 アスクル株式会社 取締役CFO コーポレ ート本部長(現任) 2021年2月 株式会社チャーム 取締役(現任) |

|

|

|

役職名 |

氏名 |

生年月日 |

略歴 |

任期 |

所有株式数(株) |

|

|

|

|

1982年4月 富士通株式会社入社 1992年7月 マッキンゼー&カンパニー、インク入社 1998年2月 アムジェン株式会社 取締役、CFO、 マーケティング本部長 2005年6月 東京大学特任准教授 2006年6月 アステラス製薬株式会社 社外取締役 2007年12月 民主党東京都第10区 総支部総支部長 2009年9月 衆議院議員 2012年3月 シンバイオ製薬株式会社 社外取締役 2015年8月 株式会社えばたたかこ事務所設立 代表 取締役(現任) 2016年4月 ジョンソン・エンド・ジョンソン日本法 人グループ コーポレートガバメントア フェアーズ&ポリシー統括責任者 2020年3月 ATC株式会社 社外監査役 2021年3月 当社 取締役(現任) 2022年1月 日本マイクロソフト株式会社 政策渉 外・法務本部 政策渉外シニア・アドバ イザー(現任) 2022年6月 エムスリー株式会社 社外取締役(監査等 委員)(現任) |

|

|

|

|

注5 |

|

1978年4月 高知新聞社入社 1983年4月 高知大学教育学部非常勤講師 1984年3月 川崎重工業株式会社入社 1992年7月 株式会社マネジメント・サービス・セン ター入社 1996年6月 株式会社富士ゼロックス総合教育研究所 (現株式会社パーソル総合研究所)入社 2002年4月 同社 ソリューション統括部研究開発部 長/同社 プリンシパルコンサルタント 2007年6月 同社 取締役研究開発統括部長 2009年4月 同社 取締役経営企画統括部長 2011年4月 同社 取締役コンサルティング統括部長 2012年6月 同社 執行役員 研究・開発部長 2014年4月 同社 執行役員 研究開発&コンサルテ ィング部長 2016年6月 同社 代表取締役社長 2022年3月 当社 取締役(現任) |

|

|

|

役職名 |

氏名 |

生年月日 |

略歴 |

任期 |

所有株式数(株) |

|

|

|

|

1977年4月 東京共同貿易株式会社入社 1981年11月 東京佐川急便株式会社入社 1996年9月 佐川ワールドエクスプレス株式会社 取 締役統括部長 1996年12月 佐川急便香港株式会社 代表取締役社長 1997年6月 佐川急便アジア株式会社 代表取締役社 長 1997年7月 佐川急便ベトナム株式会社 代表取締役 会長 1997年10月 佐川急便フィリピン株式会社 取締役副 会長 1998年5月 上海佐川急便金洋倉庫聯運有限公司 副 董事長 1998年7月 佐川急便シンガポール株式会社 代表取 締役社長 1999年6月 陝西佐川急便天誠国際貨運有限公司 副 董事長 2002年4月 アスコム株式会社 代表取締役 2002年6月 佐川サポートサービス株式会社 取締役 2003年6月 同社 代表取締役 2006年6月 佐川アドバンス株式会社 代表取締役 2007年8月 SGモバイルサポート株式会社 代表取締 役 2012年10月 ジャパンエクスプレス株式会社 経営企 画室室長 2012年12月 株式会社アルファパーチェス入社 取締 役 2014年4月 当社 ファシリティ・マネジメント事業 部営業推進参事 2017年6月 当社 内部監査室 2018年1月 当社 ファシリティ・マネジメント事業 部事業管理グループ長 2018年3月 当社 常勤監査役(現任) 2018年3月 ATC株式会社 監査役(現任) 2019年7月 愛富思(大連)科技有限公司 監事(現任) |

|

|

|

|

|

|

1969年4月 岩槻光機株式会社(現富士ゼロックス株式 会社)入社 1989年4月 富士ゼロックス株式会社 経理部総合計 画グループ長 1992年1月 米国ゼロックスコーポレーション駐在 1996年4月 富士ゼロックス情報システム株式会社 取締役 2002年4月 鈴鹿富士ゼロックス株式会社 常勤監査 役 2006年3月 当社 常勤監査役 2018年3月 当社 監査役(現任) |

|

|

|

|

|

|

1989年4月 株式会社三和銀行(現株式会社三菱UFJ銀 行)入行 2000年10月 横浜地方裁判所判事補 2002年1月 弁護士登録(第二東京弁護士会) 2003年4月 金融庁(総務企画局企画課) 2014年1月 陣内法律事務所 代表弁護士(現任) 2014年10月 株式会社Birth47 社外監査役 2017年11月 株式会社ロッテファイナンシャル 監査 役 2018年10月 株式会社ワールドツール 取締役(監査 等委員) 2019年6月 株式会社NSD 社外取締役(現任) 2022年3月 当社 監査役(現任) |

|

|

|

計 |

|

||||

② 社外役員の状況

当社では、社外役員として社外取締役2名、社外監査役2名を選任しております。

社外取締役及び社外監査役を選任するための当社グループからの独立性に関する基準ないし方針は設けておりませんが、選任にあたっては株式会社東京証券取引所の定める独立役員の独立性に関する判断基準等を参考にしつつ、企業経営における豊富な見識や、幅広い知見等、経歴や当社グループとの関係を踏まえて、独立した立場で社外役員としての職務を遂行できる充分な独立性を確保できることを前提に選任しております。

各社外取締役及び社外監査役の選任理由及び期待する役割は以下のとおりです。

社外取締役である江端貴子は、テクノロジーおよびグローバル企業でのガバナンスの専門家として豊富な知識と経験を有しており、その高い専門性及び見識等に基づき、客観的、中立的な観点からの助言を期待できることから、当社の社外取締役として適任であると判断しております。なお、日本マイクロソフト株式会社のシニア・アドバイザーを兼務しております。当社は同社との間で資本関係はございませんが、標準的なソフトウエアおよびIT サービスの購入ならびに利用の取引関係がございます。また、エムスリー株式会社の社外取締役を兼務しておりますが、当社との間には資本関係、取引関係はともにありません。

社外取締役である小串記代は、人材・組織開発の専門家として豊富な知識と経験を有しており、その高い専門性及び見識等に基づき、客観的、中立的な観点からの助言を期待できることから、当社の社外取締役として適任であると判断しております。なお、当社との人的関係、資本的関係又は取引関係その他の利害関係はありません。

社外監査役である中村信弘は、財務・会計に関する豊富な知識と経験を有しており、その高い専門性及び見識等に基づき、客観的、中立的な観点からの助言を期待できることから、当社の社外監査役として適任であると判断しております。なお、同氏は、当社との人的関係、資本的関係又は取引関係その他の利害関係はありません。

社外監査役である陣内久美子は、法務・リスクマネジメントに関する豊富な知識と経験を有しており、その高い専門性及び見識等に基づき、客観的、中立的な観点からの助言を期待できることから、当社の社外監査役として適任であると判断しております。なお、株式会社NSD の社外取締役を兼務しており、当社は同社との間で、同社が提供する標準的な情報セキュリティサービスの社内利用の取引関係があります。なお、資本関係はありません。

③ 社外取締役又は社外監査役による監督又は監査と内部監査、監査役監査及び会計監査との相互連携並びに内部統制部門との関係

社外取締役は、取締役会を通じて必要な情報の収集及び意見の表明を行い、適宜そのフィードバックを受けることで、内部監査部門や会計監査人と相互に連携を図っております。

社外監査役は、内部監査及び内部統制を担当している内部監査室及び会計監査人との緊密な連携を保つ為に定期的な情報交換を行い、監査の有効性、効率性を高めております。

(3)【監査の状況】

①監査役監査の状況

(a) 組織及び人員

当社の監査役会は、監査の実効性の向上および監査機能の強化のため、当社の経営陣から独立した中立の存在である1名の常勤監査役と2名の非常勤監査役(うち2名社外・独立)の3名で構成されております。常勤監査役遠藤英二は、国内外の経営に関する豊富な経験を有するとともに、業務執行の監督機能として相応しい経験と知見を有しております。社外監査役である中村信弘は、財務および会計に関する相当程度の知見と豊富な監査実務経験を有しております。社外監査役である陣内久美子は、弁護士として企業法務に関する豊富な経験とコンプライアンスにおける専門的な知見を有しております。監査役会は当社の業務の適法、妥当かつ効率的な運営を監督する立場から、年度ごとに監査方針と監査計画を策定・承認するとともに、常勤監査役が中心となり、関係部署と連携を図ることで、監査役監査の実効性・効率性を高め、取締役等の職務執行の監督を担っております。

(b) 監査役会の開催頻度・出席状況

監査役会は原則として取締役会開催後に月次で定例開催されるほか、必要に応じて臨時開催することとしております。最近事業年度は14回開催されました。

監査役会の所要時間は毎回約1時間から1.5時間であり、各監査役の2021年度に開催した監査役会への出席状況は、以下のとおりです。

|

役職名 |

氏 名 |

監査役会 |

|

常勤監査役 |

遠藤 英二 |

14/14回(100%) |

|

社外監査役 |

中村 信弘 |

14/14回(100%) |

|

社外監査役 |

松山 和生(注) |

14/14回(100%) |

|

監査役 |

土屋 郁子(注) |

14/14回(100%) |

(注)松山和生および土屋郁子は、2022年3月23日の株主総会をもって退任しております。

監査役会における主な検討事項は、2021年度監査方針および監査計画、会計監査人の監査報酬、取締役会への監査結果報告です。また、内部統制システムの整備・運用状況、取締役の業務執行状況に関する監査結果報告を適時実施しております。

2021年度の監査計画のうち、重点監査項目は以下となっています。

(ⅰ) 期末監査指摘事項のフォロー確認

(ⅱ) 子会社の監査指摘事項のフォローおよび内部統制運用の確認

(ⅲ) 経営・業務管理体制の改善・強化に向けての対応状況の確認

(ⅳ) 全社的事業・業務リスクの識別と対応状況の確認

(ⅴ) 情報セキュリティ体制構築の対応状況の確認

(ⅵ) 建設業・下請法の法令遵守体制の確認

(c) 監査活動の概要

当社の監査役は、監査役会で決議した監査役監査方針・計画について、次の監査方法および業務分担に従い監査活動を行いました。

(ⅰ)監査方法

・取締役会への出席のほか、執行役員会、コンプライアンス委員会、リスク検討会等の重要な会議に陪席し、経営意思決定プロセスや取締役から経営上の重要事項に関する説明を聴取するとともに、取締役等との面談の実施、業務の適正を確保するための体制の整備状況を監視・検証する等、取締役の職務執行について、適切性・妥当性の観点から監査を実施します。

・本社、各事業所等から業務活動状況を聴取するとともに、内部統制機能およびコンプライアンスに関する状況の監査を実施します。

・取締役会議事録、執行役員会議事録、稟議書、契約書等の重要な決裁書類を閲覧し、本社および主要な営業所において業務および財産の状況を調査します。

・代表取締役、取締役CFOおよび内部監査室長とは毎月定例報告会を開催し、日常の監査活動を通じて発見した課題・問題点について意見交換あるいは改善要請を図ります。

・内部監査室とは適宜に会合を行い、積極的な連携により、監査計画・結果の共有および課題への対応状況の確認を行います。

・グループ連結経営の観点から、内部監査室と協働で、国内外の子会社監査を通じ、事業の状況・リスク等を把握し、必要に応じて、子会社の代表取締役から管理状況等を聴取し、コーポレート・ガバナンスの構築・維持に向けた監査活動を実施します。

・会計監査人とは、期初の会計監査計画説明会と期末の会計監査結果報告会および各四半期会計監査レビューを通して意見交換を行い、連携を深めます。

(ⅱ)主要な監査業務の分担

<監査役全員>

・取締役会に出席のうえ、審議内容、決定事項の適切性および議事録の正確性を監査し、必要あるときは意見陳述義務を果たします。

・取締役会議事録、執行役員会議事録等の重要な決議書類の閲覧を行い、取締役の意思決定や業務執行に係る法令・定款違反等の確認を行います。

・会計監査人による監査計画、監査結果を検討します。

・事業報告及びその附属明細書、計算書類及びその附属明細書並びに連結計算書類を検討します。

・代表取締役との意見交換会に出席し、意見交換と信頼関係の維持・深化に努めるとともに、グループとしての内部統制システムの整備、運用の向上に資するよう図ります。

・監査役会を開催し、法定事項の審議・決定および監査関連の重要事項の共有化並びに審議を行います。

<常勤監査役>

・取締役会以外の執行役員会、コンプライアンス委員会等の重要会議への出席、各部門からの報告の聴取、取締役会議事録、監査役会議事録、執行役員会議事録、コンプライアンス委員会議事録、社長決裁の稟議書等の重要な決裁書類の閲覧、主要な事業所の業務および財産の状況の調査を行います。

・国内外子会社の監査を実施し、監査指摘事項のフォローおよび内部統制運用の確認を行います。

・国内子会社監査役と連携し監査活動を行います。

・監査計画における重点監査項目について、関係資料の閲覧・説明聴取等を通じ管理等状況の確認を行います。

・これらの情報を監査役会で共有します。

②内部監査の状況

内部監査につきましては、代表取締役社長直轄の独立した部署である内部監査室(専任者1名)が、財務報告に係る内部統制、法令遵守、業務管理の有効性等について、社内の全部門を対象とした監査を実施するとともに、子会社監査を実施しております。

内部監査は、前年度の監査結果や当年度の事業計画等を踏まえて立案した監査計画に基づき、書類の閲覧およびヒアリング等の方法により実施し、改善指摘事項を含む報告書を作成して定期的に代表取締役社長および常勤監査役に報告を行っております。また、改善指摘事項については、対応状況をフォローし、より適正な業務運営に資するよう努めております。

なお、監査役監査、内部監査および会計監査人監査に関しては、各監査の有効性、効率性の向上のため、定期的、また相互に必要に応じて、意見・情報の交換・聴取等を行い、連携をはかっております。

③会計監査の状況

(a) 監査法人の名称

太陽有限責任監査法人

(b) 継続監査期間

12年間

(c) 業務を執行した公認会計士の氏名

指定有限責任社員 業務執行社員 久塚 清憲

指定有限責任社員 業務執行社員 石倉 毅典

(d) 監査業務に係る補助者の構成

当社の会計監査業務に係る補助者の構成は、公認会計士8名、その他10名であります。

(e) 監査法人の選定方針と理由

当社の監査役会による監査法人の選定につきましては、当社の事業内容を熟知していることに加え、日本監査役協会が公表する「会計監査人の評価及び選定基準策定に関する監査役等の実務指針」等を参考に、品質管理体制、独立性、専門性、監査報酬、監査役・経営者とのコミュニケーション並びに不正リスクへの対応等を総合的に勘案し、選定をしております。

当社の監査役会は、会計監査人が会社法第340条第1項各号に定める項目に該当すると認められる場合には、監査役全員の同意に基づき、会計監査人を解任します。また、当社の監査役会は、会計監査人の職務執行状況等の評価を行うなかで、適切な執行に支障があると認められる場合、その他必要があると判断した場合には、株主総会に提出する会計監査人の解任または不再任に関する議案を決定します。

太陽有限責任監査法人を選任した理由としましては、同監査法人が会計監査人に求められる監査品質及び独立性を有し、当社グループの会計監査が適正かつ妥当に行われることを確保する体制を備えているものと判断したためであります。なお、太陽有限責任監査法人に、上記方針の解任又は不再任事由に該当する事項はありません。

(f) 監査役及び監査役会による監査法人の評価

当社の監査役会は、上述監査法人の選定方針に掲げた基準の適否に加え、会計監査人の監査体制及び職務遂行状況等を総合的に評価しています。

④監査報酬の内容等

(a) 監査公認会計士等に対する報酬の内容

|

区分 |

最近連結会計年度の前連結会計年度 |

最近連結会計年度 |

||

|

監査証明業務に基づく報酬(千円) |

非監査業務に基づく報酬(千円) |

監査証明業務に基づく報酬(千円) |

非監査業務に基づく報酬(千円) |

|

|

提出会社 |

|

|

|

|

|

連結子会社 |

|

|

|

|

|

計 |

|

|

|

|

(b) 監査公認会計士等と同一のネットワークに対する報酬(a.を除く)

該当事項はありません。

(c) その他の重要な監査証明業務に基づく報酬の内容

該当事項はありません。

(d) 監査報酬の決定方針

当社の監査公認会計士等に対する監査報酬の決定方針は策定しておりませんが、監査法人からの見積提案をもとに、当社の事業規模および業務の特性、監査日数および監査従事者の構成等を総合的に勘案して検討し、決定しております。

(e) 監査役会が会計監査人の報酬等に同意した理由

監査役会は、日本監査役協会が公表する「会計監査人との連携に関する実務指針」を踏まえ、会計監査人の監査計画、監査の実施状況および報酬見積りの算出根拠などを確認し、検討した結果、会計監査人の報酬等につき、会社法第399条第1項の同意を行っております。

(4)【役員の報酬等】

① 役員の報酬等の額又はその算定方法の決定に関する方針に係る事項

当社の役員の報酬等の額は、株主総会で決議された報酬限度額の範囲において、取締役会の常設諮問機関である指名・報酬委員会が、取締役会及び監査役会に、総額及び個人別報酬の案を答申し、その答申を極力尊重して、取締役会及び監査役会が、各々、取締役及び監査役の報酬を審議し、決議しています。2021年度の役員の報酬等の額に関しましては指名・報酬委員会を2回開催し、報酬等の妥当性等について審議を行い、また、取締役会を1回開催し、審議・決定いたしました。なお、業績連動報酬は採用しておりません。

役員の総報酬限度額は、2011年3月30日開催の第1回定時株主総会において、取締役の報酬総額は年額200百万円以内(ただし、使用人兼務取締役の使用人給与及びストック・オプション報酬を含めない)、監査役の報酬総額は、同様に、年額50百万円以内(ただし使用人分の給与は含まない)と決議されております。

「指名・報酬委員会」は、社外役員を中心とした当社の役員4名で構成しています。

報酬決定に関する基本方針は、以下の3点です。

・株主が期待する中長期的な成長(収益拡大)を実現するための重要ドライバーである、役員層がベンチャー

スピリットに溢れ 、リーダーシップを最大限発揮できるような、夢のある報酬プランとする

・客観的基準を導入し、公正性を維持すると共に、ルールを明確化し、役員本人にとってもわかりやすいプラ

ンとする

・役員個人のマーケットバリューにも考慮し、リテンション効果のあるものとする

また、取締役の固定報酬額は、以下の諸要素を考慮して、取締役各人毎に個別に答申しております。

・日本において当社と同等規模の会社の役員報酬の調査データをベースとした標準的な報酬額

・CEO、CFOなどの個別の取締役の分掌内容による加減調整

・スキルマトリクスで表現される各取締役の専門性の市場価格を考慮した加減調整

・答申時点の直近会計年度の当社グループの連結業績と、当初目標に対する業績結果の達成度合い

監査役については、株主総会で決議された報酬限度額の範囲において、監査役会が、各々、監査役の報酬を審議し、決議しています。

なお、2021年12月期においては、業界の動向及び当社全体の業績等を勘案しつつ各役員の報酬について適正な配分となるよう諸要素を考慮した上で、指名・報酬委員会が、取締役会及び監査役会に、総額及び個人別報酬の案を答申し、2021年3月23日開催の監査役会の決議および2021年3月25日開催の取締役会の決議により個人別の報酬額を決定しております。

② 役員区分ごとの報酬等の総額、報酬等の種類別の総額及び対象となる役員の員数

|

役員区分 |

報酬等の総額(千円) |

報酬等の種類別の総額(千円) |

対象となる役員の員数(人) |

||

|

固定報酬 |

業績連動報酬 |

退職慰労金 |

|||

|

取締役 (社外取締役を除く) |

|

|

|

|

|

|

監査役 (社外監査役を除く) |

|

|

|

|

|

|

社外役員 |

|

|

|

|

|

(注)取締役(社外取締役を除く。)の固定報酬の額には、確定拠出年金の掛金を含めて記載しております。

③ 役員ごとの連結報酬等の総額等

連結報酬等の総額が1億円以上である者が存在しないため、記載しておりません。

④使用人兼務役員の使用人給与のうち重要なもの

該当事項はありません。

(5)【株式の保有状況】

該当事項はありません。