第4【提出会社の状況】

1【株式等の状況】

(1)【株式の総数等】

①【株式の総数】

|

種類 |

発行可能株式総数(株) |

|

普通株式 |

7,162,080 |

|

計 |

7,162,080 |

②【発行済株式】

|

種類 |

発行数(株) |

上場金融商品取引所名又は登録認可金融商品取引業協会名 |

内容 |

|

|

|

|

完全議決権株式であり、権利内容に何ら限定のない当社における標準となる株式であります。 単元株式数は100株であります。 |

|

計 |

|

- |

- |

(注)1.当社は、2022年9月1日開催の取締役会決議により、A種優先株式21,300株、B種優先株式23,005株、C種優先株式52,927株及びD種優先株式98,336株のすべてにつき定款に定める取得条項に基づき2022年9月17日付で自己株式として取得し、対価として当該優先株主に当該優先株式1株につき普通株式1株をそれぞれ交付しております。また、当社が取得した当該優先株式は、2022年9月17日付で会社法第178条に基づきすべて消却しております。なお、2022年9月28日開催の臨時株主総会において、種類株式を発行する旨の定款の定めを廃止しております。

2.当社は、2022年9月1日開催の取締役会決議により、2022年9月30日付で普通株式1株につき5株の割合で株式分割を行っております。これにより、発行済株式総数が1,432,416株増加して1,790,520株となっております。

3.2022年9月28日開催の臨時株主総会決議により、同日付で1単元を100株とする単元株制度を採用しております。

(2)【新株予約権等の状況】

①【ストックオプション制度の内容】

a.第4回新株予約権

|

決議年月日 |

2019年3月15日 |

|

付与対象者の区分及び人数(名) |

当社従業員 8(注)6. |

|

新株予約権の数(個)※ |

1,200 |

|

新株予約権の目的となる株式の種類、内容及び数(株)※ |

普通株式 1,200[6,000](注)1.5. |

|

新株予約権の行使時の払込金額(円)※ |

24,775[4,955](注)1.5. |

|

新株予約権の行使期間※ |

2021年3月16日~2029年3月16日 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円)※ |

発行価格 24,775 [4,955] 資本組入額 12,387.5[2,477.5](注)1.5. |

|

新株予約権の行使の条件※ |

(注)1. |

|

新株予約権の譲渡に関する事項※ |

譲渡による本新株予約権の取得については、当社取締役会の決議による承認を要するものとする。 (注)2. |

|

組織再編成行為に伴う新株予約権の交付に関する事項※ |

(注)3. |

※ 最近事業年度の末日(2021年12月31日)における内容を記載しております。最近事業年度の末日から提出日の前月末現在(2022年10月31日)にかけて変更された事項については、提出日の前月末現在における内容を[ ]内に記載しており、その他の事項については最近事業年度の末日における内容から変更はありません。

(注)1.本新株予約権の内容

(1)本新株予約権1個あたりの目的である株式の数(以下「付与株式数」という。)は、当社普通株式5株とする。なお、付与株式数は、本新株予約権の割当日後、当社が株式分割(当社普通株式の無償割当てを含む。以下同じ。)又は株式併合を行う場合、次の算式により調整されるものとする。但し、かかる調整は、本新株予約権のうち、当該時点で行使されていない本新株予約権の目的である株式の数についてのみ行われ、調整の結果生じる1株未満の端数については、これを切り捨てるものとする。

調整後株式数=調整前株式数×分割・併合の比率

また、本新株予約権の割当日後、当社が合併、会社分割又は資本金の額の減少を行う場合その他これらの場合に準じ付与株式数の調整を必要とする場合には、合理的な範囲で、付与株式数は適切に調整されるものとする。

(2)本新株予約権の行使に際して出資される財産の価額又は算定方法

本新株予約権の行使に際して出資される財産の価額は、1株あたりの払込金額(以下「行使価額」という。)に、付与株式数を乗じた金額とする。なお、本新株予約権の割当日後、当社が株式分割又は株式併合を行う場合、次の算式により行使価額を調整し、調整による1円未満の端数は切り上げる。

|

調整後行使価額=調整前行使価額× |

1 |

|

分割(又は併合)の比率 |

また、本新株予約権の割当日後、当社が当社普通株式につき時価を下回る価額で新株の発行又は自己株式の処分を行う場合(本新株予約権の行使に基づく新株の発行及び自己株式の処分並びに株式交換による自己株式の移転の場合を除く。)、次の算式により行使価額を調整し、調整による1円未満の端数は切り上げる。

|

|

既発行株式数+ |

新規発行株式数×1株あたり払込金額 |

|

調整後行使価額=調整前行使価額× |

新規発行前の1株あたりの時価 |

|

|

既発行株式数+新規発行株式数 |

||

なお、上記算式において「既発行株式数」とは、当社普通株式に係る発行済株式総数から当社普通株式に係る自己株式数を控除した数とし、また、当社普通株式に係る自己株式の処分を行う場合には、「新規発行株式数」を「処分する自己株式数」に読み替えるものとする。

さらに、上記のほか、本新株予約権の割当日後、当社が他社と合併する場合、会社分割を行う場合、その他これらの場合に準じて行使価額の調整を必要とする場合には、当社は、合理的な範囲で適切に行使価額の調整を行うことができるものとする。

(3)増加する資本金及び資本準備金に関する事項

① 本新株予約権の行使により株式を発行する場合における増加する資本金の額は、会社計算規則第17条第1項に従い算出される資本金等増加限度額の2分の1の金額とする。計算の結果1円未満の端数が生じたときは、その端数を切り上げるものとする。

② 本新株予約権の行使により株式を発行する場合における増加する資本準備金の額は、上記①記載の資本金等増加限度額から、上記①に定める増加する資本金の額を減じた額とする。

(4)本新株予約権の行使の条件及び制限

① 新株予約権者は、本新株予約権の権利行使時においても、当社又は当社関係会社の取締役、監査役又は従業員であることを要する。但し、任期満了による退任、定年退職、その他正当な理由があると取締役会が認めた場合は、この限りではない。

② 当社普通株式が金融商品取引所に上場されていること。但し、当社の取締役会が認めた場合はこの限りではない。

③ 新株予約権者は、本新株予約権の行使に係る行使価額の年間(1月1日から12月31日まで)の合計額が1,200万円を超えないよう本新株予約権を行使しなければならない。

④ 新株予約権者は、割当てられた本新株予約権の個数のうち、その全部又は一部につき本新株予約権を行使することができる。但し、新株予約権者は、本新株予約権のうち(a)から(d)に掲げる割合(以下「権利行使割合」という。)の個数を限度として、行使することができる。

(a)権利行使期間の開始日から1年間 行使可能割合25%

(b)(a)の期間が経過した日から1年間 行使可能割合50%

(c)(b)の期間が経過した日から1年間 行使可能割合75%

(d)(c)の期間が経過した日以降 行使可能割合100%

⑤ 新株予約権者の相続人による本新株予約権の行使は認めない。

⑥ 本新株予約権の行使によって、当社の発行済株式総数が当該時点における授権株式数を超過することとなるときは、当該本新株予約権の行使を行うことはできない。

⑦ 各本新株予約権1個未満の行使を行うことはできない。

2.本新株予約権の取得に関する事項

(1)当社が消滅会社となる合併契約、当社が分割会社となる会社分割についての分割契約若しくは分割計画、又は当社が完全子会社となる株式交換契約若しくは株式移転計画について株主総会の承認(株主総会の承認を要しない場合には取締役会決議)がなされた場合は、当社は、当社取締役会が別途定める日の到来をもって、本新株予約権の全部を無償で取得することができる。

(2)新株予約権者が権利行使をする前に、上記(注)1.(4)に定める規定により本新株予約権の行使ができなくなった場合は、当社は本新株予約権を無償で取得することができる。

3.組織再編行為の際の本新株予約権の取扱い

当社が、合併(当社が合併により消滅する場合に限る。)、吸収分割、新設分割、株式交換又は株式移転(以上を総称して以下「組織再編行為」という。)を行う場合において、組織再編行為の効力発生日に新株予約権者に対し、それぞれの場合につき、会社法第236条第1項第8号イからホまでに掲げる株式会社(以下「再編対象会社」という。)の新株予約権を以下の条件に基づきそれぞれ交付することとする。但し、以下の条件に沿って再編対象会社の新株予約権を交付する旨を、吸収合併契約、新設合併契約、吸収分割契約、新設分割計画、株式交換契約又は株式移転計画において定めた場合に限るものとする。

(1)交付する再編対象会社の新株予約権の数

新株予約権者が保有する本新株予約権の数と同一の数をそれぞれ交付する。

(2)新株予約権の目的である再編対象会社の株式の種類

再編対象会社の普通株式とする。

(3)新株予約権の目的である再編対象会社の株式の数

組織再編行為の条件を勘案のうえ、上記(注)1.(1)に準じて決定する。

(4)新株予約権の行使に際して出資される財産の価額

交付される各新株予約権の行使に際して出資される財産の価額は、組織再編行為の条件等を勘案のうえ、上記(注)1.(2)で定められる行使価額を調整して得られる再編後行使価額に、本項(3)に従って決定される当該新株予約権の目的である再編対象会社の株式の数を乗じた額とする。

(5)新株予約権を行使することができる期間

上表に定める行使期間の初日と組織再編行為の効力発生日のうち、いずれか遅い日から上表に定める行使期間の末日までとする。

(6)新株予約権の行使により株式を発行する場合における増加する資本金及び資本準備金に関する事項

上記(注)1.(3)に準じて決定する。

(7)譲渡による新株予約権の取得の制限

譲渡による取得の制限については、再編対象会社の取締役会の決議による承認を要するものとする。

(8)その他新株予約権の行使の条件

上記(注)1.(4)に準じて決定する。

(9)新株予約権の取得事由及び条件

上記(注)2に準じて決定する。

(10)その他の条件については、再編対象会社の条件に準じて決定する。

4.新株予約権に係る新株予約権証券に関する事項

当社は、本新株予約権に係る新株予約権証券を発行しないものとする。

5.2022年9月1日開催の取締役会決議により、2022年9月30日付で普通株式1株につき5株の割合で株式分割を行っております。これにより「新株予約権の目的となる株式の種類、内容及び数」、「新株予約権の行使時の払込金額」及び「新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額」が調整されております。

6.付与対象者の退職による権利喪失により、本書提出日現在の「付与対象者の区分及び人数」は、当社従業員5名となっております。

b.第5回新株予約権

|

決議年月日 |

2019年3月15日 |

|

付与対象者の区分及び人数(名) |

当社取締役 1 当社従業員 1 社外協力者 1(注)9. |

|

新株予約権の数(個)※ |

13,100 |

|

新株予約権の目的となる株式の種類、内容及び数(株)※ |

普通株式 13,100[65,500](注)2.8. |

|

新株予約権の行使時の払込金額(円)※ |

24,775[4,955](注)3.8. |

|

新株予約権の行使期間※ |

2019年3月16日~2029年3月15日 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円)※ |

発行価格 24,885 [4,977] 資本組入額 12,442.5[2,488.5](注)6.8. |

|

新株予約権の行使の条件※ |

(注)4. |

|

新株予約権の譲渡に関する事項※ |

譲渡による本新株予約権の取得については、当社取締役会の決議による承認を要するものとする。 (注)5. |

|

組織再編成行為に伴う新株予約権の交付に関する事項※ |

(注)7. |

※ 最近事業年度の末日(2021年12月31日)における内容を記載しております。最近事業年度の末日から提出日の前月末現在(2022年10月31日)にかけて変更された事項については、提出日の前月末現在における内容を[ ]内に記載しており、その他の事項については最近事業年度の末日における内容から変更はありません。

(注)1.本新株予約権は、新株予約権1個につき110円で有償発行しております。

2.本新株予約権1個あたりの目的である株式の種類及び数は、会社の普通株式5株とする。ただし、本新株予約権1個あたりの目的である株式数は、以下の定めにより調整されることがあり、この場合の付与株式数は、当該調整後の本新株予約権1個あたりの目的である株式数に本新株予約権の個数を乗じた数に調整されるものとする。

(1)会社が普通株式について株式の分割又は併合を行う場合には、未行使の本新株予約権についてその1個あたりの目的である株式数を次の算式に従い調整するものとし、調整により生じる1株の100分の1未満の端数は切り捨て、金銭による調整は行わない。なお、「分割の比率」とは、株式分割後の発行済普通株式総数を株式分割前の発行済普通株式総数で除した数を意味するものとする。また、「併合の比率」とは、株式併合後の発行済普通株式総数を株式併合前の発行済普通株式総数で除した数を、意味するものとする。調整後の株式数は、株式分割の場合は会社法第183条第2項第1号に基づく株式分割の割当基準日の翌日以降、株式併合の場合は株式併合の効力発生日の翌日以降に、それぞれ適用されるものとする。

調整後株式数=調整前株式数×分割・併合の比率

(2)会社が株主割当の方法により募集株式の発行又は処分、株式無償割当て又は合併、株式交換、会社分割を行う場合その他必要と認められる場合、会社は、会社が適当と認める本新株予約権1個あたりの目的となる株式数の調整を行う。

3.本新株予約権1個あたりの行使に際して出資される財産の価額は、行使価額に本新株予約権1個あたりの目的となる株式数を乗じた金額とする。ただし、行使価額は、以下に定めるところに従い調整されることがある。

(1)会社が普通株式について株式の分割又は併合を行う場合には、未行使の本新株予約権について、行使価額を次の算式に従い調整するものとし、調整により生じる1円未満の端数は切り上げる。調整後の行使価額の適用時期は、上記(注)2.(1)の調整後の株式数の適用時期に準じるものとする。

|

調整後行使価額=調整前行使価額× |

1 |

|

分割(又は併合)の比率 |

(2)会社が、(ⅰ)時価を下回る1株あたりの払込金額での普通株式の発行又は処分(株式無償割当てを含む。以下に定義する潜在株式等の取得原因の発生によるもの、並びに合併、株式交換、及び会社分割に伴うものを除く。)、又は(ⅱ)時価を下回る1株あたりの取得価額をもって普通株式を取得し得る潜在株式等(取得請求権付株式、取得条項付株式、新株予約権、新株予約権付社債、その他その保有者若しくは会社の請求に基づき又は一定の事由の発生を条件として普通株式を取得し得る地位を伴う証券又は権利を意味する。以下同様とする。)の発行又は処分(無償割当てによる場合を含む。)を行うときは、未行使の本新株予約権について行使価額を次の算式に従い調整するものとし、調整により生ずる1円未満の端数は切り上げる。なお、各用語の意義は、以下に定めるところによるものとする。

① 「取得原因」とは、潜在株式等に基づき会社が普通株式を交付する原因となる保有者若しくは会社の請求又は一定の事由を意味し、「取得価額」とは、普通株式1株を取得するために当該潜在株式等の取得及び取得原因の発生を通じて負担すべき金額を意味するものとし、以下同様とする。

② 「時価」とは、調整後の行使価額を適用する日に先立つ45取引日目に始まる30取引日の金融商品取引所における会社の普通株式の普通取引の毎日の終値の平均値(終値のない日数を除く。)とする。平均値の計算は、円位未満小数第2位まで算出し、その小数第2位を切り捨てる。但し、会社の普通株式が金融商品取引所に上場される前及び上場後45取引日(上場日を含む。)が経過するまでの期間においては、調整前の行使価額をもって時価とみなす。なお、上記調整による調整後の行使価額は、募集又は割当てのための基準日がある場合はその日の翌日、それ以外の場合は普通株式又は潜在株式等の発行又は処分の効力発生日(会社法第209条第1項第2号が適用される場合は、同号に定める期間の末日)の翌日以降に適用されるものとする。

|

|

既発行株式数+ |

新規発行株式数×1株あたり払込金額 |

|

調整後行使価額=調整前行使価額× |

新規発行前の1株あたりの時価 |

|

|

既発行株式数+新規発行株式数 |

||

③ 上記算式については下記の定めに従うものとする。

ア 「既発行株式数」とは、調整後の行使価額が適用される日の前日における会社の発行済普通株式総数及び発行済の潜在株式等の目的たる普通株式数を合計した数から、同日における会社の保有する自己株式(普通株式のみ)の数を控除した数を意味するものとする(但し、当該調整事由によって会社の発行済普通株式数若しくは発行済の潜在株式等の目的たる普通株式数又は自己株式(普通株式のみ)の数が変動する場合は、当該変動前の数を基準とする。)。

イ 会社が自己株式を処分することにより調整が行われる場合においては、「新規発行株式数」は「処分する自己株式の数」と読み替えるものとする。

ウ 会社が潜在株式等を発行又は処分することにより調整が行われる場合における「新規発行株式数」とは、発行又は処分される潜在株式等の目的たる普通株式の数を、「1株あたり払込金額」とは、目的となる普通株式1株あたりの取得価額を、それぞれ意味するものとする。

(3)本項(2)の(ⅱ)に定める潜在株式等の取得原因が発生する可能性のある期間が終了した場合には、会社は適当と認める行使価額の調整を行う。但し、その潜在株式等の全部について取得原因が発生した場合を除く。

(4)会社が合併、株式交換又は会社分割を行う場合その他必要と認められる場合には、会社は適当と認める行使価額の調整を行う。

(5)会社が株主割当て又は株式無償割当て以外の方法で普通株式又は潜在株式等を発行又は処分する場合において、会社が調整を行わない旨を決定した場合には、(注)2.(2)に基づく調整は行われないものとする。

4.新株予約権の行使条件は以下のとおりです。

(1)本新株予約権の行使は、行使しようとする本新株予約権又は本新株予約権を保有する者(以下「権利者」という。)について(注)5.(1)及び(2)に定める取得事由が発生していないことを条件とし、取得事由が生じた本新株予約権の行使は認められないものとする。但し、本号(6)該当する場合又は会社が特に行使を認めた場合はこの限りでない。

(2)権利者は、2020年12月期の事業年度において、売上高が1億4,000万円以上の場合に本新株予約権を行使することができる。上記の売上高の判定は、会社が連結計算書類を作成している場合においては会社の監査済みかつ株主総会で承認又は報告された連結損益計算書における売上高を参照し、会社が連結計算書類を作成していない場合においては、一般に公正妥当と認められる企業会計の基準に準拠して作成されかつ取締役会(取締役会非設置会社においては取締役の過半数)に承認された連結損益計算書における売上高、又は会社の監査済み(監査役非設置会社においては、不要)かつ株主総会で承認若しくは報告された損益計算書における売上高のいずれか高い金額を参照する。

(3)権利者は、会社の株式のいずれかの金融商品取引所への上場がなされるまでの期間は、本新株予約権を行使することはできないものとする。

(4)本新株予約権の行使は1新株予約権単位で行うものとし、各本新株予約権の一部の行使は認められないものとする。

(5)権利者が1個又は複数の本新株予約権を行使した場合に、当該行使により当該権利者に対して交付される株式数は整数でなければならず、1株未満の部分についてはこれを切り捨て、株式は割り当てられないものとする。かかる端数の切り捨てについて金銭による調整は行わない。

(6)上記(2)、(3)及び(注)5.(1)に関わらず、会社の発行済株式総数の過半数の株式について、同時又は実質的に同時に特定の第三者(会社の株主を含む。)に移転する旨の書面による合意が、当該株式の各保有者と当該第三者との間で成立し、会社の取締役会(取締役会が設置されていない場合は株主総会とする。)によって当該株式譲渡に関して譲渡承認の決議がされた場合、権利者は、交付を受けた本新株予約権の全てにつき、行使することができる。

(7)本新株予約権の行使は、権利者が生存していることを条件とし、権利者が死亡した場合、本新株予約権は相続されず、本新株予約権は行使できなくなるものとする。

5.会社が新株予約権を取得することができる事由及び取得の条件は以下のとおりです。

会社は、以下の各号に基づき本新株予約権を取得することができる。会社は、以下の各号に定める取得の事由が生じた本新株予約権を取得する場合、取締役会の決議(会社が取締役会設置会社でない場合においては、株主総会の決議)により別途定める日においてこれを取得するものとする。また、会社は、以下の各号に定める取得の事由が生じた本新株予約権の全部又は一部を取得することができ、一部を取得する場合は、取締役会の決議(会社が取締役会設置会社でない場合においては、株主総会の決議)により取得する本新株予約権を決定するものとする。

(1)会社が消滅会社となる吸収合併若しくは新設合併、会社が分割会社となる吸収分割若しくは新設分割、又は会社が完全子会社となる株式交換若しくは株式移転について、法令上又は会社の定款上必要な会社の株主総会の承認決議(株主総会決議に替えて総株主の同意が必要である場合には総株主の同意の取得、そのいずれも不要である場合には、取締役会の決議(会社が取締役会設置会社でない場合においては、会社法第348条に定める業務の決定の方法に基づく決定))が行われたときは、会社は本新株予約権を無償で取得することができる。

(2)次のいずれかに該当する事由が発生した場合、会社は未行使の本新株予約権を無償で取得することができる。

① 権利者が禁錮以上の刑に処せられた場合

② 権利者が会社又は子会社と競合する業務を営む法人を直接若しくは間接に設立し、又はその役員若しくは使用人に就任するなど、名目を問わず会社又は子会社と競業した場合。但し、会社の書面による事前の承認を得た場合を除く。

③ 権利者が法令違反その他不正行為により会社又は子会社の信用を損ねた場合

④ 権利者が差押、仮差押、仮処分、強制執行若しくは競売の申立を受け、又は公租公課の滞納処分を受けた場合

⑤ 権利者が支払停止若しくは支払不能となり、又は振り出し若しくは引き受けた手形若しくは小切手が不渡りとなった場合

⑥ 権利者につき破産手続開始、民事再生手続開始、会社更生手続開始、特別清算手続開始その他これらに類する手続開始の申立があった場合

⑦ 権利者につき解散の決議が行われた場合

⑧ 権利者が反社会的勢力等(暴力団、暴力団員、右翼団体、反社会的勢力、その他これに準ずる者を意味する。以下同じ。)であること、又は資金提供等を通じて反社会的勢力等と何らかの交流若しくは関与を行っていることが判明した場合

⑨ 2020年12月期の事業年度の売上高が1億4,000万円未満の場合。なお、売上高の判定は、(注)4.(2)に規定する方法とする。

⑩ 会社が2029年3月15日までに金融商品取引所に上場しなかった場合

6.増加する資本金及び資本準備金に関する事項

(1)本新株予約権の行使により株式を発行する場合における増加する資本金の額は、会社計算規則第17条第1項に従い算出される資本金等増加限度額の2分の1の金額とする。計算の結果1円未満の端数が生じたときは、その端数を切り上げるものとする。

(2)本新株予約権の行使により株式を発行する場合における増加する資本準備金の額は、上記(1)記載の資本金等増加限度額から、上記(1)に定める増加する資本金の額を減じた額とする。

7.組織再編行為の際の本新株予約権の取扱いについては以下のとおりです。

会社が組織再編行為を行う場合は、組織再編行為の効力発生日の直前において残存する権利者に対して、手続に応じて、それぞれ合併における存続会社若しくは新設会社、会社分割における承継会社若しくは新設会社、又は株式交換若しくは株式移転における完全親会社(いずれの場合も株式会社に限る。以下総称して「再編対象会社」という。)の新株予約権を、下記の方針に従って交付することとする。但し、下記の方針に従って再編対象会社の新株予約権を交付する旨を、組織再編行為に係る契約又は計画において定めた場合に限るものとする。

(1)交付する再編対象会社の新株予約権の数

権利者が保有する本新株予約権の数と同一の数をそれぞれ交付するものとする。

(2)新株予約権の目的である再編対象会社の株式の種類

再編対象会社の普通株式とする。

(3)新株予約権の目的である再編対象会社の株式の数

組織再編行為の条件等を勘案の上、(注)2.に準じて決定する。

(4)新株予約権の行使に際して出資される財産の価額又はその算定方法

組織再編行為の条件等を勘案の上、(注)3.に定める行使価額を調整して得られる再編後行使価額に、本項(3)に従って決定される当該新株予約権の目的である再編対象会社の株式の数を乗じた額とする。

(5)新株予約権を行使することができる期間

権利行使期間の初日と組織再編行為の効力発生日のうちいずれか遅い日から、権利行使期間の末日までとする。

(6)権利行使の条件、取得事由、その他の新株予約権の内容

本新株予約権の内容に準じて、組織再編行為に係る契約又は計画において定めるものとする。

(7)取締役会による譲渡承認について

新株予約権の譲渡について、再編対象会社の取締役会の承認を要するものとする。

(8)組織再編行為の際の取扱い

本項に準じて決定する。

8.2022年9月1日開催の取締役会決議により、2022年9月30日付で普通株式1株につき5株の割合で株式分割を行っております。これにより「新株予約権の目的となる株式の種類、内容及び数」、「新株予約権の行使時の払込金額」及び「新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額」が調整されております。

9.付与対象者2名の執行役員就任により、本書提出日現在の「付与対象者の区分及び人数」は、当社取締役1名、当社執行役員2名となっております。

c.第6回新株予約権

|

決議年月日 |

2019年3月15日 |

|

付与対象者の区分及び人数(名) |

社外協力者 28(注)9. |

|

新株予約権の数(個)※ |

6,900 |

|

新株予約権の目的となる株式の種類、内容及び数(株)※ |

普通株式 6,900[34,500](注)2.8. |

|

新株予約権の行使時の払込金額(円)※ |

24,775[4,955](注)3.8. |

|

新株予約権の行使期間※ |

2019年3月16日~2029年3月15日 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円)※ |

発行価格 24,885 [4,977] 資本組入額 12,442.5[2,488.5](注)8. |

|

新株予約権の行使の条件※ |

(注)4. |

|

新株予約権の譲渡に関する事項※ |

譲渡による本新株予約権の取得については、当社取締役会の決議による承認を要するものとする。 (注)5. |

|

組織再編成行為に伴う新株予約権の交付に関する事項※ |

(注)7. |

※ 最近事業年度の末日(2021年12月31日)における内容を記載しております。最近事業年度の末日から提出日の前月末現在(2022年10月31日)にかけて変更された事項については、提出日の前月末現在における内容を[ ]内に記載しており、その他の事項については最近事業年度の末日における内容から変更はありません。

(注)1.本新株予約権は、新株予約権1個につき110円で有償発行しております。

2.本新株予約権1個あたりの目的である株式の種類及び数は、会社の普通株式5株とする。但し、本新株予約権1個あたりの目的である株式数は、以下の定めにより調整されることがあり、この場合の付与株式数は、当該調整後の本新株予約権1個あたりの目的である株式数に本新株予約権の個数を乗じた数に調整されるものとする。

(1)会社が普通株式について株式の分割又は併合を行う場合には、未行使の本新株予約権についてその1個あたりの目的である株式数を次の算式に従い調整するものとし、調整により生じる1株の100分の1未満の端数は切り捨て、金銭による調整は行わない。なお、「分割の比率」とは、株式分割後の発行済普通株式総数を株式分割前の発行済普通株式総数で除した数を意味するものとする。また、「併合の比率」とは、株式併合後の発行済普通株式総数を株式併合前の発行済普通株式総数で除した数を、意味するものとする。調整後の株式数は、株式分割の場合は会社法第183条第2項第1号に基づく株式分割の割当基準日の翌日以降、株式併合の場合は株式併合の効力発生日の翌日以降に、それぞれ適用されるものとする。

調整後株式数=調整前株式数×分割・併合の比率

(2)会社が株主割当の方法により募集株式の発行又は処分、株式無償割当て又は合併、株式交換、会社分割を行う場合その他必要と認められる場合、会社は、会社が適当と認める本新株予約権1個あたりの目的となる株式数の調整を行う。

3.本新株予約権1個あたりの行使に際して出資される財産の価額は、行使価額に本新株予約権1個あたりの目的となる株式数を乗じた金額とする。但し、行使価額は、以下に定めるところに従い調整されることがある。

(1)会社が普通株式について株式の分割又は併合を行う場合には、未行使の本新株予約権について、行使価額を次の算式に従い調整するものとし、調整により生じる1円未満の端数は切り上げる。調整後の行使価額の適用時期は、(注)2.(1)の調整後の株式数の適用時期に準じるものとする。

|

調整後行使価額=調整前行使価額× |

1 |

|

分割・併合の比率 |

(2)会社が、(ⅰ)時価を下回る1株あたりの払込金額での普通株式の発行又は処分(株式無償割当てを含む。以下に定義する潜在株式等の取得原因の発生によるもの、並びに合併、株式交換、及び会社分割に伴うものを除く。)、又は(ⅱ)時価を下回る1株あたりの取得価額をもって普通株式を取得し得る潜在株式等(取得請求権付株式、取得条項付株式、新株予約権、新株予約権付社債、その他その保有者若しくは会社の請求に基づき又は一定の事由の発生を条件として普通株式を取得し得る地位を伴う証券又は権利を意味する。以下同様とする。)の発行又は処分(無償割当てによる場合を含む。)を行うときは、未行使の本新株予約権について行使価額を次の算式に従い調整するものとし、調整により生ずる1円未満の端数は切り上げる。なお、各用語の意義は、以下に定めるところによるものとする。

① 「取得原因」とは、潜在株式等に基づき会社が普通株式を交付する原因となる保有者若しくは会社の請求又は一定の事由を意味し、「取得価額」とは、普通株式1株を取得するために当該潜在株式等の取得及び取得原因の発生を通じて負担すべき金額を意味するものとし、以下同様とする。

② 「時価」とは、調整後の行使価額を適用する日に先立つ45取引日目に始まる30取引日の金融商品取引所における会社の普通株式の普通取引の毎日の終値の平均値(終値のない日数を除く。)とする。平均値の計算は、円位未満小数第2位まで算出し、その小数第2位を切り捨てる。但し、会社の普通株式が金融商品取引所に上場される前及び上場後45取引日(上場日を含む。)が経過するまでの期間においては、調整前の行使価額をもって時価とみなす。なお、上記調整による調整後の行使価額は、募集又は割当てのための基準日がある場合はその日の翌日、それ以外の場合は普通株式又は潜在株式等の発行又は処分の効力発生日(会社法第209条第1項第2号が適用される場合は、同号に定める期間の末日)の翌日以降に適用されるものとする。

|

|

既発行株式数+ |

新規発行株式数×1株あたり払込金額 |

|

調整後行使価額=調整前行使価額× |

時価 |

|

|

既発行株式数+新規発行株式数 |

||

③ 上記算式については下記の定めに従うものとする。

ア 「既発行株式数」とは、調整後の行使価額が適用される日の前日における会社の発行済普通株式総数及び発行済の潜在株式等の目的たる普通株式数を合計した数から、同日における会社の保有する自己株式(普通株式のみ)の数を控除した数を意味するものとする(但し、当該調整事由によって会社の発行済普通株式数若しくは発行済の潜在株式等の目的たる普通株式数又は自己株式(普通株式のみ)の数が変動する場合は、当該変動前の数を基準とする。)。

イ 会社が自己株式を処分することにより調整が行われる場合においては、「新規発行株式数」は「処分する自己株式の数」と読み替えるものとする。

ウ 会社が潜在株式等を発行又は処分することにより調整が行われる場合における「新規発行株式数」とは、発行又は処分される潜在株式等の目的たる普通株式の数を、「1株あたり払込金額」とは、目的となる普通株式1株あたりの取得価額を、それぞれ意味するものとする。

(3)本項(2)(ⅱ)に定める潜在株式等の取得原因が発生する可能性のある期間が終了した場合には、会社は適当と認める行使価額の調整を行う。但し、その潜在株式等の全部について取得原因が発生した場合を除く。

(4)会社が合併、株式交換又は会社分割を行う場合その他必要と認められる場合には、会社は適当と認める行使価額の調整を行う。

(5)会社が株主割当て又は株式無償割当て以外の方法で普通株式又は潜在株式等を発行又は処分する場合において、会社が調整を行わない旨を決定した場合には、(注)2.(2)基づく調整は行われないものとする。

4.新株予約権の行使の条件は以下の通りです。

(1)本新株予約権の行使は、行使しようとする本新株予約権又は本新株予約権を保有する者(以下「権利者」という。)について(注)5.(1)及び(2)に定める取得事由が発生していないことを条件とし、取得事由が生じた本新株予約権の行使は認められないものとする。但し、本項(6)該当する場合又は会社が特に行使を認めた場合はこの限りでない。

(2)権利者は、2020年12月期の事業年度において、売上高が1億4,000万円以上の場合に本新株予約権を行使することができる。上記の売上高の判定は、会社が連結計算書類を作成している場合においては会社の監査済みかつ株主総会で承認又は報告された連結損益計算書における売上高を参照し、会社が連結計算書類を作成していない場合においては、一般に公正妥当と認められる企業会計の基準に準拠して作成されかつ取締役会(取締役会非設置会社においては取締役の過半数)に承認された連結損益計算書における売上高、又は会社の監査済み(監査役非設置会社においては、不要)かつ株主総会で承認若しくは報告された損益計算書における売上高のいずれか高い金額を参照する。

(3)権利者は、会社の株式のいずれかの金融商品取引所への上場がなされるまでの期間は、本新株予約権を行使することはできないものとする。

(4)本新株予約権の行使は1新株予約権単位で行うものとし、各本新株予約権の一部の行使は認められないものとする。

(5)権利者が1個又は複数の本新株予約権を行使した場合に、当該行使により当該権利者に対して交付される株式数は整数でなければならず、1株未満の部分についてはこれを切り捨て、株式は割り当てられないものとする。かかる端数の切り捨てについて金銭による調整は行わない。

(6)上記(2)、(3)及び(注)5.(1)に関わらず、会社の発行済株式総数の過半数の株式について、同時又は実質的に同時に特定の第三者(会社の株主を含む。)に移転する旨の書面による合意が、当該株式の各保有者と当該第三者との間で成立し、会社の取締役会(取締役会が設置されていない場合は株主総会とする。)によって当該株式譲渡に関して譲渡承認の決議がされた場合、権利者は、交付を受けた本新株予約権の全てにつき、行使することができる。

(7)本新株予約権の行使は、権利者が生存していることを条件とし、権利者が死亡した場合、本新株予約権は相続されず、本新株予約権は行使できなくなるものとする。

5.会社が新株予約権を取得することができる事由及び取得の条件は以下のとおりです。

会社は、以下の各号に基づき本新株予約権を取得することができる。会社は、以下の各号に定める取得の事由が生じた本新株予約権を取得する場合、取締役会の決議(会社が取締役会設置会社でない場合においては、株主総会の決議)により別途定める日においてこれを取得するものとする。また、会社は、以下の各号に定める取得の事由が生じた本新株予約権の全部又は一部を取得することができ、一部を取得する場合は、取締役会の決議(会社が取締役会設置会社でない場合においては、株主総会の決議)により取得する本新株予約権を決定するものとする。

(1)会社が消滅会社となる吸収合併若しくは新設合併、会社が分割会社となる吸収分割若しくは新設分割、又は会社が完全子会社となる株式交換若しくは株式移転について、法令上又は会社の定款上必要な会社の株主総会の承認決議(株主総会決議に替えて総株主の同意が必要である場合には総株主の同意の取得、そのいずれも不要である場合には、取締役会の決議(会社が取締役会設置会社でない場合においては、会社法第348条に定める業務の決定の方法に基づく決定))が行われたときは、会社は本新株予約権を無償で取得することができる。

(2)次のいずれかに該当する事由が発生した場合、会社は未行使の本新株予約権を無償で取得することができる。

① 権利者が禁錮以上の刑に処せられた場合

② 権利者が会社又は子会社と競合する業務を営む法人を直接若しくは間接に設立し、又はその役員若しくは使用人に就任するなど、名目を問わず会社又は子会社と競業した場合。但し、会社の書面による事前の承認を得た場合を除く。

③ 権利者が法令違反その他不正行為により会社又は子会社の信用を損ねた場合

④ 権利者が差押、仮差押、仮処分、強制執行若しくは競売の申立を受け、又は公租公課の滞納処分を受けた場合

⑤ 権利者が支払停止若しくは支払不能となり、又は振り出し若しくは引き受けた手形若しくは小切手が不渡りとなった場合

⑥ 権利者につき破産手続開始、民事再生手続開始、会社更生手続開始、特別清算手続開始その他これらに類する手続開始の申立があった場合

⑦ 権利者につき解散の決議が行われた場合

⑧ 権利者が反社会的勢力等(暴力団、暴力団員、右翼団体、反社会的勢力、その他これに準ずる者を意味する。以下同じ。)であること、又は資金提供等を通じて反社会的勢力等と何らかの交流若しくは関与を行っていることが判明した場合

⑨ 2020年12月期の事業年度の売上高が1億4,000万円未満の場合。なお、売上高の判定は、(注)4.(2)に規定する方法とする。

⑩ 会社が2029年3月15日までに金融商品取引所に上場しなかった場合

6.増加する資本金及び資本準備金に関する事項

(1)本新株予約権の行使により株式を発行する場合における増加する資本金の額は、会社計算規則第17条第1項に従い算出される資本金等増加限度額の2分の1の金額とする。計算の結果1円未満の端数が生じたときは、その端数を切り上げるものとする。

(2)本新株予約権の行使により株式を発行する場合における増加する資本準備金の額は、上記(1)記載の資本金等増加限度額から、上記(1)に定める増加する資本金の額を減じた額とする。

7.組織再編行為の際の本新株予約権の取扱いについては以下のとおりです。

会社が組織再編行為を行う場合は、組織再編行為の効力発生日の直前において残存する権利者に対して、手続に応じて、それぞれ合併における存続会社若しくは新設会社、会社分割における承継会社若しくは新設会社、又は株式交換若しくは株式移転における完全親会社(いずれの場合も株式会社に限る。以下総称して「再編対象会社」という。)の新株予約権を、下記の方針に従って交付することとする。但し、下記の方針に従って再編対象会社の新株予約権を交付する旨を、組織再編行為に係る契約又は計画において定めた場合に限るものとする。

(1)交付する再編対象会社の新株予約権の数

権利者が保有する本新株予約権の数と同一の数をそれぞれ交付するものとする。

(2)新株予約権の目的である再編対象会社の株式の種類

再編対象会社の普通株式とする。

(3)新株予約権の目的である再編対象会社の株式の数

組織再編行為の条件等を勘案の上、(注)2.に準じて決定する。

(4)新株予約権の行使に際して出資される財産の価額又はその算定方法

組織再編行為の条件等を勘案の上、(注)3.に定める行使価額を調整して得られる再編後行使価額に、本項(3)に従って決定される当該新株予約権の目的である再編対象会社の株式の数を乗じた額とする。

(5)新株予約権を行使することができる期間

権利行使期間の初日と組織再編行為の効力発生日のうちいずれか遅い日から、権利行使期間の末日までとする。

(6)権利行使の条件、取得事由、その他の新株予約権の内容

本新株予約権の内容に準じて、組織再編行為に係る契約又は計画において定めるものとする。

(7)取締役会による譲渡承認について

新株予約権の譲渡について、再編対象会社の取締役会の承認を要するものとする。

(8)組織再編行為の際の取扱い

本項に準じて決定する。

8.2022年9月1日開催の取締役会決議により、2022年9月30日付で普通株式1株につき5株の割合で株式分割を行っております。これにより「新株予約権の目的となる株式の種類、内容及び数」、「新株予約権の行使時の払込金額」及び「新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額」が調整されております。

9.付与対象者1名の執行役員就任により、本書提出日現在の「付与対象者の区分及び人数」は、当社執行役員1名、社外協力者27名となっております。

d.第8回新株予約権

|

決議年月日 |

2021年10月29日 |

|

付与対象者の区分及び人数(名) |

当社従業員 61(注)6. |

|

新株予約権の数(個)※ |

11,921[10,971] |

|

新株予約権の目的となる株式の種類、内容及び数(株)※ |

普通株式 11,921[54,855](注)1.5. |

|

新株予約権の行使時の払込金額(円)※ |

51,595[10,319](注)1.5. |

|

新株予約権の行使期間※ |

2023年11月2日~2031年11月2日 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円)※ |

発行価格 51,595 [10,319] 資本組入額 25,797.5[5,159.5](注)1.5. |

|

新株予約権の行使の条件※ |

(注)1. |

|

新株予約権の譲渡に関する事項※ |

譲渡による本新株予約権の取得については、当社取締役会の決議による承認を要するものとする。 (注)2. |

|

組織再編成行為に伴う新株予約権の交付に関する事項※ |

(注)3. |

※ 最近事業年度の末日(2021年12月31日)における内容を記載しております。最近事業年度の末日から提出日の前月末現在(2022年10月31日)にかけて変更された事項については、提出日の前月末現在における内容を[ ]内に記載しており、その他の事項については最近事業年度の末日における内容から変更はありません。

(注)1.本新株予約権の内容

(1)本新株予約権1個あたりの目的である株式の数(以下「付与株式数」という。)は、当社普通株式5株とする。なお、付与株式数は、本新株予約権の割当日後、当社が株式分割(当社普通株式の無償割当てを含む。以下同じ。)又は株式併合を行う場合、次の算式により調整されるものとする。但し、かかる調整は、本新株予約権のうち、当該時点で行使されていない本新株予約権の目的である株式の数についてのみ行われ、調整の結果生じる1株未満の端数については、これを切り捨てるものとする。

調整後株式数=調整前株式数×分割・併合の比率

また、本新株予約権の割当日後、当社が合併、会社分割又は資本金の額の減少を行う場合その他これらの場合に準じ付与株式数の調整を必要とする場合には、合理的な範囲で、付与株式数は適切に調整されるものとする。

(2)本新株予約権の行使に際して出資される財産の価額又は算定方法

本新株予約権の行使に際して出資される財産の価額は、1株あたりの払込金額(以下「行使価額」という。)に、付与株式数を乗じた金額とする。なお、本新株予約権の割当日後、当社が株式分割又は株式併合を行う場合、次の算式により行使価額を調整し、調整による1円未満の端数は切り上げる。

|

調整後行使価額=調整前行使価額× |

1 |

|

分割(又は併合)の比率 |

また、本新株予約権の割当日後、当社が当社普通株式につき時価を下回る価額で新株の発行又は自己株式の処分を行う場合(本新株予約権の行使に基づく新株の発行及び自己株式の処分並びに株式交換による自己株式の移転の場合を除く。)、次の算式により行使価額を調整し、調整による1円未満の端数は切り上げる。

|

|

既発行株式数+ |

新規発行株式数×1株あたり払込金額 |

|

調整後行使価額=調整前行使価額× |

新規発行前の1株あたりの時価 |

|

|

既発行株式数+新規発行株式数 |

||

なお、上記算式において「既発行株式数」とは、当社普通株式に係る発行済株式総数から当社普通株式に係る自己株式数を控除した数とし、また、当社普通株式に係る自己株式の処分を行う場合には、「新規発行株式数」を「処分する自己株式数」に読み替えるものとする。

さらに、上記のほか、本新株予約権の割当日後、当社が他社と合併する場合、会社分割を行う場合、その他これらの場合に準じて行使価額の調整を必要とする場合には、当社は、合理的な範囲で適切に行使価額の調整を行うことができるものとする。

(3)増加する資本金及び資本準備金に関する事項

① 本新株予約権の行使により株式を発行する場合における増加する資本金の額は、会社計算規則第17条第1項に従い算出される資本金等増加限度額の2分の1の金額とする。計算の結果1円未満の端数が生じたときは、その端数を切り上げるものとする。

② 本新株予約権の行使により株式を発行する場合における増加する資本準備金の額は、上記①記載の資本金等増加限度額から、上記①に定める増加する資本金の額を減じた額とする。

(4)本新株予約権の行使の条件及び制限

① 新株予約権者は、本新株予約権の権利行使時においても、当社又は当社関係会社の取締役、監査役又は従業員であることを要する。但し、任期満了による退任、定年退職、その他正当な理由があると取締役会が認めた場合は、この限りではない。

② 当社普通株式が金融商品取引所に上場されていること。但し、当社の取締役会が認めた場合はこの限りではない。

③ 新株予約権者は、本新株予約権の行使に係る行使価額の年間(1月1日から12月31日まで)の合計額が1,200万円を超えないよう本新株予約権を行使しなければならない。

④ 新株予約権者は、割当てられた本新株予約権の個数のうち、その全部又は一部につき本新株予約権を行使することができる。但し、新株予約権者は、本新株予約権のうち(a)から(d)に掲げる割合(以下「権利行使割合」という。)の個数を限度として、行使することができる。

(a)本新株予約権の目的である当社普通株式が日本国内のいずれかの金融商品取引所に上場された日の開始日から1年間 行使可能割合25%

(b)(a)の期間が経過した日から1年間 行使可能割合50%

(c)(b)の期間が経過した日から1年間 行使可能割合75%

(d)(c)の期間が経過した日以降 行使可能割合100%

⑤ 新株予約権者の相続人による本新株予約権の行使は認めない。

⑥ 本新株予約権の行使によって、当社の発行済株式総数が当該時点における授権株式数を超過することとなるときは、当該本新株予約権の行使を行うことはできない。

⑦ 各本新株予約権1個未満の行使を行うことはできない。

2.本新株予約権の取得に関する事項

(1)当社が消滅会社となる合併契約、当社が分割会社となる会社分割についての分割契約若しくは分割計画、又は当社が完全子会社となる株式交換契約若しくは株式移転計画について株主総会の承認(株主総会の承認を要しない場合には取締役会決議)がなされた場合は、当社は、当社取締役会が別途定める日の到来をもって、本新株予約権の全部を無償で取得することができる。

(2)新株予約権者が権利行使をする前に、上記(注)1.(4)に定める規定により本新株予約権の行使ができなくなった場合は、当社は本新株予約権を無償で取得することができる。

3.組織再編行為の際の本新株予約権の取扱い

当社が、合併(当社が合併により消滅する場合に限る。)、吸収分割、新設分割、株式交換又は株式移転(以上を総称して以下「組織再編行為」という。)を行う場合において、組織再編行為の効力発生日に新株予約権者に対し、それぞれの場合につき、会社法第236条第1項第8号イからホまでに掲げる株式会社(以下「再編対象会社」という。)の新株予約権を以下の条件に基づきそれぞれ交付することとする。但し、以下の条件に沿って再編対象会社の新株予約権を交付する旨を、吸収合併契約、新設合併契約、吸収分割契約、新設分割計画、株式交換契約又は株式移転計画において定めた場合に限るものとする。

(1)交付する再編対象会社の新株予約権の数

新株予約権者が保有する本新株予約権の数と同一の数をそれぞれ交付する。

(2)新株予約権の目的である再編対象会社の株式の種類

再編対象会社の普通株式とする。

(3)新株予約権の目的である再編対象会社の株式の数

組織再編行為の条件を勘案のうえ、上記(注)1.(1)に準じて決定する。

(4)新株予約権の行使に際して出資される財産の価額

交付される各新株予約権の行使に際して出資される財産の価額は、組織再編行為の条件等を勘案のうえ、上記(注)1.(2)で定められる行使価額を調整して得られる再編後行使価額に、上記(3)に従って決定される当該新株予約権の目的である再編対象会社の株式の数を乗じた額とする。

(5)新株予約権を行使することができる期間

上表に定める行使期間の初日と組織再編行為の効力発生日のうち、いずれか遅い日から上表に定める行使期間の末日までとする。

(6)新株予約権の行使により株式を発行する場合における増加する資本金及び資本準備金に関する事項

上記(注)1.(3)に準じて決定する。

(7)譲渡による新株予約権の取得の制限

譲渡による取得の制限については、再編対象会社の取締役会の決議による承認を要するものとする。

(8)その他新株予約権の行使の条件

上記(注)1.(4)に準じて決定する。

(9)新株予約権の取得事由及び条件

上記(注)2に準じて決定する。

(10)その他の条件については、再編対象会社の条件に準じて決定する。

4.新株予約権に係る新株予約権証券に関する事項

当社は、本新株予約権に係る新株予約権証券を発行しないものとする。

5.2022年9月1日開催の取締役会決議により、2022年9月30日付で普通株式1株につき5株の割合で株式分割を行っております。これにより「新株予約権の目的となる株式の種類、内容及び数」、「新株予約権の行使時の払込金額」及び「新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額」が調整されております。

6.付与対象者2名の執行役員就任及び当社従業員3名の退職により、本書提出日現在の「付与対象者の区分及び人数」は、当社執行役員2名、当社従業員54名となっております。

e.第9回新株予約権

|

決議年月日 |

2021年10月29日 |

|

付与対象者の区分及び人数(名) |

当社取締役 3 当社従業員 1 当社子会社の従業員 14 |

|

新株予約権の数(個)※ |

11,700 |

|

新株予約権の目的となる株式の種類、内容及び数(株)※ |

普通株式 11,700(注)2. |

|

新株予約権の行使時の払込金額(円)※ |

51,595(注)2. |

|

新株予約権の行使期間※ |

2021年11月2日~2033年11月1日 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円)※ |

発行価格 51,645 資本組入額 25,822.5(注)2. |

|

新株予約権の行使の条件※ |

(注)2. |

|

新株予約権の譲渡に関する事項※ |

譲渡による本新株予約権の取得については、当社取締役会の決議による承認を要するものとする。 (注)3. |

|

組織再編成行為に伴う新株予約権の交付に関する事項※ |

(注)4. |

※ 最近事業年度の末日(2021年12月31日)における内容を記載しております。なお、本新株予約権は、2022年10月31日付でその全部が消滅しております。

(注)1.本新株予約権は、新株予約権1個につき50円で有償発行しております。

2.本新株予約権の内容

(1)本新株予約権1個あたりの目的である株式の数(以下「付与株式数」という。)は、当社普通株式1株とする。なお、付与株式数は、本新株予約権の割当日後、当社が株式分割(当社普通株式の無償割当てを含む。以下同じ。)又は株式併合を行う場合、次の算式により調整されるものとする。但し、かかる調整は、本新株予約権のうち、当該時点で行使されていない本新株予約権の目的である株式の数についてのみ行われ、調整の結果生じる1株未満の端数については、これを切り捨てるものとする。

調整後株式数=調整前株式数×分割・併合の比率

また、本新株予約権の割当日後、当社が合併、会社分割又は資本金の額の減少を行う場合その他これらの場合に準じ付与株式数の調整を必要とする場合には、合理的な範囲で、付与株式数は適切に調整されるものとする。

(2)本新株予約権の行使に際して出資される財産の価額又は算定方法

本新株予約権の行使に際して出資される財産の価額は、1株あたりの払込金額(以下「行使価額」という。)に、付与株式数を乗じた金額とする。なお、本新株予約権の割当日後、当社が株式分割又は株式併合を行う場合、次の算式により行使価額を調整し、調整による1円未満の端数は切り上げる。

|

調整後行使価額=調整前行使価額× |

1 |

|

分割(又は併合)の比率 |

また、本新株予約権の割当日後、当社が当社普通株式につき時価を下回る価額で新株の発行又は自己株式の処分を行う場合(本新株予約権の行使に基づく新株の発行及び自己株式の処分並びに株式交換による自己株式の移転の場合を除く。)、次の算式により行使価額を調整し、調整による1円未満の端数は切り上げる。

|

|

既発行株式数+ |

新規発行株式数×1株あたり払込金額 |

|

調整後行使価額=調整前行使価額× |

新規発行前の1株あたりの時価 |

|

|

既発行株式数+新規発行株式数 |

||

なお、上記算式において「既発行株式数」とは、当社普通株式に係る発行済株式総数から当社普通株式に係る自己株式数を控除した数とし、また、当社普通株式に係る自己株式の処分を行う場合には、「新規発行株式数」を「処分する自己株式数」に読み替えるものとする。

さらに、上記のほか、本新株予約権の割当日後、当社が他社と合併する場合、会社分割を行う場合、その他これらの場合に準じて行使価額の調整を必要とする場合には、当社は、合理的な範囲で適切に行使価額の調整を行うことができるものとする。

(3)増加する資本金及び資本準備金に関する事項

① 本新株予約権の行使により株式を発行する場合における増加する資本金の額は、会社計算規則第17条第1項に従い算出される資本金等増加限度額の2分の1の金額とする。計算の結果1円未満の端数が生じたときは、その端数を切り上げるものとする。

② 本新株予約権の行使により株式を発行する場合における増加する資本準備金の額は、上記①記載の資本金等増加限度額から、上記①に定める増加する資本金の額を減じた額とする。

(4)本新株予約権の行使の条件

① 新株予約権者は、2022年12月期から2024年12月期までのいずれかの期において、当社の連結損益計算書(連結損益計算書を作成していない場合には損益計算書)に記載された売上高が、2,800百万円を超過した場合にのみ、これ以降本新株予約権を行使することができる。なお、上記における売上高の判定に際しては、適用される会計基準の変更や当社の業績に多大な影響を及ぼす企業買収等の事象が発生し当社の連結損益計算書(連結損益計算書を作成していない場合には損益計算書)に記載された実績数値で判定を行うことが適切ではないと取締役会が判断した場合には、当社は合理的な範囲内で当該企業買収等の影響を排除し、判定に使用する実績数値の調整を行うことができるものとする。

② 上記①に関わらず新株予約権者は、本新株予約権の割当日から行使期間の満了日までにおいて、次に掲げる事由のいずれかが生じた場合には、残存するすべての本新株予約権を行使することができないものとする。

ア 51,595円(ただし、上記(2)において定められた行使価額同様に適切に調整されるものとする)を下回る価格を対価とする当社普通株式の発行等が行われたとき(ただし、払込金額が会社法第199条第3項・同第200条第2項に定める「特に有利な金額である場合」及び普通株式の株価とは異なると認められる価格である場合ならびに当該株式の発行等が株主割当てによる場合等を除く。)。

イ 51,595円(ただし、上記(2)において定められた行使価額同様に適切に調整されるものとする。)を下回る価格を行使価額とする新株予約権の発行が行われたとき(ただし、当該行使価額が当該新株予約権の発行時点における当社普通株式の株価と異なる価格に設定されて発行された場合を除く。)。

ウ 本新株予約権の目的である当社普通株式が日本国内のいずれの金融商品取引所にも上場されていない場合、51,595円(ただし、上記(2)において定められた行使価額同様に適切に調整されるものとする。)を下回る価格を対価とする売買その他の取引が行われたとき(ただし、当該取引時点における株価よりも著しく低いと認められる価格で取引が行われた場合を除く。)。

エ 本新株予約権の目的である当社普通株式が日本国内のいずれかの金融商品取引所に上場された場合、上場日以降、当該金融商品取引所における当社普通株式の普通取引の終値が51,595円(ただし、上記(2)において定められた行使価額同様に適切に調整されるものとする。)を下回る価格となったとき。

③ 本新株予約権者は、本新株予約権の権利行使時において、当社または当社の子会社もしくは関連会社の取締役、監査役、従業員もしくは顧問、業務委託契約先等の社外協力者であることを要する。ただし、任期満了による退任、定年退職、その他正当な理由があると取締役会が認めた場合は、この限りではない。

④ 本新株予約権者は、会社の株式のいずれかの金融商品取引所への上場がなされるまでの期間は、本新株予約権を行使することはできないものとする。

⑤ 新株予約権者は、割当てられた本新株予約権の個数のうち、その全部又は一部につき本新株予約権を行使することができる。但し、新株予約権者は、本新株予約権のうちアからエに掲げる割合(以下「権利行使割合」という)の個数を限度として、行使することができる。

ア 本新株予約権の目的である当社普通株式が日本国内のいずれかの金融商品取引所に上場された日の開始日から1年間 行使可能割合25%

イ アの期間が経過した日から1年間 行使可能割合50%

ウ イの期間が経過した日から1年間 行使可能割合75%

エ ウの期間が経過した日以降 行使可能割合100%

⑥ 上記①に定める条件を充たしており、かつ上記②に定める条件に抵触していない場合において、上記④及び⑤に関わらず、会社の発行済株式総数の過半数の株式について、同時又は実質的に同時に特定の第三者(会社の株主を含む。)に移転する旨の書面による合意が、当該株式の各保有者と当該第三者との間で成立し、会社の取締役会(取締役会が設置されていない場合は株主総会とする。)によって当該株式譲渡に関して譲渡承認の決議がされた場合、本新株予約権者は、交付を受けた本新株予約権の全てにつき行使することができる。

⑦ 本新株予約権者の相続人による本新株予約権の行使は認めない。

⑧ 本新株予約権の行使によって、当社の発行済株式総数が当該時点における発行可能株式総数を超過することとなるときは、当該本新株予約権の行使を行うことはできない。

⑨ 各本新株予約権1個未満の行使を行うことはできない。

3.本新株予約権の取得に関する事項

(1)当社が消滅会社となる合併契約、当社が分割会社となる会社分割についての分割契約若しくは分割計画、又は当社が完全子会社となる株式交換契約若しくは株式移転計画について株主総会の承認(株主総会の承認を要しない場合には取締役会決議)がなされた場合は、当社は、当社取締役会が別途定める日の到来をもって、本新株予約権の全部を無償で取得することができる。

(2)新株予約権者が権利行使をする前に、上記(注)2.(4)に定める規定により本新株予約権の行使ができなくなった場合は、当社は本新株予約権を無償で取得することができる。

4.組織再編行為の際の本新株予約権の取扱い

当社が、合併(当社が合併により消滅する場合に限る。)、吸収分割、新設分割、株式交換又は株式移転(以上を総称して以下「組織再編行為」という。)を行う場合において、組織再編行為の効力発生日に新株予約権者に対し、それぞれの場合につき、会社法第236条第1項第8号イからホまでに掲げる株式会社(以下「再編対象会社」という。)の新株予約権を以下の条件に基づきそれぞれ交付することとする。但し、以下の条件に沿って再編対象会社の新株予約権を交付する旨を、吸収合併契約、新設合併契約、吸収分割契約、新設分割計画、株式交換契約又は株式移転計画において定めた場合に限るものとする。

(1)交付する再編対象会社の新株予約権の数

新株予約権者が保有する本新株予約権の数と同一の数をそれぞれ交付する。

(2)新株予約権の目的である再編対象会社の株式の種類

再編対象会社の普通株式とする。

(3)新株予約権の目的である再編対象会社の株式の数

組織再編行為の条件を勘案のうえ、上記(注)2.(1)に準じて決定する。

(4)新株予約権の行使に際して出資される財産の価額

交付される各新株予約権の行使に際して出資される財産の価額は、組織再編行為の条件等を勘案のうえ、上記(注)2.(2)で定められる行使価額を調整して得られる再編後行使価額に、上記(3)に従って決定される当該新株予約権の目的である再編対象会社の株式の数を乗じた額とする。

(5)新株予約権を行使することができる期間

上表に定める行使期間の初日と組織再編行為の効力発生日のうち、いずれか遅い日から上表に定める行使期間の末日までとする。

(6)新株予約権の行使により株式を発行する場合における増加する資本金及び資本準備金に関する事項

上記(注)2.(3)に準じて決定する。

(7)譲渡による新株予約権の取得の制限

譲渡による取得の制限については、再編対象会社の取締役会の決議による承認を要するものとする。

(8)その他新株予約権の行使の条件

上記(注)2.(4)に準じて決定する。

(9)新株予約権の取得事由及び条件

上記(注)3に準じて決定する。

(10)その他の条件については、再編対象会社の条件に準じて決定する。

5.新株予約権に係る新株予約権証券に関する事項

当社は、本新株予約権に係る新株予約権証券を発行しないものとする。

f.第10回新株予約権

|

決議年月日 |

2021年10月29日 |

|

付与対象者の区分及び人数(名) |

社外協力者 9 |

|

新株予約権の数(個)※ |

1,513 |

|

新株予約権の目的となる株式の種類、内容及び数(株)※ |

普通株式 1,513(注)2. |

|

新株予約権の行使時の払込金額(円)※ |

51,595(注)2. |

|

新株予約権の行使期間※ |

2021年11月2日~2033年11月1日 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円)※ |

発行価格 51,645 資本組入額 25,822.5(注)2. |

|

新株予約権の行使の条件※ |

(注)2. |

|

新株予約権の譲渡に関する事項※ |

譲渡による本新株予約権の取得については、当社取締役会の決議による承認を要するものとする。 (注)3. |

|

組織再編成行為に伴う新株予約権の交付に関する事項※ |

(注)4. |

※ 最近事業年度の末日(2021年12月31日)における内容を記載しております。なお、本新株予約権は、2022年10月31日付でその全部が消滅しております。

(注)1.本新株予約権は、新株予約権1個につき50円で有償発行しております。

2.本新株予約権の内容

(1)本新株予約権1個あたりの目的である株式の数(以下「付与株式数」という。)は、当社普通株式1株とする。なお、付与株式数は、本新株予約権の割当日後、当社が株式分割(当社普通株式の無償割当てを含む。以下同じ。)又は株式併合を行う場合、次の算式により調整されるものとする。但し、かかる調整は、本新株予約権のうち、当該時点で行使されていない本新株予約権の目的である株式の数についてのみ行われ、調整の結果生じる1株未満の端数については、これを切り捨てるものとする。

調整後株式数=調整前株式数×分割・併合の比率

また、本新株予約権の割当日後、当社が合併、会社分割又は資本金の額の減少を行う場合その他これらの場合に準じ付与株式数の調整を必要とする場合には、合理的な範囲で、付与株式数は適切に調整されるものとする。

(2)本新株予約権の行使に際して出資される財産の価額又は算定方法

本新株予約権の行使に際して出資される財産の価額は、1株あたりの払込金額(以下「行使価額」という。)に、付与株式数を乗じた金額とする。なお、本新株予約権の割当日後、当社が株式分割又は株式併合を行う場合、次の算式により行使価額を調整し、調整による1円未満の端数は切り上げる。

|

調整後行使価額=調整前行使価額× |

1 |

|

分割(又は併合)の比率 |

また、本新株予約権の割当日後、当社が当社普通株式につき時価を下回る価額で新株の発行又は自己株式の処分を行う場合(本新株予約権の行使に基づく新株の発行及び自己株式の処分並びに株式交換による自己株式の移転の場合を除く。)、次の算式により行使価額を調整し、調整による1円未満の端数は切り上げる。

|

|

既発行株式数+ |

新規発行株式数×1株あたり払込金額 |

|

調整後行使価額=調整前行使価額× |

新規発行前の1株あたりの時価 |

|

|

既発行株式数+新規発行株式数 |

||

なお、上記算式において「既発行株式数」とは、当社普通株式に係る発行済株式総数から当社普通株式に係る自己株式数を控除した数とし、また、当社普通株式に係る自己株式の処分を行う場合には、「新規発行株式数」を「処分する自己株式数」に読み替えるものとする。

さらに、上記のほか、本新株予約権の割当日後、当社が他社と合併する場合、会社分割を行う場合、その他これらの場合に準じて行使価額の調整を必要とする場合には、当社は、合理的な範囲で適切に行使価額の調整を行うことができるものとする。

(3)増加する資本金及び資本準備金に関する事項

① 本新株予約権の行使により株式を発行する場合における増加する資本金の額は、会社計算規則第17条第1項に従い算出される資本金等増加限度額の2分の1の金額とする。計算の結果1円未満の端数が生じたときは、その端数を切り上げるものとする。

② 本新株予約権の行使により株式を発行する場合における増加する資本準備金の額は、上記①記載の資本金等増加限度額から、上記①に定める増加する資本金の額を減じた額とする。

(4)本新株予約権の行使の条件

① 新株予約権者は、2022年12月期から2024年12月期までのいずれかの期において、当社の連結損益計算書(連結損益計算書を作成していない場合には損益計算書)に記載された売上高が、2,800百万円を超過した場合にのみ、これ以降本新株予約権を行使することができる。なお、上記における売上高の判定に際しては、適用される会計基準の変更や当社の業績に多大な影響を及ぼす企業買収等の事象が発生し当社の連結損益計算書(連結損益計算書を作成していない場合には損益計算書)に記載された実績数値で判定を行うことが適切ではないと取締役会が判断した場合には、当社は合理的な範囲内で当該企業買収等の影響を排除し、判定に使用する実績数値の調整を行うことができるものとする。

② 上記①に関わらず新株予約権者は、本新株予約権の割当日から行使期間の満了日までにおいて、次に掲げる事由のいずれかが生じた場合には、残存するすべての本新株予約権を行使することができないものとする。

ア 51,595円(ただし、上記(2)において定められた行使価額同様に適切に調整されるものとする。)を下回る価格を対価とする当社普通株式の発行等が行われたとき(ただし、払込金額が会社法第199条第3項・同第200条第2項に定める「特に有利な金額である場合」及び普通株式の株価とは異なると認められる価格である場合ならびに当該株式の発行等が株主割当てによる場合等を除く。)。

イ 51,595円(ただし、上記(2)において定められた行使価額同様に適切に調整されるものとする。)を下回る価格を行使価額とする新株予約権の発行が行われたとき(ただし、当該行使価額が当該新株予約権の発行時点における当社普通株式の株価と異なる価格に設定されて発行された場合を除く。)。

ウ 本新株予約権の目的である当社普通株式が日本国内のいずれの金融商品取引所にも上場されていない場合、51,595円(ただし、上記(2)において定められた行使価額同様に適切に調整されるものとする。)を下回る価格を対価とする売買その他の取引が行われたとき(ただし、当該取引時点における株価よりも著しく低いと認められる価格で取引が行われた場合を除く。)。

エ 本新株予約権の目的である当社普通株式が日本国内のいずれかの金融商品取引所に上場された場合、上場日以降、当該金融商品取引所における当社普通株式の普通取引の終値が51,595円(ただし、上記(2)において定められた行使価額同様に適切に調整されるものとする。)を下回る価格となったとき。

③ 本新株予約権者は、本新株予約権の権利行使時において、当社または当社の子会社もしくは関連会社の取締役、監査役、従業員もしくは顧問、業務委託契約先等の社外協力者であることを要する。ただし、任期満了による退任、定年退職、その他正当な理由があると取締役会が認めた場合は、この限りではない。

④ 本新株予約権者は、会社の株式のいずれかの金融商品取引所への上場がなされるまでの期間は、本新株予約権を行使することはできないものとする。

⑤ 上記①に定める条件を充たしており、かつ上記②に定める条件に抵触していない場合において、上記④に関わらず、会社の発行済株式総数の過半数の株式について、同時又は実質的に同時に特定の第三者(会社の株主を含む。)に移転する旨の書面による合意が、当該株式の各保有者と当該第三者との間で成立し、会社の取締役会(取締役会が設置されていない場合は株主総会とする。)によって当該株式譲渡に関して譲渡承認の決議がされた場合、本新株予約権者は、交付を受けた本新株予約権の全てにつき、行使することができる。

⑥ 本新株予約権者の相続人による本新株予約権の行使は認めない。

⑦ 本新株予約権の行使によって、当社の発行済株式総数が当該時点における発行可能株式総数を超過することとなるときは、当該本新株予約権の行使を行うことはできない。

⑧ 各本新株予約権1個未満の行使を行うことはできない。

3.本新株予約権の取得に関する事項

(1)当社が消滅会社となる合併契約、当社が分割会社となる会社分割についての分割契約若しくは分割計画、又は当社が完全子会社となる株式交換契約若しくは株式移転計画について株主総会の承認(株主総会の承認を要しない場合には取締役会決議)がなされた場合は、当社は、当社取締役会が別途定める日の到来をもって、本新株予約権の全部を無償で取得することができる。

(2)新株予約権者が権利行使をする前に、上記(注)2.(4)に定める規定により本新株予約権の行使ができなくなった場合は、当社は本新株予約権を無償で取得することができる。

4.組織再編行為の際の本新株予約権の取扱い

当社が、合併(当社が合併により消滅する場合に限る。)、吸収分割、新設分割、株式交換又は株式移転(以上を総称して以下「組織再編行為」という。)を行う場合において、組織再編行為の効力発生日に新株予約権者に対し、それぞれの場合につき、会社法第236条第1項第8号イからホまでに掲げる株式会社(以下「再編対象会社」という。)の新株予約権を以下の条件に基づきそれぞれ交付することとする。但し、以下の条件に沿って再編対象会社の新株予約権を交付する旨を、吸収合併契約、新設合併契約、吸収分割契約、新設分割計画、株式交換契約又は株式移転計画において定めた場合に限るものとする。

(1)交付する再編対象会社の新株予約権の数

新株予約権者が保有する本新株予約権の数と同一の数をそれぞれ交付する。

(2)新株予約権の目的である再編対象会社の株式の種類

再編対象会社の普通株式とする。

(3)新株予約権の目的である再編対象会社の株式の数

組織再編行為の条件を勘案のうえ、上記(注)2.(1)に準じて決定する。

(4)新株予約権の行使に際して出資される財産の価額

交付される各新株予約権の行使に際して出資される財産の価額は、組織再編行為の条件等を勘案のうえ、上記(注)2.(2)で定められる行使価額を調整して得られる再編後行使価額に、上記(3)に従って決定される当該新株予約権の目的である再編対象会社の株式の数を乗じた額とする。

(5)新株予約権を行使することができる期間

上表に定める行使期間の初日と組織再編行為の効力発生日のうち、いずれか遅い日から上表に定める行使期間の末日までとする。

(6)新株予約権の行使により株式を発行する場合における増加する資本金及び資本準備金に関する事項

上記(注)2.(3)に準じて決定する。

(7)譲渡による新株予約権の取得の制限

譲渡による取得の制限については、再編対象会社の取締役会の決議による承認を要するものとする。

(8)その他新株予約権の行使の条件

上記(注)2.(4)に準じて決定する。

(9)新株予約権の取得事由及び条件

上記(注)3.に準じて決定する。

(10)その他の条件については、再編対象会社の条件に準じて決定する。

5.新株予約権に係る新株予約権証券に関する事項

当社は、本新株予約権に係る新株予約権証券を発行しないものとする。

g.第11回新株予約権

当社は時価発行新株予約権信託を活用したインセンティブプランを導入しております。

|

決議年月日 |

2021年10月29日 |

|

付与対象者の区分及び人数(名) |

「時価発行新株予約権信託設定契約」の受託者 1 |

|

新株予約権の数(個)※ |

12,334 |

|

新株予約権の目的となる株式の種類、内容及び数(株)※ |

普通株式 12,334(注)2. |

|

新株予約権の行使時の払込金額(円)※ |

51,595(注)2. |

|

新株予約権の行使期間※ |

2021年11月2日~2033年11月1日 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円)※ |

発行価格 51,645 資本組入額 25,822.5(注)2. |

|

新株予約権の行使の条件※ |

(注)2. |

|

新株予約権の譲渡に関する事項※ |

譲渡による本新株予約権の取得については、当社取締役会の決議による承認を要するものとする。 (注)3. |

|

組織再編成行為に伴う新株予約権の交付に関する事項※ |

(注)4. |

※ 最近事業年度の末日(2021年12月31日)における内容を記載しております。なお、本新株予約権は、2022年10月31日付でその全部が消滅しております。

(注)1.本新株予約権は、新株予約権1個につき50円で有償発行しております。

2.本新株予約権の内容

(1)本新株予約権1個あたりの目的である株式の数(以下「付与株式数」という。)は、当社普通株式1株とする。なお、付与株式数は、本新株予約権の割当日後、当社が株式分割(当社普通株式の無償割当てを含む。以下同じ。)又は株式併合を行う場合、次の算式により調整されるものとする。但し、かかる調整は、本新株予約権のうち、当該時点で行使されていない本新株予約権の目的である株式の数についてのみ行われ、調整の結果生じる1株未満の端数については、これを切り捨てるものとする。

調整後株式数=調整前株式数×分割・併合の比率

また、本新株予約権の割当日後、当社が合併、会社分割又は資本金の額の減少を行う場合その他これらの場合に準じ付与株式数の調整を必要とする場合には、合理的な範囲で、付与株式数は適切に調整されるものとする。

(2)本新株予約権の行使に際して出資される財産の価額又は算定方法

本新株予約権の行使に際して出資される財産の価額は、1株あたりの払込金額(以下「行使価額」という。)に、付与株式数を乗じた金額とする。なお、本新株予約権の割当日後、当社が株式分割又は株式併合を行う場合、次の算式により行使価額を調整し、調整による1円未満の端数は切り上げる。

|

調整後行使価額=調整前行使価額× |

1 |

|

分割(又は併合)の比率 |

また、本新株予約権の割当日後、当社が当社普通株式につき時価を下回る価額で新株の発行又は自己株式の処分を行う場合(本新株予約権の行使に基づく新株の発行及び自己株式の処分並びに株式交換による自己株式の移転の場合を除く。)、次の算式により行使価額を調整し、調整による1円未満の端数は切り上げる。

|

|

既発行株式数+ |

新規発行株式数×1株あたり払込金額 |

|

調整後行使価額=調整前行使価額× |

新規発行前の1株あたりの時価 |

|

|

既発行株式数+新規発行株式数 |

||

なお、上記算式において「既発行株式数」とは、当社普通株式に係る発行済株式総数から当社普通株式に係る自己株式数を控除した数とし、また、当社普通株式に係る自己株式の処分を行う場合には、「新規発行株式数」を「処分する自己株式数」に読み替えるものとする。

さらに、上記のほか、本新株予約権の割当日後、当社が他社と合併する場合、会社分割を行う場合、その他これらの場合に準じて行使価額の調整を必要とする場合には、当社は、合理的な範囲で適切に行使価額の調整を行うことができるものとする。

(3)増加する資本金及び資本準備金に関する事項

① 本新株予約権の行使により株式を発行する場合における増加する資本金の額は、会社計算規則第17条第1項に従い算出される資本金等増加限度額の2分の1の金額とする。計算の結果1円未満の端数が生じたときは、その端数を切り上げるものとする。

② 本新株予約権の行使により株式を発行する場合における増加する資本準備金の額は、上記①記載の資本金等増加限度額から、上記①に定める増加する資本金の額を減じた額とする。

(4)本新株予約権の行使の条件

① 新株予約権者は、2022年12月期から2024年12月期までのいずれかの期において、当社の連結損益計算書(連結損益計算書を作成していない場合には損益計算書)に記載された売上高が、2,800百万円を超過した場合にのみ、これ以降本新株予約権を行使することができる。なお、上記における売上高の判定に際しては、適用される会計基準の変更や当社の業績に多大な影響を及ぼす企業買収等の事象が発生し当社の連結損益計算書(連結損益計算書を作成していない場合には損益計算書)に記載された実績数値で判定を行うことが適切ではないと取締役会が判断した場合には、当社は合理的な範囲内で当該企業買収等の影響を排除し、判定に使用する実績数値の調整を行うことができるものとする。

② 上記①に関わらず新株予約権者は、本新株予約権の割当日から行使期間の満了日までにおいて、次に掲げる事由のいずれかが生じた場合には、残存するすべての本新株予約権を行使することができないものとする。

(a)51,595円(ただし、上記(2)において定められた行使価額同様に適切に調整されるものとする)を下回る価格を対価とする当社普通株式の発行等が行われたとき(ただし、払込金額が会社法第199条第3項・同第200条第2項に定める「特に有利な金額である場合」及び普通株式の株価とは異なると認められる価格である場合ならびに当該株式の発行等が株主割当てによる場合等を除く。)。

(b)51,595円(ただし、上記(2)において定められた行使価額同様に適切に調整されるものとする)を下回る価格を行使価額とする新株予約権の発行が行われたとき(ただし、当該行使価額が当該新株予約権の発行時点における当社普通株式の株価と異なる価格に設定されて発行された場合を除く。)。

(c)本新株予約権の目的である当社普通株式が日本国内のいずれの金融商品取引所にも上場されていない場合、51,595円(ただし、上記(2)において定められた行使価額同様に適切に調整されるものとする)を下回る価格を対価とする売買その他の取引が行われたとき(ただし、当該取引時点における株価よりも著しく低いと認められる価格で取引が行われた場合を除く。)。

(d)本新株予約権の目的である当社普通株式が日本国内のいずれかの金融商品取引所に上場された場合、上場日以降、当該金融商品取引所における当社普通株式の普通取引の終値が51,595円(ただし、上記(2)において定められた行使価額同様に適切に調整されるものとする)を下回る価格となったとき。

③ 本新株予約権者は、本新株予約権の権利行使時において、当社または当社の子会社もしくは関連会社の取締役、監査役、従業員もしくは顧問、業務委託契約先等の社外協力者であることを要する。ただし、任期満了による退任、定年退職、その他正当な理由があると取締役会が認めた場合は、この限りではない。

④ 本新株予約権者の相続人による本新株予約権の行使は認めない。

⑤ 本新株予約権の行使によって、当社の発行済株式総数が当該時点における発行可能株式総数を超過することとなるときは、当該本新株予約権の行使を行うことはできない。

⑥ 各本新株予約権1個未満の行使を行うことはできない。

3.本新株予約権の取得に関する事項

(1)当社が消滅会社となる合併契約、当社が分割会社となる会社分割についての分割契約若しくは分割計画、又は当社が完全子会社となる株式交換契約若しくは株式移転計画について株主総会の承認(株主総会の承認を要しない場合には取締役会決議)がなされた場合は、当社は、当社取締役会が別途定める日の到来をもって、本新株予約権の全部を無償で取得することができる。ただし、当社と契約関係にある信託会社が本新株予約権者である場合にはこの限りではない。

(2)新株予約権者が権利行使をする前に、上記(注)2.(4)に定める規定により本新株予約権の行使ができなくなった場合は、当社は本新株予約権を無償で取得することができる。ただし、当社と契約関係にある信託会社が本新株予約権者である場合にはこの限りではない。

4.組織再編行為の際の本新株予約権の取扱い

当社が、合併(当社が合併により消滅する場合に限る。)、吸収分割、新設分割、株式交換又は株式移転(以上を総称して以下「組織再編行為」という。)を行う場合において、組織再編行為の効力発生日に新株予約権者に対し、それぞれの場合につき、会社法第236条第1項第8号イからホまでに掲げる株式会社(以下「再編対象会社」という。)の新株予約権を以下の条件に基づきそれぞれ交付することとする。但し、以下の条件に沿って再編対象会社の新株予約権を交付する旨を、吸収合併契約、新設合併契約、吸収分割契約、新設分割計画、株式交換契約又は株式移転計画において定めた場合に限るものとする。

(1)交付する再編対象会社の新株予約権の数

新株予約権者が保有する本新株予約権の数と同一の数をそれぞれ交付する。

(2)新株予約権の目的である再編対象会社の株式の種類

再編対象会社の普通株式とする。

(3)新株予約権の目的である再編対象会社の株式の数

組織再編行為の条件を勘案のうえ、上記(注)2.(1)に準じて決定する。

(4)新株予約権の行使に際して出資される財産の価額

交付される各新株予約権の行使に際して出資される財産の価額は、組織再編行為の条件等を勘案のうえ、上記(注)2.(2)で定められる行使価額を調整して得られる再編後行使価額に、上記(3)に従って決定される当該新株予約権の目的である再編対象会社の株式の数を乗じた額とする。

(5)新株予約権を行使することができる期間

上表に定める行使期間の初日と組織再編行為の効力発生日のうち、いずれか遅い日から上表に定める行使期間の末日までとする。

(6)新株予約権の行使により株式を発行する場合における増加する資本金及び資本準備金に関する事項

上記(注)2.(3)に準じて決定する。

(7)譲渡による新株予約権の取得の制限

譲渡による取得の制限については、再編対象会社の取締役会の決議による承認を要するものとする。

(8)その他新株予約権の行使の条件

上記(注)2.(4)に準じて決定する。

(9)新株予約権の取得事由及び条件

(注)3に準じて決定する。

(10)その他の条件については、再編対象会社の条件に準じて決定する。

5.新株予約権に係る新株予約権証券に関する事項

当社は、本新株予約権に係る新株予約権証券を発行しないものとする。

6.当社の代表取締役である秋山広宣は、当社の企業価値の増大を図るため当社及び当社子会社並びに関連会社の取締役、監査役、従業員もしくは社外協力者(以下「役職員等」という。)向けのインセンティブ・プランを導入することを目的として、2021年10月29日開催の臨時株主総会決議に基づき、2021年11月1日付でコタエル信託株式会社を受託者として「時価発行新株予約権信託」(以下「本信託」という。)を設定しております。

本信託は、当社の現在及び将来の役職員等に対して、その功績に応じて、第11回新株予約権を配分するものであります。既存の新株予約権を用いたインセンティブ・プランと異なり、現在の役職員等に対して、将来の功績評価をもとにインセンティブ分配の多寡を決定することを可能とするとともに、将来採用された役職員等に対しても、関与時期によって過度に差が生じることなく同様の基準に従ってインセンティブを分配することを可能とするものであります。第11回新株予約権の分配を受けた者は、当該新株予約権の発行要領及び取り扱いに関する契約の内容に従って、当該新株予約権を行使することができます。

本信託の概要は以下のとおりであります。

|

名称 |

時価発行新株予約権信託 |

|

委託者 |

秋山 広宣 |

|

受託者 |

コタエル信託株式会社 |

|

受益者 |

交付基準日に受益候補者の中から本信託にかかる信託契約に基づいて指定された者 |

|

信託契約日 |

2021年11月1日 |

|

信託の新株予約権数(個) |

12,334 |

|

信託期間満了日(受託者指定日) |

2022年10月末日 |

|

信託の目的 |

第11回新株予約権12,334個 |

|

受益者適格要件 |

当社または当社子会社・関連会社の取締役、監査役及び従業員並びに顧問及び業務委託先等のうち、当社が別途定める交付ガイドラインに従い、受益候補者の中から本信託の受益者となるべき者を選定し、受益者の確定手続きが完了した後、受益者が確定します。 |

h.第12回新株予約権

|

決議年月日 |

2022年10月13日 |

|

付与対象者の区分及び人数(名) |

当社取締役 1 当社執行役員 3 当社子会社の従業員 18 |

|

新株予約権の数(個)※ |

58,500 |

|

新株予約権の目的となる株式の種類、内容及び数(株)※ |

普通株式 58,500(注)2. |

|

新株予約権の行使時の払込金額(円)※ |

7,000(注)2. |

|

新株予約権の行使期間※ |

2024年4月1日~2034年10月30日 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円)※ |

発行価格 7,025 資本組入額 3,512.5(注)2. |

|

新株予約権の行使の条件※ |

(注)2. |

|

新株予約権の譲渡に関する事項※ |

譲渡による本新株予約権の取得については、当社取締役会の決議による承認を要するものとする。 (注)3. |

|

組織再編成行為に伴う新株予約権の交付に関する事項※ |

(注)4. |

※ 当社は、2022年10月13日開催の取締役会決議により2022年10月31日付で第12回新株予約権を発行しており、上表は、提出日の前月末現在(2022年10月31日)における内容を記載しております。

(注)1.本新株予約権は、新株予約権1個につき25円で有償発行しております。

2.本新株予約権の内容

(1)本新株予約権1個あたりの目的である株式の数(以下「付与株式数」という。)は、当社普通株式1株とする。なお、付与株式数は、本新株予約権の割当日後、当社が株式分割(当社普通株式の無償割当てを含む。以下同じ。)又は株式併合を行う場合、次の算式により調整されるものとする。但し、かかる調整は、本新株予約権のうち、当該時点で行使されていない本新株予約権の目的である株式の数についてのみ行われ、調整の結果生じる1株未満の端数については、これを切り捨てるものとする。

調整後株式数=調整前株式数×分割・併合の比率

また、本新株予約権の割当日後、当社が合併、会社分割又は資本金の額の減少を行う場合その他これらの場合に準じ付与株式数の調整を必要とする場合には、合理的な範囲で、付与株式数は適切に調整されるものとする。

(2)本新株予約権の行使に際して出資される財産の価額又は算定方法

本新株予約権の行使に際して出資される財産の価額は、1株あたりの払込金額(以下「行使価額」という。)に、付与株式数を乗じた金額とする。

行使価額は、金7,000円とする。ただし、当社普通株式が日本国内のいずれかの金融商品取引所に上場される場合に設定される当社普通株式の公募価格(以下、「公募価格」という。)が、7,000円を上回った場合は、行使価額を当該公募価格とする。

なお、本新株予約権の割当日後、当社が株式分割又は株式併合を行う場合、次の算式により行使価額を調整し、調整による1円未満の端数は切り上げる。

|

調整後行使価額=調整前行使価額× |

1 |

|

分割(又は併合)の比率 |

また、本新株予約権の割当日後、当社が当社普通株式につき時価を下回る価額で新株の発行又は自己株式の処分を行う場合(本新株予約権の行使に基づく新株の発行及び自己株式の処分並びに株式交換による自己株式の移転の場合を除く。)、次の算式により行使価額を調整し、調整による1円未満の端数は切り上げる。

|

|

既発行株式数+ |

新規発行株式数×1株あたり払込金額 |

|

調整後行使価額=調整前行使価額× |

新規発行前の1株あたりの時価 |

|

|

既発行株式数+新規発行株式数 |

||

なお、上記算式において「既発行株式数」とは、当社普通株式に係る発行済株式総数から当社普通株式に係る自己株式数を控除した数とし、また、当社普通株式に係る自己株式の処分を行う場合には、「新規発行株式数」を「処分する自己株式数」に読み替えるものとする。

さらに、上記のほか、本新株予約権の割当日後、当社が他社と合併する場合、会社分割を行う場合、その他これらの場合に準じて行使価額の調整を必要とする場合には、当社は、合理的な範囲で適切に行使価額の調整を行うことができるものとする。

(3)増加する資本金及び資本準備金に関する事項

① 本新株予約権の行使により株式を発行する場合における増加する資本金の額は、会社計算規則第17条第1項に従い算出される資本金等増加限度額の2分の1の金額とする。計算の結果1円未満の端数が生じたときは、その端数を切り上げるものとする。

② 本新株予約権の行使により株式を発行する場合における増加する資本準備金の額は、上記①記載の資本金等増加限度額から、上記①に定める増加する資本金の額を減じた額とする。

(4)本新株予約権の行使の条件

① 新株予約権者は、2023年12月期から2027年12月期までのいずれかの期において、当社の連結損益計算書(連結損益計算書を作成していない場合には損益計算書)に記載された売上高が、10,500百万円を超過した場合にのみ、これ以降本新株予約権を行使することができる。なお、上記における売上高の判定に際しては、適用される会計基準の変更や当社の業績に多大な影響を及ぼす企業買収等の事象が発生し当社の連結損益計算書(連結損益計算書を作成していない場合には損益計算書)に記載された実績数値で判定を行うことが適切ではないと取締役会が判断した場合には、当社は合理的な範囲内で当該企業買収等の影響を排除し、判定に使用する実績数値の調整を行うことができるものとする。

② 本新株予約権者は、本新株予約権の権利行使時において、当社または当社の子会社もしくは関連会社の取締役、監査役、従業員もしくは顧問、業務委託契約先等の社外協力者であることを要する。ただし、任期満了による退任、定年退職、その他正当な理由があると取締役会が認めた場合は、この限りではない。

③ 本新株予約権者は、会社の株式のいずれかの金融商品取引所への上場がなされるまでの期間は、本新株予約権を行使することはできないものとする。

④ 新株予約権者は、割当てられた本新株予約権個数のうち、その全部又は一部につき本新株予約権を行使することができる。但し、新株予約権者は、本新株予約権のうち(a)から(d)に掲げる割合(以下、「権利行使割合」という)の個数を限度として、行使することができる。

(a) 本新株予約権の目的である当社普通株式が日本国内のいずれかの金融商品取引所に上場された日の開始日から1年間 行使可能割合 25%

(b) (a)の期間が経過した日から1年間 行使可能割合 50%

(c) (b)の期間が経過した日から1年間 行使可能割合 75%

(d) (c)の期間が経過した日以降 行使可能割合 100%

⑤ 上記①に定める条件を充たしている場合において、上記③及び④に関わらず、会社の発行済株式総数の過半数の株式について、同時又は実質的に同時に特定の第三者(会社の株主を含む。)に移転する旨の書面による合意が、当該株式の各保有者と当該第三者との間で成立し、会社の取締役会(取締役会が設置されていない場合は株主総会とする。)によって当該株式譲渡に関して譲渡承認の決議がされた場合、本新株予約権者は、交付を受けた本新株予約権の全てにつき、行使することができる。

⑥ 本新株予約権者の相続人による本新株予約権の行使は認めない。

⑦ 本新株予約権の行使によって、当社の発行済株式総数が当該時点における発行可能株式総数を超過することとなるときは、当該本新株予約権の行使を行うことはできない。

⑧ 各本新株予約権1個未満の行使を行うことはできない。

3.本新株予約権の取得に関する事項

(1)当社が消滅会社となる合併契約、当社が分割会社となる会社分割についての分割契約若しくは分割計画、又は当社が完全子会社となる株式交換契約若しくは株式移転計画について株主総会の承認(株主総会の承認を要しない場合には取締役会決議)がなされた場合は、当社は、当社取締役会が別途定める日の到来をもって、本新株予約権の全部を無償で取得することができる。

(2)新株予約権者が権利行使をする前に、上記(注)2.(4)に定める規定により本新株予約権の行使ができなくなった場合は、当社は本新株予約権を無償で取得することができる。

4.組織再編行為の際の本新株予約権の取扱い

当社が、合併(当社が合併により消滅する場合に限る。)、吸収分割、新設分割、株式交換又は株式移転(以上を総称して以下「組織再編行為」という。)を行う場合において、組織再編行為の効力発生日に新株予約権者に対し、それぞれの場合につき、会社法第236条第1項第8号イからホまでに掲げる株式会社(以下「再編対象会社」という。)の新株予約権を以下の条件に基づきそれぞれ交付することとする。但し、以下の条件に沿って再編対象会社の新株予約権を交付する旨を、吸収合併契約、新設合併契約、吸収分割契約、新設分割計画、株式交換契約又は株式移転計画において定めた場合に限るものとする。

(1)交付する再編対象会社の新株予約権の数

新株予約権者が保有する本新株予約権の数と同一の数をそれぞれ交付する。

(2)新株予約権の目的である再編対象会社の株式の種類

再編対象会社の普通株式とする。

(3)新株予約権の目的である再編対象会社の株式の数

組織再編行為の条件を勘案のうえ、上記(注)2.(1)に準じて決定する。

(4)新株予約権の行使に際して出資される財産の価額

交付される各新株予約権の行使に際して出資される財産の価額は、組織再編行為の条件等を勘案のうえ、上記(注)2.(2)で定められる行使価額を調整して得られる再編後行使価額に、上記(注)4.(3)に従って決定される当該新株予約権の目的である再編対象会社の株式の数を乗じた額とする。

(5)新株予約権を行使することができる期間

上表に定める行使期間の初日と組織再編行為の効力発生日のうち、いずれか遅い日から上表に定める行使期間の末日までとする。

(6)新株予約権の行使により株式を発行する場合における増加する資本金及び資本準備金に関する事項

上記(注)2.(3)に準じて決定する。

(7)譲渡による新株予約権の取得の制限

譲渡による取得の制限については、再編対象会社の取締役会の決議による承認を要するものとする。

(8)その他新株予約権の行使の条件

上記(注)2.(4)に準じて決定する。

(9)新株予約権の取得事由及び条件

(注)3.に準じて決定する。

(10)その他の条件については、再編対象会社の条件に準じて決定する。

5.新株予約権に係る新株予約権証券に関する事項

当社は、本新株予約権に係る新株予約権証券を発行しないものとする。

i.第13回新株予約権

|

決議年月日 |

2022年10月13日 |

|

付与対象者の区分及び人数(名) |

社外協力者 9 |

|

新株予約権の数(個)※ |

7,565 |

|

新株予約権の目的となる株式の種類、内容及び数(株)※ |

普通株式 7,565(注)2. |

|

新株予約権の行使時の払込金額(円)※ |

7,000(注)2. |

|

新株予約権の行使期間※ |

2024年4月1日~2034年10月30日 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円)※ |

発行価格 7,025 資本組入額 3,512.5(注)2. |

|

新株予約権の行使の条件※ |

(注)2. |

|

新株予約権の譲渡に関する事項※ |

譲渡による本新株予約権の取得については、当社取締役会の決議による承認を要するものとする。 (注)3. |

|

組織再編成行為に伴う新株予約権の交付に関する事項※ |

(注)4. |

※ 当社は、2022年10月13日開催の取締役会決議により2022年10月31日付で第13回新株予約権を発行しており、上表は、提出日の前月末現在(2022年10月31日)における内容を記載しております。

(注)1.本新株予約権は、新株予約権1個につき25円で有償発行しております。

2.本新株予約権の内容

(1)本新株予約権1個あたりの目的である株式の数(以下「付与株式数」という。)は、当社普通株式1株とする。なお、付与株式数は、本新株予約権の割当日後、当社が株式分割(当社普通株式の無償割当てを含む。以下同じ。)又は株式併合を行う場合、次の算式により調整されるものとする。但し、かかる調整は、本新株予約権のうち、当該時点で行使されていない本新株予約権の目的である株式の数についてのみ行われ、調整の結果生じる1株未満の端数については、これを切り捨てるものとする。

調整後株式数=調整前株式数×分割・併合の比率

また、本新株予約権の割当日後、当社が合併、会社分割又は資本金の額の減少を行う場合その他これらの場合に準じ付与株式数の調整を必要とする場合には、合理的な範囲で、付与株式数は適切に調整されるものとする。

(2)本新株予約権の行使に際して出資される財産の価額又は算定方法

本新株予約権の行使に際して出資される財産の価額は、1株あたりの払込金額(以下「行使価額」という。)に、付与株式数を乗じた金額とする。

行使価額は、金7,000円とする。ただし、当社普通株式が日本国内のいずれかの金融商品取引所に上場される場合に設定される当社普通株式の公募価格(以下、「公募価格」という。)が、7,000円を上回った場合は、行使価額を当該公募価格とする。

なお、本新株予約権の割当日後、当社が株式分割又は株式併合を行う場合、次の算式により行使価額を調整し、調整による1円未満の端数は切り上げる。

|

調整後行使価額=調整前行使価額× |

1 |

|

分割(又は併合)の比率 |

また、本新株予約権の割当日後、当社が当社普通株式につき時価を下回る価額で新株の発行又は自己株式の処分を行う場合(本新株予約権の行使に基づく新株の発行及び自己株式の処分並びに株式交換による自己株式の移転の場合を除く。)、次の算式により行使価額を調整し、調整による1円未満の端数は切り上げる。

|

|

既発行株式数+ |

新規発行株式数×1株あたり払込金額 |

|

調整後行使価額=調整前行使価額× |

新規発行前の1株あたりの時価 |

|

|

既発行株式数+新規発行株式数 |

||

なお、上記算式において「既発行株式数」とは、当社普通株式に係る発行済株式総数から当社普通株式に係る自己株式数を控除した数とし、また、当社普通株式に係る自己株式の処分を行う場合には、「新規発行株式数」を「処分する自己株式数」に読み替えるものとする。

さらに、上記のほか、本新株予約権の割当日後、当社が他社と合併する場合、会社分割を行う場合、その他これらの場合に準じて行使価額の調整を必要とする場合には、当社は、合理的な範囲で適切に行使価額の調整を行うことができるものとする。

(3)増加する資本金及び資本準備金に関する事項

① 本新株予約権の行使により株式を発行する場合における増加する資本金の額は、会社計算規則第17条第1項に従い算出される資本金等増加限度額の2分の1の金額とする。計算の結果1円未満の端数が生じたときは、その端数を切り上げるものとする。

② 本新株予約権の行使により株式を発行する場合における増加する資本準備金の額は、上記①記載の資本金等増加限度額から、上記①に定める増加する資本金の額を減じた額とする。

(4)本新株予約権の行使の条件

① 新株予約権者は、2023年12月期から2027年12月期までのいずれかの期において、当社の連結損益計算書(連結損益計算書を作成していない場合には損益計算書)に記載された売上高が、10,500百万円を超過した場合にのみ、これ以降本新株予約権を行使することができる。なお、上記における売上高の判定に際しては、適用される会計基準の変更や当社の業績に多大な影響を及ぼす企業買収等の事象が発生し当社の連結損益計算書(連結損益計算書を作成していない場合には損益計算書)に記載された実績数値で判定を行うことが適切ではないと取締役会が判断した場合には、当社は合理的な範囲内で当該企業買収等の影響を排除し、判定に使用する実績数値の調整を行うことができるものとする。

② 本新株予約権者は、本新株予約権の権利行使時において、当社または当社の子会社もしくは関連会社の取締役、監査役、従業員もしくは顧問、業務委託契約先等の社外協力者であることを要する。ただし、任期満了による退任、定年退職、その他正当な理由があると取締役会が認めた場合は、この限りではない。

③ 本新株予約権者は、会社の株式のいずれかの金融商品取引所への上場がなされるまでの期間は、本新株予約権を行使することはできないものとする。

④ 上記①に定める条件を充たしている場合において、上記③に関わらず、会社の発行済株式総数の過半数の株式について、同時又は実質的に同時に特定の第三者(会社の株主を含む。)に移転する旨の書面による合意が、当該株式の各保有者と当該第三者との間で成立し、会社の取締役会(取締役会が設置されていない場合は株主総会とする。)によって当該株式譲渡に関して譲渡承認の決議がされた場合、本新株予約権者は、交付を受けた本新株予約権の全てにつき、行使することができる。

⑤ 本新株予約権者の相続人による本新株予約権の行使は認めない。

⑥ 本新株予約権の行使によって、当社の発行済株式総数が当該時点における発行可能株式総数を超過することとなるときは、当該本新株予約権の行使を行うことはできない。

⑦ 各本新株予約権1個未満の行使を行うことはできない。

3.本新株予約権の取得に関する事項

(1)当社が消滅会社となる合併契約、当社が分割会社となる会社分割についての分割契約若しくは分割計画、又は当社が完全子会社となる株式交換契約若しくは株式移転計画について株主総会の承認(株主総会の承認を要しない場合には取締役会決議)がなされた場合は、当社は、当社取締役会が別途定める日の到来をもって、本新株予約権の全部を無償で取得することができる。

(2)新株予約権者が権利行使をする前に、上記(注)2.(4)に定める規定により本新株予約権の行使ができなくなった場合は、当社は本新株予約権を無償で取得することができる。

4.組織再編行為の際の本新株予約権の取扱い

当社が、合併(当社が合併により消滅する場合に限る。)、吸収分割、新設分割、株式交換又は株式移転(以上を総称して以下「組織再編行為」という。)を行う場合において、組織再編行為の効力発生日に新株予約権者に対し、それぞれの場合につき、会社法第236条第1項第8号イからホまでに掲げる株式会社(以下「再編対象会社」という。)の新株予約権を以下の条件に基づきそれぞれ交付することとする。但し、以下の条件に沿って再編対象会社の新株予約権を交付する旨を、吸収合併契約、新設合併契約、吸収分割契約、新設分割計画、株式交換契約又は株式移転計画において定めた場合に限るものとする。

(1)交付する再編対象会社の新株予約権の数

新株予約権者が保有する本新株予約権の数と同一の数をそれぞれ交付する。

(2)新株予約権の目的である再編対象会社の株式の種類

再編対象会社の普通株式とする。

(3)新株予約権の目的である再編対象会社の株式の数

組織再編行為の条件を勘案のうえ、上記(注)2.(1)に準じて決定する。

(4)新株予約権の行使に際して出資される財産の価額

交付される各新株予約権の行使に際して出資される財産の価額は、組織再編行為の条件等を勘案のうえ、上記(注)2.(2)で定められる行使価額を調整して得られる再編後行使価額に、上記(3)に従って決定される当該新株予約権の目的である再編対象会社の株式の数を乗じた額とする。

(5)新株予約権を行使することができる期間

上表に定める行使期間の初日と組織再編行為の効力発生日のうち、いずれか遅い日から上表に定める行使期間の末日までとする。

(6)新株予約権の行使により株式を発行する場合における増加する資本金及び資本準備金に関する事項

上記(注)2.(3)に準じて決定する。

(7)譲渡による新株予約権の取得の制限

譲渡による取得の制限については、再編対象会社の取締役会の決議による承認を要するものとする。

(8)その他新株予約権の行使の条件

上記(注)2.(4)に準じて決定する。

(9)新株予約権の取得事由及び条件

(注)3.に準じて決定する。

(10)その他の条件については、再編対象会社の条件に準じて決定する。

5.新株予約権に係る新株予約権証券に関する事項

当社は、本新株予約権に係る新株予約権証券を発行しないものとする。

j.第14回新株予約権

当社は時価発行新株予約権信託を活用したインセンティブプランを導入しております。

|

決議年月日 |

2022年10月13日 |

|

付与対象者の区分及び人数(名) |

「時価発行新株予約権信託設定契約」の受託者 1 |

|

新株予約権の数(個)※ |

61,670 |

|

新株予約権の目的となる株式の種類、内容及び数(株)※ |

普通株式 61,670(注)2. |

|

新株予約権の行使時の払込金額(円)※ |

7,000(注)2. |

|

新株予約権の行使期間※ |

2024年4月1日~2034年10月30日 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円)※ |

発行価格 7,025 資本組入額 3,512.5(注)2. |

|

新株予約権の行使の条件※ |

(注)2. |

|

新株予約権の譲渡に関する事項※ |

譲渡による本新株予約権の取得については、当社取締役会の決議による承認を要するものとする。 (注)3. |

|

組織再編成行為に伴う新株予約権の交付に関する事項※ |

(注)4. |

※ 当社は、2022年10月13日開催の取締役会決議により2022年10月31日付で第14回新株予約権を発行しており、上表は、提出日の前月末現在(2022年10月31日)における内容を記載しております。

(注)1.本新株予約権は、新株予約権1個につき25円で有償発行しております。

2.本新株予約権の内容

(1)本新株予約権1個あたりの目的である株式の数(以下「付与株式数」という。)は、当社普通株式1株とする。なお、付与株式数は、本新株予約権の割当日後、当社が株式分割(当社普通株式の無償割当てを含む。以下同じ。)又は株式併合を行う場合、次の算式により調整されるものとする。但し、かかる調整は、本新株予約権のうち、当該時点で行使されていない本新株予約権の目的である株式の数についてのみ行われ、調整の結果生じる1株未満の端数については、これを切り捨てるものとする。

調整後株式数=調整前株式数×分割・併合の比率

また、本新株予約権の割当日後、当社が合併、会社分割又は資本金の額の減少を行う場合その他これらの場合に準じ付与株式数の調整を必要とする場合には、合理的な範囲で、付与株式数は適切に調整されるものとする。

(2)本新株予約権の行使に際して出資される財産の価額又は算定方法

本新株予約権の行使に際して出資される財産の価額は、1株あたりの払込金額(以下「行使価額」という。)に、付与株式数を乗じた金額とする。

行使価額は、金7,000円とする。ただし、当社普通株式が日本国内のいずれかの金融商品取引所に上場される場合に設定される当社普通株式の公募価格(以下、「公募価格」という。)が、7,000円を上回った場合は、行使価額を当該公募価格とする。

なお、本新株予約権の割当日後、当社が株式分割又は株式併合を行う場合、次の算式により行使価額を調整し、調整による1円未満の端数は切り上げる。

|

調整後行使価額=調整前行使価額× |

1 |

|

分割(又は併合)の比率 |

また、本新株予約権の割当日後、当社が当社普通株式につき時価を下回る価額で新株の発行又は自己株式の処分を行う場合(本新株予約権の行使に基づく新株の発行及び自己株式の処分並びに株式交換による自己株式の移転の場合を除く。)、次の算式により行使価額を調整し、調整による1円未満の端数は切り上げる。

|

|

既発行株式数+ |

新規発行株式数×1株あたり払込金額 |

|

調整後行使価額=調整前行使価額× |

新規発行前の1株あたりの時価 |

|

|

既発行株式数+新規発行株式数 |

||

なお、上記算式において「既発行株式数」とは、当社普通株式に係る発行済株式総数から当社普通株式に係る自己株式数を控除した数とし、また、当社普通株式に係る自己株式の処分を行う場合には、「新規発行株式数」を「処分する自己株式数」に読み替えるものとする。

さらに、上記のほか、本新株予約権の割当日後、当社が他社と合併する場合、会社分割を行う場合、その他これらの場合に準じて行使価額の調整を必要とする場合には、当社は、合理的な範囲で適切に行使価額の調整を行うことができるものとする。

(3)増加する資本金及び資本準備金に関する事項

① 本新株予約権の行使により株式を発行する場合における増加する資本金の額は、会社計算規則第17条第1項に従い算出される資本金等増加限度額の2分の1の金額とする。計算の結果1円未満の端数が生じたときは、その端数を切り上げるものとする。

② 本新株予約権の行使により株式を発行する場合における増加する資本準備金の額は、上記①記載の資本金等増加限度額から、上記①に定める増加する資本金の額を減じた額とする。

(4)本新株予約権の行使の条件

① 新株予約権者は、2023年12月期から2027年12月期までのいずれかの期において、当社の連結損益計算書(連結損益計算書を作成していない場合には損益計算書)に記載された売上高が、10,500百万円を超過した場合にのみ、これ以降本新株予約権を行使することができる。なお、上記における売上高の判定に際しては、適用される会計基準の変更や当社の業績に多大な影響を及ぼす企業買収等の事象が発生し当社の連結損益計算書(連結損益計算書を作成していない場合には損益計算書)に記載された実績数値で判定を行うことが適切ではないと取締役会が判断した場合には、当社は合理的な範囲内で当該企業買収等の影響を排除し、判定に使用する実績数値の調整を行うことができるものとする。

② 本新株予約権者は、本新株予約権の権利行使時において、当社または当社の子会社もしくは関連会社の取締役、監査役、従業員もしくは顧問、業務委託契約先等の社外協力者であることを要する。ただし、任期満了による退任、定年退職、その他正当な理由があると取締役会が認めた場合は、この限りではない。

③ 本新株予約権者は、会社の株式のいずれかの金融商品取引所への上場がなされるまでの期間は、本新株予約権を行使することはできないものとする。

④ 新株予約権者は、割当てられた本新株予約権個数のうち、その全部又は一部につき本新株予約権を行使することができる。但し、新株予約権者は、本新株予約権のうち(a)から(d)に掲げる割合(以下、「権利行使割合」という)の個数を限度として、行使することができる。

(a) 本新株予約権の目的である当社普通株式が日本国内のいずれかの金融商品取引所に上場された日の開始日から1年間 行使可能割合 25%

(b) (a)の期間が経過した日から1年間 行使可能割合 50%

(c) (b)の期間が経過した日から1年間 行使可能割合 75%

(d) (c)の期間が経過した日以降 行使可能割合 100%

⑤ 上記①に定める条件を充たしている場合において、上記③及び④に関わらず、会社の発行済株式総数の過半数の株式について、同時又は実質的に同時に特定の第三者(会社の株主を含む。)に移転する旨の書面による合意が、当該株式の各保有者と当該第三者との間で成立し、会社の取締役会(取締役会が設置されていない場合は株主総会とする。)によって当該株式譲渡に関して譲渡承認の決議がされた場合、本新株予約権者は、交付を受けた本新株予約権の全てにつき、行使することができる。

⑥ 本新株予約権者の相続人による本新株予約権の行使は認めない。

⑦ 本新株予約権の行使によって、当社の発行済株式総数が当該時点における発行可能株式総数を超過することとなるときは、当該本新株予約権の行使を行うことはできない。

⑧ 各本新株予約権1個未満の行使を行うことはできない。

3.本新株予約権の取得に関する事項

(1)当社が消滅会社となる合併契約、当社が分割会社となる会社分割についての分割契約若しくは分割計画、又は当社が完全子会社となる株式交換契約若しくは株式移転計画について株主総会の承認(株主総会の承認を要しない場合には取締役会決議)がなされた場合は、当社は、当社取締役会が別途定める日の到来をもって、本新株予約権の全部を無償で取得することができる。

(2)新株予約権者が権利行使をする前に、上記(注)2.(4)に定める規定により本新株予約権の行使ができなくなった場合は、当社は本新株予約権を無償で取得することができる。

4.組織再編行為の際の本新株予約権の取扱い

当社が、合併(当社が合併により消滅する場合に限る。)、吸収分割、新設分割、株式交換又は株式移転(以上を総称して以下「組織再編行為」という。)を行う場合において、組織再編行為の効力発生日に新株予約権者に対し、それぞれの場合につき、会社法第236条第1項第8号イからホまでに掲げる株式会社(以下「再編対象会社」という。)の新株予約権を以下の条件に基づきそれぞれ交付することとする。但し、以下の条件に沿って再編対象会社の新株予約権を交付する旨を、吸収合併契約、新設合併契約、吸収分割契約、新設分割計画、株式交換契約又は株式移転計画において定めた場合に限るものとする。

(1)交付する再編対象会社の新株予約権の数

新株予約権者が保有する本新株予約権の数と同一の数をそれぞれ交付する。

(2)新株予約権の目的である再編対象会社の株式の種類

再編対象会社の普通株式とする。

(3)新株予約権の目的である再編対象会社の株式の数

組織再編行為の条件を勘案のうえ、上記(注)2.(1)に準じて決定する。

(4)新株予約権の行使に際して出資される財産の価額

交付される各新株予約権の行使に際して出資される財産の価額は、組織再編行為の条件等を勘案のうえ、上記(注)2.(2)で定められる行使価額を調整して得られる再編後行使価額に、上記(3)に従って決定される当該新株予約権の目的である再編対象会社の株式の数を乗じた額とする。

(5)新株予約権を行使することができる期間

上表に定める行使期間の初日と組織再編行為の効力発生日のうち、いずれか遅い日から上表に定める行使期間の末日までとする。

(6)新株予約権の行使により株式を発行する場合における増加する資本金及び資本準備金に関する事項

上記(注)2.(3)に準じて決定する。

(7)譲渡による新株予約権の取得の制限

譲渡による取得の制限については、再編対象会社の取締役会の決議による承認を要するものとする。

(8)その他新株予約権の行使の条件

上記(注)2.(4)に準じて決定する。

(9)新株予約権の取得事由及び条件

(注)3.に準じて決定する。

(10)その他の条件については、再編対象会社の条件に準じて決定する。

5.新株予約権に係る新株予約権証券に関する事項

当社は、本新株予約権に係る新株予約権証券を発行しないものとする。

6.当社の代表取締役である秋山広宣は、当社の企業価値の増大を図るため当社及び当社子会社並びに関連会社の取締役、監査役、従業員もしくは社外協力者(以下「役職員等」という。)向けのインセンティブ・プランを導入することを目的として、2022年10月13日開催の取締役会決議に基づき、2022年10月24日付でコタエル信託株式会社を受託者として「時価発行新株予約権信託」(以下「本信託」という。)を設定しております。

本信託は、当社の現在及び将来の役職員等に対して、その功績に応じて、第14回新株予約権を配分するものであります。既存の新株予約権を用いたインセンティブ・プランと異なり、現在の役職員等に対して、将来の功績評価をもとにインセンティブ分配の多寡を決定することを可能とするとともに、将来採用された役職員等に対しても、関与時期によって過度に差が生じることなく同様の基準に従ってインセンティブを分配することを可能とするものであります。第14回新株予約権の分配を受けた者は、当該新株予約権の発行要領及び取り扱いに関する契約の内容に従って、当該新株予約権を行使することができます。

本信託の概要は以下のとおりであります。

|

名称 |

時価発行新株予約権信託 |

|

委託者 |

秋山 広宣 |

|

受託者 |

コタエル信託株式会社 |

|

受益者 |

受益候補者のうち受益者指定日に受益者として確定したもの者 |

|

信託契約日 |

2022年10月24日 |

|

信託の新株予約権数(個) |

61,670 |

|

信託期間満了日(受託者指定日) |

2023年4月25日 |

|

信託の目的 |

第14回新株予約権61,670個 (2022年10月末現在当社普通株式61,670株相当) |

|

割当対象者の範囲 |

受益者指定権者が受益者指定日に以下①②③の受益候補者の中から受益者として指定した者 ① 当社または当社の子会社もしくは関連会社の取締役・監査役 ② 当社または当社の子会社もしくは関連会社の従業員 ③ 顧問、業務委託契約先等の社外協力者 |

|

新株予約権の交付開始時期 |

2024年3月 |

|

達成すべき業績・成果等の交付条件の詳細 |

① 当社または当社の子会社もしくは関連会社の常勤取締役、および従業員においては、その役職ごとの人事考課に基づく過去の貢献度合いなどを総合的に勘案し、新株予約権の将来の交付のための参考数値としてのポイントを決定する。 ② 年間MVP賞等、特別表彰を受けた者に対しては、①とは別にポイントを決定する。 ③ 社外協力者については、特に当社に貢献のあった者に対し、別途定めるガイドラインに基づき、その具体的な貢献度合いを審議の上「評価委員会」にてポイントを検討する。 ④ 後日、仮に付与されたポイントの多寡を参考に「評価委員会」にて、新株予約権の配分個数を決定する。 |

|

交付先及び交付数の決定方法 |

当社の取締役及び監査役数名によって構成され、社外取締役及び社外監査役が過半数を占める「評価委員会」を開催し、別途定めるガイドラインに基づき、「交付個数」および「受益者指定」に関する審議を行い、決定する。 |

|

交付ルールを定めた社内ルールの名称 |

交付ガイドライン |

②【ライツプランの内容】

該当事項はありません。

③【その他の新株予約権等の状況】

該当事項はありません。

(3)【発行済株式総数、資本金等の推移】

|

年月日 |

発行済株式総数増減数(株) |

発行済株式総数残高(株) |

資本金増減額 (千円) |

資本金残高 (千円) |

資本準備金増減額(千円) |

資本準備金残高(千円) |

|

2018年1月31日 (注)1 |

普通株式 90,000 |

普通株式 100,000 |

- |

1,000 |

- |

- |

|

2018年6月18日 (注)2 |

普通株式 18,500 |

普通株式 118,500 |

229,168 |

230,168 |

229,168 |

229,168 |

|

2018年8月31日 (注)3 |

普通株式 2,400 |

普通株式 120,900 |

29,730 |

259,898 |

29,730 |

258,898 |

|

2018年9月14日 (注)4 |

普通株式 1,200 |

普通株式 122,100 |

14,865 |

274,763 |

14,865 |

273,763 |

|

2018年10月1日 (注)5 |

普通株式 3,400 |

普通株式 125,500 |

42,117 |

316,881 |

42,117 |

315,881 |

|

2018年10月31日 (注)6 |

普通株式 2,100 |

普通株式 127,600 |

26,013 |

342,895 |

26,013 |

341,895 |

|

2018年11月16日 (注)7 |

普通株式 4,600 |

普通株式 132,200 |

56,982 |

399,877 |

56,982 |

398,877 |

|

2018年11月30日 (注)8 |

普通株式 5,300 |

普通株式 137,500 |

65,653 |

465,531 |

65,653 |

464,531 |

|

2019年2月26日 (注)9 |

普通株式 4,036 |

普通株式 141,536 |

49,995 |

515,527 |

49,995 |

514,527 |

|

2019年3月14日 (注)10 |

普通株式 21,000 |

普通株式 162,536 |

260,137 |

775,664 |

260,137 |

774,664 |

|

2019年8月26日 (注)11 |

B種優先株式 23,005 |

普通株式 162,536 B種優先株式 23,005 |

500,013 |

1,275,678 |

499,990 |

1,274,655 |

|

2019年8月26日 (注)12 |

A種優先株式 21,300 |

普通株式 162,536 A種優先株式 21,300 B種優先株式 23,005 |

310,170 |

1,585,848 |

310,170 |

1,584,825 |

|

2019年10月1日 (注)13 |

C種優先株式 21,886 |

普通株式 162,536 A種優先株式 21,300 B種優先株式 23,005 C種優先株式 21,886 |

535,145 |

2,120,994 |

535,145 |

2,119,971 |

|

2019年11月20日 (注)14 |

C種優先株式 5,723 |

普通株式 162,536 A種優先株式 21,300 B種優先株式 23,005 C種優先株式 27,609 |

139,935 |

2,260,930 |

139,935 |

2,259,907 |

|

年月日 |

発行済株式総数増減数(株) |

発行済株式総数残高(株) |

資本金増減額 (千円) |

資本金残高 (千円) |

資本準備金増減額(千円) |

資本準備金残高(千円) |

|

2019年12月27日 (注)15 |

- |

普通株式 162,536 A種優先株式 21,300 B種優先株式 23,005 C種優先株式 27,609 |

△2,110,995 |

149,935 |

- |

2,259,907 |

|

2019年12月30日 (注)16 |

C種優先株式 816 |

普通株式 162,536 A種優先株式 21,300 B種優先株式 23,005 C種優先株式 28,425 |

19,952 |

169,888 |

19,952 |

2,279,859 |

|

2020年1月21日 (注)17 |

C種優先株式 2,044 |

普通株式 162,536 A種優先株式 21,300 B種優先株式 23,005 C種優先株式 30,469 |

49,978 |

219,867 |

49,978 |

2,329,838 |

|

2020年2月28日 (注)18 |

C種優先株式 5,110 |

普通株式 162,536 A種優先株式 21,300 B種優先株式 23,005 C種優先株式 35,579 |

124,947 |

344,814 |

124,947 |

2,454,785 |

|

2020年3月9日 (注)19 |

C種優先株式 5,316 |

普通株式 162,536 A種優先株式 21,300 B種優先株式 23,005 C種優先株式 40,895 |

129,984 |

474,798 |

129,984 |

2,584,770 |

|

2020年3月19日 (注)20 |

C種優先株式 816 |

普通株式 162,536 A種優先株式 21,300 B種優先株式 23,005 C種優先株式 41,711 |

19,952 |

494,750 |

19,952 |

2,604,722 |

|

年月日 |

発行済株式総数増減数(株) |

発行済株式総数残高(株) |

資本金増減額 (千円) |

資本金残高 (千円) |

資本準備金増減額(千円) |

資本準備金残高(千円) |

|

2020年4月2日 (注)21 |

C種優先株式 306 |

普通株式 162,536 A種優先株式 21,300 B種優先株式 23,005 C種優先株式 42,017 |

7,482 |

502,233 |

7,482 |

2,612,204 |

|

2020年4月30日 (注)22 |

C種優先株式 3,005 |

普通株式 162,536 A種優先株式 21,300 B種優先株式 23,005 C種優先株式 45,022 |

73,476 |

575,709 |

73,476 |

2,685,681 |

|

2020年7月15日 (注)23 |

D種優先株式 20,929 |

普通株式 162,536 A種優先株式 21,300 B種優先株式 23,005 C種優先株式 45,022 D種優先株式 20,929 |

599,908 |

1,175,618 |

599,908 |

3,285,590 |

|

2020年12月28日 (注)24 |

- |

普通株式 162,536 A種優先株式 21,300 B種優先株式 23,005 C種優先株式 45,022 D種優先株式 20,929 |

△1,171,481 |

4,137 |

- |

3,285,590 |

|

2020年12月30日 (注)25 |

D種優先株式 8,924 |

普通株式 162,536 A種優先株式 21,300 B種優先株式 23,005 C種優先株式 45,022 D種優先株式 29,853 |

255,797 |

259,935 |

255,797 |

3,541,387 |

|

年月日 |

発行済株式総数増減数(株) |

発行済株式総数残高(株) |

資本金増減額 (千円) |

資本金残高 (千円) |

資本準備金増減額(千円) |

資本準備金残高(千円) |

|

2021年4月15日 (注)26 |

D種優先株式 10,616 |

普通株式 162,536 A種優先株式 21,300 B種優先株式 23,005 C種優先株式 45,022 D種優先株式 40,469 |

304,297 |

564,232 |

304,297 |

3,845,684 |

|

2021年5月31日 (注)27 |

D種優先株式 10,223 |

普通株式 162,536 A種優先株式 21,300 B種優先株式 23,005 C種優先株式 45,022 D種優先株式 50,692 |

293,032 |

857,264 |

293,032 |

4,138,716 |

|

2021年6月30日 (注)28 |

- |

普通株式 162,536 A種優先株式 21,300 B種優先株式 23,005 C種優先株式 45,022 D種優先株式 50,692 |

- |

857,264 |

△1,765,860 |

2,372,856 |

|

2021年8月4日 (注)29 |

D種優先株式 18,016 |

普通株式 162,536 A種優先株式 21,300 B種優先株式 23,005 C種優先株式 45,022 D種優先株式 68,708 |

516,410 |

1,373,674 |

516,410 |

2,889,267 |

|

2021年10月31日 (注)30 |

C種優先株式 7,905 |

普通株式 162,536 A種優先株式 21,300 B種優先株式 23,005 C種優先株式 52,927 D種優先株式 68,708 |

193,289 |

1,566,963 |

193,289 |

3,082,556 |

|

年月日 |

発行済株式総数増減数(株) |

発行済株式総数残高(株) |

資本金増減額 (千円) |

資本金残高 (千円) |

資本準備金増減額(千円) |

資本準備金残高(千円) |

|

2021年11月8日 (注)31 |

D種優先株式 29,628 |

普通株式 162,536 A種優先株式 21,300 B種優先株式 23,005 C種優先株式 52,927 D種優先株式 98,336 |

849,256 |

2,416,220 |

849,256 |

3,931,813 |

|

2021年12月25日 (注)32 |

- |

普通株式 162,536 A種優先株式 21,300 B種優先株式 23,005 C種優先株式 52,927 D種優先株式 98,336 |

△2,316,220 |

100,000 |

- |

3,931,813 |

|

2022年9月17日 (注)33 |

普通株式 195,568 A種優先株式 △21,300 B種優先株式 △23,005 C種優先株式 △52,927 D種優先株式 △98,336 |

普通株式 358,104 |

- |

100,000 |

- |

3,931,813 |

|

2022年9月30日 (注)34 |

普通株式 1,432,416 |

普通株式 1,790,520 |

- |

100,000 |

- |

3,931,813 |

(注)1.株式分割(1:10)によるものであります。

2.有償第三者割当

発行価格 24,775円

資本組入額 12,387.5円

割当先 株式会社ONODERA GROUP、Tridel Capital Group Limited、

ジャパンエレベーターサービスホールディングス株式会社、Chartwell Capital Inc.

PEACE LEAD LIMITED、中川悠介、井上潔

3.有償第三者割当

発行価格 24,775円

資本組入額 12,387.5円

割当先 Ace Fortune Business Ltd、Chow Shiu Wing Joseph、

CROWN PROFIT INVESTMENTS LIMITED、株式会社ツバキ

4.有償第三者割当

発行価格 24,775円

資本組入額 12,387.5円

割当先 TATRAS JAPAN株式会社

5.有償第三者割当

発行価格 24,775円

資本組入額 12,387.5円

割当先 吉福優、Cheng Chi Ming Brian、森拓也

6.有償第三者割当

発行価格 24,775円

資本組入額 12,387.5円

割当先 Ayres Masaaki

7.有償第三者割当

発行価格 24,775円

資本組入額 12,387.5円

割当先 MTパートナーズ株式会社、谷家衛

8.有償第三者割当

発行価格 24,775円

資本組入額 12,387.5円

割当先 谷家衛、iClick Interactive Asia Limited、Ardian International Limited、山口隆幸

9.有償第三者割当

発行価格 24,775円

資本組入額 12,387.5円

割当先 ソースネクスト株式会社

10.有償第三者割当

発行価格 24,775円

資本組入額 12,387.5円

割当先 Chan Tak Kwan

11.有償第三者割当

発行価格 43,469円

資本組入額 21,735円

割当先 日本郵政キャピタル株式会社

12.新株予約権の行使によるものであります。

13.有償第三者割当

発行価格 48,903円

資本組入額 24,451.5円

割当先 GM Capital Management、株式会社ホリプロ、Chartwell Capital、

Tridal Capital Group Limited

14.有償第三者割当

発行価格 48,903円

資本組入額 24,451.5円

割当先 児玉健、渡邊崇、山内一馬、ひまわりG4号投資事業有限責任組合、

Borderland Global Limited

15.資本金の減少は、財務体質の健全化を目的とした減資(減資割合93.4%)によるものであります。

16.有償第三者割当

発行価格 48,903円

資本組入額 24,451.5円

割当先 佐伯真唯子、室伏貴行、須田洋輔

17.有償第三者割当

発行価格 48,903円

資本組入額 24,451.5円

割当先 日本システムテック株式会社

18.有償第三者割当

発行価格 48,903円

資本組入額 24,451.5円

割当先 株式会社電通グループ、株式会社MCJ、

オークファンインキュベートファンド1号投資事業有限責任組合

19.有償第三者割当

発行価格 48,903円

資本組入額 24,451.5円

割当先 GM Capital Management

20.有償第三者割当

発行価格 48,903円

資本組入額 24,451.5円

割当先 佐々木洋和、株式会社ガルシアアンドカンパニー

21.有償第三者割当

発行価格 48,903円

資本組入額 24,451.5円

割当先 Cheng Chi Ming Brian

22.有償第三者割当

発行価格 48,903円

資本組入額 24,451.5円

割当先 一般社団法人日本国際経済開発機構、

TRIFORCE PARTNERSHIP FUND1投資事業有限責任組合

23.有償第三者割当

発行価格 57,328円

資本組入額 28,664円

割当先 TEPCOライフサービス株式会社、ナントCVC2号投資事業有限責任組合、

一般社団法人日本国際経済開発機構、株式会社総合電商、半田紡績株式会社、

株式会社カネモ、藤本要、河野雄介、インプレッション株式会社、

株式会社ピー・アンド・イー・ディレクションズ、

株式会社ピー・アンド・イー・アセットマネジメント

(現 株式会社NSアセットマネジメント)、株式会社さくらキャピタル、

株式会社IDEA

24.資本金の減少は、財務体質の健全化を目的とした減資(減資割合99.6%)によるものであります。

25.有償第三者割当

発行価格 57,328円

資本組入額 28,664円

割当先 T.O合同会社、HiCAP3号投資事業有限責任組合、

HFA2号投資事業有限責任組合、FUSIAN CAPITAL株式会社

26.有償第三者割当

発行価格 57,328円

資本組入額 28,664円

割当先 FIVESTAR VC 1合同会社、Johannes Kaps、関﨑大、Steven William Hughes、

加藤将仁

27.有償第三者割当

発行価格 57,328円

資本組入額 28,664円

割当先 FUSIAN CAPITAL株式会社、HFA3号投資事業有限責任組合、

FIVESTAR VC 1合同会社、谷井一郎、株式会社TGOホールディングス、

Iwami Eugene Satoshi、Lok Matthew、O'Shea Stephen、伊藤徳彦、山口友宏、山口昌彦、

山本英美子、斎藤雄介、村上由一

28.資本準備金の減少は、欠損填補(減資割合42.7%)によるものであります。

29.有償第三者割当

発行価格 57,328円

資本組入額 28,664円

割当先 NEXTBLUE1号投資事業有限責任組合、

ネクストユニコーン第2号投資事業有限責任組合、長澤和輝、ファインビューテ株式会社、

河野美禰子、国本帆高、Zekkei株式会社、Marco Man-Fung Li、

サイブリッジホールディングス株式会社

30.有償第三者割当

発行価格 48,903円

資本組入額 24,451.5円

割当先 MRA Investments Pte, LTD

31.有償第三者割当

発行価格 57,328円

資本組入額 28,664円

割当先 ネクストユニコーン第2号投資事業有限責任組合、鹿島研、株式会社アゴーラ・ホスピタリティー・グループ、株式会社ケースファンド、K Asset Management株式会社、SBSホールディングス株式会社、MRA Investments Pte, LTD、南青山FAS株式会社、CSリレーションズ株式会社、ネクストユニコーン第3号投資事業有限責任組合

32.資本金の減少は、財務体質の健全化を目的とした減資(減資割合95.9%)によるものであります。

33.2022年9月1日開催の取締役会においてA種優先株式、B種優先株式、C種優先株式及びD種優先株式のすべてにつき、定款に定める取得条項に基づき取得し、2022年9月17日付で自己株式として取得し、対価として当該A種優先株主、B種優先株主、C種優先株主及びD種優先株主にA種優先株式、B種優先株式、C種優先株式及びD種優先株式1株につき普通株式1株を交付しております。また、当社が取得したA種優先株式、B種優先株式、C種優先株式及びD種優先株式は、2022年9月17日付で会社法第178条に基づきすべて消却しております。

34.2022年9月1日開催の取締役会決議により、2022年9月30日付で普通株式1株につき5株の割合で株式分割を行っております。

(4)【所有者別状況】

|

|

|

|

|

|

|

|

2022年9月30日現在 |

||

|

区分 |

株式の状況(1単元の株式数 |

単元未満株式の状況 (株) |

|||||||

|

政府及び地方公共団体 |

金融機関 |

金融商品取引業者 |

その他の法人 |

外国法人等 |

個人その他 |

計 |

|||

|

個人以外 |

個人 |

||||||||

|

株主数(人) |

|

|

|

|

|

|

|

|

- |

|

所有株式数(単元) |

|

|

|

|

|

|

|

|

|

|

所有株式数の割合(%) |

|

|

|

|

|

|

|

100 |

- |

(5)【議決権の状況】

①【発行済株式】

|

|

|

|

|

2022年9月30日現在 |

|

区分 |

株式数(株) |

議決権の数(個) |

内容 |

|

|

無議決権株式 |

|

|

- |

|

|

議決権制限株式(自己株式等) |

|

|

- |

|

|

議決権制限株式(その他) |

|

|

|

|

|

完全議決権株式(自己株式等) |

|

|

- |

|

|

完全議決権株式(その他) |

普通株式 |

|

|

|

|

単元未満株式 |

普通株式 |

|

- |

|

|

発行済株式総数 |

|

|

- |

- |

|

総株主の議決権 |

|

- |

|

- |

②【自己株式等】

該当事項はありません。

2【自己株式の取得等の状況】

(1)【株主総会決議による取得の状況】

該当事項はありません。

(2)【取締役会決議による取得の状況】

|

区分 |

株式数(株) |

価額の総額(円) |

|

取締役会(2022年9月1日)での決議状況 (取得期間 2022年9月17日) |

A種優先株式 21,300 B種優先株式 23,005 C種優先株式 52,927 D種優先株式 98,336 |

- |

|

最近事業年度前における取得自己株式 |

- |

- |

|

最近事業年度における取得自己株式 (2021年1月1日~2021年12月31日) |

- |

- |

|

残存決議株式の総数及び価額の総額 |

- |

- |

|

最近事業年度の末日現在の未行使割合(%) |

- |

- |

|

最近期間における取得自己株式 |

A種優先株式 21,300 B種優先株式 23,005 C種優先株式 52,927 D種優先株式 98,336 |

- |

|

提出日現在の未行使割合(%) |

- |

- |

(注) 2022年9月1日開催の取締役会において、A種優先株式、B種優先株式、C種優先株式及びD種優先株式のすべてにつき、定款に定める取得条項に基づき取得することを決議し、2022年9月17日付で自己株式として取得し、対価としてA種優先株式、B種優先株式、C種優先株式及びD種優先株式1株につき、それぞれ普通株式1株を交付しております。また、当社が取得したA種優先株式、B種優先株式、C種優先株式及びD種優先株式のすべてについて、同日付で消却しております。なお、当社は、2022年9月28日開催の臨時株主総会により、同日付で種類株式を発行する旨の定款の定めを廃止しております。

(3)【株主総会決議又は取締役会決議に基づかないものの内容】

該当事項はありません。

(4)【取得自己株式の処理状況及び保有状況】

|

区分 |

最近事業年度 |

最近期間 |

||

|

株式数(株) |

処分価額の総額 (円) |

株式数(株) |

処分価額の総額 (円) |

|

|

引き受ける者の募集を行った |

- |

- |

- |

- |

|

消却の処分を行った |

- |

- |

A種優先株式 21,300 B種優先株式 23,005 C種優先株式 52,927 D種優先株式 98,336 |

- |

|

合併、株式交換、株式交付、会社分割に |

- |

- |

- |

- |

|

その他(-) |

- |

- |

- |

- |

|

保有自己株式数 |

- |

- |

- |

- |

(注) 2022年9月1日開催の取締役会決議に基づき、自己株式として取得した当該A種優先株式、B種優先株式、C種優先株式及びD種優先株式の全てを2022年9月17日付で消却しております。

3【配当政策】

当社は、株主に対する利益還元を経営上の重要課題の一つとして位置づけておりますが、創業して間もないことから、現状では、持続的成長と事業拡大に向けた積極的な投資に充当していくことが株主に対する最大の利益還元につながると考え創業以来配当は実施しておりません。

将来的には、内部留保の充実状況及び企業を取り巻く事業環境を勘案した上で、株主に対して利益還元策を実施していく方針ではありますが、現時点において配当実施の可能性及びその時期等については未定であります。なお、内部留保資金については、更なる事業拡大のための設備投資、人材採用及び研究開発等に活用していく予定であります。

剰余金の配当を行う場合は、年1回の期末配当を基本方針としており、配当の決定機関は株主総会であります。

なお、株主への機動的な利益還元を可能にするため、取締役会の決議により毎年6月30日を基準日として中間配当を行うことができる旨を定款に定めております。

4【コーポレート・ガバナンスの状況等】

(1)【コーポレート・ガバナンスの概要】

① コーポレート・ガバナンスに関する基本的な考え方

当社グループは、長期的な競争力の維持向上を図るため、コーポレート・ガバナンスの強化と充実が経営の重要課題と認識しております。当社グループは株主、顧客、従業員、取引先、地域社会など様々な利害関係者に対して責任ある企業経営を実現することを目的とし、コーポレート・ガバナンスの充実を図るとともに、適切な情報開示による透明性・健全性の向上と、市場の変化、経営環境の変化に対応できる組織体制の構築に努めてまいります。

② 企業統治の体制の概要及び当該体制を採用する理由

イ 企業統治の体制の概要

当社は、監査役会設置会社としてコーポレート・ガバナンス体制を構築しております。この体制により経営の最高意思決定機関である取締役会に業務執行の権限・責任を集中させ、業務執行又は取締役から独立した監査役及び監査役会に、取締役会に対する監査機能を担わせることで、適切な経営の意思決定と業務執行を実現するとともに組織的に十分牽制の効くコーポレート・ガバナンス体制の確立を目指しております。当社の経営上の意思決定、執行及び監督に関わる機関は以下の通りであります。

a.取締役及び取締役会

当社は取締役会設置会社であり、取締役会は取締役6名(うち社外取締役3名)で構成され、経営の基本方針や法定その他経営上の重要事項の決定及び取締役の業務執行の監督を行っております。取締役会は原則として代表取締役社長が議長となり、毎月1回の定例取締役会のほか、必要に応じ機動的に臨時取締役会を開催しております。

取締役会の構成員は以下の通りであります。

代表取締役社長兼執行役員CEO 秋山 広宣

取締役副社長 児玉 知浩

取締役兼執行役員CFO 橋本 祐樹

社外取締役 岩瀬 大輔

社外取締役 富本 耕一

社外取締役 鈴木 シュヴァイスグート 絵里子

b.監査役及び監査役会

当社は監査役会設置会社であり、監査役会は監査役3名(常勤監査役1名、非常勤監査役2名の3名体制)で構成され、各監査役の監査実施状況の報告や監査役間の協議等を実施しております。監査役会は原則として常勤監査役が議長となり、毎月1回の定例監査役会のほか、必要に応じて臨時監査役会を開催しております。社外監査役はそれぞれ監査役、弁護士及び公認会計士として豊富な経験と専門的知識を有しております。

監査役は、取締役の職務の執行を監査するため、取締役会及びその他の重要な会議等へ出席しております。

監査役会の構成員は以下の通りであります。

常勤社外監査役 小倉 和宣

非常勤社外監査役 阿南 剛

非常勤社外監査役 波多野 佐知子

c.経営会議

経営会議は、代表取締役社長、常勤の取締役及び執行役員で構成され、原則として代表取締役社長が議長となり週1回開催し、経営計画、経営管理、経営の改善策、コーポレート・ガバナンス体制その他経営に関する重要事項について審議しております。また、監査役は、自らの判断により経営会議に出席し意見を述べることができます。

経営会議の構成員は以下の通りであります。

代表取締役社長兼執行役員CEO 秋山 広宣

取締役副社長 児玉 知浩

取締役兼執行役員CFO 橋本 祐樹

執行役員COO 高橋 朋伯

執行役員CSO 梶 桃郎

執行役員CTO 李 同輝

執行役員CHRO 田中 賢太

執行役員Officer(グループ会社管理担当) 日下部 麻美

執行役員Officer(IR担当) 乾 牧夫

d.内部監査

当社では、代表取締役社長の承認により、指名された専任の内部監査担当者1名を選任しております。内部監査担当者は、内部統制の有効性及び業務実態の適正性について、年間内部監査計画に基づき、全部門及び子会社を網羅するよう内部監査を実施し、代表取締役社長に対して監査結果を報告するとともに、監査対象となった各部門に対して業務改善のための指摘を行い、改善状況について確認しております。なお、内部監査担当者は、内部監査の状況等について、随時、監査役及び会計監査人と連携しております。

e.会計監査人

当社は、EY新日本有限責任監査法人と監査契約を締結し、独立の立場から会計監査が実施されております。

f.コンプライアンス・リスク管理委員会

当社は、健全かつ適切な経営及び業務執行を図るには、コンプライアンス及びリスク管理の徹底が必要不可欠と考えております。

当社は、コンプライアンス・リスク管理委員会を設置し、企業活動の遵法性、公平性、健全性を確保するため、また社会規範、企業倫理に反する行為を防止、是正、また全役職員に倫理意識を浸透させ、健全な企業風土を醸成する活動の推進をしております。

コンプライアンス・リスク管理委員会は、取締役兼執行役員CFOを委員長とし、委員は、代表取締役社長兼執行役員CEO、その他委員長が指名する者により構成されており、原則として四半期に1回開催しております。また、監査役は、自らの判断により本員会に出席し意見を述べることができます。

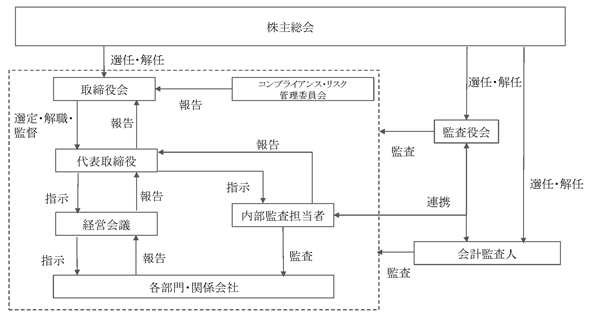

当社のコーポレート・ガバナンスの状況を図示すると、以下の通りとなります。

ロ 当該体制を採用する理由

当社は、上記の通り、株主総会、取締役会、監査役会及び会計監査人を設置し、日常的に業務監査等を行う役割として内部監査担当者を配置しており、これらの各機関が相互に連携することによって、継続的に企業価値を向上させ、ガバナンス体制が有効に機能すると考え、現在の体制を採用しております。

③ 企業統治に関するその他の事項

イ 内部統制システムの整備の状況

当社は、経営の適正性の確保、透明性の向上及びコンプライアンス遵守の経営を徹底するため、コーポレート・ガバナンス体制の強化に努めております。また、取締役会において「内部統制システムの基本方針」を定める決議をしており、当該基本方針に基づいた運営を行っております。

「内部統制システムの基本方針」に定める内容は以下の通りであります。

a 取締役及び役職員の職務の執行が法令及び定款に適合することを確保するための体制

(1)法令、定款及び社会規範等の遵守を目的として「コンプライアンス・リスク管理規程」を定めるとともに、業務上必要な法令等については定期的に開催されるコンプライアンス・リスク管理委員会を通して取締役及び使用人へ必要な啓蒙、教育活動を推進する。

(2)「内部通報制度運用規程」を制定するとともに、当該制度により不正行為等の防止及び早期発見を図る。

(3)監査役は「監査役監査基準」に基づき、独立した立場で取締役の職務執行状況について監査し、適法性に関する疑義を発見した場合は、その事実を指摘し改善するよう取締役及び取締役会に勧告するとともに、必要に応じてその行為の差止めを請求する。

(4)内部監査担当者は、「内部監査規程」に基づき、業務運営及び財産管理の実態を調査し、使用人の職務の執行が法令、定款並びに当社規程に適合していることを確認の上、代表取締役に報告する。

(5)反社会的勢力に対しては、「反社会的勢力排除に関する規程」及び各種マニュアルを制定し、いかなる場合においても金銭その他の経済的利益を提供しないことを社内に周知徹底する。

(6)コンプライアンス・リスク管理委員会は、当社グループにおける不正行為の原因究明、再発防止策の策定および情報開示に関する審議を行い、その結果を踏まえて再発防止策の展開等の活動を推進する。

b 取締役の職務の執行に係る情報の保存及び管理に関する体制

(1)取締役は、「文書管理規程」に従い、取締役の職務の執行に係る情報を文書または電磁的媒体に記録し、保存する。取締役及び監査役は、必要に応じてこれらを閲覧できる。

(2)またデータ化された機密情報については、当社「機密情報管理規程」、「情報システム管理規程」、「プライバシーポリシー」、「個人情報保護管理規程」及び各種マニュアルに従い適切なアクセス制限やパスワード管理、並びにバックアップ体制を敷くことで機密性の確保と逸失の防止に努める。

c 損失の危険の管理に関する規程その他の体制

(1)当社はコーポレートリスクの適切な把握並びに啓蒙を目的として「コンプライアンス・リスク管理規程」を制定し、当該規程に基づいてCorporate Divisionの担当役員を委員長とするコンプライアンス・リスク管理委員会を組織する。

(2)コンプライアンス・リスク管理委員会は定期的に開催し、当社業務推進上のリスクの把握並びにリスクへの対策を協議し、その結果を必要に応じて社内通知する。

(3)コンプライアンス・リスク管理委員会は、リスクが顕在化した場合には、他の部門や外部の専門家と連携しその原因を究明し、適切な再発防止策を取締役会に提言する。

d 取締役の職務の執行が効率的に行われることを確保するための体制

(1)当社は毎月1回の定時取締役会を開催し、法定事項の決議、経営に関する重要事項の決定及び業務執行の監督等を機動的に行うことで効率的な職務執行に努める。加えて、必要に応じて臨時取締役会を開催する。

(2)当社は取締役の職務の執行が効率的に行われることを確保する体制として、経営会議を毎週開催し、業務執行に関する意思決定を機動的に行う。

(3)当社は「職務権限規程」及び「業務分掌規程」に基づき権限の委譲を行うことで、迅速かつ効率的な意思決定を確保する。

e 当社及びその子会社から成る企業集団における業務の適正を確保するための体制

(1)関係会社の管理は、当社「関係会社管理規程」に従ってCorporate divisionが統括管理し、各関係部門が連携して行う。同規程に基づき、一定の事項については、当社の取締役会決議を求め、又は取締役会及び関係部門への報告を義務付ける。

(2)当社のコンプライアンス・リスク管理委員会ではグループ全体及び個社におけるリスク管理とコンプライアンスについて役員及び役員に準じる者で審議・検討する。

(3)当社と子会社は、企業集団として当社グループ共通の価値基準を共有し、一体性を有します。当社の内部監査担当者は、当社が定める「内部監査規程」に基づき、当社のみならずグループ会社も監査対象として内部監査を実施する。

f 監査役の監査が実効的に行われることを確保するための体制

(1)監査役の職務を補助すべき使用人を置く事を求めた場合における当該使用人に関する事項

① 監査役会が職務を補助する使用人を置くことを求めた場合は、当該使用人を置く。

② 配置にあたっての使用人の人数、人選等については、監査役の意見を考慮して検討する。

③ 当該使用人の異動及び人事考課は、監査役と協議の上、監査役の意見を尊重して行う。

(2)前項の使用人の取締役からの独立性に関する事項

① 監査役の職務を補助する使用人は、監査役の指揮・命令に従うものとする。

② 監査役の職務を補助する使用人は、監査役会事務局を担当するため、業務執行部門の指揮・命令に服さない使用人を配置する。

(3)監査役の職務を補助すべき使用人に対する指示の実効性の確保に関する事項

当社は、監査役の職務を補助すべき使用人に関し、監査役の指揮命令に従う旨を当社グループの役員及び使用人に周知徹底する。

(4)当社及び子会社の取締役並びに使用人が監査役に報告するための体制その他の当社の監査役への報告に関する体制

① 当社及び子会社の取締役並びに使用人から監査役への報告に関する手続きを定め、その職務の執行状況について、適時適切に報告する。

② 当社及び子会社の取締役並びに使用人は、監査役が事業の報告を求めた場合、または監査役が当社グループの業務及び財産の状況を調査する場合は、迅速かつ的確に対応する。

③ 当社及び子会社の取締役は、会社に著しい損害を及ぼした事実または及ぼす恐れのある事実を発見した場合は、直ちに監査役に報告する。

(5)監査役へ報告をした者が当該報告をしたことを理由として不利な取扱いを受けないことを確保するための体制

監査役への報告を行った者に対し、当該報告をしたことを理由として不利な取扱いを行うことを禁止し、その旨を周知徹底する。

(6)監査役の職務の執行について生ずる費用の前払いまたは償還の手続その他の当該職務の執行について生ずる費用または債務の処理に係る方針に関する事項

監査役の職務の執行について生ずる費用又は債務の処理は、適時適切に行う。

(7)その他監査役の監査が実効的に行われることを確保するための体制

① 監査役と代表取締役との会合、監査役と内部監査責任者との会合、並びに監査役、内部監査責任者及び会計監査人による三者の会合を定期的に開催する。

② 監査役から監査役の職務に関する要望があった場合は、適時適切に対応する。

ロ 取締役の定数

当社の取締役は、3名以上とする旨を定款に定めております。

ハ 取締役の選任決議要件

当社は、取締役の選任決議について、議決権を行使することができる株主の議決権の3分の1以上を有する株主が出席し、出席した当該株主の議決権の過半数をもって行う旨定款に定めております。また、取締役の選任決議は、累積投票によらないものとする旨を定款に定めております。

ニ 株主総会の特別決議要件