第二部【企業情報】

第1【企業の概況】

1【主要な経営指標等の推移】

(1)連結経営指標等

|

回次 |

第4期 |

第5期 |

|

|

決算年月 |

2021年3月 |

2022年3月 |

|

|

売上高 |

(百万円) |

|

|

|

経常利益又は経常損失(△) |

(百万円) |

△ |

|

|

親会社株主に帰属する当期純利益 又は親会社株主に帰属する当期純損失(△) |

(百万円) |

△ |

|

|

包括利益 |

(百万円) |

△ |

|

|

純資産額 |

(百万円) |

|

|

|

総資産額 |

(百万円) |

|

|

|

1株当たり純資産額 |

(円) |

|

|

|

1株当たり当期純利益 又は1株当たり当期純損失(△) |

(円) |

△ |

|

|

潜在株式調整後1株当たり当期純利益 |

(円) |

|

|

|

自己資本比率 |

(%) |

|

|

|

自己資本利益率 |

(%) |

|

|

|

株価収益率 |

(倍) |

|

|

|

営業活動によるキャッシュ・フロー |

(百万円) |

|

△ |

|

投資活動によるキャッシュ・フロー |

(百万円) |

|

|

|

財務活動によるキャッシュ・フロー |

(百万円) |

△ |

△ |

|

現金及び現金同等物の期末残高 |

(百万円) |

|

|

|

従業員数 |

(人) |

|

|

|

(外、平均臨時雇用者数) |

( |

( |

|

(注)1.「収益認識に関する会計基準」(企業会計基準第29号 2020年3月31日)等を当連結会計年度の期首から適用しており、当連結会計年度に係る主要な経営指標等については、当該会計基準等を適用した後の指標等となっております。

2.当社は第4期において、リース取引の借り手(レッシー)である航空会社LATAM Airlines Group S.A.が2020年5月26日に米国連邦破産法第11条の適用を申請したことから、賃貸資産(航空機)にかかわる減損損失を計上した結果、親会社株主に帰属する当期純損失を計上しております。

3.当社は、2022年6月27日開催の取締役会決議により、2022年7月22日付で普通株式1株につき200株の割合で株式分割を行っております。第4期の期首に当該株式分割が行われたと仮定し、1株当たり純資産額及び1株当たり当期純利益又は1株当たり当期純損失を算定しております。

4.第4期の潜在株式調整後1株当たり当期純利益については、1株当たり当期純損失であり、潜在株式が存在しないため記載しておりません。

第5期の潜在株式調整後1株当たり当期純利益については、潜在株式は存在するものの、当社株式は非上場であるため、期中平均株価が把握できませんので記載しておりません。

5.第4期の自己資本利益率は、親会社株主に帰属する当期純損失であるため記載しておりません。

6.株価収益率については、当社株式は非上場であるため、記載しておりません。

7.従業員数は就業人員(当社グループからグループ外への出向者を除き、グループ外から当社グループへの出向者を含む。)であり、臨時雇用者数(パートタイマー、人材会社からの派遣社員を含む。)は( )内に年間の平均人員を外数で記載しております。

8.第4期及び第5期の連結財務諸表については、「連結財務諸表の用語、様式及び作成方法に関する規則」(昭和51年大蔵省令第28号)に基づき作成しており、金融商品取引法第193条の2第1項の規定に基づき、有限責任監査法人トーマツの監査を受けております。

(2)提出会社の経営指標等

|

回次 |

第1期 |

第2期 |

第3期 |

第4期 |

第5期 |

|

|

決算年月 |

2018年3月 |

2019年3月 |

2020年3月 |

2021年3月 |

2022年3月 |

|

|

売上高 |

(百万円) |

|

|

|

|

|

|

経常利益又は経常損失(△) |

(百万円) |

△ |

△ |

|

△ |

|

|

当期純利益又は当期純損失(△) |

(百万円) |

△ |

△ |

|

△ |

|

|

資本金 |

(百万円) |

|

|

|

|

|

|

発行済株式総数 |

(株) |

|

|

|

|

|

|

純資産額 |

(百万円) |

|

|

|

|

|

|

総資産額 |

(百万円) |

|

|

|

|

|

|

1株当たり純資産額 |

(円) |

|

|

|

|

|

|

1株当たり配当額 |

(円) |

|

|

|

|

|

|

(うち1株当たり中間配当額) |

( |

( |

( |

( |

( |

|

|

1株当たり当期純利益 又は1株当たり当期純損失(△) |

(円) |

△ |

△ |

|

△ |

|

|

潜在株式調整後 1株当たり当期純利益 |

(円) |

|

|

|

|

|

|

自己資本比率 |

(%) |

|

|

|

|

|

|

自己資本利益率 |

(%) |

|

|

|

|

|

|

株価収益率 |

(倍) |

|

|

|

|

|

|

配当性向 |

(%) |

|

|

|

|

|

|

従業員数 |

(人) |

|

|

|

|

|

|

(外、平均臨時雇用者数) |

( |

( |

( |

( |

( |

|

(注)1.当社は2017年4月3日設立のため、第1期の会計期間は、2017年4月3日から2018年3月31日までの11ヶ月間と28日となっております。

2.「収益認識に関する会計基準」(企業会計基準第29号 2020年3月31日)等を当事業年度の期首から適用しており、当事業年度に係る主要な経営指標等については、当該会計基準等を適用した後の指標等となっております。

3.当社は第4期において、リース取引の借り手(レッシー)である航空会社LATAM Airlines Group S.A.が2020年5月26日に米国連邦破産法第11条の適用を申請したことから、投資家に販売するために組成、在庫保有していたリースファンドにかかわる損失を計上した結果、当期純損失を計上しております。

4.第1期、第2期及び第4期の潜在株式調整後1株当たり当期純利益については、1株当たり当期純損失であり、また、潜在株式が存在しないため記載しておりません。

第3期の潜在株式調整後1株当たり当期純利益については、潜在株式が存在しないため記載しておりません。

第5期の潜在株式調整後1株当たり当期純利益については、潜在株式は存在するものの、当社株式は非上場であるため、期中平均株価が把握できませんので記載しておりません。

5.第1期、第2期、及び第4期の自己資本利益率は、当期純損失であるため記載しておりません。

6.株価収益率については、当社株式は非上場であるため、記載しておりません。

7.1株当たり配当額及び配当性向については、配当を実施していないため記載しておりません。

8.従業員数は就業人員(当社から社外への出向者を除き、社外から当社への出向者を含む。)であり、臨時雇用者数(パートタイマー、人材会社からの派遣社員を含む。)は( )内に年間の平均人員を外数で記載しております。

9.第1期の数値は、株主総会において承認された数値について、誤謬の訂正による修正再表示を反映しております。

10.第4期及び第5期の財務諸表については、「財務諸表等の用語、様式及び作成方法に関する規則」(昭和38年大蔵省令第59号)に基づき作成しており、金融商品取引法第193条の2第1項の規定に基づき、有限責任監査法人トーマツの監査を受けております。

なお、第1期、第2期及び第3期については、「会社計算規則」(平成18年法務省令第13号)の規定に基づき算出した各数値を記載しております。また、当該各数値については、金融商品取引法第193条の2第1項の規定に基づく有限責任監査法人トーマツの監査を受けておりません。

11.当社は、2022年6月27日開催の取締役会決議により、2022年7月22日付で普通株式1株につき200株の割合で株式分割を行っております。第4期の期首に当該株式分割が行われたと仮定し、1株当たり純資産額及び1株当たり当期純利益又は1株当たり当期純損失を算定しております。

12.当社は、2022年7月22日付で普通株式1株につき200株の割合で株式分割を行っております。

そこで、東京証券取引所自主規制法人(現 日本取引所自主規制法人)の引受担当者宛通知「『新規上場申請のための有価証券報告書(Ⅰの部)』の作成上の留意点について」(平成24年8月21日付東証上審第133号)に基づき、第1期の期首に当該株式分割が行われたと仮定して算出した場合の1株当たり指標の推移を参考までに掲げると、以下のとおりとなります。

なお、第1期、第2期及び第3期の数値(1株当たり配当額についてはすべての数値)については、有限責任監査法人トーマツの監査を受けておりません。

|

回次 |

第1期 |

第2期 |

第3期 |

第4期 |

第5期 |

|

|

決算年月 |

2018年3月 |

2019年3月 |

2020年3月 |

2021年3月 |

2022年3月 |

|

|

1株当たり純資産額 |

(円) |

242.20 |

279.44 |

308.47 |

335.88 |

1,851.80 |

|

1株当たり当期純利益 又は1株当たり当期純損失(△) |

(円) |

△11.00 |

△53.08 |

29.03 |

△1,934.86 |

1,460.41 |

|

潜在株式調整後 1株当たり当期純利益 |

(円) |

- |

- |

- |

- |

- |

|

1株当たり配当額 |

(円) |

- |

- |

- |

- |

- |

|

(うち1株当たり中間配当額) |

(-) |

(-) |

(-) |

(-) |

(-) |

|

2【沿革】

当社は金融商品仲介業や住宅ローン・保険等の取り扱いを行うSBIマネープラザ株式会社が、2016年9月に開始したオペレーティング・リースファンド事業につき、当該事業の拡大を目指し、同社から当該事業を担っていたファンド組成部門を独立させ、2017年4月に設立いたしました。

当社設立後、現在までの沿革は次のとおりであります。

|

2017年4月 |

東京都港区において当社設立 |

|

2017年6月 |

SBIマネープラザ株式会社が2016年9月より行っていたオペレーティング・リース事業に係るファンドを譲受 |

|

2017年10月 |

「第二種金融商品取引業」登録(関東財務局長(金商)第3016号) |

|

2018年1月 |

貸金業の登録(東京都知事(1)第31678号) |

|

2018年11月 |

アイルランドの航空機アセットマネージャーであるABL Aviation社と業務提携 |

|

2019年1月 |

小型航空機やヘリコプターの販売・管理を行うゼネラルアビエーション事業を開始 |

|

2019年3月 |

ゼネラルアビエーション事業の拡大を目的として、株式会社オートパンサーから吸収分割により、航空機事業を承継 |

|

2019年4月 |

西日本支店(現大阪支店)を開設 |

|

2020年12月 |

デルタ航空向け航空機案件(JOL商品)取扱い開始 |

|

2021年6月 |

福岡支店を開設 |

|

2021年8月 |

名古屋オフィス、高松オフィスを開設 |

3【事業の内容】

当社グループは、主に航空機、船舶等を対象としたオペレーティング・リース事業に投資するファンドの組成・販売を行っております。

当社グループの事業セグメントは、「第5 経理の状況 1連結財務諸表等 (1)連結財務諸表 注記事項(セグメント情報等)」に記載のとおり、オペレーティング・リース事業としております。当社グループの事業セグメントは、オペレーティング・リース事業のみの単一セグメントでありますが、事業の概要については、提供するサービスで区分して記載しております。なお、オペレーティング・リース事業における各サービスは、(1)ファンド事業、(2)ゼネラルアビエーション事業の2つに細分しております。

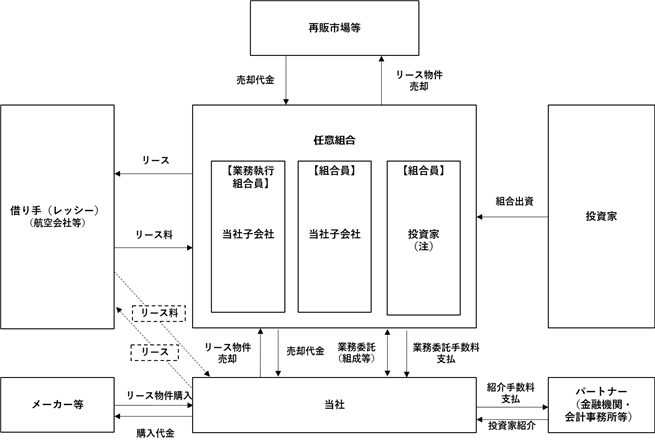

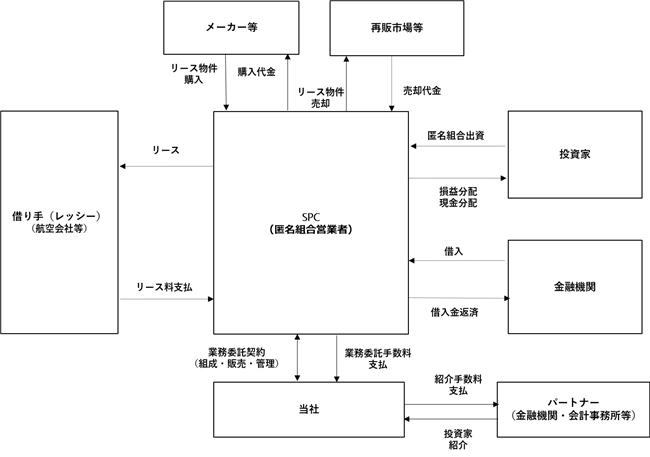

(1)ファンド事業

本事業では、当社子会社(SPC(注1))が業務執行組合員となる任意組合契約(注2)における投資家からの出資金、もしくは匿名組合契約(注3)を通じた投資家からの出資金及び金融機関からの借入金にて、航空機、船舶等の大型の償却資産を購入(注4)し、航空会社や海運会社等の借り手(レッシー)にオペレーティング・リース形式で賃貸(注5)する事業を行います。リース満了時には、リース物件を市場で売却する等により、キャピタルゲインの獲得を目指します。当社は、リース事業案件の組成及び管理並びに任意組合へのリース物件売却、投資家への匿名組合出資持分の販売を行うことで、手数料や売却の収益を得ております。

任意組合方式の場合、組合員(投資家)による出資金により調達した資金でリース物件を購入し、借り手(レッシー)にオペレーティング・リース形式で貸し付ける事業を行います。当社はリース物件を航空会社等から購入し、業務執行組合員が当社子会社(SPC)となる任意組合へ譲渡します。任意組合のため、リース事業の損益等は投資家に帰属することになります。当社は、組成や事業管理による手数料、当該リース事業に係る航空機等の任意組合への販売額を売上高に計上しております。

匿名組合方式の場合、匿名組合の営業者となる当社子会社(SPC)において、リース物件を取得し、オペレーティング・リース事業を行います。当社は当該リース事業に係る匿名組合出資持分の私募の取扱いを行うほか、リース開始時点で、当社が一時的に立替取得し、貸借対照表の「商品出資金」に計上するとともに、当該匿名組合出資持分を投資家に譲渡します。当社が、投資家に、匿名組合出資持分を譲渡することで、リース事業の損益等が投資家に帰属することになります。当社は、案件組成や、当該リース事業に係る匿名組合出資持分を販売すること等による手数料を売上高に計上しております。

なお、当社においては、JOL(注6)およびJOLCO(注7)という契約終了時条件の異なるリース取引を用いて法人投資家向ファンドを組成しておりますが、現時点においては、JOLには任意組合方式、JOLCOには匿名組合方式を組み合わせることでファンド組成を行っております。

(注1)SPCとは、「特別目的会社(Special Purpose Company)」の略であります。当社では、当該ファンド事業を行う場合には、当該事業の損益及び収支等を明確にするために、個別案件ごとにSPCを利用しております。

(注2)任意組合契約とは、民法第667条第1項に定義されており、2人以上の組合員が出資を行い、かつ共同で事業を営むことで生ずる損益を出資割合に応じて分配することが民法上定められている契約です。

(注3)匿名組合契約とは、商法第535条乃至第542条に規定されており、匿名組合員が営業者の行う事業のために出資をなし、その営業により生ずる損益を分配することを約する契約です。そのため、匿名組合事業から発生する損益は、全て匿名組合員に帰属します。

(注4)米国の航空会社にリースを行う場合は、米国の規制により航空機の所有者は米国籍であることが求められるため、リース物件を信託財産とする信託受益権を購入し、米国信託会社を介してリース形式で貸し付けを行います。この当社が引き受けた信託受益権相当額等を貸借対照表の「販売用航空機等」に計上しております。なお、投資家への販売に際しては、当社が直接投資家へ販売するほか、全国の金融機関等から投資家の紹介を受けて販売をしております。

(注5)本事業における「オペレーティング・リース取引」とは、一般的に「日本型オペレーティング・リース」と呼ばれております。詳細は「(参考)一般的なオペレーティング・リースファンドの仕組み」をご参照ください。

(注6)JOLとはJapanese Operating Leaseを略したもので、借り手(レッシー)に購入選択権がない日本型オペレーティング・リースを指します。リース契約期間が満了し、リース物件の売却によって得た損益を投資家に分配した時点で投資が完了します。

(注7)JOLCOとは、Japanese Operating Lease with call optionを略したもので、購入選択権付日本型オペレーティング・リースを指します。具体的には、借り手(レッシー)がリース契約期間の途中でリース物件を購入できるという選択権(オプション)が付与された日本型オペレーティング・リースの一種であります。借り手(レッシー)が購入選択権を行使した場合、その時点で投資が完了する可能性があり、購入選択権が行使されない場合はJOLと同様にリース物件の売却によって投資が完了します。

当社グループのファンド事業案件における匿名組合方式及び任意組合方式の内容を事業系統図等で示すと以下のとおりです。なお、本説明は、当社の事業内容をご理解いただくための概要を記載しており、案件によって、仕組みが異なる場合があります。

[事業系統図]

以上述べた事項を事業系統図によって示すと次のとおりであります。

① 任意組合方式

(注)複数の投資家となる場合があります。

② 匿名組合方式

任意組合方式による業務の流れ(案件受注からリース満了まで)は以下のとおりです。なお、本説明は、当社のファンド事業の内容をご理解いただくための流れを記載しており、案件によって異なる場合があります。

|

業務 |

業務内容 |

売上高の計上区分 |

売上高の計上時期 |

|

案件の受注

|

入札、または個別交渉により、航空会社である借り手(レッシー)から、リース事業を受注することで、当社の業務を開始します。 受注に際しては、借り手(レッシー)が要求するリース条件、投資家への販売予定額等の諸条件を総合的に勘案します。 |

|

|

|

航空機の仕入およびリース開始 |

当社が航空機を購入し、リース取引が開始されます。 |

受取リース料 |

航空機の購入時点から任意組合への売却時点まで |

|

譲渡(販売) |

リース事業に出資する投資家を募り、投資家は任意組合に出資を行います。任意組合は当社から航空機を購入します。 |

航空機の販売 リース事業組成に係る手数料 |

任意組合にリース物件の引き渡しを行った時点 |

|

案件管理(管理) |

リース事業運営上必要とされる管理業務を行います。 |

リース事業の運営・管理に係る手数料 |

管理期間に対応した額を売上計上 |

|

リース満了(売却等) |

リース期間満了後、リース契約の更新やリース物件の売却を行います。 |

リース期間満了後における売却等に係る手数料 |

リース期間満了後、リース物件の売却等を実施した時点 |

匿名組合方式による業務の流れ(案件受注からリース満了まで)は以下のとおりです。なお、本説明は、当社のファンド事業の内容をご理解いただくための流れを記載しており、案件によって異なる場合があります。

|

業務 |

業務内容 |

売上高の計上区分 |

売上高の計上時期 |

|

案件の受注及び組成(組成)

|

入札、または個別交渉により、航空会社、海運会社等の借り手(レッシー)から、リース事業を受注することで、当社の業務を開始します。 受注に際しては、借り手(レッシー)が要求するリース条件、金融機関からの借入条件、投資家への販売予定額等の諸条件を総合的に勘案し、SPCにおいて、ファンドを組成します。 |

ファンド組成に係る手数料(注2)

|

「私募の取扱い」の場合、SPCが、投資家から匿名組合契約に基づく出資を受け入れ、リースを開始した時点

|

|

私募の取扱い(販売) |

リース開始日以前は、投資家に対してSPCの匿名組合契約に基づく出資持分の勧誘(販売)を行います。この勧誘行為は、金融商品取引法上、有価証券の私募の取扱いに該当します。 |

||

|

リース開始(組成) |

リース契約に基づき、SPCにおいて、ファンド事業が開始されます。(未販売分(注1)がある場合は、引受出資) |

||

|

譲渡(販売) |

リース開始日以後、SPCに出資持分の未販売分がある場合には、投資家に対して、当社が取得した当該持分を地位譲渡(販売)します。この譲渡行為は、金融商品取引法上の有価証券の売買に該当します。 |

ファンド組成に係る手数料(注2) 投資家への販売に係る手数料 |

当社が、投資家と匿名組合契約の地位譲渡契約を締結し、投資家から譲渡代金の入金があった時点(注3) |

|

案件管理(管理) |

ファンド事業の運営に係る匿名組合契約に基づく報告、SPCの会社運営上必要とされる管理業務を行います。 |

ファンドの運営・管理に係る手数料 |

管理期間に対応した額を売上計上 |

|

リース満了(売却等) |

リース期間満了後、リース物件の売却、借入金の返済等を行い、残余財産を投資家に分配します。 |

リース期間満了後における売却等に係る手数料 |

リース期間満了後、リース物件の売却、借入金の返済等を行い、残余財産を投資家に分配した時点 |

(注1)リース開始日時点でSPCに匿名組合出資持分の未販売分がある場合には、当社は、投資家に譲渡(販売)することを前提に一時的に匿名組合出資持分の引き受けを行います。当該引受金額は、貸借対照表の「商品出資金」に計上しております。

(注2)当社はSPCからリースを開始した時点で手数料を収受しますが、投資家からの入金時まで貸借対照表の「契約負債」に計上し、投資家からの入金時点で売上を認識いたします。

(注3)地位譲渡があった場合には、SPCからファンド組成に係る手数料としての売上を認識する他、販売に係る手数料を投資家より収受いたします。この投資家から収受した金額は、損益計算書の「出資金売却益」に計上いたします。

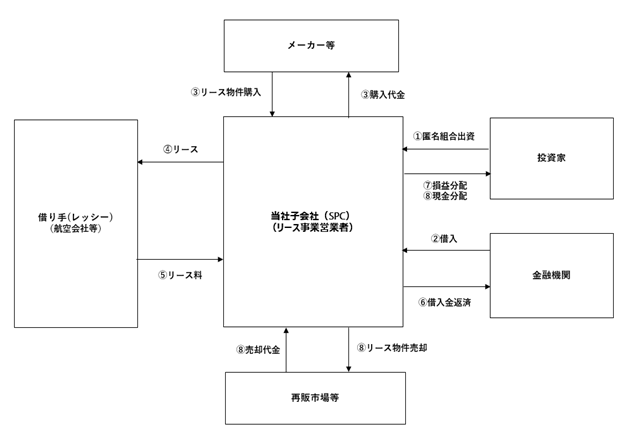

(参考)一般的なオペレーティング・リースファンド(匿名組合方式)の仕組み

①投資家は、案件ごとに設立されるSPC(当社子会社であってリース事業の営業者、以下「営業者」という。)と匿名組合契約を締結し、航空機、船舶等のリース物件価格の約30%(注1)相当額の出資を行います。

②営業者は、金融機関とのノンリコースローン契約(注2)により、リース物件価格の約70%(注3)相当額の借入を行います。

③営業者は、①の出資金および②の借入金により、メーカー等からリース物件を購入します。

④営業者は、リース物件を借り手(レッシー)にリースし、リース事業を開始します。

⑤借り手(レッシー)は、リース契約に基づき、リース料を営業者に支払います。

⑥営業者は、収受した⑤のリース料により、②の借入金元本および利息を金融機関に返済します。

⑦営業者は、定められた期間ごとに匿名組合事業(リース事業)の決算を行い、その事業損益を出資割合に応じて投資家に分配します。

⑧リース期間終了後、営業者はリース物件を市場等で売却し、売却代金から②借入金等債務返済後の残余金額を、出資割合に応じて投資家に現金分配します。

(注1)案件により当該比率は異なります。

(注2)ノンリコースローン契約とは、借入金の返済原資を借入人(営業者)が保有する特定の資産(リース物件)から生ずる将来のキャッシュ・フロー(リース料や資産の売却代金等)に限定し、借入人の他の資産には遡及させない借入契約をいいます。

(注3)案件により当該比率は異なります。また、借入を行わない場合もあります。

なお、オペレーティング・リースを活用したリース事業の損益は、リース期間前半には、定率法を採用することによる減価償却費等の費用が、収益よりも先行して発生するため赤字となる傾向にあります。一方、リース期間後半には減価償却費等が減少するため、黒字となる傾向にあります。また、リース終了時には、リース物件を再販市場で売却すること等により、投資回収及びキャピタルゲインの獲得が期待できます。

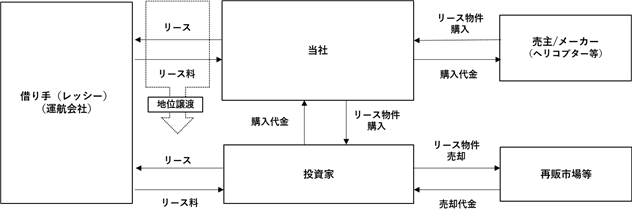

(2)ゼネラルアビエーション事業

本事業では、ゼネラルアビエーション(注)業界の運航会社等を借り手(レッシー)としたリース事業案件の組成及び管理並びに投資家への販売までの一連の業務を行っており、手数料等の収益を得ております。また、需要家である航空会社に向けて、ヘリコプターを含む小型航空機等の機材の販売及びリースを行っており、当社は各取引における収益を得ております。

リース事業案件については、運航会社等の借り手(レッシー)にオペレーティング・リース形式で償却資産であるヘリコプターを含む小型航空機を賃貸するスキームを組成し、投資家に対して、譲渡をしております。リース期間中のリース料収入によるインカムゲイン、リース満了時のリース物件売却等によるキャピタルゲインが投資家に帰属する仕組みであります。

リース事業案件の特性としては、一機あたりの機体価格が航空機投資としては少額かつリース期間5年程度であることから、投資家は、比較的少額かつ短い投資期間で、リース料収入によるインカムゲイン、リース満了時のキャピタルゲインを得ることが可能となります。

オペレーティング・リース取引を利用した商品のスキームについては、以下の事業系統図となります。なお、本説明は、当社のゼネラルアビエーション事業の内容をご理解頂くための概要を記載しており、案件によって、仕組みが異なる場合があります。

(注)民間航空のうち、航空会社による定期航空運送路線を除いた航空の総称であります。

[事業系統図]

4【関係会社の状況】

(1)親会社

|

名称 |

住所 |

資本金 (百万円) |

主要な事業の内容 |

議決権の所有割合又は被所有割合 (%) |

関係内容 |

|

SBIホールディングス株式会社 (注) |

東京都港区 |

99,312 |

株式等の保有を通じた企業グループの統括・運営等 |

被所有 95.6 |

営業上の取引 有 役員の兼任等 有 |

(注)有価証券報告書を提出しております。

(2)連結子会社

|

名称 |

住所 |

資本金 (百万円) |

主要な事業の内容 |

議決権の所有割合又は被所有割合 (%) |

関係内容 |

|

LS-Aviation第17号株式会社 |

東京都港区 |

1 |

航空機のオペレーティング・リース |

100.0 |

役員の兼任等 有 匿名組合契約出資 有 業務の受託 |

|

LS-Aviation第18号株式会社 |

東京都港区 |

1 |

航空機のオペレーティング・リース |

100.0 |

役員の兼任等 有 匿名組合契約出資 有 業務の受託 |

|

LS-Aviation第19号株式会社 |

東京都港区 |

1 |

航空機のオペレーティング・リース |

100.0 |

役員の兼任等 有 匿名組合契約出資 有 業務の受託 |

|

LS-Aviation第20号株式会社 |

東京都港区 |

1 |

航空機のオペレーティング・リース |

100.0 |

役員の兼任等 有 匿名組合契約出資 有 業務の受託 |

|

LS-Aviation第21号株式会社 |

東京都港区 |

1 |

航空機のオペレーティング・リース |

100.0 |

役員の兼任等 有 匿名組合契約出資 有 業務の受託 |

|

LS-Aviation第22号株式会社 |

東京都港区 |

1 |

航空機のオペレーティング・リース |

100.0 |

役員の兼任等 有 匿名組合契約出資 有 業務の受託 |

|

LS-Aviation第23号株式会社 |

東京都港区 |

1 |

航空機のオペレーティング・リース |

100.0 |

役員の兼任等 有 匿名組合契約出資 有 業務の受託 |

|

LS-Aviation第24号株式会社 |

東京都港区 |

1 |

航空機のオペレーティング・リース |

100.0 |

役員の兼任等 有 匿名組合契約出資 有 業務の受託 |

|

SBILS Star Maritime Singapore Pte. Ltd. |

シンガポール共和国 |

100千SGD |

船舶のオペレーティング・リース |

100.0 |

役員の兼任等 有 |

(注)当連結会計年度において連結子会社でありましたLS-Aviation第17号株式会社、LS-Aviation第18号株式会社、LS-Aviation第19号株式会社、LS-Aviation第20号株式会社、LS-Aviation第21号株式会社、LS-Aviation第22号株式会社、LS-Aviation第23号株式会社及びLS-Aviation第24号株式会社は、匿名組合を清算し、重要性が低下したため、2023年3月期第1四半期連結会計期間において連結の範囲から除いております。

5【従業員の状況】

(1)連結会社の状況

|

|

2022年8月31日現在 |

|

|

セグメントの名称 |

従業員数(人) |

|

|

オペレーティング・リース事業 |

34 |

(29) |

|

合計 |

|

( |

(注)1.従業員数は就業人員(当社グループからグループ外への出向者を除き、グループ外から当社グループへの出向者を含む。)であり、臨時雇用者数(パートタイマー、人材会社等からの派遣社員を含む。)は、最近1年間の平均人員を( )外数で記載しております。

2.当社グループは、オペレーティング・リース事業の単一セグメントであるため、グループ全体での従業員数を記載しております。

(2)提出会社の状況

|

|

|

|

|

2022年8月31日現在 |

|

従業員数(人) |

平均年齢(歳) |

平均勤続年数(年) |

平均年間給与(円) |

|

|

|

( |

|

|

|

(注)1.従業員数は就業人員(当社から社外への出向者を除き、社外から当社への出向者を含む。)であり、臨時雇用者数(パートタイマー、人材会社等からの派遣社員を含む。)は、最近1年間の平均人員を( )外数で記載しております。

2.平均年間給与は、賞与及び基準外賃金を含んでおります。

3.平均勤続年数は、2017年4月の当社の設立以後の勤続年数を記載しております。

4.当社は、オペレーティング・リース事業の単一セグメントであるため、当社の従業員数を記載しております。

(3)労働組合の状況

当社グループにおいて労働組合は結成されておりませんが、労使関係は円満に推移しております。