第二部 【企業情報】

第1 【企業の概況】

1 【主要な経営指標等の推移】

(注) 1.当社は連結財務諸表を作成しておりませんので、連結会計年度に係る主要な経営指標等の推移については記載しておりません。

2.売上高には、消費税等は含まれておりません。

3.第5期は特別損失(前期損益修正損)の計上により当期純損失となっております。

4.持分法を適用した場合の投資利益については、関連会社が存在しないため記載しておりません。

5.潜在株式調整後1株当たり当期純利益については、第3期から第5期までは、潜在株式が存在しないため記載しておりません。

第6期及び第7期については、潜在株式は存在するものの、当社株式は非上場であるため、期中平均株価を把握できませんので記載しておりません。

6.第5期の自己資本利益率は当期純損失であるため、記載しておりません。

7.株価収益率は当社株式が非上場であるため記載しておりません。

8.1株当たり配当額及び配当性向については、配当を実施していないため記載しておりません。

9.第6期及び第7期の財務諸表については、「財務諸表等の用語、様式及び作成方法に関する規則」(昭和38年大蔵省令第59号)に基づき作成しており、金融商品取引法第193条の2第1項の規定に基づき、有限責任監査法人トーマツの監査を受けております。なお、第3期、第4期及び第5期については、「会社計算規則」(平成18年法務省令第13号)の規定に基づき算出した各数値を記載しております。また、当該各数値については、金融商品取引法第193条の2第1項の規定に基づく当該監査を受けておりません。

10.第3期、第4期及び第5期についてはキャッシュ・フロー計算書を作成しておりませんので、キャッシュ・フローに係る各項目については記載しておりません。

11.第6期は、好調に業績が推移し、当期純利益を計上しているものの、売上債権の増加が大きいため、営業キャッシュ・フローがマイナスとなっております。第7期は新型コロナウイルス感染症の影響により売上高が前期に比較して減少し、積極的人材投資・広告投資を行ったことにより、経常利益、当期純利益が減少している一方、税引前当期純利益を維持し、第6期に見られる売上債権増加はございませんので、営業キャッシュ・フローはプラスとなっております。

12.従業員数は就業人員(契約社員を含んでおります。)であり、臨時雇用者数(派遣社員、パートタイマー)は、年間の平均雇用人員(1日8時間換算)を、()外数で記載しております。

13.当社は、2020年4月28日付で普通株式1株につき1,000,000/777株の株式分割を行っております。第6期の期首に当該株式分割が行われたと仮定し、1株当たり純資産額及び1株当たり当期純利益金額を算定しております。

また、当社は、2021年10月13日開催の取締役会決議により、2021年11月6日付で普通株式1株につき10株の割合で株式分割を行っております。第6期の期首に当該株式分割が行われたと仮定し、1株当たり純資産額及び1株当たり当期純利益金額を算定しております。

14.2021年11月6日付で株式1株につき10株の株式分割を行っております。

そこで、東京証券取引所自主規制法人(現 日本取引所自主規制法人)の引受担当者宛通知「『新規上場申請のための有価証券報告書(Ⅰの部)』の作成上の留意点について」(平成24年8月21日付東証上審第133号)に基づき、当該表は、第3期に当該株式分割が行われたと仮定して算定した場合の1株当たり指標の推移を参考までに掲げると以下のとおりとなります。なお、第3期、第4期及び第5期の数値(1株当たり配当額についてはすべての数値)については、有限責任監査法人トーマツの監査を受けておりません。

2 【沿革】

(注)1.会社設立以前の創業者の事業等について

当社の創業者である住本幸士は、2006年1月頃データベースソリューション事業を個人にて創業し、業容拡大に伴い2008年9月に「エッジシステム株式会社」を設立いたしました。

その後、データベースソリューション事業に留まらず、AIアルゴリズムを用いたコンサルティング・テクノロジー領域により注力することを意図して、前身であるエッジシステム株式会社の一部資産を譲渡して、エッジコンサルティング株式会社(現エッジテクノロジー株式会社)を設立いたしました。

なお、現在、エッジシステム株式会社は、住本幸士の個人資産を管理・運用する会社となっており、その他の事業は提出日現在において行っておりません。また、当社とエッジシステム株式会社との間に資本関係は存在せず、その他事項を加味しても、企業会計基準第 22 号連結財務諸表に関する会計基準等に照らして、連結の範囲に含まれる会社には該当いたしません。

2.「AIアルゴリズム」とは、機械学習技術/深層学習技術等の人工知能技術を用いた、課題解決手法のことをいいます。

3.当社が定義する「フリーランス」とは、個人事業主・副業に加えて、個人事業主から法人成りした個人事業主及び中小規模企業者を含んでおります。

4.BIGDATA NAVIに掲載する案件は顧客からの事前承諾を得た案件情報のみを掲載しております。当社が取り扱うAI関連ならびにそれらに付随するIT関連の案件のほとんどが非公開案件に該当するため、BIGDATA NAVIでは過去案件を中心に掲載を行い、参画を希望するフリーランスには非公開案件の中から類似する案件をご紹介しています。

3 【事業の内容】

当社は、「テクノロジーで世界中の人々を幸せに」を企業理念に掲げ、AIアルゴリズム(注1)により、顧客の課題を解決し、社会に貢献するAIアルゴリズム事業(具体的にはAIソリューションサービスの提供・AI教育サービスの提供・AIプロダクトの開発/販売)を展開しております。

また、当社はテクノロジーの中でも、技術進歩が速く人々への貢献が今後大きく見込めるAI領域を創業時からのビジネスドメインとしており、当社がビジネスドメインとするAIビジネス市場は今後さらなる成長が見込まれている領域であります(国内AIビジネス市場2019年度:9,601億円→2025年度:1兆9,356億5,000万円。富士キメラ総研2020人工知能ビジネス総調査より引用)。

当社は、日本がSociety 5.0(注2)実現にあたり、長期的視点から「AIがAIを創る時代」(注3)が到来すると考えていますが、現代は「ヒトがAIを創る時代」(注4)であるとともに、「AIがAIを創る時代」への入り口と捉えてビジネス展開を行っております。また、人類規模の課題の解決、SDGs(注5)の達成に課題先進国であるわが国の貢献が問われ、内閣府はその答えとして「Society 5.0」を提示しています。このSociety 5.0実現の重要な要素が「AI」と示されており、企業だけでなく個人や社会制度、産業基盤などにおいてもAI-Ready(注6)な状態が求められており、その指針として日本経済団体連合会はAI-Ready化ガイドライン(注7)を定めています。このような国策、少子高齢化に伴うAIやロボット化ニーズの高まり、データ処理スピードの向上に伴うAIアルゴリズムの精度向上などを鑑みると、今後AIアルゴリズム需要は中長期的に拡大し続けると考えており、このようなAIアルゴリズム需要の高まりを事業拡大に繋げてまいりたいと考えております。

当社は、AIアルゴリズム事業の単一セグメントであるため、セグメント別の記載はしておりませんが、主たるサービスの特徴を分類すると下記の3サービスに分類されます。このうち、AIソリューションサービスが主力サービスであり、2021年4月期のサービス別売上構成はAIソリューションサービスが12.2億円で全体の83.8%、AI教育サービスが1.4億円で全体の9.7%、AIプロダクトサービスが0.9億円で全体の6.5%となりました。

(1)AIソリューションサービス

(2)AI教育サービス

(3)AIプロダクトサービス

また、3サービスが現在それぞれビジネス収益源になるだけでなく、シナジーの創出に取り組んでおります。

*創出されたシナジーの例(3サービスの内容については後述):

具体的には、AIソリューションサービスにより創出されたAI人材データベース、このデータベースを活用することで生まれたAI教育サービス「AIジョブカレ」やAIプロダクトサービスの「GeAIne」、「AIジョブカレ」をAIソリューションサービスで稼働するフリーランス向けの福利厚生の一環として利用、「GeAIne」をAIソリューションサービスやAI教育サービスの新規顧客開拓ツールとして利用、上記以外にも、サービスの垣根を超えた顧客の紹介等の相互作用が生まれています。

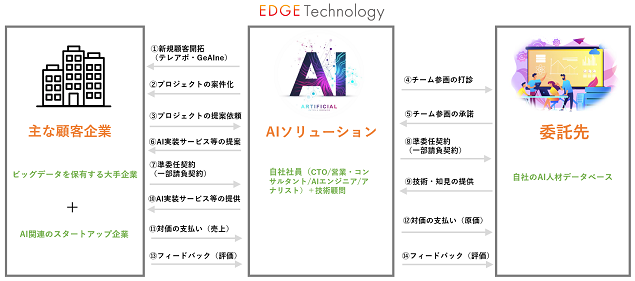

(1)AIソリューションサービス

当社では、AIアルゴリズムを顧客の業務・システムに実装するAIソリューションサービスを提供しております。顧客の業務改善や経営課題の解決を目的として業務分析を実施し、データ利活用によって解決可能な課題を判別して概念実証(PoC)(注8)を行った後に、AIアルゴリズムを既存の業務・システムに組み込み、実装・運用するところまでを一気通貫で行う事が可能なサービスとなります。AIアルゴリズム実装を通じて得られる効果は様々ですが、例えば消費者向けの商品を販売する企業であれば、一般的な消費者がリピーターになるまでの過程をデータを用いて可視化し、さらには複数の施策の中から最も効率的な施策をAIを用いて導き出し、広告運用や売上増を狙う新規施策の立案に役立てることができます。

当社は、「BIGDATA NAVI」等を通じて創出した、フリーランスのAI人材データベースを保有しており、AI人材データベースの拡大を続けております。当社では、このAI人材データベースを活用し、顧客のビジネス上の課題に合わせて当社社員(営業・コンサルタント*¹)とフリーランスで専門チームを編成して展開する事が多いところに特徴があります。

これは、高度な専門的知識が必要となるAI領域では独立してフリーランスとして活躍する人材が多い特徴を有しているためであり、当社では多くの企業のプロジェクト・AI領域に精通した社員とフリーランスがタッグを組みAIアルゴリズム実装を進めます。AIアルゴリズム実装を行う際には、顧客の要望に応じて個別開発を行う場合や学習済みモデル*²を利用し効率的にAI開発を行う場合等がございます。サービス提供時は当社社員(営業・コンサルタント)2名とプロジェクト規模に応じて複数名のフリーランスでチームを編成することを基本としております。当社社員(営業・コンサルタント)はプロジェクト管理を行う役割を担い、フリーランスは業務を遂行する役割を担います。業務を遂行する役割は、フリーランスだけではなく、当社社員(AIエンジニア)が担う場合もあります。2021年4月期における当社社員の営業・コンサルタントの一人当たりの生産性*³は月額1,705千円、当社社員の営業・コンサルタント人数*⁴の月次平均は16名でした。

*1 営業・コンサルタントとは、顧客開拓を行い、開拓した顧客のビジネス上の課題を解決するため、フリーランスとチーム編成を行い、プロジェクト管理及び推進を行う一連の業務に携わる当社社員を意味します。

*2 大量データを使って学習済みの公開されているモデルの事です。学習済みモデルを再利用することで、短時間で精度の高いモデルを構築していく事が可能になります。

*3 営業・コンサルタント生産性とは、当該期間内の各月売上総利益の総和を同期間内の各月営業・コンサルタント人数の総和で除した営業・コンサルタント当りの月次平均売上総利益を意味します。

*4 営業・コンサルタント人数とは、当該期間内の各月営業・コンサルタント人数の総和を当該期間内の月数で除算した月次平均営業・コンサルタント人数を意味します。

当該サービスは2014年の設立時から開始しており、重要指標である売上総利益は「月次稼働人員数×1稼働人員あたりの平均粗利」から算出することができます。月次稼働人員数は当該期間において顧客に請求した人員の作業量(人月)を合計した数値であり、2021年8~10月(2022年4月期第2四半期)における月次稼働人員数の平均は134人月、1稼働人員あたりの平均粗利は327千円となりました。当社のAI人材データベースにフリーランスが登録を行う際、当社では登録面談を実施しており、フリーランスが持つ実務経験の確認を行っております。一般社団法人日本ディープラーニング協会(JDLA)のE資格がディープラーニング技術の実装能力認定の資格として知られておりますが、当社では当該資格の有無を確認しつつ、実務経験を重視しているためであります。そして、プロジェクトに最適なチーム編成を行うことで、専門性が高く、幅広いAIアルゴリズム実装が可能となっております。

また、このようなAI人材データベースは、当社が運営するフリーランス向けAI案件情報サイト(2 [沿革]の注記4を参照)「BIGDATA NAVI」での案件情報の提供やフリーランスの皆様からのご紹介等により拡大しております。このように当社の競争力の源泉は、独自に構築したフリーランスのAI人材データベースを活用して、サービス提供を行うビジネスモデルにあります。

次に、AIソリューションサービスの強みである①実績②柔軟性&スケーラビリティ(*¹)③専門性④継続性⑤顧客分散の5つについてご説明いたします。

*¹ プロジェクト規模に応じて稼働するフリーランスを自社のAI人材データベースから調達し、人員数を拡大することができます。

1.実績

・・・幅広い業界リーダーとの取引実績がございます。

具体的には、㈱バンダイナムコネクサス、サントリー酒類㈱、AGC㈱、三井不動産㈱、日本テレビ放送㈱、

ウーブン・アルファ㈱、㈱NTTデータ、㈱野村総合研究所などの企業です。

2.柔軟性とスケーラビリティ

・・・独自のAI人材データベースを有していることから、スポット型から、一気通貫型*¹まで、多種多様なAIプロジェクトに対応可能な柔軟性と、迅速にチームを拡張できるスケーラビリティがございます。

*¹ 一般社団法人データサイエンティスト協会では、データサイエンティストが実際に行う業務を①企画立案~プロジェクト立ち上げ②アプローチの設計~データ収集・処理③データの解析~データ可視化④業務への組み込み~業務の評価・改善の4つのフェーズに分類しています。当社では各フェーズや細分化されたタスクを実行することをスポット型、すべてのフェーズを自社で対応することを一気通貫型と整理しています。

3.専門性

・・・設立時より蓄積してきたAIプロジェクト管理・推進ノウハウとAIアルゴリズム実装ノウハウで専門性の高いAIソリューションサービスを提供します。

(AIプロジェクト管理・推進ノウハウ)

AIプロジェクト管理・推進ノウハウとは、以下の3つのノウハウを指します。

① 顧客の課題をデータ分析・AIアルゴリズム実装を通じて課題解決に導く提案力

② 提案内容に合致した実務経験を保有しているフリーランスとチームを編成する力

③ 編成したチームでプロジェクトを成功に導くプロジェクト管理・推進能力

(AIアルゴリズム実装ノウハウ)

AIアルゴリズム実装ノウハウとは、CTO・技術顧問陣・当社社員のAIエンジニアに加えて、豊富な実務経験を身に付けたフリーランスが提供する専門的な技術力を指します。なお、フリーランスが保有する実務経験は、当社が行う登録面談で確認を行っております。

4.継続性(「継続性のあるサービスについて」として後述します。)

・・・サービスを長期利用するリカーリング型顧客*¹が収益基盤です。

2021年4月期のリカーリング売上構成比率は77.6%*²、2021年10月時点のリカーリング売上構成比率は74.8%*³*⁴です。2021年4月期の顧客数132社のうち、リカーリング型顧客は60社、通常顧客は72社でした。

*¹ 過去4四半期連続でサービスを利用した顧客をリカーリング型顧客と定義しております。

*² AIソリューションサービス・リカーリング売上(2021年4月期においてリカーリング型顧客に該当した顧客の売上)をAIソリューションサービス・全体売上高(2021年4月期)で除算して算出

*³ AIソリューションサービス・リカーリング売上(2020年11月~2021年10月においてリカーリング型顧客に該当した顧客の売上)をAIソリューションサービス・全体売上高(2020年11月~2021年10月)で除算して算出

*⁴ 当該数値は有限責任監査法人トーマツのレビューを受けておりません。

5.顧客分散

・・・特定顧客に依存しない分散された顧客基盤を有しており、幅広い業種の大手企業を取引先としております。

全売上に対するトップ顧客*¹の売上比率でも4.8%程度であり、業績が特定顧客の契約に左右されません。

*¹ 当該期間における当社の売上高の上位顧客

2022年4月期第2四半期における顧客別売上高ランキング・業種と売上高構成比率

*² 顧客名の開示に代えて顧客が属する業種を表示したものであります。

継続性のあるサービスについて

1. 粘着性と契約月数

粘着性(スティッキネス)とは、顧客が当社サービス利用開始後に終了しづらい要因があり、結果、契約期間が長くなることを表します。その要因は顧客が当社サービスに満足しており、また複数のプロジェクトが並行しているためです。

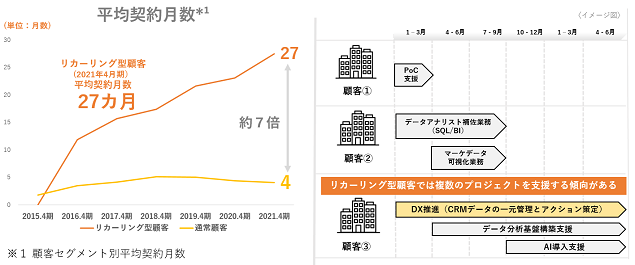

当社では、顧客セグメントの分け方としてリカーリング型顧客と通常顧客の2種類に分類しております。リカーリング型顧客は過去4四半期連続でサービスを利用した顧客であり、通常顧客はリカーリング型顧客以外の顧客と定義しております。

サービスの利用期間は顧客との関係性を表す指標であり、サービス利用期間が長いリカーリング型顧客は当社のコアなファン層として継続的な取引が見込めます。下記の図は設立時からの顧客セグメント別の平均契約月数を表したものです。リカーリング型顧客の平均契約月数は堅調に伸びて、2021年4月期において27カ月となり、通常顧客と比べると約7倍となっており、リカーリング型顧客は粘着性があると言えます。

2. 取引期間とプロジェクトの増加

取引期間が継続することで、リカーリング型顧客は当社サービスのコアなファン層に変化していきます。サービス提供開始当時は、一つだけのプロジェクトだったものが、サービスの理解が進むにつれて複数のプロジェクトをご依頼いただくケースが増えています。このように、取引の関係性が深まるにつれて顧客単価が増加していきます。

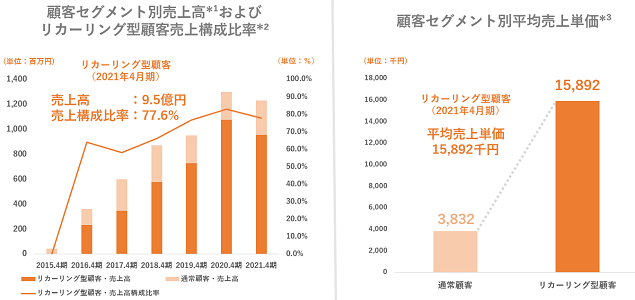

3. リカーリング型顧客による収益基盤

リカーリング型顧客はAIソリューションサービスの2021年4月期の売上のうち77.6%を占めており、当社の主要な収益基盤であると言えます。また平均売上単価を比較した場合、リカーリング型顧客は15,892千円に対して通常顧客は3,832千円となり、約4.1倍の差となっております。

*¹ 各事業年度に売上のある顧客のセグメント別(通常顧客、リカーリング型顧客)の売上高合計

*² 各事業年度に売上のあるリカーリング型顧客の売上高合計を各事業年度に売上のある全顧客の売上高合計で除算して算出

*³ 2021年4月期に売上のある顧客(リカーリング型顧客、通常顧客)の平均売上単価

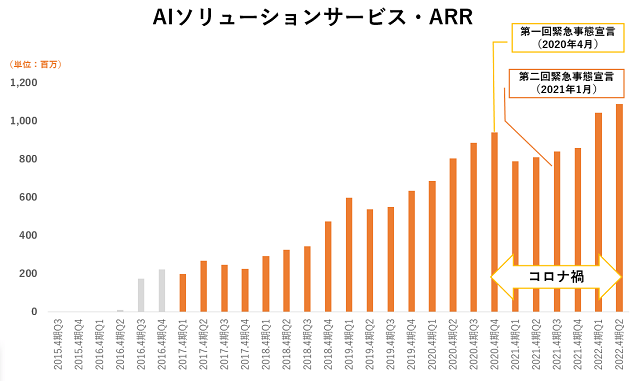

上述のとおり、当社のAIソリューションサービスでは、リカーリング型顧客が重要な収益基盤となるため、参考指標としてARR*¹を記載します。なお、ARR(2021年10月・2022年第2四半期末)は1,091,086千円*³で前年同期比34.4%増*³、重要指標である売上総利益(2022年第2四半期累計)は244,847千円で前年同期比は61.6%増となりました。

*¹ ARR:Annual Recurring Revenueの略称。該当月のMRR*2を12倍して算出。

*² MRR:Monthly Recurring Revenueの略称。対象月において契約のあるリカーリング型顧客*³による売上高の合計額(一時収益の通常顧客は含まない)

*³ 当該数値は有限責任監査法人トーマツのレビューを受けておりません。

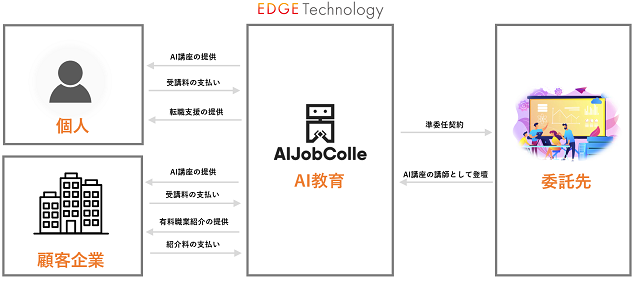

(2)AI教育サービス

企業におけるAI人材は不足しており、今後もAI人材の需給ギャップは拡大することが見込まれています。経済産業省が作成した資料によると2018年には3.4万人のAI人材の需給ギャップが2030年には12.4万人まで拡大する見込みです。

(AI人材の需給ギャップ:2018年34,000人→2025年88,000人→2030年124,000人―新たなイノベーションエコシステムの構築実現に向けて―経済産業省産業技術環境局(2020年1月16日)より引用)

そのような中、当社では、AI教育サービス(AI技術専門の個人向け教育講座・法人研修・AI領域専門の有料職業紹介)を行っております。

当該サービスについても当社のAI人材データベースを生かし、23名の経験豊富な講師陣(2021年10月末時点)を揃えて、幅広く*¹、専門性の高いAI講座を開講できる事を強みにしております。また、当社のAI教育講座は、仕事に直結するAI講座をテーマにしており、講師陣には経験豊富な現役データサイエンティストを迎え、受講生が卓上の理論だけでなく実務的解決策を習得可能とし、ご希望のある受講完了者にはAIソリューションサービスのAI人材データベースに加わっていただきます。

当初は個人向けのAI教育プログラムとしてスタートしましたが、実務で使える技能習得というコンセプトをご評価いただき、法人研修としてご利用いただく機会も増えてきました。法人研修では、顧客の課題をヒアリングさせていただきながら、カスタマイズしてご提供しています。

AI領域専門の有料職業紹介は主に個人向け講座の受講者を対象としております。個人向け講座の受講者数は2022年4月期上半期実績で受講者数1,473名(延べ受講者数)、転職希望登録者数146名、転職成功者数7名となり、未経験からAI領域でのキャリア形成をご支援することができました。

*¹ 初学者向けには数学やプログラミング基礎を学ぶ講座、JDLAのE資格受験者向けには機械学習・深層学習を学ぶ講座、E資格合格者向けにはケーススタディを用いてAI実装の理解を深める講座等、受講者の理解度や目的にあった講座を複数ご用意しております。

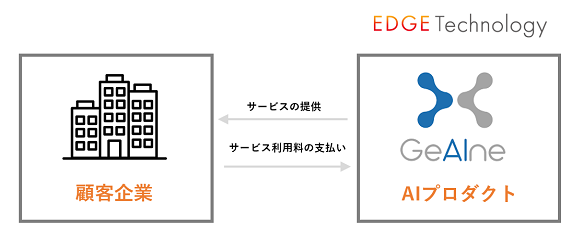

(3)AIプロダクトサービス

当社では、AIを実装したプロダクトを販売するサービスを行っております。

現在販売しているサービスは、2017年にリリースしたAI営業支援システム「GeAIne(ジーン)」です。GeAIneは送信先企業のリストをアップロードするだけで、予め設定した営業文書を対象企業の問い合わせフォームに一括で自動書き込みできるサービスです。自動で対象企業のURL特定、ホームページ(以下HP)を解析して問い合わせフォームを検出し、自動書き込みを実行するため、従来の電話営業や人手によるHP検索、メール配信営業の工数を大幅に削減できます。また、HP上の営業禁止コメントがある場合には自動で読み取り、書き込みを行わないコンプライアンス機能、顧客が過去受注した企業一覧と照合することで親和性があり、受注確率が高い企業を自動分析するオススメ分析機能など、人的な手間・工数を削減する機能が多数搭載されています。これらの機能が評価され、利用社数104社(2021年10月末)のサービスに成長しました。なお、当社は創業当時から企業HPの問い合わせフォームに手作業で営業文章を送付するという営業手法を行っておりましたが、この営業手法を自動化した製品がGeAIneであり、現在も自社の営業手法の一つとして活用しています。

AIプロダクトサービスは特定企業のニーズではなく、同じ課題を抱える複数企業に対して安価に提供することを想定しています。当社では、GeAIneを運営することで、自社プロダクトを販売・運営・管理するノウハウを既に獲得しており、次なるAIプロダクトを生み出し、AIプロダクトサービスを拡大する基盤を形成しております。

(注) 本項「3 事業の内容」において使用しております用語の定義について以下に記します。

<事業系統図>

① AIソリューションサービス

② AI教育サービス

③ AIプロダクトサービス

4 【関係会社の状況】

該当事項はありません。

5 【従業員の状況】

(1) 提出会社の状況

(注)1.従業員数は就業人員(契約社員を含んでおります。)であり、臨時雇用者数(派遣社員、パートタイマー)は、年間の年間平均雇用人員(1日8時間換算)を、()外数で記載しております。

2.当社は、AIアルゴリズム事業の単一セグメントであるため、セグメント別の記載はしておりません。

3.平均年間給与は、賞与及び基準外賃金を含んでおります。

(2) 労働組合の状況

当社の労働組合は結成されておりませんが、労使関係は安定しております。