第4【提出会社の状況】

1【株式等の状況】

(1)【株式の総数等】

①【株式の総数】

|

種類 |

発行可能株式総数(株) |

|

普通株式 |

10,000,000 |

|

計 |

10,000,000 |

(注)2021年5月14日開催の取締役会決議により、2021年6月4日付で株式分割に伴う定款の変更を行い、発行可能株式総数は5,000,000株増加し、10,000,000株となっております。

②【発行済株式】

|

種類 |

発行数(株) |

上場金融商品取引所名又は登録認可金融商品取引業協会名 |

内容 |

|

|

|

|

|

|

計 |

|

- |

- |

(注)1.2021年5月14日開催の取締役会決議により、2021年6月4日付で普通株式1株につき2株の割合で株式分割を行っております。これにより、発行済株式総数は1,809,283株増加し、3,618,566株となっております。

2.2021年6月4日開催の臨時株主総会決議により、2021年6月4日付で1単元を100株とする単元株制度を採用しております。

(2)【新株予約権等の状況】

①【ストックオプション制度の内容】

(第6回新株予約権)

|

決議年月日 |

2014年12月24日 |

|

付与対象者の区分及び人数(名) |

当社取締役 2 当社監査役 2(注)6 当社従業員 22 |

|

新株予約権の数(個)※ |

56 |

|

新株予約権の目的となる株式の種類、内容及び数(株)※ |

普通株式 5,600[11,200](注)1、5 |

|

新株予約権の行使時の払込金額(円)※ |

500[250](注)2、5 |

|

新株予約権の行使期間 ※ |

自 2017年1月1日 至 2022年12月31日 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円)※ |

発行価格 500[250] 資本組入額 250[125](注)5 |

|

新株予約権の行使の条件 ※ |

(注)3 |

|

新株予約権の譲渡に関する事項 ※ |

新株予約権の譲渡については、取締役会の承認を要するものとする。 |

|

組織再編成行為に伴う新株予約権の交付に関する事項 ※ |

(注)4 |

※最近事業年度の末日(2020年12月31日)における内容を記載しております。最近事業年度の末日から提出日の前月末現在(2021年7月31日)にかけて変更された事項については、提出日の前月末現在における内容を[ ]内に記載しており、その他の事項については最近事業年度の末日における内容から変更はありません。

(注)1.当社が株式分割(株式無償割当を含む。)または株式併合を行う場合、次の算式により目的となる株式の数を調整するものとする。ただし、かかる調整は、新株予約権のうち、当該時点で権利行使されていない新株予約権の目的となる株式の数について行われ、調整の結果生じる1株未満の端数については、これを切り捨てる。

調整後株式数=調整前株式数×分割・併合の比率

また、当社が吸収合併、新設合併、吸収分割、新設分割、株式交換もしくは株式移転を行なう場合又はその他やむを得ない事由が生じた場合には、新株予約権の目的となる株式の数は、合理的な範囲で調整されるものとする。

2.当社が株式分割(株式無償割当を含む。)または株式併合を行う場合、次の算式により行使価額を調整し、1円未満の端数は切り上げる。

|

調整後行使価額=調整前行使価額× |

1 |

|

分割・併合の比率 |

また、当社が行使価額を下回る払込金額で募集株式の発行または自己株式の処分を行う場合(新株予約権の行使に基づく株式の発行・処分を除く)は、次の算式により行使価額を調整し、調整により生じる1円未満の端数は切り上げる。

|

調整後行使価額= |

既発行株式数×調整前行使価額+新規発行株式数×1株当たり払込金額 |

|

既発行株式数+新規発行株式数 |

上記算式において「既発行株式数」とは、当社の発行済株式総数から当社が保有する自己株式数を控除した数とし、自己株式の処分を行う場合には「新規発行」を「自己株式の処分」、「1株当たり払込金額」を「1株当たり処分金額」と読み替えるものとする。

さらに、上記のほか、当社が吸収合併、新設合併、吸収分割、新設分割、株式交換もしくは株式移転を行なう場合又はその他やむを得ない事由が生じた場合には、行使価額は、合理的な範囲で調整されるものとする。

3.新株予約権の行使の条件

(1)新株予約権の割り当てを受けた者(以下「新株予約権者」という。)は、当社の2017年12月期乃至2021年12月期の5事業年度いずれかの単年度営業利益が、次の各号に掲げる水準を満たしている場合に、各新株予約権者が割当てを受けた本新株予約権のうち当該各号に掲げる割合の個数(1個未満の端数が生ずる場合には、端数を切り捨て)を限度として本新株予約権を行使することができる。

① 営業利益が300百万円以上の場合 行使可能割合: 50%

② 営業利益が500百万円以上の場合 行使可能割合:100%

なお、本項における営業利益の判定においては、当社の監査済みの連結損益計算書(連結損益計算書を作成していない場合、損益計算書)における営業利益を参照するものとし、国際財務報告基準の適用等により参照すべき営業利益の概念に重要な変更があった場合には、別途参照すべき指標を取締役会にて定めるものとする。

(2)本新株予約権の行使によって、当社の発行済株式総数が当該時点における授権株式数を超過することとなるときは、当該本新株予約権の行使を行うことはできない。

(3)各本新株予約権1個未満の行使を行うことはできない。

(4)新株予約権者は、権利行使時においても、当社または当社子会社の取締役、監査役、従業員の地位を有していなければならない。ただし、取締役会が正当な理由があると認めた場合は、この限りではない。

(5)新株予約権者が死亡した場合、その相続人による新株予約権の権利行使は認めないものとする。

4.当社が組織再編成行為を実施する際の新株予約権の取扱い

当社が合併(当社が合併により消滅する場合に限る。)、吸収分割、新設分割、株式交換又は株式移転(以上を総称して以下「組織再編成行為」という。)をする場合において、組織再編成行為の効力発生日において残存する新株予約権(以下「残存新株予約権」という。)の新株予約権者に対し、それぞれの場合につき、会社法第236条第1項第8号のイからホまでに掲げる株式会社(以下「再編対象会社」という。)の新株予約権を以下の条件に基づきそれぞれ交付することとする。この場合においては、残存新株予約権は消滅し、再編対象会社は新株予約権を新たに発行するものとする。ただし、以下の条件に沿って再編対象会社の新株予約権を交付する旨を、吸収合併契約、新設合併契約、吸収分割契約、新設分割計画、株式交換契約または株式移転計画において定めた場合に限るものとする。

(1)交付する再編対象会社の新株予約権の数

組織再編成行為の効力発生の時点において残存する募集新株予約権の新株予約権者が保有する新株予約権の数と同一の数をそれぞれ交付するものとする。

(2)新株予約権の目的である再編対象会社の株式の種類

再編対象会社の普通株式とする。

(3)新株予約権の目的である再編対象会社の株式の数

組織再編成行為の条件等を勘案のうえ、本新株予約権の取り決めに準じて決定する。

(4)新株予約権の行使に際して出資される財産の価額

交付される各新株予約権の行使に際して出資される財産の価額は、組織再編成行為の条件等を勘案のうえ、(注)2で定められた行使価額を調整して得られる再編後払込金額に上記(3)に従って決定される当該新株予約権の目的である再編対象会社の株式の数を乗じて得られる金額とする。

(5)新株予約権を行使することができる期間

表中「新株予約権の行使期間」に定める新株予約権を行使できる期間の開始日と組織再編成行為の効力発生日のうちいずれか遅い日から、表中「新株予約権の行使期間」に定める新株予約権を行使することができる期間の満了日までとする。

(6)新株予約権の行使の条件

(注)3に準じて決定する。

(7)増加する資本金及び資本準備金に関する事項

表中「新株予約権の行使により株式を発行する場合の発行価格及び資本組入額」に準じて決定する。

(8)譲渡による新株予約権の取得の制限

譲渡による新株予約権の取得については、再編対象会社の承認を要するものとする。

5.2021年5月14日開催の取締役会決議により、2021年6月4日付で普通株式1株につき2株の割合で株式分割を行っております。これにより「新株予約権の目的となる株式の種類、内容及び数」、「新株予約権の行使時の払込金額」および「新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額」が調整されております。

6.付与対象者の退職による権利喪失等により、本書提出日現在の「付与対象者の区分及び人数」は、当社取締役2名、当社監査役1名、当社従業員5名、社外協力者3名となっております。

(第7回新株予約権)

|

決議年月日 |

2014年12月24日 |

|

付与対象者の区分及び人数(名) |

当社従業員 10(注)6 |

|

新株予約権の数(個)※ |

1 |

|

新株予約権の目的となる株式の種類、内容及び数(株)※ |

普通株式 100[200](注)1、5 |

|

新株予約権の行使時の払込金額(円)※ |

500[250](注)2、5 |

|

新株予約権の行使期間 ※ |

自 2017年1月1日 至 2022年12月31日 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円)※ |

発行価格 500[250] 資本組入額 250[125](注)5 |

|

新株予約権の行使の条件 ※ |

(注)3 |

|

新株予約権の譲渡に関する事項 ※ |

新株予約権の譲渡については、取締役会の承認を要するものとする。 |

|

組織再編成行為に伴う新株予約権の交付に関する事項 ※ |

(注)4 |

※最近事業年度の末日(2020年12月31日)における内容を記載しております。最近事業年度の末日から提出日の前月末現在(2021年7月31日)にかけて変更された事項については、提出日の前月末現在における内容を[ ]内に記載しており、その他の事項については最近事業年度の末日における内容から変更はありません。

(注)1.当社が株式分割(株式無償割当を含む。)または株式併合を行う場合、次の算式により目的となる株式の数を調整するものとする。ただし、かかる調整は、新株予約権のうち、当該時点で権利行使されていない新株予約権の目的となる株式の数について行われ、調整の結果生じる1株未満の端数については、これを切り捨てる。

調整後株式数=調整前株式数×分割・併合の比率

また、当社が吸収合併、新設合併、吸収分割、新設分割、株式交換もしくは株式移転を行なう場合又はその他やむを得ない事由が生じた場合には、新株予約権の目的となる株式の数は、合理的な範囲で調整されるものとする。

2.当社が株式分割(株式無償割当を含む。)または株式併合を行う場合、次の算式により行使価額を調整し、1円未満の端数は切り上げる。

|

調整後行使価額=調整前行使価額× |

1 |

|

分割・併合の比率 |

また、当社が行使価額を下回る払込金額で募集株式の発行または自己株式の処分を行う場合(新株予約権の行使に基づく株式の発行・処分を除く)は、次の算式により行使価額を調整し、調整により生じる1円未満の端数は切り上げる。

|

調整後行使価額= |

既発行株式数×調整前行使価額+新規発行株式数×1株当たり払込金額 |

|

既発行株式数+新規発行株式数 |

上記算式において「既発行株式数」とは、当社の発行済株式総数から当社が保有する自己株式数を控除した数とし、自己株式の処分を行う場合には「新規発行」を「自己株式の処分」、「1株当たり払込金額」を「1株当たり処分金額」と読み替えるものとする。

さらに、上記のほか、当社が吸収合併、新設合併、吸収分割、新設分割、株式交換もしくは株式移転を行なう場合又はその他やむを得ない事由が生じた場合には、行使価額は、合理的な範囲で調整されるものとする。

3.新株予約権の行使の条件

(1)新株予約権の割り当てを受けた者(以下「新株予約権者」という。)は、当社の2017年12月期乃至2021年12月期の5事業年度いずれかの単年度営業利益が、次の各号に掲げる水準を満たしている場合に、各新株予約権者が割当てを受けた本新株予約権のうち当該各号に掲げる割合の個数(1個未満の端数が生ずる場合には、端数を切り捨て)を限度として本新株予約権を行使することができる。

① 営業利益が300百万円以上の場合 行使可能割合: 50%

② 営業利益が500百万円以上の場合 行使可能割合:100%

なお、本項における営業利益の判定においては、当社の監査済みの連結損益計算書(連結損益計算書を作成していない場合、損益計算書)における営業利益を参照するものとし、国際財務報告基準の適用等により参照すべき営業利益の概念に重要な変更があった場合には、別途参照すべき指標を取締役会にて定めるものとする。

(2)本新株予約権の行使によって、当社の発行済株式総数が当該時点における授権株式数を超過することとなるときは、当該本新株予約権の行使を行うことはできない。

(3)各本新株予約権1個未満の行使を行うことはできない。

(4)新株予約権者は、権利行使時においても、当社または当社子会社の取締役、監査役、従業員の地位を有していなければならない。ただし、取締役会が正当な理由があると認めた場合は、この限りではない。

(5)新株予約権者が死亡した場合、その相続人による新株予約権の権利行使は認めないものとする。

4.当社が組織再編成行為を実施する際の新株予約権の取扱い

当社が合併(当社が合併により消滅する場合に限る。)、吸収分割、新設分割、株式交換又は株式移転(以上を総称して以下「組織再編成行為」という。)をする場合において、組織再編成行為の効力発生日において残存する新株予約権(以下「残存新株予約権」という。)の新株予約権者に対し、それぞれの場合につき、会社法第236条第1項第8号のイからホまでに掲げる株式会社(以下「再編対象会社」という。)の新株予約権を以下の条件に基づきそれぞれ交付することとする。この場合においては、残存新株予約権は消滅し、再編対象会社は新株予約権を新たに発行するものとする。ただし、以下の条件に沿って再編対象会社の新株予約権を交付する旨を、吸収合併契約、新設合併契約、吸収分割契約、新設分割計画、株式交換契約または株式移転計画において定めた場合に限るものとする。

(1)交付する再編対象会社の新株予約権の数

組織再編成行為の効力発生の時点において残存する募集新株予約権の新株予約権者が保有する新株予約権の数と同一の数をそれぞれ交付するものとする。

(2)新株予約権の目的である再編対象会社の株式の種類

再編対象会社の普通株式とする。

(3)新株予約権の目的である再編対象会社の株式の数

組織再編成行為の条件等を勘案のうえ、本新株予約権の取り決めに準じて決定する。

(4)新株予約権の行使に際して出資される財産の価額

交付される各新株予約権の行使に際して出資される財産の価額は、組織再編成行為の条件等を勘案のうえ、(注)2で定められた行使価額を調整して得られる再編後払込金額に上記(3)に従って決定される当該新株予約権の目的である再編対象会社の株式の数を乗じて得られる金額とする。

(5)新株予約権を行使することができる期間

表中「新株予約権の行使期間」に定める新株予約権を行使できる期間の開始日と組織再編成行為の効力発生日のうちいずれか遅い日から、表中「新株予約権の行使期間」に定める新株予約権を行使することができる期間の満了日までとする。

(6)新株予約権の行使の条件

(注)3に準じて決定する。

(7)増加する資本金及び資本準備金に関する事項

表中「新株予約権の行使により株式を発行する場合の発行価格及び資本組入額」に準じて決定する。

(8)譲渡による新株予約権の取得の制限

譲渡による新株予約権の取得については、再編対象会社の承認を要するものとする。

5.2021年5月14日開催の取締役会決議により、2021年6月4日付で普通株式1株につき2株の割合で株式分割を行っております。これにより「新株予約権の目的となる株式の種類、内容及び数」、「新株予約権の行使時の払込金額」および「新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額」が調整されております。

6.付与対象者の退職による権利喪失等により、本書提出日現在の「付与対象者の区分及び人数」は、当社従業員1名となっております。

(第8回新株予約権)

|

決議年月日 |

2018年3月29日 |

|

付与対象者の区分及び人数(名) |

当社取締役 2 当社監査役 1(注)7、8 当社従業員 6 KKキャピタル株式会社 |

|

新株予約権の数(個)※ |

57,750 |

|

新株予約権の目的となる株式の種類、内容及び数(株)※ |

普通株式 57,750[115,500](注)2、6 |

|

新株予約権の行使時の払込金額(円)※ |

1,515[758](注)3、6 |

|

新株予約権の行使期間 ※ |

自 2018年3月30日 至 2028年3月29日 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円)※ |

発行価格 1,516[758] 資本組入額 758[379](注)6 |

|

新株予約権の行使の条件 ※ |

(注)4 |

|

新株予約権の譲渡に関する事項 ※ |

新株予約権の譲渡については、取締役会の承認を要するものとする。 |

|

組織再編成行為に伴う新株予約権の交付に関する事項 ※ |

(注)5 |

※最近事業年度の末日(2020年12月31日)における内容を記載しております。最近事業年度の末日から提出日の前月末現在(2021年7月31日)にかけて変更された事項については、提出日の前月末現在における内容を[ ]内に記載しており、その他の事項については最近事業年度の末日における内容から変更はありません。

(注)1.本新株予約権は、新株予約権1個につき1円で有償発行しております。

2.当社が株式分割(株式無償割当を含む。)または株式併合を行う場合、次の算式により目的となる株式の数を調整するものとする。ただし、かかる調整は、新株予約権のうち、当該時点で権利行使されていない新株予約権の目的となる株式の数について行われ、調整の結果生じる1株未満の端数については、これを切り捨てる。

調整後株式数=調整前株式数×分割・併合の比率

また、当社が吸収合併、新設合併、吸収分割、新設分割、株式交換もしくは株式移転を行なう場合又はその他やむを得ない事由が生じた場合には、新株予約権の目的となる株式の数は、合理的な範囲で調整されるものとする。

3.当社が株式分割(株式無償割当を含む。)または株式併合を行う場合、次の算式により行使価額を調整し、1円未満の端数は切り上げる。

|

調整後行使価額=調整前行使価額× |

1 |

|

分割・併合の比率 |

また、当社が行使価額を下回る払込金額で募集株式の発行または自己株式の処分を行う場合(新株予約権の行使に基づく株式の発行・処分を除く)は、次の算式により行使価額を調整し、調整により生じる1円未満の端数は切り上げる。

|

調整後行使価額= |

既発行株式数×調整前行使価額+新規発行株式数×1株当たり払込金額 |

|

既発行株式数+新規発行株式数 |

上記算式において「既発行株式数」とは、当社の発行済株式総数から当社が保有する自己株式数を控除した数とし、自己株式の処分を行う場合には「新規発行」を「自己株式の処分」、「1株当たり払込金額」を「1株当たり処分金額」と読み替えるものとする。

さらに、上記のほか、当社が吸収合併、新設合併、吸収分割、新設分割、株式交換もしくは株式移転を行なう場合又はその他やむを得ない事由が生じた場合には、行使価額は、合理的な範囲で調整されるものとする。

4.新株予約権の行使の条件

(1)新株予約権の割り当てを受けた者(以下「新株予約権者」という。)は、当社の2019年12月期乃至2027年12月期の9事業年度いずれかの単年度営業利益が、次の各号に掲げる水準を満たしている場合に、各新株予約権者が割当てを受けた本新株予約権のうち当該各号に掲げる割合の個数(1個未満の端数が生ずる場合には、端数を切り捨て)を限度として本新株予約権を行使することができる。

① 営業利益が300百万円以上の場合 行使可能割合: 50%

② 営業利益が500百万円以上の場合 行使可能割合:100%

なお、本項における営業利益の判定においては、当社の監査済みの連結損益計算書(連結損益計算書を作成していない場合、損益計算書)における営業利益を参照するものとし、国際財務報告基準の適用等により参照すべき営業利益の概念に重要な変更があった場合には、別途参照すべき指標を取締役会にて定めるものとする。

(2)本新株予約権の行使によって、当社の発行済株式総数が当該時点における授権株式数を超過することとなるときは、当該本新株予約権の行使を行うことはできない。

(3)各本新株予約権1個未満の行使を行うことはできない。

(4)新株予約権者は、権利行使時においても、当社または当社子会社の取締役、監査役、従業員の地位を有していなければならない。ただし、取締役会が正当な理由があると認めた場合は、この限りではない。

(5)新株予約権者が死亡した場合、その相続人による新株予約権の権利行使は認めないものとする。

5.当社が組織再編成行為を実施する際の新株予約権の取扱い

当社が合併(当社が合併により消滅する場合に限る。)、吸収分割、新設分割、株式交換又は株式移転(以上を総称して以下「組織再編成行為」という。)をする場合において、組織再編成行為の効力発生日において残存する新株予約権(以下「残存新株予約権」という。)の新株予約権者に対し、それぞれの場合につき、会社法第236条第1項第8号のイからホまでに掲げる株式会社(以下「再編対象会社」という。)の新株予約権を以下の条件に基づきそれぞれ交付することとする。この場合においては、残存新株予約権は消滅し、再編対象会社は新株予約権を新たに発行するものとする。ただし、以下の条件に沿って再編対象会社の新株予約権を交付する旨を、吸収合併契約、新設合併契約、吸収分割契約、新設分割計画、株式交換契約または株式移転計画において定めた場合に限るものとする。

(1)交付する再編対象会社の新株予約権の数

組織再編成行為の効力発生の時点において残存する募集新株予約権の新株予約権者が保有する新株予約権の数と同一の数をそれぞれ交付するものとする。

(2)新株予約権の目的である再編対象会社の株式の種類

再編対象会社の普通株式とする。

(3)新株予約権の目的である再編対象会社の株式の数

組織再編成行為の条件等を勘案のうえ、本新株予約権の取り決めに準じて決定する。

(4)新株予約権の行使に際して出資される財産の価額

交付される各新株予約権の行使に際して出資される財産の価額は、組織再編成行為の条件等を勘案のうえ、(注)3で定められた行使価額を調整して得られる再編後払込金額に上記(3)に従って決定される当該新株予約権の目的である再編対象会社の株式の数を乗じて得られる金額とする。

(5)新株予約権を行使することができる期間

表中「新株予約権の行使期間」に定める新株予約権を行使できる期間の開始日と組織再編成行為の効力発生日のうちいずれか遅い日から、表中「新株予約権の行使期間」に定める新株予約権を行使することができる期間の満了日までとする。

(6)新株予約権の行使の条件

(注)4に準じて決定する。

(7)増加する資本金及び資本準備金に関する事項

表中「新株予約権の行使により株式を発行する場合の発行価格及び資本組入額」に準じて決定する。

(8)譲渡による新株予約権の取得の制限

譲渡による新株予約権の取得については、再編対象会社の承認を要するものとする。

6.2021年5月14日開催の取締役会決議により、2021年6月4日付で普通株式1株につき2株の割合で株式分割を行っております。これにより「新株予約権の目的となる株式の種類、内容及び数」、「新株予約権の行使時の払込金額」および「新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額」が調整されております。

7.付与対象者の退職による権利喪失等により、本書提出日現在の「付与対象者の区分及び人数」は、当社取締役2名、当社監査役1名、当社従業員4名、KKキャピタル株式会社となっております。

8.KKキャピタル株式会社は、当社代表取締役清久健也の資産管理会社であります。

(第9回新株予約権)

|

決議年月日 |

2018年3月29日 |

|

付与対象者の区分及び人数(名) |

社外協力者 1 |

|

新株予約権の数(個)※ |

33,000 |

|

新株予約権の目的となる株式の種類、内容及び数(株)※ |

普通株式 33,000[66,000](注)2、6 |

|

新株予約権の行使時の払込金額(円)※ |

1,515[758](注)3、6 |

|

新株予約権の行使期間 ※ |

自 2018年3月30日 至 2028年3月29日 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円)※ |

発行価格 1,516[758] 資本組入額 758[379](注)6 |

|

新株予約権の行使の条件 ※ |

(注)4 |

|

新株予約権の譲渡に関する事項 ※ |

新株予約権の譲渡については、取締役会の承認を要するものとする。 |

|

組織再編成行為に伴う新株予約権の交付に関する事項 ※ |

(注)5 |

※最近事業年度の末日(2020年12月31日)における内容を記載しております。最近事業年度の末日から提出日の前月末現在(2021年7月31日)にかけて変更された事項については、提出日の前月末現在における内容を[ ]内に記載しており、その他の事項については最近事業年度の末日における内容から変更はありません。

(注)1.本新株予約権は、新株予約権1個につき1円で有償発行しております。

2.当社が株式分割(株式無償割当を含む。)または株式併合を行う場合、次の算式により目的となる株式の数を調整するものとする。ただし、かかる調整は、新株予約権のうち、当該時点で権利行使されていない新株予約権の目的となる株式の数について行われ、調整の結果生じる1株未満の端数については、これを切り捨てる。

調整後株式数=調整前株式数×分割・併合の比率

また、当社が吸収合併、新設合併、吸収分割、新設分割、株式交換もしくは株式移転を行なう場合又はその他やむを得ない事由が生じた場合には、新株予約権の目的となる株式の数は、合理的な範囲で調整されるものとする。

3.当社が株式分割(株式無償割当を含む。)または株式併合を行う場合、次の算式により行使価額を調整し、1円未満の端数は切り上げる。

|

調整後行使価額=調整前行使価額× |

1 |

|

分割・併合の比率 |

また、当社が行使価額を下回る払込金額で募集株式の発行または自己株式の処分を行う場合(新株予約権の行使に基づく株式の発行・処分を除く)は、次の算式により行使価額を調整し、調整により生じる1円未満の端数は切り上げる。

|

調整後行使価額= |

既発行株式数×調整前行使価額+新規発行株式数×1株当たり払込金額 |

|

既発行株式数+新規発行株式数 |

上記算式において「既発行株式数」とは、当社の発行済株式総数から当社が保有する自己株式数を控除した数とし、自己株式の処分を行う場合には「新規発行」を「自己株式の処分」、「1株当たり払込金額」を「1株当たり処分金額」と読み替えるものとする。

さらに、上記のほか、当社が吸収合併、新設合併、吸収分割、新設分割、株式交換もしくは株式移転を行なう場合又はその他やむを得ない事由が生じた場合には、行使価額は、合理的な範囲で調整されるものとする。

4.新株予約権の行使の条件

(1)新株予約権の割り当てを受けた者(以下「新株予約権者」という。)は、当社の2019年12月期乃至2027年12月期の9事業年度いずれかの単年度営業利益が、次の各号に掲げる水準を満たしている場合に、各新株予約権者が割当てを受けた本新株予約権のうち当該各号に掲げる割合の個数(1個未満の端数が生ずる場合には、端数を切り捨て)を限度として本新株予約権を行使することができる。

① 営業利益が300百万円以上の場合 行使可能割合: 50%

② 営業利益が500百万円以上の場合 行使可能割合:100%

なお、本項における営業利益の判定においては、当社の監査済みの連結損益計算書(連結損益計算書を作成していない場合、損益計算書)における営業利益を参照するものとし、国際財務報告基準の適用等により参照すべき営業利益の概念に重要な変更があった場合には、別途参照すべき指標を取締役会にて定めるものとする。

(2)本新株予約権の行使によって、当社の発行済株式総数が当該時点における授権株式数を超過することとなるときは、当該本新株予約権の行使を行うことはできない。

(3)各本新株予約権1個未満の行使を行うことはできない。

(4)新株予約権者は、権利行使時においても、当社または当社子会社の取締役、監査役、従業員の地位を有していなければならない。ただし、取締役会が正当な理由があると認めた場合は、この限りではない。

(5)新株予約権者が死亡した場合、その相続人による新株予約権の権利行使は認めないものとする。

5.当社が組織再編成行為を実施する際の新株予約権の取扱い

当社が合併(当社が合併により消滅する場合に限る。)、吸収分割、新設分割、株式交換又は株式移転(以上を総称して以下「組織再編成行為」という。)をする場合において、組織再編成行為の効力発生日において残存する新株予約権(以下「残存新株予約権」という。)の新株予約権者に対し、それぞれの場合につき、会社法第236条第1項第8号のイからホまでに掲げる株式会社(以下「再編対象会社」という。)の新株予約権を以下の条件に基づきそれぞれ交付することとする。この場合においては、残存新株予約権は消滅し、再編対象会社は新株予約権を新たに発行するものとする。ただし、以下の条件に沿って再編対象会社の新株予約権を交付する旨を、吸収合併契約、新設合併契約、吸収分割契約、新設分割計画、株式交換契約または株式移転計画において定めた場合に限るものとする。

(1)交付する再編対象会社の新株予約権の数

組織再編成行為の効力発生の時点において残存する募集新株予約権の新株予約権者が保有する新株予約権の数と同一の数をそれぞれ交付するものとする。

(2)新株予約権の目的である再編対象会社の株式の種類

再編対象会社の普通株式とする。

(3)新株予約権の目的である再編対象会社の株式の数

組織再編成行為の条件等を勘案のうえ、本新株予約権の取り決めに準じて決定する。

(4)新株予約権の行使に際して出資される財産の価額

交付される各新株予約権の行使に際して出資される財産の価額は、組織再編成行為の条件等を勘案のうえ、(注)3で定められた行使価額を調整して得られる再編後払込金額に上記(3)に従って決定される当該新株予約権の目的である再編対象会社の株式の数を乗じて得られる金額とする。

(5)新株予約権を行使することができる期間

表中「新株予約権の行使期間」に定める新株予約権を行使できる期間の開始日と組織再編成行為の効力発生日のうちいずれか遅い日から、表中「新株予約権の行使期間」に定める新株予約権を行使することができる期間の満了日までとする。

(6)新株予約権の行使の条件

(注)4に準じて決定する。

(7)増加する資本金及び資本準備金に関する事項

表中「新株予約権の行使により株式を発行する場合の発行価格及び資本組入額」に準じて決定する。

(8)譲渡による新株予約権の取得の制限

譲渡による新株予約権の取得については、再編対象会社の承認を要するものとする。

6.2021年5月14日開催の取締役会決議により、2021年6月4日付で普通株式1株につき2株の割合で株式分割を行っております。これにより「新株予約権の目的となる株式の種類、内容及び数」、「新株予約権の行使時の払込金額」および「新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額」が調整されております。

(第10回新株予約権)

|

決議年月日 |

2018年3月29日 |

|

付与対象者の区分及び人数(名) |

当社従業員 31(注)6 |

|

新株予約権の数(個)※ |

3,400 |

|

新株予約権の目的となる株式の種類、内容及び数(株)※ |

普通株式 3,400[6,800](注)1、5 |

|

新株予約権の行使時の払込金額(円)※ |

1,515[758](注)2、5 |

|

新株予約権の行使期間 ※ |

自 2020年3月30日 至 2028年3月29日 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円)※ |

発行価格 1,515[758] 資本組入額 758[379](注)5 |

|

新株予約権の行使の条件 ※ |

(注)3 |

|

新株予約権の譲渡に関する事項 ※ |

新株予約権の譲渡については、取締役会の承認を要するものとする。 |

|

組織再編成行為に伴う新株予約権の交付に関する事項 ※ |

(注)4 |

※最近事業年度の末日(2020年12月31日)における内容を記載しております。最近事業年度の末日から提出日の前月末現在(2021年7月31日)にかけて変更された事項については、提出日の前月末現在における内容を[ ]内に記載しており、その他の事項については最近事業年度の末日における内容から変更はありません。

(注)1.当社が株式分割(株式無償割当を含む。)または株式併合を行う場合、次の算式により目的となる株式の数を調整するものとする。ただし、かかる調整は、新株予約権のうち、当該時点で権利行使されていない新株予約権の目的となる株式の数について行われ、調整の結果生じる1株未満の端数については、これを切り捨てる。

調整後株式数=調整前株式数×分割・併合の比率

また、当社が吸収合併、新設合併、吸収分割、新設分割、株式交換もしくは株式移転を行なう場合又はその他やむを得ない事由が生じた場合には、新株予約権の目的となる株式の数は、合理的な範囲で調整されるものとする。

2.当社が株式分割(株式無償割当を含む。)または株式併合を行う場合、次の算式により行使価額を調整し、1円未満の端数は切り上げる。

|

調整後行使価額=調整前行使価額× |

1 |

|

分割・併合の比率 |

また、当社が行使価額を下回る払込金額で募集株式の発行または自己株式の処分を行う場合(新株予約権の行使に基づく株式の発行・処分を除く)は、次の算式により行使価額を調整し、調整により生じる1円未満の端数は切り上げる。

|

調整後行使価額= |

既発行株式数×調整前行使価額+新規発行株式数×1株当たり払込金額 |

|

既発行株式数+新規発行株式数 |

上記算式において「既発行株式数」とは、当社の発行済株式総数から当社が保有する自己株式数を控除した数とし、自己株式の処分を行う場合には「新規発行」を「自己株式の処分」、「1株当たり払込金額」を「1株当たり処分金額」と読み替えるものとする。

さらに、上記のほか、当社が吸収合併、新設合併、吸収分割、新設分割、株式交換もしくは株式移転を行なう場合又はその他やむを得ない事由が生じた場合には、行使価額は、合理的な範囲で調整されるものとする。

3.新株予約権の行使の条件

(1)新株予約権の割り当てを受けた者(以下「新株予約権者」という。)は、当社の2019年12月期乃至2027年12月期の9事業年度いずれかの単年度営業利益が、次の各号に掲げる水準を満たしている場合に、各新株予約権者が割当てを受けた本新株予約権のうち当該各号に掲げる割合の個数(1個未満の端数が生ずる場合には、端数を切り捨て)を限度として本新株予約権を行使することができる。

① 営業利益が300百万円以上の場合 行使可能割合: 50%

② 営業利益が500百万円以上の場合 行使可能割合:100%

なお、本項における営業利益の判定においては、当社の監査済みの連結損益計算書(連結損益計算書を作成していない場合、損益計算書)における営業利益を参照するものとし、国際財務報告基準の適用等により参照すべき営業利益の概念に重要な変更があった場合には、別途参照すべき指標を取締役会にて定めるものとする。

(2)本新株予約権の行使によって、当社の発行済株式総数が当該時点における授権株式数を超過することとなるときは、当該本新株予約権の行使を行うことはできない。

(3)各本新株予約権1個未満の行使を行うことはできない。

(4)新株予約権者は、権利行使時においても、当社または当社子会社の取締役、監査役、従業員の地位を有していなければならない。ただし、取締役会が正当な理由があると認めた場合は、この限りではない。

(5)新株予約権者が死亡した場合、その相続人による新株予約権の権利行使は認めないものとする。

4.当社が組織再編成行為を実施する際の新株予約権の取扱い

当社が合併(当社が合併により消滅する場合に限る。)、吸収分割、新設分割、株式交換又は株式移転(以上を総称して以下「組織再編成行為」という。)をする場合において、組織再編成行為の効力発生日において残存する新株予約権(以下「残存新株予約権」という。)の新株予約権者に対し、それぞれの場合につき、会社法第236条第1項第8号のイからホまでに掲げる株式会社(以下「再編対象会社」という。)の新株予約権を以下の条件に基づきそれぞれ交付することとする。この場合においては、残存新株予約権は消滅し、再編対象会社は新株予約権を新たに発行するものとする。ただし、以下の条件に沿って再編対象会社の新株予約権を交付する旨を、吸収合併契約、新設合併契約、吸収分割契約、新設分割計画、株式交換契約または株式移転計画において定めた場合に限るものとする。

(1)交付する再編対象会社の新株予約権の数

組織再編成行為の効力発生の時点において残存する募集新株予約権の新株予約権者が保有する新株予約権の数と同一の数をそれぞれ交付するものとする。

(2)新株予約権の目的である再編対象会社の株式の種類

再編対象会社の普通株式とする。

(3)新株予約権の目的である再編対象会社の株式の数

組織再編成行為の条件等を勘案のうえ、本新株予約権の取り決めに準じて決定する。

(4)新株予約権の行使に際して出資される財産の価額

交付される各新株予約権の行使に際して出資される財産の価額は、組織再編成行為の条件等を勘案のうえ、(注)2で定められた行使価額を調整して得られる再編後払込金額に上記(3)に従って決定される当該新株予約権の目的である再編対象会社の株式の数を乗じて得られる金額とする。

(5)新株予約権を行使することができる期間

表中「新株予約権の行使期間」に定める新株予約権を行使できる期間の開始日と組織再編成行為の効力発生日のうちいずれか遅い日から、表中「新株予約権の行使期間」に定める新株予約権を行使することができる期間の満了日までとする。

(6)新株予約権の行使の条件

(注)3に準じて決定する。

(7)増加する資本金及び資本準備金に関する事項

表中「新株予約権の行使により株式を発行する場合の発行価格及び資本組入額」に準じて決定する。

(8)譲渡による新株予約権の取得の制限

譲渡による新株予約権の取得については、再編対象会社の承認を要するものとする。

5.2021年5月14日開催の取締役会決議により、2021年6月4日付で普通株式1株につき2株の割合で株式分割を行っております。これにより「新株予約権の目的となる株式の種類、内容及び数」、「新株予約権の行使時の払込金額」および「新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額」が調整されております。

6.付与対象者の退職による権利喪失等により、本書提出日現在の「付与対象者の区分及び人数」は、当社従業員16名となっております。

(第11回新株予約権)

|

決議年月日 |

2019年5月15日 |

|

付与対象者の区分及び人数(名) |

当社取締役 2 社外協力者 1 |

|

新株予約権の数(個)※ |

21,028 |

|

新株予約権の目的となる株式の種類、内容及び数(株)※ |

普通株式 21,028[42,056](注)2、6 |

|

新株予約権の行使時の払込金額(円)※ |

1,515[758](注)3、6 |

|

新株予約権の行使期間 ※ |

自 2019年5月17日 至 2029年5月16日 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円)※ |

発行価格 1,516[758] 資本組入額 758[379](注)6 |

|

新株予約権の行使の条件 ※ |

(注)4 |

|

新株予約権の譲渡に関する事項 ※ |

新株予約権の譲渡については、取締役会の承認を要するものとする。 |

|

組織再編成行為に伴う新株予約権の交付に関する事項 ※ |

(注)5 |

※最近事業年度の末日(2020年12月31日)における内容を記載しております。最近事業年度の末日から提出日の前月末現在(2021年7月31日)にかけて変更された事項については、提出日の前月末現在における内容を[ ]内に記載しており、その他の事項については最近事業年度の末日における内容から変更はありません。

(注)1.本新株予約権は、新株予約権1個につき1円で有償発行しております。

2.当社が株式分割(株式無償割当を含む。)または株式併合を行う場合、次の算式により目的となる株式の数を調整するものとする。ただし、かかる調整は、新株予約権のうち、当該時点で権利行使されていない新株予約権の目的となる株式の数について行われ、調整の結果生じる1株未満の端数については、これを切り捨てる。

調整後株式数=調整前株式数×分割・併合の比率

また、当社が吸収合併、新設合併、吸収分割、新設分割、株式交換もしくは株式移転を行なう場合又はその他やむを得ない事由が生じた場合には、新株予約権の目的となる株式の数は、合理的な範囲で調整されるものとする。

3.当社が株式分割(株式無償割当を含む。)または株式併合を行う場合、次の算式により行使価額を調整し、1円未満の端数は切り上げる。

|

調整後行使価額=調整前行使価額× |

1 |

|

分割・併合の比率 |

また、当社が行使価額を下回る払込金額で募集株式の発行または自己株式の処分を行う場合(新株予約権の行使に基づく株式の発行・処分を除く)は、次の算式により行使価額を調整し、調整により生じる1円未満の端数は切り上げる。

|

調整後行使価額= |

既発行株式数×調整前行使価額+新規発行株式数×1株当たり払込金額 |

|

既発行株式数+新規発行株式数 |

上記算式において「既発行株式数」とは、当社の発行済株式総数から当社が保有する自己株式数を控除した数とし、自己株式の処分を行う場合には「新規発行」を「自己株式の処分」、「1株当たり払込金額」を「1株当たり処分金額」と読み替えるものとする。

さらに、上記のほか、当社が吸収合併、新設合併、吸収分割、新設分割、株式交換もしくは株式移転を行なう場合又はその他やむを得ない事由が生じた場合には、行使価額は、合理的な範囲で調整されるものとする。

4.新株予約権の行使の条件

(1)新株予約権の割り当てを受けた者(以下「新株予約権者」という。)は、当社の2020年12月期乃至2028年12月期の9事業年度いずれかの単年度営業利益が、次の各号に掲げる水準を満たしている場合に、各新株予約権者が割当てを受けた本新株予約権のうち当該各号に掲げる割合の個数(1個未満の端数が生ずる場合には、端数を切り捨て)を限度として本新株予約権を行使することができる。

① 営業利益が300百万円以上の場合 行使可能割合: 50%

② 営業利益が500百万円以上の場合 行使可能割合:100%

なお、本項における営業利益の判定においては、当社の監査済みの連結損益計算書(連結損益計算書を作成していない場合、損益計算書)における営業利益を参照するものとし、国際財務報告基準の適用等により参照すべき営業利益の概念に重要な変更があった場合には、別途参照すべき指標を取締役会にて定めるものとする。

(2)本新株予約権の行使によって、当社の発行済株式総数が当該時点における授権株式数を超過することとなるときは、当該本新株予約権の行使を行うことはできない。

(3)各本新株予約権1個未満の行使を行うことはできない。

(4)新株予約権者は、権利行使時においても、当社または当社子会社の取締役、監査役、従業員の地位を有していなければならない。ただし、取締役会が正当な理由があると認めた場合は、この限りではない。

(5)新株予約権者が死亡した場合、その相続人による新株予約権の権利行使は認めないものとする。

5.当社が組織再編成行為を実施する際の新株予約権の取扱い

当社が合併(当社が合併により消滅する場合に限る。)、吸収分割、新設分割、株式交換又は株式移転(以上を総称して以下「組織再編成行為」という。)をする場合において、組織再編成行為の効力発生日において残存する新株予約権(以下「残存新株予約権」という。)の新株予約権者に対し、それぞれの場合につき、会社法第236条第1項第8号のイからホまでに掲げる株式会社(以下「再編対象会社」という。)の新株予約権を以下の条件に基づきそれぞれ交付することとする。この場合においては、残存新株予約権は消滅し、再編対象会社は新株予約権を新たに発行するものとする。ただし、以下の条件に沿って再編対象会社の新株予約権を交付する旨を、吸収合併契約、新設合併契約、吸収分割契約、新設分割計画、株式交換契約または株式移転計画において定めた場合に限るものとする。

(1)交付する再編対象会社の新株予約権の数

組織再編成行為の効力発生の時点において残存する募集新株予約権の新株予約権者が保有する新株予約権の数と同一の数をそれぞれ交付するものとする。

(2)新株予約権の目的である再編対象会社の株式の種類

再編対象会社の普通株式とする。

(3)新株予約権の目的である再編対象会社の株式の数

組織再編成行為の条件等を勘案のうえ、本新株予約権の取り決めに準じて決定する。

(4)新株予約権の行使に際して出資される財産の価額

交付される各新株予約権の行使に際して出資される財産の価額は、組織再編成行為の条件等を勘案のうえ、(注)3で定められた行使価額を調整して得られる再編後払込金額に上記(3)に従って決定される当該新株予約権の目的である再編対象会社の株式の数を乗じて得られる金額とする。

(5)新株予約権を行使することができる期間

表中「新株予約権の行使期間」に定める新株予約権を行使できる期間の開始日と組織再編成行為の効力発生日のうちいずれか遅い日から、表中「新株予約権の行使期間」に定める新株予約権を行使することができる期間の満了日までとする。

(6)新株予約権の行使の条件

(注)4に準じて決定する。

(7)増加する資本金及び資本準備金に関する事項

表中「新株予約権の行使により株式を発行する場合の発行価格及び資本組入額」に準じて決定する。

(8)譲渡による新株予約権の取得の制限

譲渡による新株予約権の取得については、再編対象会社の承認を要するものとする。

6.2021年5月14日開催の取締役会決議により、2021年6月4日付で普通株式1株につき2株の割合で株式分割を行っております。これにより「新株予約権の目的となる株式の種類、内容及び数」、「新株予約権の行使時の払込金額」および「新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額」が調整されております。

(第12回新株予約権)

|

決議年月日 |

2019年5月15日 |

|

付与対象者の区分及び人数(名) |

当社監査役 3 社外協力者 6(注)7 |

|

新株予約権の数(個)※ |

13,590 |

|

新株予約権の目的となる株式の種類、内容及び数(株)※ |

普通株式 13,590[27,180](注)2、6 |

|

新株予約権の行使時の払込金額(円)※ |

1,515[758](注)3、6 |

|

新株予約権の行使期間 ※ |

自 2019年5月17日 至 2029年5月16日 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円)※ |

発行価格 1,516[758] 資本組入額 758[379](注)6 |

|

新株予約権の行使の条件 ※ |

(注)4 |

|

新株予約権の譲渡に関する事項 ※ |

新株予約権の譲渡については、取締役会の承認を要するものとする。 |

|

組織再編成行為に伴う新株予約権の交付に関する事項 ※ |

(注)5 |

※最近事業年度の末日(2020年12月31日)における内容を記載しております。最近事業年度の末日から提出日の前月末現在(2021年7月31日)にかけて変更された事項については、提出日の前月末現在における内容を[ ]内に記載しており、その他の事項については最近事業年度の末日における内容から変更はありません。

(注)1.本新株予約権は、新株予約権1個につき1円で有償発行しております。

2.当社が株式分割(株式無償割当を含む。)または株式併合を行う場合、次の算式により目的となる株式の数を調整するものとする。ただし、かかる調整は、新株予約権のうち、当該時点で権利行使されていない新株予約権の目的となる株式の数について行われ、調整の結果生じる1株未満の端数については、これを切り捨てる。

調整後株式数=調整前株式数×分割・併合の比率

また、当社が吸収合併、新設合併、吸収分割、新設分割、株式交換もしくは株式移転を行なう場合又はその他やむを得ない事由が生じた場合には、新株予約権の目的となる株式の数は、合理的な範囲で調整されるものとする。

3.当社が株式分割(株式無償割当を含む。)または株式併合を行う場合、次の算式により行使価額を調整し、1円未満の端数は切り上げる。

|

調整後行使価額=調整前行使価額× |

1 |

|

分割・併合の比率 |

また、当社が行使価額を下回る払込金額で募集株式の発行または自己株式の処分を行う場合(新株予約権の行使に基づく株式の発行・処分を除く)は、次の算式により行使価額を調整し、調整により生じる1円未満の端数は切り上げる。

|

調整後行使価額= |

既発行株式数×調整前行使価額+新規発行株式数×1株当たり払込金額 |

|

既発行株式数+新規発行株式数 |

上記算式において「既発行株式数」とは、当社の発行済株式総数から当社が保有する自己株式数を控除した数とし、自己株式の処分を行う場合には「新規発行」を「自己株式の処分」、「1株当たり払込金額」を「1株当たり処分金額」と読み替えるものとする。

さらに、上記のほか、当社が吸収合併、新設合併、吸収分割、新設分割、株式交換もしくは株式移転を行なう場合又はその他やむを得ない事由が生じた場合には、行使価額は、合理的な範囲で調整されるものとする。

4.新株予約権の行使の条件

(1)新株予約権の割り当てを受けた者(以下「新株予約権者」という。)は、当社の2020年12月期乃至2028年12月期の9事業年度いずれかの単年度営業利益が、次の各号に掲げる水準を満たしている場合に、各新株予約権者が割当てを受けた本新株予約権のうち当該各号に掲げる割合の個数(1個未満の端数が生ずる場合には、端数を切り捨て)を限度として本新株予約権を行使することができる。

① 営業利益が300百万円以上の場合 行使可能割合: 50%

② 営業利益が500百万円以上の場合 行使可能割合:100%

なお、本項における営業利益の判定においては、当社の監査済みの連結損益計算書(連結損益計算書を作成していない場合、損益計算書)における営業利益を参照するものとし、国際財務報告基準の適用等により参照すべき営業利益の概念に重要な変更があった場合には、別途参照すべき指標を取締役会にて定めるものとする。

(2)本新株予約権の行使によって、当社の発行済株式総数が当該時点における授権株式数を超過することとなるときは、当該本新株予約権の行使を行うことはできない。

(3)各本新株予約権1個未満の行使を行うことはできない。

(4)新株予約権者は、権利行使時においても、当社または当社子会社の取締役、監査役、従業員の地位を有していなければならない。ただし、取締役会が正当な理由があると認めた場合は、この限りではない。

(5)新株予約権者が死亡した場合、その相続人による新株予約権の権利行使は認めないものとする。

5.当社が組織再編成行為を実施する際の新株予約権の取扱い

当社が合併(当社が合併により消滅する場合に限る。)、吸収分割、新設分割、株式交換又は株式移転(以上を総称して以下「組織再編成行為」という。)をする場合において、組織再編成行為の効力発生日において残存する新株予約権(以下「残存新株予約権」という。)の新株予約権者に対し、それぞれの場合につき、会社法第236条第1項第8号のイからホまでに掲げる株式会社(以下「再編対象会社」という。)の新株予約権を以下の条件に基づきそれぞれ交付することとする。この場合においては、残存新株予約権は消滅し、再編対象会社は新株予約権を新たに発行するものとする。ただし、以下の条件に沿って再編対象会社の新株予約権を交付する旨を、吸収合併契約、新設合併契約、吸収分割契約、新設分割計画、株式交換契約または株式移転計画において定めた場合に限るものとする。

(1)交付する再編対象会社の新株予約権の数

組織再編成行為の効力発生の時点において残存する募集新株予約権の新株予約権者が保有する新株予約権の数と同一の数をそれぞれ交付するものとする。

(2)新株予約権の目的である再編対象会社の株式の種類

再編対象会社の普通株式とする。

(3)新株予約権の目的である再編対象会社の株式の数

組織再編成行為の条件等を勘案のうえ、本新株予約権の取り決めに準じて決定する。

(4)新株予約権の行使に際して出資される財産の価額

交付される各新株予約権の行使に際して出資される財産の価額は、組織再編成行為の条件等を勘案のうえ、(注)3で定められた行使価額を調整して得られる再編後払込金額に上記(3)に従って決定される当該新株予約権の目的である再編対象会社の株式の数を乗じて得られる金額とする。

(5)新株予約権を行使することができる期間

表中「新株予約権の行使期間」に定める新株予約権を行使できる期間の開始日と組織再編成行為の効力発生日のうちいずれか遅い日から、表中「新株予約権の行使期間」に定める新株予約権を行使することができる期間の満了日までとする。

(6)新株予約権の行使の条件

(注)4に準じて決定する。

(7)増加する資本金及び資本準備金に関する事項

表中「新株予約権の行使により株式を発行する場合の発行価格及び資本組入額」に準じて決定する。

(8)譲渡による新株予約権の取得の制限

譲渡による新株予約権の取得については、再編対象会社の承認を要するものとする。

6.2021年5月14日開催の取締役会決議により、2021年6月4日付で普通株式1株につき2株の割合で株式分割を行っております。これにより「新株予約権の目的となる株式の種類、内容及び数」、「新株予約権の行使時の払込金額」および「新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額」が調整されております。

7.付与対象者の退任により、本書提出日現在の「付与対象者の区分及び人数」は、当社監査役2名、社外協力者7名となっております。

(第13回新株予約権)

|

決議年月日 |

2019年5月15日 |

|

付与対象者の区分及び人数(名) |

当社取締役 3 当社従業員 46(注)6 |

|

新株予約権の数(個)※ |

9,065 [7,115] |

|

新株予約権の目的となる株式の種類、内容及び数(株)※ |

普通株式 9,065 [14,230](注)1、5 |

|

新株予約権の行使時の払込金額(円)※ |

1,515[758](注)2、5 |

|

新株予約権の行使期間 ※ |

自 2021年5月17日 至 2029年5月15日 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円)※ |

発行価格 1,515[758] 資本組入額 758[379](注)5 |

|

新株予約権の行使の条件 ※ |

(注)3 |

|

新株予約権の譲渡に関する事項 ※ |

新株予約権の譲渡については、取締役会の承認を要するものとする。 |

|

組織再編成行為に伴う新株予約権の交付に関する事項 ※ |

(注)4 |

※最近事業年度の末日(2020年12月31日)における内容を記載しております。最近事業年度の末日から提出日の前月末現在(2021年7月31日)にかけて変更された事項については、提出日の前月末現在における内容を[ ]内に記載しており、その他の事項については最近事業年度の末日における内容から変更はありません。

(注)1.当社が株式分割(株式無償割当を含む。)または株式併合を行う場合、次の算式により目的となる株式の数を調整するものとする。ただし、かかる調整は、新株予約権のうち、当該時点で権利行使されていない新株予約権の目的となる株式の数について行われ、調整の結果生じる1株未満の端数については、これを切り捨てる。

調整後株式数=調整前株式数×分割・併合の比率

また、当社が吸収合併、新設合併、吸収分割、新設分割、株式交換もしくは株式移転を行なう場合又はその他やむを得ない事由が生じた場合には、新株予約権の目的となる株式の数は、合理的な範囲で調整されるものとする。

2.当社が株式分割(株式無償割当を含む。)または株式併合を行う場合、次の算式により行使価額を調整し、1円未満の端数は切り上げる。

|

調整後行使価額=調整前行使価額× |

1 |

|

分割・併合の比率 |

また、当社が行使価額を下回る払込金額で募集株式の発行または自己株式の処分を行う場合(新株予約権の行使に基づく株式の発行・処分を除く)は、次の算式により行使価額を調整し、調整により生じる1円未満の端数は切り上げる。

|

調整後行使価額= |

既発行株式数×調整前行使価額+新規発行株式数×1株当たり払込金額 |

|

既発行株式数+新規発行株式数 |

上記算式において「既発行株式数」とは、当社の発行済株式総数から当社が保有する自己株式数を控除した数とし、自己株式の処分を行う場合には「新規発行」を「自己株式の処分」、「1株当たり払込金額」を「1株当たり処分金額」と読み替えるものとする。

さらに、上記のほか、当社が吸収合併、新設合併、吸収分割、新設分割、株式交換もしくは株式移転を行なう場合又はその他やむを得ない事由が生じた場合には、行使価額は、合理的な範囲で調整されるものとする。

3.新株予約権の行使の条件

(1)新株予約権の割り当てを受けた者(以下「新株予約権者」という。)は、当社の2020年12月期乃至2028年12月期の9事業年度いずれかの単年度営業利益が、次の各号に掲げる水準を満たしている場合に、各新株予約権者が割当てを受けた本新株予約権のうち当該各号に掲げる割合の個数(1個未満の端数が生ずる場合には、端数を切り捨て)を限度として本新株予約権を行使することができる。

① 営業利益が300百万円以上の場合 行使可能割合: 50%

② 営業利益が500百万円以上の場合 行使可能割合:100%

なお、本項における営業利益の判定においては、当社の監査済みの連結損益計算書(連結損益計算書を作成していない場合、損益計算書)における営業利益を参照するものとし、国際財務報告基準の適用等により参照すべき営業利益の概念に重要な変更があった場合には、別途参照すべき指標を取締役会にて定めるものとする。

(2)本新株予約権の行使によって、当社の発行済株式総数が当該時点における授権株式数を超過することとなるときは、当該本新株予約権の行使を行うことはできない。

(3)各本新株予約権1個未満の行使を行うことはできない。

(4)新株予約権者は、権利行使時においても、当社または当社子会社の取締役、監査役、従業員の地位を有していなければならない。ただし、取締役会が正当な理由があると認めた場合は、この限りではない。

(5)新株予約権者が死亡した場合、その相続人による新株予約権の権利行使は認めないものとする。

4.当社が組織再編成行為を実施する際の新株予約権の取扱い

当社が合併(当社が合併により消滅する場合に限る。)、吸収分割、新設分割、株式交換又は株式移転(以上を総称して以下「組織再編成行為」という。)をする場合において、組織再編成行為の効力発生日において残存する新株予約権(以下「残存新株予約権」という。)の新株予約権者に対し、それぞれの場合につき、会社法第236条第1項第8号のイからホまでに掲げる株式会社(以下「再編対象会社」という。)の新株予約権を以下の条件に基づきそれぞれ交付することとする。この場合においては、残存新株予約権は消滅し、再編対象会社は新株予約権を新たに発行するものとする。ただし、以下の条件に沿って再編対象会社の新株予約権を交付する旨を、吸収合併契約、新設合併契約、吸収分割契約、新設分割計画、株式交換契約または株式移転計画において定めた場合に限るものとする。

(1)交付する再編対象会社の新株予約権の数

組織再編成行為の効力発生の時点において残存する募集新株予約権の新株予約権者が保有する新株予約権の数と同一の数をそれぞれ交付するものとする。

(2)新株予約権の目的である再編対象会社の株式の種類

再編対象会社の普通株式とする。

(3)新株予約権の目的である再編対象会社の株式の数

組織再編成行為の条件等を勘案のうえ、本新株予約権の取り決めに準じて決定する。

(4)新株予約権の行使に際して出資される財産の価額

交付される各新株予約権の行使に際して出資される財産の価額は、組織再編成行為の条件等を勘案のうえ、(注)2で定められた行使価額を調整して得られる再編後払込金額に上記(3)に従って決定される当該新株予約権の目的である再編対象会社の株式の数を乗じて得られる金額とする。

(5)新株予約権を行使することができる期間

表中「新株予約権の行使期間」に定める新株予約権を行使できる期間の開始日と組織再編成行為の効力発生日のうちいずれか遅い日から、表中「新株予約権の行使期間」に定める新株予約権を行使することができる期間の満了日までとする。

(6)新株予約権の行使の条件

(注)3に準じて決定する。

(7)増加する資本金及び資本準備金に関する事項

表中「新株予約権の行使により株式を発行する場合の発行価格及び資本組入額」に準じて決定する。

(8)譲渡による新株予約権の取得の制限

譲渡による新株予約権の取得については、再編対象会社の承認を要するものとする。

5.2021年5月14日開催の取締役会決議により、2021年6月4日付で普通株式1株につき2株の割合で株式分割を行っております。これにより「新株予約権の目的となる株式の種類、内容及び数」、「新株予約権の行使時の払込金額」および「新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額」が調整されております。

6.付与対象者の退職による権利喪失等により、本書提出日現在の「付与対象者の区分及び人数」は、当社従業員34名、社外協力者3名となっております。

(第14回新株予約権)

|

決議年月日 |

2019年10月11日 |

|

付与対象者の区分及び人数(名) |

当社取締役 1 |

|

新株予約権の数(個)※ |

17,900 |

|

新株予約権の目的となる株式の種類、内容及び数(株)※ |

普通株式 17,900[35,800](注)2、6 |

|

新株予約権の行使時の払込金額(円)※ |

1,515[758] (注)3、6 |

|

新株予約権の行使期間 ※ |

自 2019年10月15日 至 2029年9月30日 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円)※ |

発行価格 1,516[758] 資本組入額 758[379](注)6 |

|

新株予約権の行使の条件 ※ |

(注)4 |

|

新株予約権の譲渡に関する事項 ※ |

新株予約権の譲渡については、取締役会の承認を要するものとする。 |

|

組織再編成行為に伴う新株予約権の交付に関する事項 ※ |

(注)5 |

※最近事業年度の末日(2020年12月31日)における内容を記載しております。最近事業年度の末日から提出日の前月末現在(2021年7月31日)にかけて変更された事項については、提出日の前月末現在における内容を[ ]内に記載しており、その他の事項については最近事業年度の末日における内容から変更はありません。

(注)1.本新株予約権は、新株予約権1個につき1円で有償発行しております。

2.当社が株式分割(株式無償割当を含む。)または株式併合を行う場合、次の算式により目的となる株式の数を調整するものとする。ただし、かかる調整は、新株予約権のうち、当該時点で権利行使されていない新株予約権の目的となる株式の数について行われ、調整の結果生じる1株未満の端数については、これを切り捨てる。

調整後株式数=調整前株式数×分割・併合の比率

また、当社が吸収合併、新設合併、吸収分割、新設分割、株式交換もしくは株式移転を行なう場合又はその他やむを得ない事由が生じた場合には、新株予約権の目的となる株式の数は、合理的な範囲で調整されるものとする。

3.当社が株式分割(株式無償割当を含む。)または株式併合を行う場合、次の算式により行使価額を調整し、1円未満の端数は切り上げる。

|

調整後行使価額=調整前行使価額× |

1 |

|

分割・併合の比率 |

また、当社が行使価額を下回る払込金額で募集株式の発行または自己株式の処分を行う場合(新株予約権の行使に基づく株式の発行・処分を除く)は、次の算式により行使価額を調整し、調整により生じる1円未満の端数は切り上げる。

|

調整後行使価額= |

既発行株式数×調整前行使価額+新規発行株式数×1株当たり払込金額 |

|

既発行株式数+新規発行株式数 |

上記算式において「既発行株式数」とは、当社の発行済株式総数から当社が保有する自己株式数を控除した数とし、自己株式の処分を行う場合には「新規発行」を「自己株式の処分」、「1株当たり払込金額」を「1株当たり処分金額」と読み替えるものとする。

さらに、上記のほか、当社が吸収合併、新設合併、吸収分割、新設分割、株式交換もしくは株式移転を行なう場合又はその他やむを得ない事由が生じた場合には、行使価額は、合理的な範囲で調整されるものとする。

4.新株予約権の行使の条件

(1)新株予約権の割り当てを受けた者(以下「新株予約権者」という。)は、当社の2020年12月期乃至2028年12月期の9事業年度いずれかの単年度営業利益が、次の各号に掲げる水準を満たしている場合に、各新株予約権者が割当てを受けた本新株予約権のうち当該各号に掲げる割合の個数(1個未満の端数が生ずる場合には、端数を切り捨て)を限度として本新株予約権を行使することができる。

① 営業利益が300百万円以上の場合 行使可能割合: 50%

② 営業利益が500百万円以上の場合 行使可能割合:100%

なお、本項における営業利益の判定においては、当社の監査済みの連結損益計算書(連結損益計算書を作成していない場合、損益計算書)における営業利益を参照するものとし、国際財務報告基準の適用等により参照すべき営業利益の概念に重要な変更があった場合には、別途参照すべき指標を取締役会にて定めるものとする。

(2)本新株予約権の行使によって、当社の発行済株式総数が当該時点における授権株式数を超過することとなるときは、当該本新株予約権の行使を行うことはできない。

(3)各本新株予約権1個未満の行使を行うことはできない。

(4)新株予約権者は、権利行使時においても、当社または当社子会社の取締役、監査役、従業員の地位を有していなければならない。ただし、取締役会が正当な理由があると認めた場合は、この限りではない。

(5)新株予約権者が死亡した場合、その相続人による新株予約権の権利行使は認めないものとする。

5.当社が組織再編成行為を実施する際の新株予約権の取扱い

当社が合併(当社が合併により消滅する場合に限る。)、吸収分割、新設分割、株式交換又は株式移転(以上を総称して以下「組織再編成行為」という。)をする場合において、組織再編成行為の効力発生日において残存する新株予約権(以下「残存新株予約権」という。)の新株予約権者に対し、それぞれの場合につき、会社法第236条第1項第8号のイからホまでに掲げる株式会社(以下「再編対象会社」という。)の新株予約権を以下の条件に基づきそれぞれ交付することとする。この場合においては、残存新株予約権は消滅し、再編対象会社は新株予約権を新たに発行するものとする。ただし、以下の条件に沿って再編対象会社の新株予約権を交付する旨を、吸収合併契約、新設合併契約、吸収分割契約、新設分割計画、株式交換契約または株式移転計画において定めた場合に限るものとする。

(1)交付する再編対象会社の新株予約権の数

組織再編成行為の効力発生の時点において残存する募集新株予約権の新株予約権者が保有する新株予約権の数と同一の数をそれぞれ交付するものとする。

(2)新株予約権の目的である再編対象会社の株式の種類

再編対象会社の普通株式とする。

(3)新株予約権の目的である再編対象会社の株式の数

組織再編成行為の条件等を勘案のうえ、本新株予約権の取り決めに準じて決定する。

(4)新株予約権の行使に際して出資される財産の価額

交付される各新株予約権の行使に際して出資される財産の価額は、組織再編成行為の条件等を勘案のうえ、(注)3で定められた行使価額を調整して得られる再編後払込金額に上記(3)に従って決定される当該新株予約権の目的である再編対象会社の株式の数を乗じて得られる金額とする。

(5)新株予約権を行使することができる期間

表中「新株予約権の行使期間」に定める新株予約権を行使できる期間の開始日と組織再編成行為の効力発生日のうちいずれか遅い日から、表中「新株予約権の行使期間」に定める新株予約権を行使することができる期間の満了日までとする。

(6)新株予約権の行使の条件

(注)4に準じて決定する。

(7)増加する資本金及び資本準備金に関する事項

表中「新株予約権の行使により株式を発行する場合の発行価格及び資本組入額」に準じて決定する。

(8)譲渡による新株予約権の取得の制限

譲渡による新株予約権の取得については、再編対象会社の承認を要するものとする。

6.2021年5月14日開催の取締役会決議により、2021年6月4日付で普通株式1株につき2株の割合で株式分割を行っております。これにより「新株予約権の目的となる株式の種類、内容及び数」、「新株予約権の行使時の払込金額」および「新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額」が調整されております。

(第15回新株予約権)

|

決議年月日 |

2019年10月11日 |

|

付与対象者の区分及び人数(名) |

当社従業員 1 |

|

新株予約権の数(個)※ |

5,400 [1,800] |

|

新株予約権の目的となる株式の種類、内容及び数(株)※ |

普通株式 5,400 [3,600](注)1、5 |

|

新株予約権の行使時の払込金額(円)※ |

1,515[758](注)2、5 |

|

新株予約権の行使期間 ※ |

自 2021年10月15日 至 2029年9月30日 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円)※ |

発行価格 1,515[758] 資本組入額 758[379](注)5 |

|

新株予約権の行使の条件 ※ |

(注)3 |

|

新株予約権の譲渡に関する事項 ※ |

新株予約権の譲渡については、取締役会の承認を要するものとする。 |

|

組織再編成行為に伴う新株予約権の交付に関する事項 ※ |

(注)4 |

※最近事業年度の末日(2020年12月31日)における内容を記載しております。最近事業年度の末日から提出日の前月末現在(2021年7月31日)にかけて変更された事項については、提出日の前月末現在における内容を[ ]内に記載しており、その他の事項については最近事業年度の末日における内容から変更はありません。

(注)1.当社が株式分割(株式無償割当を含む。)または株式併合を行う場合、次の算式により目的となる株式の数を調整するものとする。ただし、かかる調整は、新株予約権のうち、当該時点で権利行使されていない新株予約権の目的となる株式の数について行われ、調整の結果生じる1株未満の端数については、これを切り捨てる。

調整後株式数=調整前株式数×分割・併合の比率

また、当社が吸収合併、新設合併、吸収分割、新設分割、株式交換もしくは株式移転を行なう場合又はその他やむを得ない事由が生じた場合には、新株予約権の目的となる株式の数は、合理的な範囲で調整されるものとする。

2.当社が株式分割(株式無償割当を含む。)または株式併合を行う場合、次の算式により行使価額を調整し、1円未満の端数は切り上げる。

|

調整後行使価額=調整前行使価額× |

1 |

|

分割・併合の比率 |

また、当社が行使価額を下回る払込金額で募集株式の発行または自己株式の処分を行う場合(新株予約権の行使に基づく株式の発行・処分を除く)は、次の算式により行使価額を調整し、調整により生じる1円未満の端数は切り上げる。

|

調整後行使価額= |

既発行株式数×調整前行使価額+新規発行株式数×1株当たり払込金額 |

|

既発行株式数+新規発行株式数 |

上記算式において「既発行株式数」とは、当社の発行済株式総数から当社が保有する自己株式数を控除した数とし、自己株式の処分を行う場合には「新規発行」を「自己株式の処分」、「1株当たり払込金額」を「1株当たり処分金額」と読み替えるものとする。

さらに、上記のほか、当社が吸収合併、新設合併、吸収分割、新設分割、株式交換もしくは株式移転を行なう場合又はその他やむを得ない事由が生じた場合には、行使価額は、合理的な範囲で調整されるものとする。

3.新株予約権の行使の条件

(1)新株予約権の割り当てを受けた者(以下「新株予約権者」という。)は、当社の2020年12月期乃至2028年12月期の9事業年度いずれかの単年度営業利益が、次の各号に掲げる水準を満たしている場合に、各新株予約権者が割当てを受けた本新株予約権のうち当該各号に掲げる割合の個数(1個未満の端数が生ずる場合には、端数を切り捨て)を限度として本新株予約権を行使することができる。

① 営業利益が700百万円以上の場合 行使可能割合: 50%

② 営業利益が1,000百万円以上の場合 行使可能割合:100%

なお、本項における営業利益の判定においては、当社の監査済みの連結損益計算書(連結損益計算書を作成していない場合、損益計算書)における営業利益を参照するものとし、国際財務報告基準の適用等により参照すべき営業利益の概念に重要な変更があった場合には、別途参照すべき指標を取締役会にて定めるものとする。

(2)本新株予約権の行使によって、当社の発行済株式総数が当該時点における授権株式数を超過することとなるときは、当該本新株予約権の行使を行うことはできない。

(3)各本新株予約権1個未満の行使を行うことはできない。

(4)新株予約権者は、権利行使時においても、当社または当社子会社の取締役、監査役、従業員の地位を有していなければならない。ただし、取締役会が正当な理由があると認めた場合は、この限りではない。

(5)新株予約権者が死亡した場合、その相続人による新株予約権の権利行使は認めないものとする。

4.当社が組織再編成行為を実施する際の新株予約権の取扱い

当社が合併(当社が合併により消滅する場合に限る。)、吸収分割、新設分割、株式交換又は株式移転(以上を総称して以下「組織再編成行為」という。)をする場合において、組織再編成行為の効力発生日において残存する新株予約権(以下「残存新株予約権」という。)の新株予約権者に対し、それぞれの場合につき、会社法第236条第1項第8号のイからホまでに掲げる株式会社(以下「再編対象会社」という。)の新株予約権を以下の条件に基づきそれぞれ交付することとする。この場合においては、残存新株予約権は消滅し、再編対象会社は新株予約権を新たに発行するものとする。ただし、以下の条件に沿って再編対象会社の新株予約権を交付する旨を、吸収合併契約、新設合併契約、吸収分割契約、新設分割計画、株式交換契約または株式移転計画において定めた場合に限るものとする。

(1)交付する再編対象会社の新株予約権の数

組織再編成行為の効力発生の時点において残存する募集新株予約権の新株予約権者が保有する新株予約権の数と同一の数をそれぞれ交付するものとする。

(2)新株予約権の目的である再編対象会社の株式の種類

再編対象会社の普通株式とする。

(3)新株予約権の目的である再編対象会社の株式の数

組織再編成行為の条件等を勘案のうえ、本新株予約権の取り決めに準じて決定する。

(4)新株予約権の行使に際して出資される財産の価額

交付される各新株予約権の行使に際して出資される財産の価額は、組織再編成行為の条件等を勘案のうえ、(注)2で定められた行使価額を調整して得られる再編後払込金額に上記(3)に従って決定される当該新株予約権の目的である再編対象会社の株式の数を乗じて得られる金額とする。

(5)新株予約権を行使することができる期間

表中「新株予約権の行使期間」に定める新株予約権を行使できる期間の開始日と組織再編成行為の効力発生日のうちいずれか遅い日から、表中「新株予約権の行使期間」に定める新株予約権を行使することができる期間の満了日までとする。

(6)新株予約権の行使の条件

(注)3に準じて決定する。

(7)増加する資本金及び資本準備金に関する事項

表中「新株予約権の行使により株式を発行する場合の発行価格及び資本組入額」に準じて決定する。

(8)譲渡による新株予約権の取得の制限

譲渡による新株予約権の取得については、再編対象会社の承認を要するものとする。

5.2021年5月14日開催の取締役会決議により、2021年6月4日付で普通株式1株につき2株の割合で株式分割を行っております。これにより「新株予約権の目的となる株式の種類、内容及び数」、「新株予約権の行使時の払込金額」および「新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額」が調整されております。

(第16回新株予約権)

|

決議年月日 |

2020年3月27日 |

|

付与対象者の区分及び人数(名) |

当社従業員 2(注)6 |

|

新株予約権の数(個)※ |

4,700 [2,000] |

|

新株予約権の目的となる株式の種類、内容及び数(株)※ |

普通株式 4,700[4,000](注)1、5 |

|

新株予約権の行使時の払込金額(円)※ |

2,805[1,403](注)2、5 |

|

新株予約権の行使期間 ※ |

自 2022年3月31日 至 2030年3月27日 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円)※ |

発行価格 2,805[1,403] 資本組入額 1,403[702](注)5 |

|

新株予約権の行使の条件 ※ |

(注)3 |

|

新株予約権の譲渡に関する事項 ※ |

新株予約権の譲渡については、取締役会の承認を要するものとする。 |

|

組織再編成行為に伴う新株予約権の交付に関する事項 ※ |

(注)4 |

※最近事業年度の末日(2020年12月31日)における内容を記載しております。最近事業年度の末日から提出日の前月末現在(2021年7月31日)にかけて変更された事項については、提出日の前月末現在における内容を[ ]内に記載しており、その他の事項については最近事業年度の末日における内容から変更はありません。

(注)1.当社が株式分割(株式無償割当を含む。)または株式併合を行う場合、次の算式により目的となる株式の数を調整するものとする。ただし、かかる調整は、新株予約権のうち、当該時点で権利行使されていない新株予約権の目的となる株式の数について行われ、調整の結果生じる1株未満の端数については、これを切り捨てる。

調整後株式数=調整前株式数×分割・併合の比率

また、当社が吸収合併、新設合併、吸収分割、新設分割、株式交換もしくは株式移転を行なう場合又はその他やむを得ない事由が生じた場合には、新株予約権の目的となる株式の数は、合理的な範囲で調整されるものとする。

2.当社が株式分割(株式無償割当を含む。)または株式併合を行う場合、次の算式により行使価額を調整し、1円未満の端数は切り上げる。

|

調整後行使価額=調整前行使価額× |

1 |

|

分割・併合の比率 |

また、当社が行使価額を下回る払込金額で募集株式の発行または自己株式の処分を行う場合(新株予約権の行使に基づく株式の発行・処分を除く)は、次の算式により行使価額を調整し、調整により生じる1円未満の端数は切り上げる。

|

調整後行使価額= |

既発行株式数×調整前行使価額+新規発行株式数×1株当たり払込金額 |

|

既発行株式数+新規発行株式数 |

上記算式において「既発行株式数」とは、当社の発行済株式総数から当社が保有する自己株式数を控除した数とし、自己株式の処分を行う場合には「新規発行」を「自己株式の処分」、「1株当たり払込金額」を「1株当たり処分金額」と読み替えるものとする。

さらに、上記のほか、当社が吸収合併、新設合併、吸収分割、新設分割、株式交換もしくは株式移転を行なう場合又はその他やむを得ない事由が生じた場合には、行使価額は、合理的な範囲で調整されるものとする。

3.新株予約権の行使の条件

(1)新株予約権の割り当てを受けた者(以下「新株予約権者」という。)は、当社の2022年12月期乃至2029年12月期の8事業年度いずれかの単年度営業利益が、次の各号に掲げる水準を満たしている場合に、各新株予約権者が割当てを受けた本新株予約権のうち当該各号に掲げる割合の個数(1個未満の端数が生ずる場合には、端数を切り捨て)を限度として本新株予約権を行使することができる。

① 営業利益が700百万円以上の場合 行使可能割合: 50%

② 営業利益が1,000百万円以上の場合 行使可能割合:100%

なお、本項における営業利益の判定においては、当社の監査済みの連結損益計算書(連結損益計算書を作成していない場合、損益計算書)における営業利益を参照するものとし、国際財務報告基準の適用等により参照すべき営業利益の概念に重要な変更があった場合には、別途参照すべき指標を取締役会にて定めるものとする。

(2)本新株予約権の行使によって、当社の発行済株式総数が当該時点における授権株式数を超過することとなるときは、当該本新株予約権の行使を行うことはできない。

(3)各本新株予約権1個未満の行使を行うことはできない。

(4)新株予約権者は、権利行使時においても、当社または当社子会社の取締役、監査役、従業員の地位を有していなければならない。ただし、取締役会が正当な理由があると認めた場合は、この限りではない。

(5)新株予約権者が死亡した場合、その相続人による新株予約権の権利行使は認めないものとする。

4.当社が組織再編成行為を実施する際の新株予約権の取扱い

当社が合併(当社が合併により消滅する場合に限る。)、吸収分割、新設分割、株式交換又は株式移転(以上を総称して以下「組織再編成行為」という。)をする場合において、組織再編成行為の効力発生日において残存する新株予約権(以下「残存新株予約権」という。)の新株予約権者に対し、それぞれの場合につき、会社法第236条第1項第8号のイからホまでに掲げる株式会社(以下「再編対象会社」という。)の新株予約権を以下の条件に基づきそれぞれ交付することとする。この場合においては、残存新株予約権は消滅し、再編対象会社は新株予約権を新たに発行するものとする。ただし、以下の条件に沿って再編対象会社の新株予約権を交付する旨を、吸収合併契約、新設合併契約、吸収分割契約、新設分割計画、株式交換契約または株式移転計画において定めた場合に限るものとする。

(1)交付する再編対象会社の新株予約権の数

組織再編成行為の効力発生の時点において残存する募集新株予約権の新株予約権者が保有する新株予約権の数と同一の数をそれぞれ交付するものとする。

(2)新株予約権の目的である再編対象会社の株式の種類

再編対象会社の普通株式とする。

(3)新株予約権の目的である再編対象会社の株式の数

組織再編成行為の条件等を勘案のうえ、本新株予約権の取り決めに準じて決定する。

(4)新株予約権の行使に際して出資される財産の価額

交付される各新株予約権の行使に際して出資される財産の価額は、組織再編成行為の条件等を勘案のうえ、(注)2で定められた行使価額を調整して得られる再編後払込金額に上記(3)に従って決定される当該新株予約権の目的である再編対象会社の株式の数を乗じて得られる金額とする。

(5)新株予約権を行使することができる期間

表中「新株予約権の行使期間」に定める新株予約権を行使できる期間の開始日と組織再編成行為の効力発生日のうちいずれか遅い日から、表中「新株予約権の行使期間」に定める新株予約権を行使することができる期間の満了日までとする。

(6)新株予約権の行使の条件

(注)3に準じて決定する。

(7)増加する資本金及び資本準備金に関する事項

表中「新株予約権の行使により株式を発行する場合の発行価格及び資本組入額」に準じて決定する。

(8)譲渡による新株予約権の取得の制限

譲渡による新株予約権の取得については、再編対象会社の承認を要するものとする。

5.2021年5月14日開催の取締役会決議により、2021年6月4日付で普通株式1株につき2株の割合で株式分割を行っております。これにより「新株予約権の目的となる株式の種類、内容及び数」、「新株予約権の行使時の払込金額」および「新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額」が調整されております。

6.付与対象者の退職による権利喪失により、本書提出日現在の「付与対象者の区分及び人数」は、当社従業員1名となっております。

(第17回新株予約権)

|

決議年月日 |

2020年3月27日 |

|

付与対象者の区分及び人数(名) |

当社従業員 1(注)7 |

|

新株予約権の数(個)※ |

5,400 [-] |

|

新株予約権の目的となる株式の種類、内容及び数(株)※ |

普通株式 5,400 [-](注)2、6 |

|

新株予約権の行使時の払込金額(円)※ |

2,805[1,403](注)3、6 |

|

新株予約権の行使期間 ※ |

自 2020年3月31日 至 2030年3月27日 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円)※ |

発行価格 2,806[1,403] 資本組入額 1,403[702](注)6 |

|

新株予約権の行使の条件 ※ |

(注)4 |

|

新株予約権の譲渡に関する事項 ※ |

新株予約権の譲渡については、取締役会の承認を要するものとする。 |

|

組織再編成行為に伴う新株予約権の交付に関する事項 ※ |

(注)5 |

※最近事業年度の末日(2020年12月31日)における内容を記載しております。最近事業年度の末日から提出日の前月末現在(2021年7月31日)にかけて変更された事項については、提出日の前月末現在における内容を[ ]内に記載しており、その他の事項については最近事業年度の末日における内容から変更はありません。

(注)1.本新株予約権は、新株予約権1個につき1円で有償発行しております。

2.当社が株式分割(株式無償割当を含む。)または株式併合を行う場合、次の算式により目的となる株式の数を調整するものとする。ただし、かかる調整は、新株予約権のうち、当該時点で権利行使されていない新株予約権の目的となる株式の数について行われ、調整の結果生じる1株未満の端数については、これを切り捨てる。

調整後株式数=調整前株式数×分割・併合の比率

また、当社が吸収合併、新設合併、吸収分割、新設分割、株式交換もしくは株式移転を行なう場合又はその他やむを得ない事由が生じた場合には、新株予約権の目的となる株式の数は、合理的な範囲で調整されるものとする。

3.当社が株式分割(株式無償割当を含む。)または株式併合を行う場合、次の算式により行使価額を調整し、1円未満の端数は切り上げる。

|

調整後行使価額=調整前行使価額× |

1 |

|

分割・併合の比率 |

また、当社が行使価額を下回る払込金額で募集株式の発行または自己株式の処分を行う場合(新株予約権の行使に基づく株式の発行・処分を除く)は、次の算式により行使価額を調整し、調整により生じる1円未満の端数は切り上げる。

|

調整後行使価額= |

既発行株式数×調整前行使価額+新規発行株式数×1株当たり払込金額 |

|

既発行株式数+新規発行株式数 |

上記算式において「既発行株式数」とは、当社の発行済株式総数から当社が保有する自己株式数を控除した数とし、自己株式の処分を行う場合には「新規発行」を「自己株式の処分」、「1株当たり払込金額」を「1株当たり処分金額」と読み替えるものとする。

さらに、上記のほか、当社が吸収合併、新設合併、吸収分割、新設分割、株式交換もしくは株式移転を行なう場合又はその他やむを得ない事由が生じた場合には、行使価額は、合理的な範囲で調整されるものとする。

4.新株予約権の行使の条件

(1)新株予約権の割り当てを受けた者(以下「新株予約権者」という。)は、当社の2021年12月期乃至2029年12月期の9事業年度いずれかの単年度営業利益が、次の各号に掲げる水準を満たしている場合に、各新株予約権者が割当てを受けた本新株予約権のうち当該各号に掲げる割合の個数(1個未満の端数が生ずる場合には、端数を切り捨て)を限度として本新株予約権を行使することができる。

① 営業利益が700百万円以上の場合 行使可能割合: 50%

② 営業利益が1,000百万円以上の場合 行使可能割合:100%

なお、本項における営業利益の判定においては、当社の監査済みの連結損益計算書(連結損益計算書を作成していない場合、損益計算書)における営業利益を参照するものとし、国際財務報告基準の適用等により参照すべき営業利益の概念に重要な変更があった場合には、別途参照すべき指標を取締役会にて定めるものとする。

(2)本新株予約権の行使によって、当社の発行済株式総数が当該時点における授権株式数を超過することとなるときは、当該本新株予約権の行使を行うことはできない。

(3)各本新株予約権1個未満の行使を行うことはできない。

(4)新株予約権者は、権利行使時においても、当社または当社子会社の取締役、監査役、従業員の地位を有していなければならない。ただし、取締役会が正当な理由があると認めた場合は、この限りではない。

(5)新株予約権者が死亡した場合、その相続人による新株予約権の権利行使は認めないものとする。

5.当社が組織再編成行為を実施する際の新株予約権の取扱い

当社が合併(当社が合併により消滅する場合に限る。)、吸収分割、新設分割、株式交換又は株式移転(以上を総称して以下「組織再編成行為」という。)をする場合において、組織再編成行為の効力発生日において残存する新株予約権(以下「残存新株予約権」という。)の新株予約権者に対し、それぞれの場合につき、会社法第236条第1項第8号のイからホまでに掲げる株式会社(以下「再編対象会社」という。)の新株予約権を以下の条件に基づきそれぞれ交付することとする。この場合においては、残存新株予約権は消滅し、再編対象会社は新株予約権を新たに発行するものとする。ただし、以下の条件に沿って再編対象会社の新株予約権を交付する旨を、吸収合併契約、新設合併契約、吸収分割契約、新設分割計画、株式交換契約または株式移転計画において定めた場合に限るものとする。

(1)交付する再編対象会社の新株予約権の数

組織再編成行為の効力発生の時点において残存する募集新株予約権の新株予約権者が保有する新株予約権の数と同一の数をそれぞれ交付するものとする。

(2)新株予約権の目的である再編対象会社の株式の種類

再編対象会社の普通株式とする。

(3)新株予約権の目的である再編対象会社の株式の数

組織再編成行為の条件等を勘案のうえ、本新株予約権の取り決めに準じて決定する。

(4)新株予約権の行使に際して出資される財産の価額

交付される各新株予約権の行使に際して出資される財産の価額は、組織再編成行為の条件等を勘案のうえ、(注)3で定められた行使価額を調整して得られる再編後払込金額に上記(3)に従って決定される当該新株予約権の目的である再編対象会社の株式の数を乗じて得られる金額とする。

(5)新株予約権を行使することができる期間

表中「新株予約権の行使期間」に定める新株予約権を行使できる期間の開始日と組織再編成行為の効力発生日のうちいずれか遅い日から、表中「新株予約権の行使期間」に定める新株予約権を行使することができる期間の満了日までとする。

(6)新株予約権の行使の条件

(注)4に準じて決定する。

(7)増加する資本金及び資本準備金に関する事項

表中「新株予約権の行使により株式を発行する場合の発行価格及び資本組入額」に準じて決定する。

(8)譲渡による新株予約権の取得の制限

譲渡による新株予約権の取得については、再編対象会社の承認を要するものとする。

6.2021年5月14日開催の取締役会決議により、2021年6月4日付で普通株式1株につき2株の割合で株式分割を行っております。これにより「新株予約権の目的となる株式の種類、内容及び数」、「新株予約権の行使時の払込金額」および「新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額」が調整されております。

7.付与対象者の退職による権利喪失により、本書提出日現在の「付与対象者の区分及び人数」は、当社従業員0名となっております。

(第18回新株予約権)

|

決議年月日 |

2020年3月27日 |

|

付与対象者の区分及び人数(名) |

当社取締役 3 当社従業員 5(注)6 |

|

新株予約権の数(個)※ |

15,600 [-] |

|

新株予約権の目的となる株式の種類、内容及び数(株)※ |

普通株式 15,600 [-](注)1、5 |

|

新株予約権の行使時の払込金額(円)※ |

2,805 [1,403](注)2、5 |

|

新株予約権の行使期間 ※ |

自 2022年3月31日 至 2030年3月27日 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円)※ |

発行価格 2,805[1,403] 資本組入額 1,403[702](注)5 |

|

新株予約権の行使の条件 ※ |

(注)3 |

|

新株予約権の譲渡に関する事項 ※ |

新株予約権の譲渡については、取締役会の承認を要するものとする。 |

|

組織再編成行為に伴う新株予約権の交付に関する事項 ※ |

(注)4 |

※最近事業年度の末日(2020年12月31日)における内容を記載しております。最近事業年度の末日から提出日の前月末現在(2021年7月31日)にかけて変更された事項については、提出日の前月末現在における内容を[ ]内に記載しており、その他の事項については最近事業年度の末日における内容から変更はありません。

(注)1.当社が株式分割(株式無償割当を含む。)または株式併合を行う場合、次の算式により目的となる株式の数を調整するものとする。ただし、かかる調整は、新株予約権のうち、当該時点で権利行使されていない新株予約権の目的となる株式の数について行われ、調整の結果生じる1株未満の端数については、これを切り捨てる。

調整後株式数=調整前株式数×分割・併合の比率

また、当社が吸収合併、新設合併、吸収分割、新設分割、株式交換もしくは株式移転を行なう場合又はその他やむを得ない事由が生じた場合には、新株予約権の目的となる株式の数は、合理的な範囲で調整されるものとする。

2.当社が株式分割(株式無償割当を含む。)または株式併合を行う場合、次の算式により行使価額を調整し、1円未満の端数は切り上げる。

|

調整後行使価額=調整前行使価額× |

1 |

|

分割・併合の比率 |

また、当社が行使価額を下回る払込金額で募集株式の発行または自己株式の処分を行う場合(新株予約権の行使に基づく株式の発行・処分を除く)は、次の算式により行使価額を調整し、調整により生じる1円未満の端数は切り上げる。

|

調整後行使価額= |

既発行株式数×調整前行使価額+新規発行株式数×1株当たり払込金額 |

|

既発行株式数+新規発行株式数 |

上記算式において「既発行株式数」とは、当社の発行済株式総数から当社が保有する自己株式数を控除した数とし、自己株式の処分を行う場合には「新規発行」を「自己株式の処分」、「1株当たり払込金額」を「1株当たり処分金額」と読み替えるものとする。

さらに、上記のほか、当社が吸収合併、新設合併、吸収分割、新設分割、株式交換もしくは株式移転を行なう場合又はその他やむを得ない事由が生じた場合には、行使価額は、合理的な範囲で調整されるものとする。

3.新株予約権の行使の条件

(1)新株予約権の割り当てを受けた者(以下「新株予約権者」という。)は、当社の2022年12月期乃至2029年12月期の8事業年度いずれかの単年度営業利益が、次の各号に掲げる水準を満たしている場合に、各新株予約権者が割当てを受けた本新株予約権のうち当該各号に掲げる割合の個数(1個未満の端数が生ずる場合には、端数を切り捨て)を限度として本新株予約権を行使することができる。

① 営業利益が700百万円以上の場合 行使可能割合: 50%

② 営業利益が1,000百万円以上の場合 行使可能割合:100%

なお、本項における営業利益の判定においては、当社の監査済みの連結損益計算書(連結損益計算書を作成していない場合、損益計算書)における営業利益を参照するものとし、国際財務報告基準の適用等により参照すべき営業利益の概念に重要な変更があった場合には、別途参照すべき指標を取締役会にて定めるものとする。

(2)本新株予約権の行使によって、当社の発行済株式総数が当該時点における授権株式数を超過することとなるときは、当該本新株予約権の行使を行うことはできない。

(3)各本新株予約権1個未満の行使を行うことはできない。

(4)新株予約権者は、権利行使時においても、当社または当社子会社の取締役、監査役、従業員の地位を有していなければならない。ただし、取締役会が正当な理由があると認めた場合は、この限りではない。

(5)新株予約権者が死亡した場合、その相続人による新株予約権の権利行使は認めないものとする。

4.当社が組織再編成行為を実施する際の新株予約権の取扱い

当社が合併(当社が合併により消滅する場合に限る。)、吸収分割、新設分割、株式交換又は株式移転(以上を総称して以下「組織再編成行為」という。)をする場合において、組織再編成行為の効力発生日において残存する新株予約権(以下「残存新株予約権」という。)の新株予約権者に対し、それぞれの場合につき、会社法第236条第1項第8号のイからホまでに掲げる株式会社(以下「再編対象会社」という。)の新株予約権を以下の条件に基づきそれぞれ交付することとする。この場合においては、残存新株予約権は消滅し、再編対象会社は新株予約権を新たに発行するものとする。ただし、以下の条件に沿って再編対象会社の新株予約権を交付する旨を、吸収合併契約、新設合併契約、吸収分割契約、新設分割計画、株式交換契約または株式移転計画において定めた場合に限るものとする。

(1)交付する再編対象会社の新株予約権の数

組織再編成行為の効力発生の時点において残存する募集新株予約権の新株予約権者が保有する新株予約権の数と同一の数をそれぞれ交付するものとする。

(2)新株予約権の目的である再編対象会社の株式の種類

再編対象会社の普通株式とする。

(3)新株予約権の目的である再編対象会社の株式の数

組織再編成行為の条件等を勘案のうえ、本新株予約権の取り決めに準じて決定する。

(4)新株予約権の行使に際して出資される財産の価額

交付される各新株予約権の行使に際して出資される財産の価額は、組織再編成行為の条件等を勘案のうえ、(注)2で定められた行使価額を調整して得られる再編後払込金額に上記(3)に従って決定される当該新株予約権の目的である再編対象会社の株式の数を乗じて得られる金額とする。

(5)新株予約権を行使することができる期間

表中「新株予約権の行使期間」に定める新株予約権を行使できる期間の開始日と組織再編成行為の効力発生日のうちいずれか遅い日から、表中「新株予約権の行使期間」に定める新株予約権を行使することができる期間の満了日までとする。

(6)新株予約権の行使の条件

(注)3に準じて決定する。

(7)増加する資本金及び資本準備金に関する事項

表中「新株予約権の行使により株式を発行する場合の発行価格及び資本組入額」に準じて決定する。

(8)譲渡による新株予約権の取得の制限

譲渡による新株予約権の取得については、再編対象会社の承認を要するものとする。

5.2021年5月14日開催の取締役会決議により、2021年6月4日付で普通株式1株につき2株の割合で株式分割を行っております。これにより「新株予約権の目的となる株式の種類、内容及び数」、「新株予約権の行使時の払込金額」および「新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額」が調整されております。

6.失効条件により、本書提出日現在の「付与対象者の区分及び人数」は、当社取締役0名、当社従業員0名となっております。

(第19回新株予約権)

|

決議年月日 |

2020年3月27日 |

|

付与対象者の区分及び人数(名) |

社外協力者 1(注)7 |

|

新株予約権の数(個)※ |

2,400 [-] |

|

新株予約権の目的となる株式の種類、内容及び数(株)※ |

普通株式 2,400 [-](注)2、6 |

|

新株予約権の行使時の払込金額(円)※ |

2,805[1,403](注)3、6 |

|

新株予約権の行使期間 ※ |

自 2020年3月31日 至 2030年3月27日 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円)※ |

発行価格 2,806[1,403] 資本組入額 1,403[702](注)6 |

|

新株予約権の行使の条件 ※ |

(注)4 |

|

新株予約権の譲渡に関する事項 ※ |

新株予約権の譲渡については、取締役会の承認を要するものとする。 |

|

組織再編成行為に伴う新株予約権の交付に関する事項 ※ |

(注)5 |

※最近事業年度の末日(2020年12月31日)における内容を記載しております。最近事業年度の末日から提出日の前月末現在(2021年7月31日)にかけて変更された事項については、提出日の前月末現在における内容を[ ]内に記載しており、その他の事項については最近事業年度の末日における内容から変更はありません。

(注)1.本新株予約権は、新株予約権1個につき1円で有償発行しております。

2.当社が株式分割(株式無償割当を含む。)または株式併合を行う場合、次の算式により目的となる株式の数を調整するものとする。ただし、かかる調整は、新株予約権のうち、当該時点で権利行使されていない新株予約権の目的となる株式の数について行われ、調整の結果生じる1株未満の端数については、これを切り捨てる。

調整後株式数=調整前株式数×分割・併合の比率

また、当社が吸収合併、新設合併、吸収分割、新設分割、株式交換もしくは株式移転を行なう場合又はその他やむを得ない事由が生じた場合には、新株予約権の目的となる株式の数は、合理的な範囲で調整されるものとする。

3.当社が株式分割(株式無償割当を含む。)または株式併合を行う場合、次の算式により行使価額を調整し、1円未満の端数は切り上げる。

|

調整後行使価額=調整前行使価額× |

1 |

|

分割・併合の比率 |

また、当社が行使価額を下回る払込金額で募集株式の発行または自己株式の処分を行う場合(新株予約権の行使に基づく株式の発行・処分を除く)は、次の算式により行使価額を調整し、調整により生じる1円未満の端数は切り上げる。

|

調整後行使価額= |

既発行株式数×調整前行使価額+新規発行株式数×1株当たり払込金額 |

|

既発行株式数+新規発行株式数 |

上記算式において「既発行株式数」とは、当社の発行済株式総数から当社が保有する自己株式数を控除した数とし、自己株式の処分を行う場合には「新規発行」を「自己株式の処分」、「1株当たり払込金額」を「1株当たり処分金額」と読み替えるものとする。

さらに、上記のほか、当社が吸収合併、新設合併、吸収分割、新設分割、株式交換もしくは株式移転を行なう場合又はその他やむを得ない事由が生じた場合には、行使価額は、合理的な範囲で調整されるものとする。

4.新株予約権の行使の条件

(1)新株予約権の割り当てを受けた者(以下「新株予約権者」という。)は、当社の2021年12月期乃至2029年12月期の9事業年度いずれかの単年度営業利益が、次の各号に掲げる水準を満たしている場合に、各新株予約権者が割当てを受けた本新株予約権のうち当該各号に掲げる割合の個数(1個未満の端数が生ずる場合には、端数を切り捨て)を限度として本新株予約権を行使することができる。

① 営業利益が700百万円以上の場合 行使可能割合: 50%

② 営業利益が1,000百万円以上の場合 行使可能割合:100%

なお、本項における営業利益の判定においては、当社の監査済みの連結損益計算書(連結損益計算書を作成していない場合、損益計算書)における営業利益を参照するものとし、国際財務報告基準の適用等により参照すべき営業利益の概念に重要な変更があった場合には、別途参照すべき指標を取締役会にて定めるものとする。

(2)本新株予約権の行使によって、当社の発行済株式総数が当該時点における授権株式数を超過することとなるときは、当該本新株予約権の行使を行うことはできない。

(3)各本新株予約権1個未満の行使を行うことはできない。

(4)新株予約権者は、権利行使時においても、当社または当社子会社の取締役、監査役、従業員の地位、または、当社取締役会において、取引先、業務提携先、顧問、アドバイザー、コンサルタント等当社との間で協力関係にある者として認定された地位であることを要す。ただし、取締役会が正当な理由があると認めた場合は、この限りではない。

(5)新株予約権者が死亡した場合、その相続人による新株予約権の権利行使は認めないものとする。

5.当社が組織再編成行為を実施する際の新株予約権の取扱い

当社が合併(当社が合併により消滅する場合に限る。)、吸収分割、新設分割、株式交換又は株式移転(以上を総称して以下「組織再編成行為」という。)をする場合において、組織再編成行為の効力発生日において残存する新株予約権(以下「残存新株予約権」という。)の新株予約権者に対し、それぞれの場合につき、会社法第236条第1項第8号のイからホまでに掲げる株式会社(以下「再編対象会社」という。)の新株予約権を以下の条件に基づきそれぞれ交付することとする。この場合においては、残存新株予約権は消滅し、再編対象会社は新株予約権を新たに発行するものとする。ただし、以下の条件に沿って再編対象会社の新株予約権を交付する旨を、吸収合併契約、新設合併契約、吸収分割契約、新設分割計画、株式交換契約または株式移転計画において定めた場合に限るものとする。

(1)交付する再編対象会社の新株予約権の数

組織再編成行為の効力発生の時点において残存する募集新株予約権の新株予約権者が保有する新株予約権の数と同一の数をそれぞれ交付するものとする。

(2)新株予約権の目的である再編対象会社の株式の種類

再編対象会社の普通株式とする。

(3)新株予約権の目的である再編対象会社の株式の数

組織再編成行為の条件等を勘案のうえ、本新株予約権の取り決めに準じて決定する。

(4)新株予約権の行使に際して出資される財産の価額

交付される各新株予約権の行使に際して出資される財産の価額は、組織再編成行為の条件等を勘案のうえ、(注)3で定められた行使価額を調整して得られる再編後払込金額に上記(3)に従って決定される当該新株予約権の目的である再編対象会社の株式の数を乗じて得られる金額とする。

(5)新株予約権を行使することができる期間

表中「新株予約権の行使期間」に定める新株予約権を行使できる期間の開始日と組織再編成行為の効力発生日のうちいずれか遅い日から、表中「新株予約権の行使期間」に定める新株予約権を行使することができる期間の満了日までとする。

(6)新株予約権の行使の条件

(注)4に準じて決定する。

(7)増加する資本金及び資本準備金に関する事項

表中「新株予約権の行使により株式を発行する場合の発行価格及び資本組入額」に準じて決定する。

(8)譲渡による新株予約権の取得の制限

譲渡による新株予約権の取得については、再編対象会社の承認を要するものとする。

6.2021年5月14日開催の取締役会決議により、2021年6月4日付で普通株式1株につき2株の割合で株式分割を行っております。これにより「新株予約権の目的となる株式の種類、内容及び数」、「新株予約権の行使時の払込金額」および「新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額」が調整されております。

7.失効条件により、本書提出日現在の「付与対象者の区分及び人数」は、社外協力者0名となっております。

(第20回新株予約権)

|

決議年月日 |

2021年3月26日 |

|

付与対象者の区分及び人数(名) |

当社取締役 1 |

|

新株予約権の数(個)※ |

2,000 |

|

新株予約権の目的となる株式の種類、内容及び数(株)※ |

普通株式 2,000[4,000](注)1、5 |

|

新株予約権の行使時の払込金額(円)※ |

3,000[1,500](注)2、5 |

|

新株予約権の行使期間 ※ |

自 2023年3月31日 至 2031年3月26日 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円)※ |

発行価格 3,000[1,500] 資本組入額 1,500[750](注)5 |

|

新株予約権の行使の条件 ※ |

(注)3 |

|

新株予約権の譲渡に関する事項 ※ |

新株予約権の譲渡については、取締役会の承認を要するものとする。 |

|

組織再編成行為に伴う新株予約権の交付に関する事項 ※ |

(注)4 |

※新株予約権証券の発行時(2021年3月31日)における内容を記載しております。新株予約権の発行時から提出日の前月末現在(2021年7月31日)にかけて変更された事項については、提出日の前月末現在における内容を[ ]内に記載しており、その他の事項については新株予約権の発行時における内容から変更ありません。

(注)1.当社が株式分割(株式無償割当を含む。)または株式併合を行う場合、次の算式により目的となる株式の数を調整するものとする。ただし、かかる調整は、新株予約権のうち、当該時点で権利行使されていない新株予約権の目的となる株式の数について行われ、調整の結果生じる1株未満の端数については、これを切り捨てる。

調整後株式数=調整前株式数×分割・併合の比率

また、当社が吸収合併、新設合併、吸収分割、新設分割、株式交換もしくは株式移転を行なう場合又はその他やむを得ない事由が生じた場合には、新株予約権の目的となる株式の数は、合理的な範囲で調整されるものとする。

2.当社が株式分割(株式無償割当を含む。)または株式併合を行う場合、次の算式により行使価額を調整し、1円未満の端数は切り上げる。

|

調整後行使価額=調整前行使価額× |

1 |

|

分割・併合の比率 |

また、当社が行使価額を下回る払込金額で募集株式の発行または自己株式の処分を行う場合(新株予約権の行使に基づく株式の発行・処分を除く)は、次の算式により行使価額を調整し、調整により生じる1円未満の端数は切り上げる。

|

調整後行使価額= |

既発行株式数×調整前行使価額+新規発行株式数×1株当たり払込金額 |

|

既発行株式数+新規発行株式数 |

上記算式において「既発行株式数」とは、当社の発行済株式総数から当社が保有する自己株式数を控除した数とし、自己株式の処分を行う場合には「新規発行」を「自己株式の処分」、「1株当たり払込金額」を「1株当たり処分金額」と読み替えるものとする。

さらに、上記のほか、当社が吸収合併、新設合併、吸収分割、新設分割、株式交換もしくは株式移転を行なう場合又はその他やむを得ない事由が生じた場合には、行使価額は、合理的な範囲で調整されるものとする。

3.新株予約権の行使の条件

(1)新株予約権の割り当てを受けた者(以下「新株予約権者」という。)は、当社の2023年12月期乃至2030年12月期の8事業年度いずれかの単年度営業利益が、次の各号に掲げる水準を満たしている場合に、各新株予約権者が割当てを受けた本新株予約権のうち当該各号に掲げる割合の個数(1個未満の端数が生ずる場合には、端数を切り捨て)を限度として本新株予約権を行使することができる。

① 営業利益が800百万円以上の場合 行使可能割合: 50%

② 営業利益が1,200百万円以上の場合 行使可能割合:100%

なお、本項における営業利益の判定においては、当社の監査済みの連結損益計算書(連結損益計算書を作成していない場合、損益計算書)における営業利益を参照するものとし、国際財務報告基準の適用等により参照すべき営業利益の概念に重要な変更があった場合には、別途参照すべき指標を取締役会にて定めるものとする。

(2)本新株予約権の行使によって、当社の発行済株式総数が当該時点における授権株式数を超過することとなるときは、当該本新株予約権の行使を行うことはできない。

(3)各本新株予約権1個未満の行使を行うことはできない。

(4)新株予約権者は、権利行使時においても、当社または当社子会社の取締役、監査役、従業員の地位を有していなければならない。ただし、取締役会が正当な理由があると認めた場合は、この限りではない。

(5)新株予約権者が死亡した場合、その相続人による新株予約権の権利行使は認めないものとする。

4.当社が組織再編成行為を実施する際の新株予約権の取扱い

当社が合併(当社が合併により消滅する場合に限る。)、吸収分割、新設分割、株式交換又は株式移転(以上を総称して以下「組織再編成行為」という。)をする場合において、組織再編成行為の効力発生日において残存する新株予約権(以下「残存新株予約権」という。)の新株予約権者に対し、それぞれの場合につき、会社法第236条第1項第8号のイからホまでに掲げる株式会社(以下「再編対象会社」という。)の新株予約権を以下の条件に基づきそれぞれ交付することとする。この場合においては、残存新株予約権は消滅し、再編対象会社は新株予約権を新たに発行するものとする。ただし、以下の条件に沿って再編対象会社の新株予約権を交付する旨を、吸収合併契約、新設合併契約、吸収分割契約、新設分割計画、株式交換契約または株式移転計画において定めた場合に限るものとする。

(1)交付する再編対象会社の新株予約権の数

組織再編成行為の効力発生の時点において残存する募集新株予約権の新株予約権者が保有する新株予約権の数と同一の数をそれぞれ交付するものとする。

(2)新株予約権の目的である再編対象会社の株式の種類

再編対象会社の普通株式とする。

(3)新株予約権の目的である再編対象会社の株式の数

組織再編成行為の条件等を勘案のうえ、本新株予約権の取り決めに準じて決定する。

(4)新株予約権の行使に際して出資される財産の価額

交付される各新株予約権の行使に際して出資される財産の価額は、組織再編成行為の条件等を勘案のうえ、(注)2で定められた行使価額を調整して得られる再編後払込金額に上記(3)に従って決定される当該新株予約権の目的である再編対象会社の株式の数を乗じて得られる金額とする。

(5)新株予約権を行使することができる期間

表中「新株予約権の行使期間」に定める新株予約権を行使できる期間の開始日と組織再編成行為の効力発生日のうちいずれか遅い日から、表中「新株予約権の行使期間」に定める新株予約権を行使することができる期間の満了日までとする。

(6)新株予約権の行使の条件

(注)3に準じて決定する。

(7)増加する資本金及び資本準備金に関する事項

表中「新株予約権の行使により株式を発行する場合の発行価格及び資本組入額」に準じて決定する。

(8)譲渡による新株予約権の取得の制限

譲渡による新株予約権の取得については、再編対象会社の承認を要するものとする。

5.2021年5月14日開催の取締役会決議により、2021年6月4日付で普通株式1株につき2株の割合で株式分割を行っております。これにより「新株予約権の目的となる株式の種類、内容及び数」、「新株予約権の行使時の払込金額」および「新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額」が調整されております。

(第21回新株予約権)

|

決議年月日 |

2021年3月26日 |

|

付与対象者の区分及び人数(名) |

当社監査役 1 |

|

新株予約権の数(個)※ |

1,000 |

|

新株予約権の目的となる株式の種類、内容及び数(株)※ |

普通株式 1,000[2,000](注)2、6 |

|

新株予約権の行使時の払込金額(円)※ |

3,000[1,500](注)3、6 |

|

新株予約権の行使期間 ※ |

自 2021年3月31日 至 2031年3月26日 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円)※ |

発行価格 3,017[1,509] 資本組入額 1,509[755](注)6 |

|

新株予約権の行使の条件 ※ |

(注)4 |

|

新株予約権の譲渡に関する事項 ※ |

新株予約権の譲渡については、取締役会の承認を要するものとする。 |

|

組織再編成行為に伴う新株予約権の交付に関する事項 ※ |

(注)5 |

※新株予約権証券の発行時(2021年3月31日)における内容を記載しております。新株予約権の発行時から提出日の前月末現在(2021年7月31日)にかけて変更された事項については、提出日の前月末現在における内容を[ ]内に記載しており、その他の事項については新株予約権の発行時における内容から変更ありません。

(注)1.本新株予約権は、新株予約権1個につき17円で有償発行しております。

2.当社が株式分割(株式無償割当を含む。)または株式併合を行う場合、次の算式により目的となる株式の数を調整するものとする。ただし、かかる調整は、新株予約権のうち、当該時点で権利行使されていない新株予約権の目的となる株式の数について行われ、調整の結果生じる1株未満の端数については、これを切り捨てる。

調整後株式数=調整前株式数×分割・併合の比率

また、当社が吸収合併、新設合併、吸収分割、新設分割、株式交換もしくは株式移転を行なう場合又はその他やむを得ない事由が生じた場合には、新株予約権の目的となる株式の数は、合理的な範囲で調整されるものとする。

3.当社が株式分割(株式無償割当を含む。)または株式併合を行う場合、次の算式により行使価額を調整し、1円未満の端数は切り上げる。

|

調整後行使価額=調整前行使価額× |

1 |

|

分割・併合の比率 |

また、当社が行使価額を下回る払込金額で募集株式の発行または自己株式の処分を行う場合(新株予約権の行使に基づく株式の発行・処分を除く)は、次の算式により行使価額を調整し、調整により生じる1円未満の端数は切り上げる。

|

調整後行使価額= |

既発行株式数×調整前行使価額+新規発行株式数×1株当たり払込金額 |

|

既発行株式数+新規発行株式数 |

上記算式において「既発行株式数」とは、当社の発行済株式総数から当社が保有する自己株式数を控除した数とし、自己株式の処分を行う場合には「新規発行」を「自己株式の処分」、「1株当たり払込金額」を「1株当たり処分金額」と読み替えるものとする。

さらに、上記のほか、当社が吸収合併、新設合併、吸収分割、新設分割、株式交換もしくは株式移転を行なう場合又はその他やむを得ない事由が生じた場合には、行使価額は、合理的な範囲で調整されるものとする。

4.新株予約権の行使の条件

(1)新株予約権の割り当てを受けた者(以下「新株予約権者」という。)は、当社の2022年12月期乃至2030年12月期の9事業年度いずれかの単年度営業利益が、次の各号に掲げる水準を満たしている場合に、各新株予約権者が割当てを受けた本新株予約権のうち当該各号に掲げる割合の個数(1個未満の端数が生ずる場合には、端数を切り捨て)を限度として本新株予約権を行使することができる。

① 営業利益が800百万円以上の場合 行使可能割合: 50%

② 営業利益が1,200百万円以上の場合 行使可能割合:100%

なお、本項における営業利益の判定においては、当社の監査済みの連結損益計算書(連結損益計算書を作成していない場合、損益計算書)における営業利益を参照するものとし、国際財務報告基準の適用等により参照すべき営業利益の概念に重要な変更があった場合には、別途参照すべき指標を取締役会にて定めるものとする。

(2)本新株予約権の行使によって、当社の発行済株式総数が当該時点における授権株式数を超過することとなるときは、当該本新株予約権の行使を行うことはできない。

(3)各本新株予約権1個未満の行使を行うことはできない。

(4)新株予約権者は、権利行使時においても、当社または当社子会社の取締役、監査役、従業員の地位を有していなければならない。ただし、取締役会が正当な理由があると認めた場合は、この限りではない。

(5)新株予約権者が死亡した場合、その相続人による新株予約権の権利行使は認めないものとする。

5.当社が組織再編成行為を実施する際の新株予約権の取扱い

当社が合併(当社が合併により消滅する場合に限る。)、吸収分割、新設分割、株式交換又は株式移転(以上を総称して以下「組織再編成行為」という。)をする場合において、組織再編成行為の効力発生日において残存する新株予約権(以下「残存新株予約権」という。)の新株予約権者に対し、それぞれの場合につき、会社法第236条第1項第8号のイからホまでに掲げる株式会社(以下「再編対象会社」という。)の新株予約権を以下の条件に基づきそれぞれ交付することとする。この場合においては、残存新株予約権は消滅し、再編対象会社は新株予約権を新たに発行するものとする。ただし、以下の条件に沿って再編対象会社の新株予約権を交付する旨を、吸収合併契約、新設合併契約、吸収分割契約、新設分割計画、株式交換契約または株式移転計画において定めた場合に限るものとする。

(1)交付する再編対象会社の新株予約権の数

組織再編成行為の効力発生の時点において残存する募集新株予約権の新株予約権者が保有する新株予約権の数と同一の数をそれぞれ交付するものとする。

(2)新株予約権の目的である再編対象会社の株式の種類

再編対象会社の普通株式とする。

(3)新株予約権の目的である再編対象会社の株式の数

組織再編成行為の条件等を勘案のうえ、本新株予約権の取り決めに準じて決定する。

(4)新株予約権の行使に際して出資される財産の価額

交付される各新株予約権の行使に際して出資される財産の価額は、組織再編成行為の条件等を勘案のうえ、(注)3で定められた行使価額を調整して得られる再編後払込金額に上記(3)に従って決定される当該新株予約権の目的である再編対象会社の株式の数を乗じて得られる金額とする。

(5)新株予約権を行使することができる期間

表中「新株予約権の行使期間」に定める新株予約権を行使できる期間の開始日と組織再編成行為の効力発生日のうちいずれか遅い日から、表中「新株予約権の行使期間」に定める新株予約権を行使することができる期間の満了日までとする。

(6)新株予約権の行使の条件

(注)4に準じて決定する。

(7)増加する資本金及び資本準備金に関する事項

表中「新株予約権の行使により株式を発行する場合の発行価格及び資本組入額」に準じて決定する。

(8)譲渡による新株予約権の取得の制限

譲渡による新株予約権の取得については、再編対象会社の承認を要するものとする。

6.2021年5月14日開催の取締役会決議により、2021年6月4日付で普通株式1株につき2株の割合で株式分割を行っております。これにより「新株予約権の目的となる株式の種類、内容及び数」、「新株予約権の行使時の払込金額」および「新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額」が調整されております。

(第22回新株予約権)

|

決議年月日 |

2021年3月26日 |

|

付与対象者の区分及び人数(名) |

当社取締役 2 当社従業員 4 |

|

新株予約権の数(個)※ |

10,000 |

|

新株予約権の目的となる株式の種類、内容及び数(株)※ |

普通株式 10,000[20,000](注)1、5 |

|

新株予約権の行使時の払込金額(円)※ |

3,000[1,500](注)2、5 |

|

新株予約権の行使期間 ※ |

自 2023年3月31日 至 2031年3月26日 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円)※ |

発行価格 3,000[1,500] 資本組入額 1,500[750](注)5 |

|

新株予約権の行使の条件 ※ |

(注)3 |

|

新株予約権の譲渡に関する事項 ※ |

新株予約権の譲渡については、取締役会の承認を要するものとする。 |

|

組織再編成行為に伴う新株予約権の交付に関する事項 ※ |

(注)4 |

※新株予約権証券の発行時(2021年3月31日)における内容を記載しております。新株予約権の発行時から提出日の前月末現在(2021年7月31日)にかけて変更された事項については、提出日の前月末現在における内容を[ ]内に記載しており、その他の事項については新株予約権の発行時における内容から変更ありません。

(注)1.当社が株式分割(株式無償割当を含む。)または株式併合を行う場合、次の算式により目的となる株式の数を調整するものとする。ただし、かかる調整は、新株予約権のうち、当該時点で権利行使されていない新株予約権の目的となる株式の数について行われ、調整の結果生じる1株未満の端数については、これを切り捨てる。

調整後株式数=調整前株式数×分割・併合の比率

また、当社が吸収合併、新設合併、吸収分割、新設分割、株式交換もしくは株式移転を行なう場合又はその他やむを得ない事由が生じた場合には、新株予約権の目的となる株式の数は、合理的な範囲で調整されるものとする。

2.当社が株式分割(株式無償割当を含む。)または株式併合を行う場合、次の算式により行使価額を調整し、1円未満の端数は切り上げる。

|

調整後行使価額=調整前行使価額× |

1 |

|

分割・併合の比率 |

また、当社が行使価額を下回る払込金額で募集株式の発行または自己株式の処分を行う場合(新株予約権の行使に基づく株式の発行・処分を除く)は、次の算式により行使価額を調整し、調整により生じる1円未満の端数は切り上げる。

|

調整後行使価額= |

既発行株式数×調整前行使価額+新規発行株式数×1株当たり払込金額 |

|

既発行株式数+新規発行株式数 |

上記算式において「既発行株式数」とは、当社の発行済株式総数から当社が保有する自己株式数を控除した数とし、自己株式の処分を行う場合には「新規発行」を「自己株式の処分」、「1株当たり払込金額」を「1株当たり処分金額」と読み替えるものとする。

さらに、上記のほか、当社が吸収合併、新設合併、吸収分割、新設分割、株式交換もしくは株式移転を行なう場合又はその他やむを得ない事由が生じた場合には、行使価額は、合理的な範囲で調整されるものとする。

3.新株予約権の行使の条件

(1)新株予約権の割り当てを受けた者(以下「新株予約権者」という。)は、当社の2023年12月期乃至2030年12月期の8事業年度いずれかの単年度営業利益が、次の各号に掲げる水準を満たしている場合に、各新株予約権者が割当てを受けた本新株予約権のうち当該各号に掲げる割合の個数(1個未満の端数が生ずる場合には、端数を切り捨て)を限度として本新株予約権を行使することができる。

① 営業利益が800百万円以上の場合 行使可能割合: 50%

② 営業利益が1,200百万円以上の場合 行使可能割合:100%

なお、本項における営業利益の判定においては、当社の監査済みの連結損益計算書(連結損益計算書を作成していない場合、損益計算書)における営業利益を参照するものとし、国際財務報告基準の適用等により参照すべき営業利益の概念に重要な変更があった場合には、別途参照すべき指標を取締役会にて定めるものとする。

(2)本新株予約権の行使によって、当社の発行済株式総数が当該時点における授権株式数を超過することとなるときは、当該本新株予約権の行使を行うことはできない。

(3)各本新株予約権1個未満の行使を行うことはできない。

(4)新株予約権者は、権利行使時においても、当社または当社子会社の取締役、監査役、従業員の地位を有していなければならない。ただし、取締役会が正当な理由があると認めた場合は、この限りではない。

(5)新株予約権者が死亡した場合、その相続人による新株予約権の権利行使は認めないものとする。

4.当社が組織再編成行為を実施する際の新株予約権の取扱い

当社が合併(当社が合併により消滅する場合に限る。)、吸収分割、新設分割、株式交換又は株式移転(以上を総称して以下「組織再編成行為」という。)をする場合において、組織再編成行為の効力発生日において残存する新株予約権(以下「残存新株予約権」という。)の新株予約権者に対し、それぞれの場合につき、会社法第236条第1項第8号のイからホまでに掲げる株式会社(以下「再編対象会社」という。)の新株予約権を以下の条件に基づきそれぞれ交付することとする。この場合においては、残存新株予約権は消滅し、再編対象会社は新株予約権を新たに発行するものとする。ただし、以下の条件に沿って再編対象会社の新株予約権を交付する旨を、吸収合併契約、新設合併契約、吸収分割契約、新設分割計画、株式交換契約または株式移転計画において定めた場合に限るものとする。

(1)交付する再編対象会社の新株予約権の数

組織再編成行為の効力発生の時点において残存する募集新株予約権の新株予約権者が保有する新株予約権の数と同一の数をそれぞれ交付するものとする。

(2)新株予約権の目的である再編対象会社の株式の種類

再編対象会社の普通株式とする。

(3)新株予約権の目的である再編対象会社の株式の数

組織再編成行為の条件等を勘案のうえ、本新株予約権の取り決めに準じて決定する。

(4)新株予約権の行使に際して出資される財産の価額

交付される各新株予約権の行使に際して出資される財産の価額は、組織再編成行為の条件等を勘案のうえ、(注)2で定められた行使価額を調整して得られる再編後払込金額に上記(3)に従って決定される当該新株予約権の目的である再編対象会社の株式の数を乗じて得られる金額とする。

(5)新株予約権を行使することができる期間

表中「新株予約権の行使期間」に定める新株予約権を行使できる期間の開始日と組織再編成行為の効力発生日のうちいずれか遅い日から、表中「新株予約権の行使期間」に定める新株予約権を行使することができる期間の満了日までとする。

(6)新株予約権の行使の条件

(注)3に準じて決定する。

(7)増加する資本金及び資本準備金に関する事項

表中「新株予約権の行使により株式を発行する場合の発行価格及び資本組入額」に準じて決定する。

(8)譲渡による新株予約権の取得の制限

譲渡による新株予約権の取得については、再編対象会社の承認を要するものとする。

5.2021年5月14日開催の取締役会決議により、2021年6月4日付で普通株式1株につき2株の割合で株式分割を行っております。これにより「新株予約権の目的となる株式の種類、内容及び数」、「新株予約権の行使時の払込金額」および「新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額」が調整されております。

②【ライツプランの内容】

該当事項はありません。

③【その他の新株予約権等の状況】

該当事項はありません。

(3)【発行済株式総数、資本金等の推移】

|

年月日 |

発行済株式総数増減数(株) |

発行済株式総数残高(株) |

資本金増減額 (千円) |

資本金残高 (千円) |

資本準備金増減額(千円) |

資本準備金残高(千円) |

|

2016年11月30日 (注)1 |

1,633,500 |

1,650,000 |

- |

121,000 |

- |

42,000 |

|

2017年12月28日 (注)2 |

132,011 |

1,782,011 |

100,328 |

221,328 |

99,668 |

141,668 |

|

2018年5月2日 (注)3 |

- |

1,782,011 |

△121,328 |

100,000 |

△141,668 |

- |

|

2020年3月10日 (注)4 |

27,272 |

1,809,283 |

38,262 |

138,262 |

38,235 |

38,235 |

|

2021年1月26日 (注)5 |

- |

1,809,283 |

△38,262 |

100,000 |

△38,235 |

- |

|

2021年6月4日 (注)6 |

1,809,283 |

3,618,566 |

- |

100,000 |

- |

- |

(注)1.2016年10月18日開催の取締役会決議により、2016年11月30日付で普通株式1株につき100株の割合で株式分割を行っております。これにより、発行済株式総数は1,633,500株増加し、1,650,000株となっております。

2.有償第三者割当増資(発行価格1,515円、資本組入額758円)によるものであります。主な割当先は、株式会社Orchestra Investment、株式会社100キャピタル、株式会社エルテスキャピタル、株式会社AMBITION等であります。

3.欠損填補目的の無償減資により、資本金が121,328千円減少(減資割合54.8%)、資本準備金が141,668千円減少(減資割合100%)しております。

4.有償第三者割当増資(発行価格2,805円、資本組入額1,403円)によるものであります。割当先は、BSP第4号投資事業有限責任組合であります。

5.欠損填補目的の無償減資により、資本金が38,262千円減少(減資割合27.7%)、資本準備金が38,235千円減少(減資割合100%)しております。

6.2021年5月14日開催の取締役会決議により、2021年6月4日付で普通株式1株につき2株の割合で株式分割を行っております。これにより、発行済株式総数は1,809,283株増加し、3,618,566株となっております。

(4)【所有者別状況】

|

|

|

|

|

|

|

|

2021年7月31日現在 |

||

|

区分 |

株式の状況(1単元の株式数 |

単元未満株式の状況 (株) |

|||||||

|

政府及び地方公共団体 |

金融機関 |

金融商品取引業者 |

その他の法人 |

外国法人等 |

個人その他 |

計 |

|||

|

個人以外 |

個人 |

||||||||

|

株主数(人) |

|

|

|

|

|

|

|

|

- |

|

所有株式数 (単元) |

|

|

|

|

|

|

|

|

|

|

所有株式数 の割合(%) |

|

|

|

|

|

|

|

100 |

- |

(5)【議決権の状況】

①【発行済株式】

|

|

|

|

|

2021年7月31日現在 |

|

区分 |

株式数(株) |

議決権の数(個) |

内容 |

|

|

無議決権株式 |

|

|

- |

|

|

議決権制限株式(自己株式等) |

|

|

- |

|

|

議決権制限株式(その他) |

|

|

|

|

|

完全議決権株式(自己株式等) |

|

|

- |

|

|

完全議決権株式(その他) |

普通株式 |

|

|

|

|

単元未満株式 |

普通株式 |

|

- |

|

|

発行済株式総数 |

|

|

- |

- |

|

総株主の議決権 |

|

- |

|

- |

②【自己株式等】

該当事項はありません。

2【自己株式の取得等の状況】

【株式の種類等】

該当事項はありません。

(1)【株主総会決議による取得の状況】

該当事項はありません。

(2)【取締役会決議による取得の状況】

該当事項はありません。

(3)【株主総会決議又は取締役会決議に基づかないものの内容】

該当事項はありません。

(4)【取得自己株式の処理状況及び保有状況】

該当事項はありません。

3【配当政策】

当社は、株主の皆様に対する利益還元を経営の重要課題と認識しており、今後の業績の推移や財務状況等を考慮した上で、将来の事業展開のための内部留保等を総合的に勘案しながら配当を検討していく方針であります。

当社は、期末配当として年1回、剰余金の配当を行うことを基本方針としております。この剰余金の配当の決議機関は株主総会であります。また、当社は、会社法第454条第5項に規定する中間配当を毎年6月30日を基準日として取締役会の決議によって行うことができる旨を定款に定めております。

現在当社は成長過程にあると認識しており、事業上獲得した資金については事業拡大のための新規投資等に充当することを優先し、第21期事業年度の剰余金の配当については無配当とさせていただきました。

なお、次期の配当につきましては、現時点では未確定であり、今後の業績の推移や財務状況等を考慮した上で、将来の事業展開のための内部留保等を総合的に勘案して決定していきたいと考えております。

内部留保資金につきましては、経営基盤の安定に向けた財務体質の強化及び事業成長に向けた投資のための資金として有効に活用していく所存であります。

4【コーポレート・ガバナンスの状況等】

(1)【コーポレート・ガバナンスの概要】

① コーポレート・ガバナンスに関する基本的な考え方

当社は、経営の効率化を図るとともに、経営の健全性、透明性及びコンプライアンスを高めていくことが長期的に企業価値を向上させるとともに、株主をはじめとするステークホルダーの信頼を維持するものと考えております。そのためには、迅速な意思決定や適切な業務執行と共に、経営の健全性と透明性を高める公正な経営システムを構築し、実施・機能させることが極めて重要な経営課題と位置付け、コーポレート・ガバナンスの充実に取り組んでいく所存であります。

② 企業統治の体制及び当該体制を採用する理由

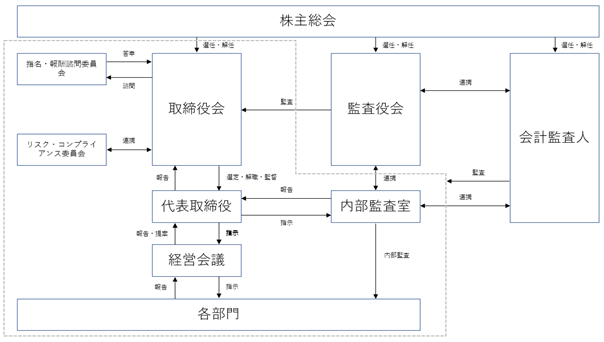

a.企業統治の体制の概要

当社の企業統治の体制の模式図は以下のとおりであります。当社は監査役会制度を採用しており、取締役会及び監査役会を中心としたコーポレート・ガバナンス体制を構築することで、取締役会の意思決定と取締役の業務執行を適正に監督及び監視しております。更に、監督及び監視を強化するため、3名の社外取締役及び3名の社外監査役を選任しております。また、監査役会、内部監査人及び会計監査人の連携により、監査体制をより強化しております。

b.会社の機関の内容

(取締役及び取締役会)

当社の取締役会は取締役7名(代表取締役清久健也、取締役小倉政人、取締役川本圭祐、取締役久野聡太、社外取締役澤博史、社外取締役清水幸明、社外取締役長山裕一)で構成されております。代表取締役清久健也が議長となり、監査役出席の下、経営上の意思決定機関として、「取締役会規程」に基づき重要事項を決議し、取締役の職務の執行を監督しております。社外取締役として、弁護士資格を有する者、証券会社や他社代表取締役の経験を有する人材を招聘し、幅広い視野に基づいた経営の意思決定及び社外からの経営監視を可能とする体制作りを推進しております。経営の意思決定を合理的かつ迅速に行う事を目的に、毎月1回の定例取締役会を開催するほか、必要に応じて臨時取締役会を開催しております。

(監査役及び監査役会)

当社の監査役会は、監査役3名(常勤社外監査役石橋慶太、社外監査役金重凱之、社外監査役橋本泰生)により構成されております。常勤社外監査役の石橋慶太が議長となり、毎月開催される定例監査役会に加えて、必要に応じて臨時監査役会を開催し、監査計画の策定、監査実施状況、監査結果等の検討等、監査役相互の情報共有を図っております。

なお、監査役は、取締役会及びその他重要な会議に出席し、必要に応じて意見を述べるほか、監査計画に基づき重要書類の閲覧、役職員への質問等を通じて、取締役の職務執行を監査しております。また、内部監査室及び会計監査人と緊密な連携をとり、監査の実効性と効率性の向上に努めております。社外監査役はそれぞれ、上場企業、大手会計事務所、警察庁出身者であり、ガバナンスのあり方とその運営状況を監視し、取締役会へ出席するとともに、取締役の職務の執行を含む日常的活動の監査を行っております。

(内部監査室)

当社では内部監査室を設置しており、代表取締役の命を受けた内部監査担当者1名が、業務の有効性及び効率性を担保することを目的として、年間内部監査計画に基づいて内部監査を実施し、代表取締役に対してその監査結果を報告しており、加えて監査役や取締役会へも報告しております。代表取締役は、監査結果の報告に基づき、被監査部門に対して改善を指示し、その結果を報告させることで内部統制の維持改善を図っております。また、内部監査担当者と監査役、会計監査人が監査を有効かつ効率的に進めるため、適宜情報交換を行っており、効率的な監査に努めております。

(指名・報酬諮問委員会)

当社は、取締役の指名、報酬等に係る評価、決定プロセスの透明性及び客観性を担保することで、取締役会の機能の独立性、客観性と説明責任を強化し、当社のコーポレート・ガバナンス体制のより一層の充実を図ることを目的とし、取締役会の諮問機関として、任意の指名・報酬諮問委員会を設置しており、取締役の指名、報酬体系等に関する原案等についての諮問に対する答申を行っております。

(委員長:取締役久野聡太、委員:社外取締役澤博史、社外取締役長山裕一)

(リスク・コンプライアンス委員会)

当社は、経営におけるリスクおよびコンプライアンス関連の事項に総合的に対処・対応するためにリスク・コンプライアンス委員会を設けております。委員長には代表取締役が就き、常勤役員、社外監査役、内部監査室室長、その他委員長が指名した者を委員として組織されております。リスク・コンプライアンス委員会は原則として月に1回開催されるほか、必要に応じて機動的に臨時で開催され、リスク・コンプライアンスに関する問題を未然に防ぐための予防策の検討、それに伴う業務ルールの見直しや研修計画、リスクマネジメントに関して協議を行っております。

(経営会議)

経営会議は、議長である代表取締役、取締役(社外取締役を除く)、執行役員、各部長及び常勤監査役及び議長が必要と認めた者により構成され、原則として週に1回開催しております。重要な経営事項についての協議を通じ、迅速な経営判断を図るとともに、重要な経営事項についての事前審議、業務並びに組織運営に関する重要事項の共有や審議、協議を行っております。常勤監査役は、経営会議における意思決定プロセスの健全性、透明性の監査のため、参加しております。

(執行役員制度)

当社は、業務執行機能の強化を図るため、執行役員制度を導入しております。執行役員は、取締役会によって選任され、所管業務の執行を行っております。また、取締役会の決定事項に基づいて迅速に業務執行を行うため、原則としてオブザーバーとして取締役会に出席し、また必要に応じて担当部門の業務執行状況について報告を行うこととしております。

c.当該体制を採用する理由

当社は、経営の最高意思決定機関である取締役会に業務執行の権限・責任を集中させ、業務執行及び取締役会から独立した監査役及び監査役会に取締役会に対する監査機能を担わせることで、企業の健全で持続的な成長を確保し、社会的信頼に応える良質な企業統治体制が確立できると判断し、監査役会設置会社制を採用しております。

代表取締役の直轄機関である内部監査室は、内部統制の運用状況の調査を行い、監査役会と連携して定期的に業務執行部署への内部監査を実施し、各部署の所管業務が法令、規制、定款及び社内諸規程等を遵守し、適正かつ有効に運営されているか否かを調査しております。

内部監査、監査役監査及び会計監査の相互連携としては、定期的に三様監査の意見交換を実施しているほか、内部監査の監査現場に監査役が立ち会う等して連携強化に努めております。

③ 内部統制システムの整備の状況

当社は、会社法及び会社法施行規則に基づき、取締役の職務の執行が法令及び定款に適合することを確保するための体制、その他会社の業務の適正を確保するための体制を整備するため、以下のとおり、内部統制システム構築の基本方針を定めております。

a.当社の取締役の職務の執行が法令及び定款に適合することを確保するための体制並びに当社の業務の適正を確保するために必要な体制

・当社の取締役の職務の執行が法令及び定款に適合すること並びに当社の業務の適正を確保するため、「コンプライアンス規程」等を定める。

・当社は、リスク・コンプライアンス委員会等において定期的に実施されるコンプライアンス遵守状況の報告等を通じ、当社におけるコンプライアンス遵守の状況を適時に把握、管理する。

・当社の取締役は、当社に関し重大な法令違反、コンプライアンス違反その他重要な事実を発見した場合、速やかに取締役会に報告する。

・当社の監査役は、「監査役監査基準」に基づき、取締役の職務執行について監査を行う。

・当社は、法令、定款及び社内諸規則等に違反する行為が行われ、又は行われようとしている場合の報告体制として「内部通報規程」を定め、社内外の通報窓口を設置する。当社は、当該通報を行った者に対して、解雇その他いかなる不利益な取り扱いも行わない。

・当社は取締役会の諮問機関として、委員の過半数が社外取締役で構成される「指名・報酬諮問委員会」を設置する。「指名・報酬諮問委員会」は、取締役の選任基準、指名、並びに報酬・賞与の体系・水準等に関する検討を行い、その結果を取締役会に答申する。

b.当社の取締役の職務の執行に係る情報の保存及び管理に関する体制

・当社の取締役の職務執行に係る文書その他重要な情報については、法令、定款及び「文書管理規程」ほか社内諸規則等に則り作成、保存、管理する。取締役は、必要に応じてこれらの情報を閲覧することができるものとする。

・当社は、「個人情報保護基本規程」等の社内諸規則等に基づき、情報の保存及び管理に関する体制を整備する。

c.当社の損失の危険の管理に関する規程その他の体制

・当社は、リスク管理の基礎として定める「リスク管理規程」に基づき、当社のリスクを横断的に管理するリスク管理組織を設置し、リスクマネジメント活動を推進する。

・当社は、経営会議及びリスク・コンプライアンス委員会等において定期的に実施される業務執行状況及びインシデントの報告等を通じ、当社におけるリスクの状況を適時に把握、管理する。

・当社の内部監査部門は、「内部監査規程」に基づき、当社におけるリスク管理の実施状況について監査を行う。

d.当社の取締役の職務の執行が効率的に行われることを確保するための体制

・当社は、取締役会を毎月1回以上開催し、重要事項の決定並びに取締役の業務の執行状況について報告を行い、当社の取締役の職務の執行について監視・監督を行う。

・当社は、取締役会の決定に基づく業務執行については、「業務分掌規程」「職務権限規程」において、それぞれの分担を明確にして、職務の執行が効率的に行われることを確保する。

・当社は、職務の執行が効率的に行われることを補完するため、経営に関する重要事項について協議する経営会議を毎月1回以上開催する。

e.当社の使用人の職務の執行が法令および定款に適合することを確保するための体制

・当社の取締役会は、「取締役会規程」に基づき重要事項について決定するとともに、役員及び従業員に業務の執行状況を報告させ、法令、定款及び社内諸規則等の遵守状況を把握する。

・当社は、「コンプライアンス規程」を、職務を遂行するにあたり遵守すべき行動基準とし、全ての役員及び従業員に対し周知徹底を図る。

・当社は、リスク・コンプライアンス委員会等において定期的に実施されるコンプライアンス遵守状況の報告等を通じ、当社におけるコンプライアンス遵守の状況を適時に把握、管理する。

・当社は、「内部通報規程」に基づき社内外の通報窓口を設置し、不祥事の未然防止を図る。

・当社の内部監査部門は、社内諸規程等に基づき内部監査を実施し、当社の使用人の職務における法令、定款及び社内諸規則等の遵守状況並びにその他業務の遂行状況を検証する。

・当社の監査役及び監査役会は、当社の法令、定款及び社内諸規則等の遵守状況に問題があると認められた場合は、改善策を講ずるよう取締役会に要求する。

f.当社の監査役がその職務を補助すべき使用人を置くことを求めた場合における当該使用人に関する事項及び当該使用人の取締役からの独立性に関する事項

・監査役が監査役補助者の登用を求めた場合、当社の使用人から監査役補助者を任命することができるものとする。

・監査役補助者の任命、解任、人事異動、賃金等の改定については、監査役会の同意を得たうえで、取締役会で決定することとし、取締役からの独立性を確保する。

・監査役補助者は業務の執行に係る役職を兼務しないものとする。

g.当社の取締役及び使用人が監査役に報告するための体制その他の監査役への報告に関する体制

・当社の取締役及び使用人は、法令に違反する事実、会社に著しい損害を与えるおそれのある事実を発見したときには、当社の監査役に対して、当該事実に関する事項を速やかに報告しなければならない。また、当社の監査役から業務執行に関する事項の報告を求められた場合においても、速やかに報告を行わなければならない。

・当社は、前項により当社の監査役に対して報告した者が当該報告をしたことを理由として不利益な取扱いを受けないことを確保するための体制を構築する。

h.当社の監査役の職務の執行について生ずる費用の前払又は償還の手続その他の当該職務の執行について生ずる費用又は債務の処理に関する方針に関する事項

・当社は、当社の監査役の職務の執行に協力し監査の実効性を担保するために、監査費用のための予算を確保する。

i.その他当社の監査役の監査が実効的に行われることを確保するための体制

・当社の監査役は、当社の取締役会、経営会議その他経営に関する重要な会議に出席し、経営において重要な意思決定及び業務の執行状況を把握するとともに、意見を述べることができる。

・当社の代表取締役は、当社の監査役と定期的に意見交換を行う。

・当社の監査役は、内部監査部門の実施する内部監査に係る年次計画について事前に説明を受け、その修正等を求めることができる。また、内部監査の実施状況について適宜報告を受け、必要があると認めるときは、追加監査の実施、業務改善策の策定等を求めることができる。

・当社の監査役は、会計監査人から必要に応じて会計の内容につき説明を受けるとともに意見交換を行い、効率的な監査のために連携を図る。

j.反社会的勢力排除に向けた基本的な考え方・措置

・当社は、暴力、威力と詐欺的手法を駆使して経済的利益を追求する集団又は個人である反社会的勢力による被害を防止するため、「反社会的勢力排除規程」を定める。

・反社会的勢力に対しては、毅然とした態度で臨み、反社会的勢力との一切の関係を遮断、排除するとともに、不当な要求を断固として拒否することを基本方針とする。

・反社会的勢力に対しては、警察、暴力追放運動推進センター及び弁護士等の外部専門機関と連携して組織的な対応を図るものとし、平素より情報収集に努め、速やかに対処できる体制を整備する。

④ リスク管理体制の整備状況

当社では、リスクマネジメントに関する基本的事項を定め、事業をとりまく様々なリスクに対して、危機の事前の回避、危機が発生した場合の会社被害の最小化、会社財産の保全、事業継続、役職員の生命身体の安全確保を実践するため、的確な管理を可能とすることを目的として「リスク管理規程」を制定しております。

また、リスク管理及びコンプライアンスの統括を目的としたリスク・コンプライアンス委員会を設置し、原則として月に1回開催し、全社的なリスク管理体制の強化を図っております。

⑤ 取締役の定数

当社の取締役は9名以内とする旨を定款に定めております。

⑥ 取締役の選任の決議要件

当社では、取締役の選任決議は、株主総会において議決権を行使することができる株主の議決権の3分の1以上を有する株主が出席し、その議決権の過半数をもって行う旨を定款に定めております。

また、取締役の選任決議は、累積投票によらないものとする旨を定款で定めております。

⑦ 株主総会の特別決議要件

当社は、株主総会における特別決議の定足数を緩和する事により、株主総会の円滑な運営を行うことを目的として、会社法第309条第2項に定める特別決議要件について、議決権を行使することができる株主の議決権の3分の1以上を有する株主が出席し、その議決権の3分の2以上をもって行う旨を定款に定めております。

⑧ 中間配当

当社は、会社法第454条第5項の規定により取締役会の決議によって毎年6月30日を基準日として、中間配当をすることができる旨を定款に定めております。これは株主への機動的な利益還元を可能とするためであります。

⑨ 自己の株式の取得

当社は、会社法第165条第2項の規定により取締役会の決議によって市場取引等により自己の株式を取得できる旨を定款に定めております。これは、経営環境に応じた機動的な資本政策の遂行を可能にするためであります。

⑩ 責任限定契約の内容と概要

当社は、定款に取締役(業務執行取締役等であるものを除く)及び監査役の責任限定契約に関する規定を設けており、当該定款及び会社法第427条第1項の規定に基づき、会社法第423条第1項の損害賠償責任を限定する契約を、社外取締役及び社外監査役と締結しております。当該契約に基づく損害賠償責任限度額は会社法第425条第1項に定める最低責任限度額としております。なお、当該責任限定が認められるのは、当該業務執行取締役等でない取締役及び監査役が責任の原因となった職務の遂行について善意でかつ重大な過失がないときに限られます。

(2)【役員の状況】

① 役員一覧

男性

|

役職名 |

氏名 |

生年月日 |

略歴 |

任期 |

所有株式数 (株) |

|

|

|

|

1993年4月 株式会社電通入社 2000年10月 当社代表取締役(現任) 2017年12月 KKキャピタル株式会社 代表取締役(現任) |

|

(注)5 |

|

|

|

|

2004年4月 当社入社 2011年1月 当社執行役員 2017年4月 当社取締役(現任) |

|

|

|

|

|

|

2006年10月 当社入社 2014年1月 当社執行役員 2017年4月 当社取締役(現任) |

|

|

|

|

|

|

2010年4月 野村證券株式会社入社 2017年8月 Nomura Securities International, Inc.出向 2019年10月 当社取締役(現任) |

|

|

|

|

|

|

2004年10月 弁護士登録 長島・大野・常松法律事務所入所 2010年8月 株式会社東京証券取引所出向 2010年8月 株式会社TOKYO AIM取引所 社外監査役 2013年5月 株式会社三菱東京UFJ銀行(現株式会社三菱UFJ銀行)出向 2015年12月 宇都宮・清水法律事務所 共同代表弁護士 2017年4月 法政大学法科大学院 兼任教授(現任) 2018年2月 宇都宮・清水・陽来法律事務所 共同代表弁護士(現任) 2018年11月 サンケイリアルエステート投資法人 監督役員(現任) 2019年10月 当社社外取締役(現任) 2020年11月 エッジテクノロジー株式会社 社外監査役(現任) |

|

|

|

役職名 |

氏名 |

生年月日 |

略歴 |

任期 |

所有株式数 (株) |

|

|

|

|

1991年4月 富士通株式会社入社 2006年4月 双日株式会社入社 2007年7月 株式会社CSK-IS入社 2008年8月 株式会社イーライセンス(現株式会社NexTone)取締役 2009年7月 データセクション株式会社 代表取締役社長CEO 2013年4月 ソリッドインテリジェンス株式会社 取締役 2015年4月 Weavers株式会社 取締役 2016年2月 株式会社日本データ取引所 取締役 2016年8月 Money Data Bank株式会社 取締役 2018年4月 データセクション株式会社 取締役会長 2018年6月 データセクション株式会社 会長 2018年9月 Tranzax電子債権株式会社 社外取締役・監査等委員 2018年10月 トランザックス株式会社 取締役 2018年10月 株式会社プログレス(現TOKYO BIG HOUSE株式会社)取締役(現任) 2018年12月 株式会社Macbee Planet 社外取締役(現任) 2019年3月 エステートテクノロジーズ株式会社設立 代表取締役(現任) 2019年10月 当社社外取締役(現任) 2020年3月 アディッシュ株式会社 社外取締役(現任) 2020年7月 データセクション株式会社 最高顧問(現任) |

|

|

|

|

|

|

1972年4月 山一證券株式会社 入社 1995年4月 同社公開引受部部長兼第二課長 1998年3月 宝印刷株式会社 入社 2000年3月 長山事務所(現有限会社長山事務所)設立 代表(現任) 2005年6月 ネットビレッジ株式会社(現株式会社fonfun) 社外監査役 2006年6月 株式会社エイジア 社外監査役 2009年6月 株式会社エイジア 社外取締役 2010年3月 株式会社グローバルウォーター 監査役(現任) 2012年10月 特定非営利活動法人YSベトナム経済研究所理事 2015年8月 株式会社ゼスト 社外監査役(現任) 2017年4月 株式会社エイジア 取締役 2018年1月 株式会社ジェイ・エス・ビー 補欠監査役 2018年8月 株式会社ままちゅ 監査役(現任) 2019年5月 株式会社FUCA 監査役(現任) 2019年6月 株式会社エイジア 取締役・監査等委員(現任) 2019年10月 当社社外取締役(現任) 2021年3月 株式会社コネクティ 監査役(現任) |

|

|

|

役職名 |

氏名 |

生年月日 |

略歴 |

任期 |

所有株式数 (株) |

|

|

|

|

1996年10月 太田昭和監査法人(現EY新日本有限責任監査法人)入所 1999年5月 公認会計士登録 2014年6月 当社常勤社外監査役(現任) 2014年7月 石橋慶太公認会計士事務所設立(現任) 2015年6月 税理士登録 2015年7月 ふたば税理士法人 社員(現任) 2016年8月 公益財団法人 シオノ健康財団 評議員(現任) |

|

|

|

|

|

|

1969年4月 警察庁 入庁 2001年7月 株式会社電通 顧問 2002年5月 東京都 危機管理担当参与 2003年5月 株式会社国際危機管理機構 代表取締役 2006年8月 株式会社都市開発安全機構 代表取締役 2006年11月 株式会社トーシンパートナーズ 社外監査役(現任) 2013年4月 一般社団法人ニューメディアリスク協会 会長 2014年12月 株式会社LCレンディング 社外取締役 2015年8月 タマホーム株式会社 社外取締役(現任) 2016年7月 株式会社国際危機管理機構 取締役 2017年9月 株式会社国際危機管理機構オーナー 取締役 2017年9月 株式会社エルテスセキュリティインテリジェンス 代表取締役 2018年1月 株式会社アイケンジャパン 社外取締役(現任) 2018年5月 株式会社エルテス 取締役 2019年6月 株式会社国際危機管理機構 創業者 最高顧問(現任) 2019年6月 LCホールディングス株式会社(現グローム・ホールディングス株式会社) 社外取締役・監査等委員 2019年10月 当社社外監査役(現任) 2019年11月 グローム・マネジメント株式会社 監査役(現任) 2020年6月 グローム・ホールディングス株式会社 監査役(現任) |

|

|

|

|

|

|

1985年4月 立石電機株式会社(現オムロン株式会社)入社 2010年6月 オムロン関西制御機器株式会社 代表取締役就任 2019年4月 当社社外監査役(現任) 2020年1月 株式会社じじインターン設立 代表取締役(現任) |

|

|

|

計 |

|

||||

6.当社は執行役員制度を導入しており、提出日現在の執行役員は下記の2名であります。

|

役名 |

氏名 |

職名 |

|

執行役員 |