第4【提出会社の状況】

1【株式等の状況】

(1)【株式の総数等】

①【株式の総数】

|

種類 |

発行可能株式総数(株) |

|

普通株式 |

40,000,000 |

|

計 |

40,000,000 |

(注)2020年8月25日開催の臨時株主総会決議により、定款の一部変更を行い、発行可能株式総数は同日付で下表のとおり減少しております。

|

種類 |

定款変更前 発行可能株式総数(株) |

減少数(△)(株) |

定款変更後 発行可能株式総数(株) |

|

普通株式 |

86,921,540 |

△46,921,540 |

40,000,000 |

|

A種優先株式 |

2,700,000 |

△ 2,700,000 |

- |

|

B種優先株式 |

3,880,000 |

△ 3,880,000 |

- |

|

C種優先株式 |

3,680,000 |

△ 3,680,000 |

- |

|

D種優先株式 |

2,818,460 |

△ 2,818,460 |

- |

|

計 |

100,000,000 |

△60,000,000 |

40,000,000 |

②【発行済株式】

|

種類 |

発行数(株) |

上場金融商品取引所名又は登録認可金融商品取引業協会名 |

内容 |

|

|

|

|

|

|

計 |

|

- |

- |

(注)1.2020年2月18日開催の取締役会決議により、2020年3月10日付で当社株式1株につき8株の割合で株式分割いたしました。これにより発行済株式総数は下表のとおり増加し、9,343,384株となっております。

|

種類 |

株式分割前 発行済株式総数(株) |

増加株式数(株) |

株式分割後 発行済株式総数(株) |

|

普通株式 |

687,364 |

4,811,548 |

5,498,912 |

|

A種優先株式 |

111,361 |

779,527 |

890,888 |

|

B種優先株式 |

134,638 |

942,466 |

1,077,104 |

|

C種優先株式 |

132,829 |

929,803 |

1,062,632 |

|

D種優先株式 |

101,731 |

712,117 |

813,848 |

|

計 |

1,167,923 |

8,175,461 |

9,343,384 |

2.2020年3月16日付で、A種優先株主、B種優先株主、C種優先株主及びD種優先株主の株式取得請求権の行使を受けたことにより、全てのA種優先株式、B種優先株式、C種優先株式及びD種優先株式を自己株式として取得し、対価として当該A種優先株主及びB種優先株主にA種優先株式及びB種優先株式1株につき普通株式1株、C種優先株主及びD種優先株主にC種優先株式及びD種優先株式1株につき普通株式1.25株をそれぞれ交付しております。これにより発行済株式総数は469,120株増加し、9,812,504株となっております。またその後同日付で当該A種優先株式、B種優先株式、C種優先株式及びD種優先株式の全てを消却しております。

3.2020年8月25日開催の臨時株主総会決議により、定款の一部変更を行い、1単元を100株とする単元株制度を採用しております。

(2)【新株予約権等の状況】

①【ストックオプション制度の内容】

a.第2回新株予約権

|

決議年月日 |

2013年4月24日 |

|

付与対象者の区分及び人数(名) |

当社従業員 5 (注)8 |

|

新株予約権の数(個)※ |

20 |

|

新株予約権の目的となる株式の種類、内容及び数(株)※ |

普通株式 20,000 [160,000] (注)1、6、7 |

|

新株予約権の行使時の払込金額(円)※ |

707 [89] (注)2、6、7 |

|

新株予約権の行使期間 ※ |

自 2015年5月1日 至 2023年4月24日 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円)※ |

発行価格 707 [89] 資本組入額 353.5 [44.5] (注)6、7 |

|

新株予約権の行使の条件 ※ |

(注)3 |

|

新株予約権の譲渡に関する事項 ※ |

(注)4 |

|

組織再編成行為に伴う新株予約権の交付に関する事項 ※ |

(注)5 |

※最近事業年度の末日(2019年9月30日)における内容を記載しております。最近事業年度の末日から提出日の前月末現在(2020年8月31日)にかけて変更された事項については、提出日の前月末現在における内容を[ ]内に記載しており、その他の事項については最近事業年度の末日における内容から変更はありません。

(注)1.当社が株式分割(株式の無償割当を含む。以下同じ。)又は株式併合を行う場合、次の算式により目的となる株式の数の調整をするものとする。ただし、かかる調整は、新株予約権のうち、当該時点で行使されていない新株予約権の目的となる株式の数についてのみ行われ、調整の結果生じる1株未満の端数については、これを切り捨てるものとする。

調整後株式数 = 調整前株式数 × 分割・併合の比率

また、当社が他社と吸収合併若しくは新設合併を行い本件新株予約権が承継される場合、又は、当社が新設分割若しくは吸収合併を行う場合、並びに当社が完全子会社となる株式交換又は株式移転を行い本件新株予約権が承継される場合、当社は必要と認める株式の数の調整を行う。

2.当社が株式分割又は株式併合を行う場合、次の算式により払込金額を調整し、調整の結果生じる1円未満の端数は切り上げる。

|

調整後払込金額 = 調整前払込金額 × |

1 |

|

分割・併合の比率 |

また、当社が時価を下回る価額で、募集株式を発行する場合又は自己株式を処分する場合(新株予約権の行使により新株を発行する場合は除く。)は、次の算式により1株当たりの払込金額を調整し、調整の結果生じる1円未満の端数は切り上げる。

|

調整後 払込金額 |

|

調整前 払込金額 |

|

既発行株式数 |

+ |

新規発行株式数 × 1株当たり払込金額 |

|

= |

× |

新規発行前の株価 |

||||

|

|

|

既発行株式数 + 新規発行による増加株式数 |

||||

上記算式において「既発行株式数」とは、当社の発行済株式総数から当社が保有する自己株式数を控除した数とし、自己株式を処分する場合には、「新規発行」を「自己株式の処分」、「1株当たり払込金額」を「1株当たり処分金額」と読み替えるものとする。

さらに、当社が他社と吸収合併若しくは新設合併を行う場合、又は当社が新設分割若しくは吸収分割を行う場合、並びに、当社が完全子会社となる株式交換又は株式移転を行い本件新株予約権が承継される場合、当社は合理的な範囲内で必要と認める払込金額の調整を行う。

3.新株予約権の行使条件

①当社の取締役・従業員として新株予約権の割当を受けた者は、権利行使時においても、当社又は当社子会社の取締役又は従業員のいずれかの地位を保有している場合に、行使することができる。ただし、任期満了による退任、定年退職による場合、その他取締役会が正当な理由があると認めた場合は、行使できるものとする。

②新株予約権の目的たる株式が、金融商品取引所に上場され取引が開始される日までは本新株予約権を行使することはできない。

4.新株予約権の譲渡制限

新株予約権を譲渡により取得するには、取締役会の承認を受けなければならない。

5.組織再編時の新株予約権の取扱い

組織再編に際して定める契約書又は計画書等に以下に定める株式会社の新株予約権を交付する旨を定めた場合には、当該組織再編の比率に応じて、以下に定める株式会社の新株予約権を交付するものとする。

①合併(合併により当社が消滅する場合に限る。)

合併後存続する株式会社又は合併により設立する株式会社

②吸収分割

吸収分割をする株式会社がその事業に関して有する権利義務の全部又は一部を承継する株式会社

③新設分割

新設分割により設立する株式会社

④株式交換

株式交換をする株式会社の発行済株式の全部を取得する株式会社

⑤株式移転

株式移転により設立する株式会社

6.2015年4月30日付で株式1株につき1,000株の割合で株式分割を行ったことにより「新株予約権の目的となる株式の種類、内容及び数」、「新株予約権の行使時の払込金額」及び「新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額」が調整されております。

7.2020年2月18日開催の取締役会決議に基づき、2020年3月10日付で株式1株につき8株の割合で株式分割を行ったことにより「新株予約権の目的となる株式の種類、内容及び数」、「新株予約権の行使時の払込金額」及び「新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額」が調整されております。

8.付与対象者の退職による権利の喪失により、本書提出日現在の「付与対象者の区分及び人数」は、当社従業員3名となっております。

b.第3回新株予約権

|

決議年月日 |

2013年5月22日 |

|

付与対象者の区分及び人数(名) |

当社取締役 2 当社従業員 1 (注)8 社外協力者 1 |

|

新株予約権の数(個)※ |

16 |

|

新株予約権の目的となる株式の種類、内容及び数(株)※ |

普通株式 16,000 [128,000] (注)1、6、7 |

|

新株予約権の行使時の払込金額(円)※ |

707 [89] (注)2、6、7 |

|

新株予約権の行使期間 ※ |

自 2015年6月1日 至 2023年5月22日 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円)※ |

発行価格 707 [89] 資本組入額 353.5 [44.5] (注)6、7 |

|

新株予約権の行使の条件 ※ |

(注)3 |

|

新株予約権の譲渡に関する事項 ※ |

(注)4 |

|

組織再編成行為に伴う新株予約権の交付に関する事項 ※ |

(注)5 |

※最近事業年度の末日(2019年9月30日)における内容を記載しております。最近事業年度の末日から提出日の前月末現在(2020年8月31日)にかけて変更された事項については、提出日の前月末現在における内容を[ ]内に記載しており、その他の事項については最近事業年度の末日における内容から変更はありません。

(注)1.当社が株式分割(株式の無償割当を含む。以下同じ。)又は株式併合を行う場合、次の算式により目的となる株式の数の調整をするものとする。ただし、かかる調整は、新株予約権のうち、当該時点で行使されていない新株予約権の目的となる株式の数についてのみ行われ、調整の結果生じる1株未満の端数については、これを切り捨てるものとする。

調整後株式数 = 調整前株式数 × 分割・併合の比率

また、当社が他社と吸収合併若しくは新設合併を行い本件新株予約権が承継される場合、又は、当社が新設分割若しくは吸収合併を行う場合、並びに当社が完全子会社となる株式交換又は株式移転を行い本件新株予約権が承継される場合、当社は必要と認める株式の数の調整を行う。

2.当社が株式分割又は株式併合を行う場合、次の算式により払込金額を調整し、調整の結果生じる1円未満の端数は切り上げる。

|

調整後払込金額 = 調整前払込金額 × |

1 |

|

分割・併合の比率 |

また、当社が時価を下回る価額で、募集株式を発行する場合又は自己株式を処分する場合(新株予約権の行使により新株を発行する場合は除く。)は、次の算式により1株当たりの払込金額を調整し、調整の結果生じる1円未満の端数は切り上げる。

|

調整後 払込金額 |

|

調整前 払込金額 |

|

既発行株式数 |

+ |

新規発行株式数 × 1株当たり払込金額 |

|

= |

× |

新規発行前の株価 |

||||

|

|

|

既発行株式数 + 新規発行による増加株式数 |

||||

上記算式において「既発行株式数」とは、当社の発行済株式総数から当社が保有する自己株式数を控除した数とし、自己株式を処分する場合には、「新規発行」を「自己株式の処分」、「1株当たり払込金額」を「1株当たり処分金額」と読み替えるものとする。

さらに、当社が他社と吸収合併若しくは新設合併を行う場合、又は当社が新設分割若しくは吸収分割を行う場合、並びに、当社が完全子会社となる株式交換又は株式移転を行い本件新株予約権が承継される場合、当社は合理的な範囲内で必要と認める払込金額の調整を行う。

3.新株予約権の行使条件

①当社の取締役・従業員として新株予約権の割当を受けた者は、権利行使時においても、当社又は当社子会社の取締役又は従業員のいずれかの地位を保有している場合に、行使することができる。ただし、任期満了による退任、定年退職による場合、その他代表取締役が正当な理由があると認めた場合は、行使できるものとする。また、会社協力者として割当を受けた者は、権利行使時においても、会社協力者の地位を保有している場合に、行使することができる。ただし、代表取締役が正当な理由があると認めた場合は、行使できるものとする。

②新株予約権の目的たる株式が、金融商品取引所に上場され取引が開始される日までは本新株予約権を行使することはできない。

4.新株予約権の譲渡制限

新株予約権を譲渡により取得するには、取締役会の承認を受けなければならない。

5.組織再編時の新株予約権の取扱い

組織再編に際して定める契約書又は計画書等に以下に定める株式会社の新株予約権を交付する旨を定めた場合には、当該組織再編の比率に応じて、以下に定める株式会社の新株予約権を交付するものとする。

①合併(合併により当社が消滅する場合に限る。)

合併後存続する株式会社又は合併により設立する株式会社

②吸収分割

吸収分割をする株式会社がその事業に関して有する権利義務の全部又は一部を承継する株式会社

③新設分割

新設分割により設立する株式会社

④株式交換

株式交換をする株式会社の発行済株式の全部を取得する株式会社

⑤株式移転

株式移転により設立する株式会社

6.2015年4月30日付で株式1株につき1,000株の割合で株式分割を行ったことにより「新株予約権の目的となる株式の種類、内容及び数」、「新株予約権の行使時の払込金額」及び「新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額」が調整されております。

7.2020年2月18日開催の取締役会決議に基づき、2020年3月10日付で株式1株につき8株の割合で株式分割を行ったことにより「新株予約権の目的となる株式の種類、内容及び数」、「新株予約権の行使時の払込金額」及び「新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額」が調整されております。

8.付与対象者の退職による権利の喪失等により、本書提出日現在の「付与対象者の区分及び人数」は、当社取締役1名、当社従業員1名、社外協力者1名となっております。

c.第4回新株予約権

|

決議年月日 |

2014年8月15日 |

|

付与対象者の区分及び人数(名) |

当社従業員 12 (注)8 |

|

新株予約権の数(個)※ |

19 |

|

新株予約権の目的となる株式の種類、内容及び数(株)※ |

普通株式 19,000 [152,000] (注)1、6、7 |

|

新株予約権の行使時の払込金額(円)※ |

1,700 [213] (注)2、6、7 |

|

新株予約権の行使期間 ※ |

自 2016年9月1日 至 2024年7月31日 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円)※ |

発行価格 1,700 [213] 資本組入額 850 [106.5] (注)6、7 |

|

新株予約権の行使の条件 ※ |

(注)3 |

|

新株予約権の譲渡に関する事項 ※ |

(注)4 |

|

組織再編成行為に伴う新株予約権の交付に関する事項 ※ |

(注)5 |

※最近事業年度の末日(2019年9月30日)における内容を記載しております。最近事業年度の末日から提出日の前月末現在(2020年8月31日)にかけて変更された事項については、提出日の前月末現在における内容を[ ]内に記載しており、その他の事項については最近事業年度の末日における内容から変更はありません。

(注)1.当社が株式分割(株式の無償割当を含む。以下同じ。)又は株式併合を行う場合、次の算式により目的となる株式の数の調整をするものとする。ただし、かかる調整は、新株予約権のうち、当該時点で行使されていない新株予約権の目的となる株式の数についてのみ行われ、調整の結果生じる1株未満の端数については、これを切り捨てるものとする。

調整後株式数 = 調整前株式数 × 分割・併合の比率

また、当社が他社と吸収合併若しくは新設合併を行い本件新株予約権が承継される場合、又は、当社が新設分割若しくは吸収分割を行う場合、並びに当社が完全子会社となる株式交換又は株式移転を行い本件新株予約権が承継される場合、当社は必要と認める株式の数の調整を行う。

2.当社が株式分割又は株式併合を行う場合、次の算式により払込金額を調整し、調整の結果生じる1円未満の端数は切り上げる。

|

調整後払込金額 = 調整前払込金額 × |

1 |

|

分割・併合の比率 |

また、当社が時価を下回る価額で、募集株式を発行する場合又は自己株式を処分する場合(新株予約権の行使により新株を発行する場合は除く。)は、次の算式により1株当たりの払込金額を調整し、調整の結果生じる1円未満の端数は切り上げる。

|

調整後 払込金額 |

|

調整前 払込金額 |

|

既発行株式数 |

+ |

新規発行株式数 × 1株当たり払込金額 |

|

= |

× |

新規発行前の株価 |

||||

|

|

|

既発行株式数 + 新規発行による増加株式数 |

||||

上記算式において「既発行株式数」とは、当社の発行済株式総数から当社が保有する自己株式数を控除した数とし、自己株式を処分する場合には、「新規発行」を「自己株式の処分」、「1株当たり払込金額」を「1株当たり処分金額」と読み替えるものとする。

さらに、当社が他社と吸収合併若しくは新設合併を行う場合、又は当社が新設分割若しくは吸収分割を行う場合、並びに、当社が完全子会社となる株式交換又は株式移転を行い本件新株予約権が承継される場合、当社は合理的な範囲内で必要と認める払込金額の調整を行う。

3.新株予約権の行使条件

①当社の取締役・従業員として新株予約権の割当を受けた者は、権利行使時においても、当社又は当社子会社の取締役又は従業員のいずれかの地位を保有している場合に、行使することができる。ただし、任期満了による退任、定年退職による場合、その他代表取締役が正当な理由があると認めた場合は、行使できるものとする。

②新株予約権の目的たる株式が、金融商品取引所に上場され取引が開始される日までは本新株予約権を行使することはできない。

4.新株予約権の譲渡制限

新株予約権を譲渡により取得するには、取締役会の承認を受けなければならない。

5.組織再編時の新株予約権の取扱い

組織再編に際して定める契約書又は計画書等に以下に定める株式会社の新株予約権を交付する旨を定めた場合には、当該組織再編の比率に応じて、以下に定める株式会社の新株予約権を交付するものとする。

①合併(合併により当社が消滅する場合に限る。)

合併後存続する株式会社又は合併により設立する株式会社

②吸収分割

吸収分割をする株式会社がその事業に関して有する権利義務の全部又は一部を承継する株式会社

③新設分割

新設分割により設立する株式会社

④株式交換

株式交換をする株式会社の発行済株式の全部を取得する株式会社

⑤株式移転

株式移転により設立する株式会社

6.2015年4月30日付で株式1株につき1,000株の割合で株式分割を行ったことにより「新株予約権の目的となる株式の種類、内容及び数」、「新株予約権の行使時の払込金額」及び「新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額」が調整されております。

7.2020年2月18日開催の取締役会決議に基づき、2020年3月10日付で株式1株につき8株の割合で株式分割を行ったことにより「新株予約権の目的となる株式の種類、内容及び数」、「新株予約権の行使時の払込金額」及び「新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額」が調整されております。

8.付与対象者の退職による権利の喪失により、本書提出日現在の「付与対象者の区分及び人数」は、当社従業員3名となっております。

d.第6回新株予約権

|

決議年月日 |

2015年7月13日 |

|

付与対象者の区分及び人数(名) |

当社従業員 29 (注)7 |

|

新株予約権の数(個)※ |

15,500 |

|

新株予約権の目的となる株式の種類、内容及び数(株)※ |

普通株式 15,500 [124,000] (注)1、6 |

|

新株予約権の行使時の払込金額(円)※ |

5,455 [682] (注)2、6 |

|

新株予約権の行使期間 ※ |

自 2017年7月14日 至 2025年7月13日 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円)※ |

発行価格 5,455 [682] 資本組入額 2,727.5 [341](注)6 |

|

新株予約権の行使の条件 ※ |

(注)3 |

|

新株予約権の譲渡に関する事項 ※ |

(注)4 |

|

組織再編成行為に伴う新株予約権の交付に関する事項 ※ |

(注)5 |

※最近事業年度の末日(2019年9月30日)における内容を記載しております。最近事業年度の末日から提出日の前月末現在(2020年8月31日)にかけて変更された事項については、提出日の前月末現在における内容を[ ]内に記載しており、その他の事項については最近事業年度の末日における内容から変更はありません。

(注)1.当社が株式分割(株式の無償割当を含む。以下同じ。)又は株式併合を行う場合、次の算式により目的となる株式の数の調整をするものとする。ただし、かかる調整は、新株予約権のうち、当該時点で行使されていない新株予約権の目的となる株式の数についてのみ行われ、調整の結果生じる1株未満の端数については、これを切り捨てるものとする。

調整後株式数 = 調整前株式数 × 分割・併合の比率

また、当社が他社と吸収合併若しくは新設合併を行い本件新株予約権が承継される場合、又は、当社が新設分割若しくは吸収分割を行う場合、並びに当社が完全子会社となる株式交換又は株式移転を行い本件新株予約権が承継される場合、当社は必要と認める株式の数の調整を行う。

2.当社が株式分割又は株式併合を行う場合、次の算式により払込金額を調整し、調整の結果生じる1円未満の端数は切り上げる。

|

調整後払込金額 = 調整前払込金額 × |

1 |

|

分割・併合の比率 |

また、当社が時価を下回る価額で、募集株式を発行する場合又は自己株式を処分する場合(新株予約権の行使により新株を発行する場合は除く。)は、次の算式により1株当たりの払込金額を調整し、調整の結果生じる1円未満の端数は切り上げる。

|

調整後 払込金額 |

|

調整前 払込金額 |

|

既発行株式数 |

+ |

新規発行株式数 × 1株当たり払込金額 |

|

= |

× |

新規発行前の株価 |

||||

|

|

|

既発行株式数 + 新規発行による増加株式数 |

||||

上記算式において「既発行株式数」とは、当社の発行済株式総数から当社が保有する自己株式数を控除した数とし、自己株式を処分する場合には、「新規発行」を「自己株式の処分」、「1株当たり払込金額」を「1株当たり処分金額」と読み替えるものとする。

さらに、当社が他社と吸収合併若しくは新設合併を行う場合、又は当社が新設分割若しくは吸収分割を行う場合、並びに、当社が完全子会社となる株式交換又は株式移転を行い本件新株予約権が承継される場合、当社は合理的な範囲内で必要と認める払込金額の調整を行う。

3.新株予約権の行使条件

①当社の取締役・従業員として新株予約権の割当を受けた者は、権利行使時においても、当社又は当社子会社の取締役又は従業員のいずれかの地位を保有している場合に、行使することができる。ただし、任期満了による退任、定年退職による場合、その他代表取締役が正当な理由があると認めた場合は、行使できるものとする。

②新株予約権の目的たる株式が、金融商品取引所に上場され取引が開始される日までは本新株予約権を行使することはできない。

4.新株予約権の譲渡制限

新株予約権を譲渡により取得するには、取締役会の承認を受けなければならない。

5.組織再編時の新株予約権の取扱い

組織再編に際して定める契約書又は計画書等に以下に定める株式会社の新株予約権を交付する旨を定めた場合には、当該組織再編の比率に応じて、以下に定める株式会社の新株予約権を交付するものとする。

①合併(合併により当社が消滅する場合に限る。)

合併後存続する株式会社又は合併により設立する株式会社

②吸収分割

吸収分割をする株式会社がその事業に関して有する権利義務の全部又は一部を承継する株式会社

③新設分割

新設分割により設立する株式会社

④株式交換

株式交換をする株式会社の発行済株式の全部を取得する株式会社

⑤株式移転

株式移転により設立する株式会社

6.2020年2月18日開催の取締役会決議に基づき、2020年3月10日付で株式1株につき8株の割合で株式分割を行ったことにより「新株予約権の目的となる株式の種類、内容及び数」、「新株予約権の行使時の払込金額」及び「新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額」が調整されております。

7.付与対象者の退職による権利の喪失により、本書提出日現在の「付与対象者の区分及び人数」は、当社従業員14名となっております。

e.第7回新株予約権

|

決議年月日 |

2015年7月13日 |

|

付与対象者の区分及び人数(名) |

社外協力者 3 (注)7 |

|

新株予約権の数(個)※ |

7,500 |

|

新株予約権の目的となる株式の種類、内容及び数(株)※ |

普通株式 7,500 [60,000] (注)1、6 |

|

新株予約権の行使時の払込金額(円)※ |

5,455 [682] (注)2、6 |

|

新株予約権の行使期間 ※ |

自 2017年7月14日 至 2025年7月13日 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円)※ |

発行価格 5,455 [682] 資本組入額 2,727.5 [341](注)6 |

|

新株予約権の行使の条件 ※ |

(注)3 |

|

新株予約権の譲渡に関する事項 ※ |

(注)4 |

|

組織再編成行為に伴う新株予約権の交付に関する事項 ※ |

(注)5 |

※最近事業年度の末日(2019年9月30日)における内容を記載しております。最近事業年度の末日から提出日の前月末現在(2020年8月31日)にかけて変更された事項については、提出日の前月末現在における内容を[ ]内に記載しており、その他の事項については最近事業年度の末日における内容から変更はありません。

(注)1.当社が株式分割(株式の無償割当を含む。以下同じ。)又は株式併合を行う場合、次の算式により目的となる株式の数の調整をするものとする。ただし、かかる調整は、新株予約権のうち、当該時点で行使されていない新株予約権の目的となる株式の数についてのみ行われ、調整の結果生じる1株未満の端数については、これを切り捨てるものとする。

調整後株式数 = 調整前株式数 × 分割・併合の比率

また、当社が他社と吸収合併若しくは新設合併を行い本件新株予約権が承継される場合、又は、当社が新設分割若しくは吸収分割を行う場合、並びに当社が完全子会社となる株式交換又は株式移転を行い本件新株予約権が承継される場合、当社は必要と認める株式の数の調整を行う。

2.当社が株式分割又は株式併合を行う場合、次の算式により払込金額を調整し、調整の結果生じる1円未満の端数は切り上げる。

|

調整後払込金額 = 調整前払込金額 × |

1 |

|

分割・併合の比率 |

また、当社が時価を下回る価額で、募集株式を発行する場合又は自己株式を処分する場合(新株予約権の行使により新株を発行する場合は除く。)は、次の算式により1株当たりの払込金額を調整し、調整の結果生じる1円未満の端数は切り上げる。

|

調整後 払込金額 |

|

調整前 払込金額 |

|

既発行株式数 |

+ |

新規発行株式数 × 1株当たり払込金額 |

|

= |

× |

新規発行前の株価 |

||||

|

|

|

既発行株式数 + 新規発行による増加株式数 |

||||

上記算式において「既発行株式数」とは、当社の発行済株式総数から当社が保有する自己株式数を控除した数とし、自己株式を処分する場合には、「新規発行」を「自己株式の処分」、「1株当たり払込金額」を「1株当たり処分金額」と読み替えるものとする。

さらに、当社が他社と吸収合併若しくは新設合併を行う場合、又は当社が新設分割若しくは吸収分割を行う場合、並びに、当社が完全子会社となる株式交換又は株式移転を行い本件新株予約権が承継される場合、当社は合理的な範囲内で必要と認める払込金額の調整を行う。

3.新株予約権の行使条件

新株予約権の目的たる株式が、金融商品取引所に上場され取引が開始される日までは本新株予約権を行使することはできない。

4.新株予約権の譲渡制限

新株予約権を譲渡により取得するには、取締役会の承認を受けなければならない。

5.組織再編時の新株予約権の取扱い

組織再編に際して定める契約書又は計画書等に以下に定める株式会社の新株予約権を交付する旨を定めた場合には、当該組織再編の比率に応じて、以下に定める株式会社の新株予約権を交付するものとする。

①合併(合併により当社が消滅する場合に限る。)

合併後存続する株式会社又は合併により設立する株式会社

②吸収分割

吸収分割をする株式会社がその事業に関して有する権利義務の全部又は一部を承継する株式会社

③新設分割

新設分割により設立する株式会社

④株式交換

株式交換をする株式会社の発行済株式の全部を取得する株式会社

⑤株式移転

株式移転により設立する株式会社

6.2020年2月18日開催の取締役会決議に基づき、2020年3月10日付で株式1株につき8株の割合で株式分割を行ったことにより「新株予約権の目的となる株式の種類、内容及び数」、「新株予約権の行使時の払込金額」及び「新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額」が調整されております。

7.付与対象者による権利の放棄及び付与対象者の取締役への就任により、本書提出日現在の「付与対象者の区分及び人数」は、当社取締役1名、社外協力者1名となっております。

f.第8回新株予約権

|

決議年月日 |

2016年7月20日 |

|

付与対象者の区分及び人数(名) |

当社従業員 30 (注)7 |

|

新株予約権の数(個)※ |

6,400 [4,050] |

|

新株予約権の目的となる株式の種類、内容及び数(株)※ |

普通株式 6,400 [32,400] (注)1、6 |

|

新株予約権の行使時の払込金額(円)※ |

7,675 [960] (注)2、6 |

|

新株予約権の行使期間 ※ |

自 2018年7月21日 至 2026年7月20日 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円)※ |

発行価格 7,675 [960] 資本組入額 3,837.5 [480](注)6 |

|

新株予約権の行使の条件 ※ |

(注)3 |

|

新株予約権の譲渡に関する事項 ※ |

(注)4 |

|

組織再編成行為に伴う新株予約権の交付に関する事項 ※ |

(注)5 |

※最近事業年度の末日(2019年9月30日)における内容を記載しております。最近事業年度の末日から提出日の前月末現在(2020年8月31日)にかけて変更された事項については、提出日の前月末現在における内容を[ ]内に記載しており、その他の事項については最近事業年度の末日における内容から変更はありません。

(注)1.当社が株式分割(株式の無償割当を含む。以下同じ。)又は株式併合を行う場合、次の算式により目的となる株式の数の調整をするものとする。ただし、かかる調整は、新株予約権のうち、当該時点で行使されていない新株予約権の目的となる株式の数についてのみ行われ、調整の結果生じる1株未満の端数については、これを切り捨てるものとする。

調整後株式数 = 調整前株式数 × 分割・併合の比率

また、当社が他社と吸収合併若しくは新設合併を行い本件新株予約権が承継される場合、又は、当社が新設分割若しくは吸収分割を行う場合、並びに当社が完全子会社となる株式交換又は株式移転を行い本件新株予約権が承継される場合、当社は必要と認める株式の数の調整を行う。

2.当社が株式分割又は株式併合を行う場合、次の算式により払込金額を調整し、調整の結果生じる1円未満の端数は切り上げる。

|

調整後払込金額 = 調整前払込金額 × |

1 |

|

分割・併合の比率 |

また、当社が時価を下回る価額で、募集株式を発行する場合又は自己株式を処分する場合(新株予約権の行使により新株を発行する場合は除く。)は、次の算式により1株当たりの払込金額を調整し、調整の結果生じる1円未満の端数は切り上げる。

|

調整後 払込金額 |

|

調整前 払込金額 |

|

既発行株式数 |

+ |

新規発行株式数 × 1株当たり払込金額 |

|

= |

× |

新規発行前の株価 |

||||

|

|

|

既発行株式数 + 新規発行による増加株式数 |

||||

上記算式において「既発行株式数」とは、当社の発行済株式総数から当社が保有する自己株式数を控除した数とし、自己株式を処分する場合には、「新規発行」を「自己株式の処分」、「1株当たり払込金額」を「1株当たり処分金額」と読み替えるものとする。

さらに、当社が他社と吸収合併若しくは新設合併を行う場合、又は当社が新設分割若しくは吸収分割を行う場合、並びに、当社が完全子会社となる株式交換又は株式移転を行い本件新株予約権が承継される場合、当社は合理的な範囲内で必要と認める払込金額の調整を行う。

3.新株予約権の行使条件

①当社の取締役・従業員として新株予約権の割当を受けた者は、権利行使時においても、当社又は当社子会社の取締役又は従業員のいずれかの地位を保有している場合に、行使することができる。ただし、任期満了による退任、定年退職による場合、その他代表取締役が正当な理由があると認めた場合は、行使できるものとする。

②新株予約権の目的たる株式が、金融商品取引所に上場され取引が開始される日までは本新株予約権を行使することはできない。

4.新株予約権の譲渡制限

新株予約権を譲渡により取得するには、取締役会の承認を受けなければならない。

5.組織再編時の新株予約権の取扱い

組織再編に際して定める契約書又は計画書等に以下に定める株式会社の新株予約権を交付する旨を定めた場合には、当該組織再編の比率に応じて、以下に定める株式会社の新株予約権を交付するものとする。

①合併(合併により当社が消滅する場合に限る。)

合併後存続する株式会社又は合併により設立する株式会社

②吸収分割

吸収分割をする株式会社がその事業に関して有する権利義務の全部又は一部を承継する株式会社

③新設分割

新設分割により設立する株式会社

④株式交換

株式交換をする株式会社の発行済株式の全部を取得する株式会社

⑤株式移転

株式移転により設立する株式会社

6.2020年2月18日開催の取締役会決議に基づき、2020年3月10日付で株式1株につき8株の割合で株式分割を行ったことにより「新株予約権の目的となる株式の種類、内容及び数」、「新株予約権の行使時の払込金額」及び「新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額」が調整されております。

7.付与対象者の退職による権利の喪失により、本書提出日現在の「付与対象者の区分及び人数」は、当社従業員7名となっております。

g.第9回新株予約権

|

決議年月日 |

2016年7月20日 |

|

付与対象者の区分及び人数(名) |

社外協力者 1 |

|

新株予約権の数(個)※ |

2,000 |

|

新株予約権の目的となる株式の種類、内容及び数(株)※ |

普通株式 2,000 [16,000] (注)1、6 |

|

新株予約権の行使時の払込金額(円)※ |

7,675 [960] (注)2、6 |

|

新株予約権の行使期間 ※ |

自 2018年7月21日 至 2026年7月20日 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円)※ |

発行価格 7,675 [960] 資本組入額 3,837.5 [480](注)6 |

|

新株予約権の行使の条件 ※ |

(注)3 |

|

新株予約権の譲渡に関する事項 ※ |

(注)4 |

|

組織再編成行為に伴う新株予約権の交付に関する事項 ※ |

(注)5 |

※最近事業年度の末日(2019年9月30日)における内容を記載しております。最近事業年度の末日から提出日の前月末現在(2020年8月31日)にかけて変更された事項については、提出日の前月末現在における内容を[ ]内に記載しており、その他の事項については最近事業年度の末日における内容から変更はありません。

(注)1.当社が株式分割(株式の無償割当を含む。以下同じ。)又は株式併合を行う場合、次の算式により目的となる株式の数の調整をするものとする。ただし、かかる調整は、新株予約権のうち、当該時点で行使されていない新株予約権の目的となる株式の数についてのみ行われ、調整の結果生じる1株未満の端数については、これを切り捨てるものとする。

調整後株式数 = 調整前株式数 × 分割・併合の比率

また、当社が他社と吸収合併若しくは新設合併を行い本件新株予約権が承継される場合、又は、当社が新設分割若しくは吸収分割を行う場合、並びに当社が完全子会社となる株式交換又は株式移転を行い本件新株予約権が承継される場合、当社は必要と認める株式の数の調整を行う。

2.当社が株式分割又は株式併合を行う場合、次の算式により払込金額を調整し、調整の結果生じる1円未満の端数は切り上げる。

|

調整後払込金額 = 調整前払込金額 × |

1 |

|

分割・併合の比率 |

また、当社が時価を下回る価額で、募集株式を発行する場合又は自己株式を処分する場合(新株予約権の行使により新株を発行する場合は除く。)は、次の算式により1株当たりの払込金額を調整し、調整の結果生じる1円未満の端数は切り上げる。

|

調整後 払込金額 |

|

調整前 払込金額 |

|

既発行株式数 |

+ |

新規発行株式数 × 1株当たり払込金額 |

|

= |

× |

新規発行前の株価 |

||||

|

|

|

既発行株式数 + 新規発行による増加株式数 |

||||

上記算式において「既発行株式数」とは、当社の発行済株式総数から当社が保有する自己株式数を控除した数とし、自己株式を処分する場合には、「新規発行」を「自己株式の処分」、「1株当たり払込金額」を「1株当たり処分金額」と読み替えるものとする。

さらに、当社が他社と吸収合併若しくは新設合併を行う場合、又は当社が新設分割若しくは吸収分割を行う場合、並びに、当社が完全子会社となる株式交換又は株式移転を行い本件新株予約権が承継される場合、当社は合理的な範囲内で必要と認める払込金額の調整を行う。

3.新株予約権の行使条件

新株予約権の目的たる株式が、金融商品取引所に上場され取引が開始される日までは本新株予約権を行使することはできない。

4.新株予約権の譲渡制限

新株予約権を譲渡により取得するには、取締役会の承認を受けなければならない。

5.組織再編時の新株予約権の取扱い

組織再編に際して定める契約書又は計画書等に以下に定める株式会社の新株予約権を交付する旨を定めた場合には、当該組織再編の比率に応じて、以下に定める株式会社の新株予約権を交付するものとする。

①合併(合併により当社が消滅する場合に限る。)

合併後存続する株式会社又は合併により設立する株式会社

②吸収分割

吸収分割をする株式会社がその事業に関して有する権利義務の全部又は一部を承継する株式会社

③新設分割

新設分割により設立する株式会社

④株式交換

株式交換をする株式会社の発行済株式の全部を取得する株式会社

⑤株式移転

株式移転により設立する株式会社

6.2020年2月18日開催の取締役会決議に基づき、2020年3月10日付で株式1株につき8株の割合で株式分割を行ったことにより「新株予約権の目的となる株式の種類、内容及び数」、「新株予約権の行使時の払込金額」及び「新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額」が調整されております。

h.第11回新株予約権

|

決議年月日 |

2017年3月23日 |

|

付与対象者の区分及び人数(名) |

当社監査役 1 当社従業員 42 (注)7 |

|

新株予約権の数(個)※ |

25,550 [20,350] |

|

新株予約権の目的となる株式の種類、内容及び数(株)※ |

普通株式 25,550 [162,800] (注)1、6 |

|

新株予約権の行使時の払込金額(円)※ |

7,675 [960] (注)2、6 |

|

新株予約権の行使期間 ※ |

自 2019年5月19日 至 2027年4月18日 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円)※ |

発行価格 7,675 [960] 資本組入額 3,837.5 [480](注)6 |

|

新株予約権の行使の条件 ※ |

(注)3 |

|

新株予約権の譲渡に関する事項 ※ |

(注)4 |

|

組織再編成行為に伴う新株予約権の交付に関する事項 ※ |

(注)5 |

※最近事業年度の末日(2019年9月30日)における内容を記載しております。最近事業年度の末日から提出日の前月末現在(2020年8月31日)にかけて変更された事項については、提出日の前月末現在における内容を[ ]内に記載しており、その他の事項については最近事業年度の末日における内容から変更はありません。

(注)1.当社が株式分割(株式無償割当を含む。)または株式併合を行う場合、次の算式により目的となる株式の数を調整するものとする。ただし、かかる調整は、新株予約権のうち、当該時点で権利行使されていない新株予約権の目的となる株式の数について行われ、調整の結果生じる1株未満の端数については、これを切り捨てる。

調整後株式数 = 調整前株式数 × 分割・併合の比率

また、当社が吸収合併、新設合併、吸収分割、新設分割、株式交換もしくは株式移転を行なう場合又はその他やむを得ない事由が生じた場合には、新株予約権の目的となる株式の数は、合理的な範囲で調整されるものとする。

2.当社が株式分割(株式無償割当を含む。)または株式併合を行う場合、次の算式により行使価額を調整し、1円未満の端数は切り上げる。

|

調整後行使価額 = 調整前行使価額 × |

1 |

|

分割・併合の比率 |

また、当社が行使価額を下回る払込金額で募集株式の発行または自己株式の処分を行う場合(新株予約権の行使に基づく株式の発行・処分を除く)は、次の算式により行使価額を調整し、調整により生じる1円未満の端数は切り上げる。

|

調整後行使価額 |

= |

既発行 株式数 |

× |

調整前 行使価額 |

+ |

新規発行 株式数 |

× |

1株当たり 払込金額 |

|

既発行株式数 + 新規発行株式数 |

||||||||

上記算式において「既発行株式数」とは、当社の発行済株式総数から当社が保有する自己株式数を控除した数とし、自己株式の処分を行う場合には「新規発行」を「自己株式の処分」、「1株当たり払込金額」を「1株当たり処分金額」と読み替えるものとする。

さらに、上記のほか、当社が吸収合併、新設合併、吸収分割、新設分割、株式交換もしくは株式移転を行なう場合又はその他やむを得ない事由が生じた場合には、行使価額は、合理的な範囲で調整されるものとする。

3.新株予約権の行使条件

①新株予約権の割当を受けた者(以下「新株予約権者」という。)は、権利行使時においても、当社または当社子会社の取締役、監査役、従業員の地位を有していなければならない。ただし、新株予約権者が任期満了により退任または定年退職した場合、あるいは取締役会が正当な理由があると認めた場合は、この限りではない。

②新株予約権の目的たる株式が、金融商品取引所に上場され取引が開始される日までは本新株予約権を行使することはできない。

③新株予約権者が死亡した場合、その相続人による新株予約権の権利行使は認めないものとする。

4.新株予約権の譲渡制限

新株予約権を譲渡により取得するには、取締役会の承認を受けなければならない。

5.組織再編時の新株予約権の取扱い

当社が合併(当社が合併により消滅する場合に限る。)、吸収分割、新設分割、株式交換又は株式移転(以上を総称して以下「組織再編行為」という。)をする場合において、組織再編行為の効力発生日において残存する新株予約権(以下「残存新株予約権」という。)の新株予約権者に対し、それぞれの場合につき、会社法第236条第1項第8号のイからホまでに掲げる株式会社(以下「再編対象会社」という。)の新株予約権を以下の条件に基づきそれぞれ交付することとする。この場合においては、残存新株予約権は消滅し、再編対象会社は新株予約権を新たに発行するものとする。ただし、以下の条件に沿って再編対象会社の新株予約権を交付する旨を、吸収合併契約、新設合併契約、吸収分割契約、新設分割計画、株式交換契約または株式移転計画において定めた場合に限るものとする。

①交付する再編対象会社の新株予約権の数

組織再編行為の効力発生の時点において残存する募集新株予約権の新株予約権者が保有する新株予約権の数と同一の数をそれぞれ交付するものとする。

②新株予約権の目的である再編対象会社の株式の種類

再編対象会社の普通株式とする。

③新株予約権の目的である再編対象会社の株式の数

組織再編行為の条件等を勘案のうえ、(注)1に準じて決定する。

④新株予約権の行使に際して出資される財産の価額

交付される各新株予約権の行使に際して出資される財産の価額は、組織再編行為の条件等を勘案のうえ、行使価額を調整して得られる再編後払込金額に上記③に従って決定される当該新株予約権の目的である再編対象会社の株式の数を乗じて得られる金額とする。

⑤新株予約権を行使することができる期間

新株予約権を行使できる期間の開始日と組織再編行為の効力発生日のうちいずれか遅い日から、新株予約権を行使することができる期間の満了日までとする。

⑥新株予約権の行使の条件

組織再編行為の効力発生前のものに準じて決定する。

⑦増加する資本金及び資本準備金に関する事項

組織再編行為の効力発生前のものに準じて決定する。

⑧譲渡による新株予約権の取得の制限

譲渡による新株予約権の取得については、再編対象会社の承認を要するものとする。

⑨新株予約権の取得事由

組織再編行為の効力発生前のものに準じて決定する。

6.2020年2月18日開催の取締役会決議に基づき、2020年3月10日付で株式1株につき8株の割合で株式分割を行ったことにより「新株予約権の目的となる株式の種類、内容及び数」、「新株予約権の行使時の払込金額」及び「新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額」が調整されております。

7.付与対象者の取締役への就任及び付与対象者の退職による権利の喪失により、本書提出日現在の「付与対象者の区分及び人数」は、当社取締役監査等委員1名、当社従業員22名となっております。

i.第12回新株予約権

|

決議年月日 |

2017年3月23日 |

|

付与対象者の区分及び人数(名) |

当社従業員 21 (注)7 |

|

新株予約権の数(個)※ |

7,250 [7,000] |

|

新株予約権の目的となる株式の種類、内容及び数(株)※ |

普通株式 7,250 [56,000] (注)1、6 |

|

新株予約権の行使時の払込金額(円)※ |

7,675 [960] (注)2、6 |

|

新株予約権の行使期間 ※ |

自 2019年9月30日 至 2027年8月29日 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円)※ |

発行価格 7,675 [960] 資本組入額 3,837.5 [480](注)6 |

|

新株予約権の行使の条件 ※ |

(注)3 |

|

新株予約権の譲渡に関する事項 ※ |

(注)4 |

|

組織再編成行為に伴う新株予約権の交付に関する事項 ※ |

(注)5 |

※最近事業年度の末日(2019年9月30日)における内容を記載しております。最近事業年度の末日から提出日の前月末現在(2020年8月31日)にかけて変更された事項については、提出日の前月末現在における内容を[ ]内に記載しており、その他の事項については最近事業年度の末日における内容から変更はありません。

(注)1.当社が株式分割(株式無償割当を含む。)または株式併合を行う場合、次の算式により目的となる株式の数を調整するものとする。ただし、かかる調整は、新株予約権のうち、当該時点で権利行使されていない新株予約権の目的となる株式の数について行われ、調整の結果生じる1株未満の端数については、これを切り捨てる。

調整後株式数 = 調整前株式数 × 分割・併合の比率

また、当社が吸収合併、新設合併、吸収分割、新設分割、株式交換もしくは株式移転を行なう場合又はその他やむを得ない事由が生じた場合には、新株予約権の目的となる株式の数は、合理的な範囲で調整されるものとする。

2.当社が株式分割(株式無償割当を含む。)または株式併合を行う場合、次の算式により行使価額を調整し、1円未満の端数は切り上げる。

|

調整後行使価額 = 調整前行使価額 × |

1 |

|

分割・併合の比率 |

また、当社が行使価額を下回る払込金額で募集株式の発行または自己株式の処分を行う場合(新株予約権の行使に基づく株式の発行・処分を除く)は、次の算式により行使価額を調整し、調整により生じる1円未満の端数は切り上げる。

|

調整後行使価額 |

= |

既発行 株式数 |

× |

調整前 行使価額 |

+ |

新規発行 株式数 |

× |

1株当たり 払込金額 |

|

既発行株式数 + 新規発行株式数 |

||||||||

上記算式において「既発行株式数」とは、当社の発行済株式総数から当社が保有する自己株式数を控除した数とし、自己株式の処分を行う場合には「新規発行」を「自己株式の処分」、「1株当たり払込金額」を「1株当たり処分金額」と読み替えるものとする。

さらに、上記のほか、当社が吸収合併、新設合併、吸収分割、新設分割、株式交換もしくは株式移転を行なう場合又はその他やむを得ない事由が生じた場合には、行使価額は、合理的な範囲で調整されるものとする。

3.新株予約権の行使条件

①新株予約権の割当を受けた者(以下「新株予約権者」という。)は、権利行使時においても、当社または当社子会社の取締役、監査役、従業員の地位を有していなければならない。ただし、新株予約権者が任期満了により退任または定年退職した場合、あるいは取締役会が正当な理由があると認めた場合は、この限りではない。

②新株予約権の目的たる株式が、金融商品取引所に上場され取引が開始される日までは本新株予約権を行使することはできない。

③新株予約権者が死亡した場合、その相続人による新株予約権の権利行使は認めないものとする。

4.新株予約権の譲渡制限

新株予約権を譲渡により取得するには、取締役会の承認を受けなければならない。

5.組織再編時の新株予約権の取扱い

当社が合併(当社が合併により消滅する場合に限る。)、吸収分割、新設分割、株式交換又は株式移転(以上を総称して以下「組織再編行為」という。)をする場合において、組織再編行為の効力発生日において残存する新株予約権(以下「残存新株予約権」という。)の新株予約権者に対し、それぞれの場合につき、会社法第236条第1項第8号のイからホまでに掲げる株式会社(以下「再編対象会社」という。)の新株予約権を以下の条件に基づきそれぞれ交付することとする。この場合においては、残存新株予約権は消滅し、再編対象会社は新株予約権を新たに発行するものとする。ただし、以下の条件に沿って再編対象会社の新株予約権を交付する旨を、吸収合併契約、新設合併契約、吸収分割契約、新設分割計画、株式交換契約または株式移転計画において定めた場合に限るものとする。

①交付する再編対象会社の新株予約権の数

組織再編行為の効力発生の時点において残存する募集新株予約権の新株予約権者が保有する新株予約権の数と同一の数をそれぞれ交付するものとする。

②新株予約権の目的である再編対象会社の株式の種類

再編対象会社の普通株式とする。

③新株予約権の目的である再編対象会社の株式の数

組織再編行為の条件等を勘案のうえ、(注)1に準じて決定する。

④新株予約権の行使に際して出資される財産の価額

交付される各新株予約権の行使に際して出資される財産の価額は、組織再編行為の条件等を勘案のうえ、行使価額を調整して得られる再編後払込金額に上記③に従って決定される当該新株予約権の目的である再編対象会社の株式の数を乗じて得られる金額とする。

⑤新株予約権を行使することができる期間

新株予約権を行使できる期間の開始日と組織再編行為の効力発生日のうちいずれか遅い日から、新株予約権を行使することができる期間の満了日までとする。

⑥新株予約権の行使の条件

組織再編行為の効力発生前のものに準じて決定する。

⑦増加する資本金及び資本準備金に関する事項

組織再編行為の効力発生前のものに準じて決定する。

⑧譲渡による新株予約権の取得の制限

譲渡による新株予約権の取得については、再編対象会社の承認を要するものとする。

⑨新株予約権の取得事由

組織再編行為の効力発生前のものに準じて決定する。

6.2020年2月18日開催の取締役会決議に基づき、2020年3月10日付で株式1株につき8株の割合で株式分割を行ったことにより「新株予約権の目的となる株式の種類、内容及び数」、「新株予約権の行使時の払込金額」及び「新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額」が調整されております。

7.付与対象者の退職による権利の喪失により、本書提出日現在の「付与対象者の区分及び人数」は、当社従業員11名となっております。

j.第13回新株予約権

|

決議年月日 |

2018年8月29日 |

|

付与対象者の区分及び人数(名) |

社外協力者 1 |

|

新株予約権の数(個)※ |

50,723 |

|

新株予約権の目的となる株式の種類、内容及び数(株)※ |

普通株式 50,723 [405,784] (注)1、6 |

|

新株予約権の行使時の払込金額(円)※ |

18,494 [2,312] (注)2、6 |

|

新株予約権の行使期間 ※ |

自 2018年9月1日 至 2023年8月31日 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円)※ |

発行価格 18,494 [2,312] 資本組入額 9,247 [1,156](注)6 |

|

新株予約権の行使の条件 ※ |

(注)3 |

|

新株予約権の譲渡に関する事項 ※ |

(注)4 |

|

組織再編成行為に伴う新株予約権の交付に関する事項 ※ |

(注)5 |

※最近事業年度の末日(2019年9月30日)における内容を記載しております。最近事業年度の末日から提出日の前月末現在(2020年8月31日)にかけて変更された事項については、提出日の前月末現在における内容を[ ]内に記載しており、その他の事項については最近事業年度の末日における内容から変更はありません。

(注)1.当社が株式分割(株式無償割当を含む。)または株式併合を行う場合、次の算式により目的となる株式の数を調整するものとする。ただし、かかる調整は、新株予約権のうち、当該時点で権利行使されていない新株予約権の目的となる株式の数について行われ、調整の結果生じる1株未満の端数については、これを切り捨てる。

調整後株式数 = 調整前株式数 × 分割・併合の比率

また、当社が吸収合併、新設合併、吸収分割、新設分割、株式交換もしくは株式移転を行なう場合又はその他やむを得ない事由が生じた場合には、新株予約権の目的となる株式の数は、合理的な範囲で調整されるものとする。

2.当社が株式分割(株式無償割当を含む。)または株式併合を行う場合、次の算式により行使価額を調整し、1円未満の端数は切り上げる。

|

調整後行使価額 = 調整前行使価額 × |

1 |

|

分割・併合の比率 |

また、当社が行使価額を下回る払込金額で募集株式の発行または自己株式の処分を行う場合(新株予約権の行使に基づく株式の発行・処分を除く)は、次の算式により行使価額を調整し、調整により生じる1円未満の端数は切り上げる。

|

調整後行使価額 |

= |

既発行 株式数 |

× |

調整前 行使価額 |

+ |

新規発行 株式数 |

× |

1株当たり 払込金額 |

|

既発行株式数 + 新規発行株式数 |

||||||||

上記算式において「既発行株式数」とは、当社の発行済株式総数から当社が保有する自己株式数を控除した数とし、自己株式の処分を行う場合には「新規発行」を「自己株式の処分」、「1株当たり払込金額」を「1株当たり処分金額」と読み替えるものとする。

さらに、上記のほか、当社が吸収合併、新設合併、吸収分割、新設分割、株式交換もしくは株式移転を行なう場合又はその他やむを得ない事由が生じた場合には、行使価額は、合理的な範囲で調整されるものとする。

3.新株予約権の行使条件

当社の普通株式が、いずれかの金融商品取引所に上場していること。

4.新株予約権の譲渡制限

新株予約権を譲渡により取得するには、取締役会の承認を受けなければならない。

5.組織再編時の新株予約権の取扱い

当社が合併(当社が合併により消滅する場合に限る。)、吸収分割、新設分割、株式交換又は株式移転(以上を総称して以下「組織再編行為」という。)をする場合において、組織再編行為の効力発生日において残存する新株予約権(以下「残存新株予約権」という。)の新株予約権者に対し、それぞれの場合につき、会社法第236条第1項第8号のイからホまでに掲げる株式会社(以下「再編対象会社」という。)の新株予約権を以下の条件に基づきそれぞれ交付することとする。この場合においては、残存新株予約権は消滅し、再編対象会社は新株予約権を新たに発行するものとする。ただし、以下の条件に沿って再編対象会社の新株予約権を交付する旨を、吸収合併契約、新設合併契約、吸収分割契約、新設分割計画、株式交換契約または株式移転計画において定めた場合に限るものとする。

①交付する再編対象会社の新株予約権の数

組織再編行為の効力発生の時点において残存する募集新株予約権の新株予約権者が保有する新株予約権の数と同一の数をそれぞれ交付するものとする。

②新株予約権の目的である再編対象会社の株式の種類

再編対象会社の普通株式とする。

③新株予約権の目的である再編対象会社の株式の数

組織再編行為の条件等を勘案のうえ、(注)1に準じて決定する。

④新株予約権の行使に際して出資される財産の価額

交付される各新株予約権の行使に際して出資される財産の価額は、組織再編行為の条件等を勘案のうえ、行使価額を調整して得られる再編後払込金額に上記③に従って決定される当該新株予約権の目的である再編対象会社の株式の数を乗じて得られる金額とする。

⑤新株予約権を行使することができる期間

新株予約権を行使できる期間の開始日と組織再編行為の効力発生日のうちいずれか遅い日から、新株予約権を行使することができる期間の満了日までとする。

⑥新株予約権の行使の条件

組織再編行為の効力発生前のものに準じて決定する。

⑦増加する資本金及び資本準備金に関する事項

組織再編行為の効力発生前のものに準じて決定する。

⑧譲渡による新株予約権の取得の制限

譲渡による新株予約権の取得については、再編対象会社の承認を要するものとする。

⑨新株予約権の取得事由

組織再編行為の効力発生前のものに準じて決定する。

6.2020年2月18日開催の取締役会決議に基づき、2020年3月10日付で株式1株につき8株の割合で株式分割を行ったことにより「新株予約権の目的となる株式の種類、内容及び数」、「新株予約権の行使時の払込金額」及び「新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額」が調整されております。

k.第14回新株予約権

|

決議年月日 |

2018年9月27日 |

|

付与対象者の区分及び人数(名) |

(注)2 |

|

新株予約権の数(個)※ |

24,178 |

|

新株予約権の目的となる株式の種類、内容及び数(株)※ |

普通株式 24,178 (注)3、9 |

|

新株予約権の行使時の払込金額(円)※ |

18,494 (注)4、9 |

|

新株予約権の行使期間 ※ |

自 2021年1月1日 至 2028年8月28日 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円)※ |

発行価格 18,854 資本組入額 9,427 (注)9 |

|

新株予約権の行使の条件 ※ |

(注)5 |

|

新株予約権の譲渡に関する事項 ※ |

(注)6 |

|

組織再編成行為に伴う新株予約権の交付に関する事項 ※ |

(注)7 |

※最近事業年度の末日(2019年9月30日)における内容を記載しております。なお、2020年8月24日付で本新株予約権の全てが放棄されたことから、提出日の前月末現在(2020年8月31日)において、本新株予約権の全てが消滅しておりますため、提出日の前月末現在(2020年8月31日)における内容は記載しておりません。(以下(注)8をご参照ください。)

(注)1.本新株予約権は、新株予約権1個につき360円で有償発行しております。

2.当社は、時価発行新株予約権信託®を活用したインセンティブ・プランを導入しております。代表取締役社長である武田和也は、当社の企業価値の増大を図ることを目的として、現在及び将来の当社及び当社の子会社・関連会社(以下「当社等」という。)の取締役、執行役員、監査役及び従業員(以下「役職員等」といいます。)向けのインセンティブ・プランとして、税理士井上達也を受託者として「新株予約権信託」(以下「本信託(第14回新株予約権)」といいます。)を設定しており、当社は本信託(第14回新株予約権)に対して、第14回新株予約権を発行しております。本信託(第14回新株予約権)は、役職員に対して、将来の功績評価を基に将来時点でインセンティブの分配の多寡を決定することを可能とし、より一層個人の貢献に報いることができるようにするとともに、将来採用された役職員等に対しても、新株予約権の分配を可能とするものでもあります。第14回新株予約権の分配を受けた者は、当該第14回新株予約権の発行要項及び取り扱いに関する契約の内容に従って、当該新株予約権を行使することができます。本信託(第14回新株予約権)は、2つの契約(A01及びA02)により構成され、それらの概要は以下のとおりであります。

|

名称 |

新株予約権信託(時価発行新株予約権信託®) |

|

委託者 |

武田 和也 |

|

信託契約日 |

2018年9月28日 |

|

信託の種類と新株予約権の数 |

[A01]17,178個 [A02] 7,000個 |

|

交付日 |

[A01]2020年12月の最終営業日又は当社の株式が東京証券取引所マザーズ市場に上場した日から起算して半年が経過する日の翌営業日のいずれか遅い日 [A02]2022年12月の最終営業日又は当社の株式が東京証券取引所マザーズ市場に上場した日から起算して2年半が経過する日の翌営業日のいずれか遅い日 |

|

信託の目的 |

[A01]に第14回新株予約権17,178個(1個あたり1株相当) [A02]に第14回新株予約権 7,000個(1個あたり1株相当) |

|

受益者適格要件 |

役職員等のうち、当社のガイドライン等に定める一定の条件を満たす者を受益候補者とし、当社が指定し、本信託(第14回新株予約権)に係る信託契約の定めるところにより、受益者として確定したものを受益者とします。 なお、受益候補者に対する第14回新株予約権の配分は、信託ごとに①採用向けインセンティブパッケージと②人事評価向けポイントの2種類に分けられており、当社のガイドライン等で定められたルールに従い、取締役会が最終的に決定します。 ①採用向けインセンティブパッケージ 1個以上の固定の数をパッケージとして採用の都度必要に応じて開催される評価委員会において付与するものとし、当該 パッケージに含まれる個数を参考に取締役会が交付日に最終的に決定します。 ②人事評価向けポイント 信託の種類ごとの新株予約権の数から、上記の①採用向けパッケージのうち交付対象となるべき新株予約権の数を除いた数を対象として、人事評価において付与されたポイントの累積数を参考に、取締役会が交付日に最終的に決定します。 |

3.当社が株式分割(当社普通株式の無償割当てを含む。以下同じ。)または株式併合を行う場合、次の算式により調整されるものとする。ただし、かかる調整は、本新株予約権のうち、当該時点で行使されていない新株予約権の目的である株式の数についてのみ行われ、調整の結果生じる1株未満の端数については、これを切り捨てるものとする。

調整後付与株式数 = 調整前付与株式数 × 分割(または併合)の比率

また、本新株予約権の割当日後、当社が合併、会社分割または資本金の額の減少を行う場合その他これらの場合に準じ付与株式数の調整を必要とする場合には、合理的な範囲で、付与株式数は適切に調整されるものとする。

4.当社が株式分割または株式併合を行う場合、次の算式により行使価額を調整し、調整による1円未満の端数は切り上げる。

|

調整後行使価額 = 調整前行使価額 × |

1 |

|

分割(または併合)の比率 |

また、本新株予約権の割当日後、当社が当社普通株式につき時価を下回る価額で新株の発行または自己株式の処分を行う場合(新株予約権の行使に基づく新株の発行及び自己株式の処分並びに株式交換による自己株式の移転の場合を除く。)、次の算式により行使価額を調整し、調整による1円未満の端数は切り上げる。

|

調整後 行使価額 |

|

調整前 行使価額 |

|

既発行株式数 |

+ |

新規発行株式数 × 1株あたり払込金額 |

|

= |

× |

新規発行前の1株あたりの時価 |

||||

|

|

|

既発行株式数 + 新規発行株式数 |

||||

なお、上記算式において「既発行株式数」とは、当社普通株式にかかる発行済株式総数から当社普通株式にかかる自己株式数を控除した数とし、また、当社普通株式にかかる自己株式の処分を行う場合には、「新規発行株式数」を「処分する自己株式数」に読み替えるものとする。

さらに、上記のほか、本新株予約権の割当日後、当社が他社と合併する場合、会社分割を行う場合、その他これらの場合に準じて行使価額の調整を必要とする場合には、当社は、合理的な範囲で適切に行使価額の調整を行うことができるものとする。

5.新株予約権の行使条件

①受託者は、本新株予約権を行使することができず、かつ、別段の定めがある場合を除き、受託者より本新株予約権の付与を受けた者(以下、「本新株予約権者」という。)のみが本新株予約権を行使できることとする。

②本新株予約権者は、当社の2019年9月期(第9期)または2020年9月期(第10期)のいずれかの事業年度の損益計算書(連結損益計算書を作成している場合には連結損益計算書)における売上高が、2,400百万円を超過した場合、本新株予約権を行使することができる。ただし、当該売上高には、会社及び子会社(会社にとっての会社法第2条第3号に定める子会社を意味する。以下同じ。)が行う合併、吸収分割、新設分割、株式交換、株式移転、株式譲渡または事業譲渡による売上高の増加を考慮しないものとする。なお、国際財務報告基準の適用、決算期の変更等により参照すべき項目の概念に重要な変更があった場合には、別途参照すべき指標を当社取締役会にて定めるものとする。

③上記②にかかわらず、本新株予約権者は、本新株予約権の割当日から2019年5月31日までにおいて次に掲げる各事由が生じた場合には、残存するすべての本新株予約権を行使することができないものとする。

(a)行使価額を下回る価格を対価とする当社普通株式の発行等が行われた場合(払込金額が会社法第199条第3項・同第200条第2項に定める「特に有利な金額である場合」を除く。)。

(b)本新株予約権の目的である当社普通株式が日本国内のいずれの金融商品取引所にも上場されていない場合、行使価額を下回る価格を対価とする売買その他の取引が行われたとき(当該取引時点における株式価値よりも著しく低いと認められる価格で取引が行われた場合を除く。)。

(c)本新株予約権の目的である当社普通株式が日本国内のいずれかの金融商品取引所に上場された場合以降、当該金融商品取引所における当社普通株式の普通取引の終値が、行使価額を下回る価格となったとき。

(d)本新株予約権の目的である当社普通株式が日本国内のいずれの金融商品取引所にも上場されていない場合、DCF法ならびに類似会社比較法等の方法により評価された株式評価額が行使価額を下回ったとき(但し、株式評価額が一定の幅をもって示された場合、当社取締役会が本項への該当を判断するものとする。)。

6.新株予約権の譲渡制限

譲渡による本新株予約権の取得については、当社取締役会の承認を要するものとする。

7.組織再編時の新株予約権の取扱い

当社が、合併(当社が合併により消滅する場合に限る。)、吸収分割、新設分割、株式交換または株式移転(以上を総称して以下、「組織再編行為」という。)を行う場合において、組織再編行為の効力発生日に新株予約権者に対し、それぞれの場合につき、会社法第236条第1項第8号イからホまでに掲げる株式会社(以下、「再編対象会社」という。)の新株予約権を以下の条件に基づきそれぞれ交付することとする。ただし、以下の条件に沿って再編対象会社の新株予約権を交付する旨を、吸収合併契約、新設合併契約、吸収分割契約、新設分割計画、株式交換契約または株式移転計画において定めた場合に限るものとする。

①交付する再編対象会社の新株予約権の数

新株予約権者が保有する新株予約権の数と同一の数をそれぞれ交付する。

②新株予約権の目的である再編対象会社の株式の種類

再編対象会社の普通株式とする。

③新株予約権の目的である再編対象会社の株式の数

組織再編行為の条件を勘案のうえ、上記(注)3に準じて決定する。

④新株予約権の行使に際して出資される財産の価額

交付される各新株予約権の行使に際して出資される財産の価額は、組織再編行為の条件等を勘案のうえ、行使価額を調整して得られる再編後行使価額に、上記③に従って決定される当該新株予約権の目的である再編対象会社の株式の数を乗じた額とする。

⑤新株予約権を行使することができる期間

行使期間の初日と組織再編行為の効力発生日のうち、いずれか遅い日から行使期間の末日までとする。

⑥新株予約権の行使により株式を発行する場合における増加する資本金及び資本準備金に関する事項

組織再編行為の効力発生前のものに準じて決定する。

⑦譲渡による新株予約権の取得の制限

譲渡による取得の制限については、再編対象会社の取締役会の承認を要するものとする。

⑧その他新株予約権の行使の条件

組織再編行為の効力発生前のものに準じて決定する。

⑨新株予約権の取得事由及び条件

組織再編行為の効力発生前のものに準じて決定する。

⑩その他の条件については、再編対象会社の条件に準じて決定する。

8.最近事業年度の末日後において、本新株予約権の行使条件が満たされないことが確実となったことから、2020年8月18日開催の取締役会において、本信託(第14回新株予約権)における信託財産である本新株予約権の全部に関し、受益者を指定しないこととする旨決議し、当該決議に基づき、当社より本信託(第14回新株予約権)の受託者である税理士井上達也に対し、本新株予約権の全てを放棄することにつき依頼しました。これを受けて、同氏が、信託契約の定めに従って、2020年8月24日付で本新株予約権の全てを放棄したことから、提出日の前月末現在(2020年8月31日)において、本新株予約権の全てが消滅しております。

9.2020年2月18日開催の取締役会決議に基づき、2020年3月10日付で株式1株につき8株の割合で株式分割を行ったことにより「新株予約権の目的となる株式の種類、内容及び数」、「新株予約権の行使時の払込金額」及び「新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額」が調整されておりますが、その後、本新株予約権は(注)8.に記載のとおり2020年8月24日付で全て消滅したことから、提出日の前月末現在(2020年8月31日)における内容は記載しておりません。

l.第15回新株予約権

|

決議年月日 |

2018年9月27日 |

|

付与対象者の区分及び人数(名) |

当社取締役監査等委員 2 当社従業員 18 (注)7 |

|

新株予約権の数(個)※ |

7,800 [6,700] |

|

新株予約権の目的となる株式の種類、内容及び数(株)※ |

普通株式 7,800 [53,600] (注)1、6 |

|

新株予約権の行使時の払込金額(円)※ |

18,494 [2,312] (注)2、6 |

|

新株予約権の行使期間 ※ |

自 2020年9月29日 至 2028年8月28日 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円)※ |

発行価格 18,494 [2,312] 資本組入額 9,247 [1,156](注)6 |

|

新株予約権の行使の条件 ※ |

(注)3 |

|

新株予約権の譲渡に関する事項 ※ |

(注)4 |

|

組織再編成行為に伴う新株予約権の交付に関する事項 ※ |

(注)5 |

※最近事業年度の末日(2019年9月30日)における内容を記載しております。最近事業年度の末日から提出日の前月末現在(2020年8月31日)にかけて変更された事項については、提出日の前月末現在における内容を[ ]内に記載しており、その他の事項については最近事業年度の末日における内容から変更はありません。

(注)1.当社が株式分割(株式無償割当を含む。)または株式併合を行う場合、次の算式により目的となる株式の数を調整するものとする。ただし、かかる調整は、新株予約権のうち、当該時点で権利行使されていない新株予約権の目的となる株式の数について行われ、調整の結果生じる1株未満の端数については、これを切り捨てる。

調整後株式数 = 調整前株式数 × 分割・併合の比率

また、当社が吸収合併、新設合併、吸収分割、新設分割、株式交換もしくは株式移転を行なう場合又はその他やむを得ない事由が生じた場合には、新株予約権の目的となる株式の数は、合理的な範囲で調整されるものとする。

2.当社が株式分割(株式無償割当を含む。)または株式併合を行う場合、次の算式により行使価額を調整し、1円未満の端数は切り上げる。

|

調整後行使価額 = 調整前行使価額 × |

1 |

|

分割・併合の比率 |

また、当社が行使価額を下回る払込金額で募集株式の発行または自己株式の処分を行う場合(新株予約権の行使に基づく株式の発行・処分を除く)は、次の算式により行使価額を調整し、調整により生じる1円未満の端数は切り上げる。

|

調整後行使価額 |

= |

既発行 株式数 |

× |

調整前 行使価額 |

+ |

新規発行 株式数 |

× |

1株当たり 払込金額 |

|

既発行株式数 + 新規発行株式数 |

||||||||

上記算式において「既発行株式数」とは、当社の発行済株式総数から当社が保有する自己株式数を控除した数とし、自己株式の処分を行う場合には「新規発行」を「自己株式の処分」、「1株当たり払込金額」を「1株当たり処分金額」と読み替えるものとする。

さらに、上記のほか、当社が吸収合併、新設合併、吸収分割、新設分割、株式交換もしくは株式移転を行なう場合又はその他やむを得ない事由が生じた場合には、行使価額は、合理的な範囲で調整されるものとする。

3.新株予約権の行使条件

①新株予約権の割当を受けた者(以下「新株予約権者」という。)は、権利行使時においても、当社または当社子会社の取締役、監査役、従業員の地位を有していなければならない。ただし、新株予約権者が任期満了により退任または定年退職した場合、あるいは取締役会が正当な理由があると認めた場合は、この限りではない。

②新株予約権の目的たる株式が、金融商品取引所に上場され取引が開始される日までは本新株予約権を行使することはできない。

③新株予約権者が死亡した場合、その相続人による新株予約権の権利行使は認めないものとする。

4.新株予約権の譲渡制限

新株予約権を譲渡により取得するには、取締役会の承認を受けなければならない。

5.組織再編時の新株予約権の取扱い

当社が合併(当社が合併により消滅する場合に限る。)、吸収分割、新設分割、株式交換又は株式移転(以上を総称して以下「組織再編行為」という。)をする場合において、組織再編行為の効力発生日において残存する新株予約権(以下「残存新株予約権」という。)の新株予約権者に対し、それぞれの場合につき、会社法第236条第1項第8号のイからホまでに掲げる株式会社(以下「再編対象会社」という。)の新株予約権を以下の条件に基づきそれぞれ交付することとする。この場合においては、残存新株予約権は消滅し、再編対象会社は新株予約権を新たに発行するものとする。ただし、以下の条件に沿って再編対象会社の新株予約権を交付する旨を、吸収合併契約、新設合併契約、吸収分割契約、新設分割計画、株式交換契約または株式移転計画において定めた場合に限るものとする。

①交付する再編対象会社の新株予約権の数

組織再編行為の効力発生の時点において残存する募集新株予約権の新株予約権者が保有する新株予約権の数と同一の数をそれぞれ交付するものとする。

②新株予約権の目的である再編対象会社の株式の種類

再編対象会社の普通株式とする。

③新株予約権の目的である再編対象会社の株式の数

組織再編行為の条件等を勘案のうえ、(注)1に準じて決定する。

④新株予約権の行使に際して出資される財産の価額

交付される各新株予約権の行使に際して出資される財産の価額は、組織再編行為の条件等を勘案のうえ、行使価額を調整して得られる再編後払込金額に上記③に従って決定される当該新株予約権の目的である再編対象会社の株式の数を乗じて得られる金額とする。

⑤新株予約権を行使することができる期間

新株予約権を行使できる期間の開始日と組織再編行為の効力発生日のうちいずれか遅い日から、新株予約権を行使することができる期間の満了日までとする。

⑥新株予約権の行使の条件

組織再編行為の効力発生前のものに準じて決定する。

⑦増加する資本金及び資本準備金に関する事項

組織再編行為の効力発生前のものに準じて決定する。

⑧譲渡による新株予約権の取得の制限

譲渡による新株予約権の取得については、再編対象会社の承認を要するものとする。

⑨新株予約権の取得事由

組織再編行為の効力発生前のものに準じて決定する。

6.2020年2月18日開催の取締役会決議に基づき、2020年3月10日付で株式1株につき8株の割合で株式分割を行ったことにより「新株予約権の目的となる株式の種類、内容及び数」、「新株予約権の行使時の払込金額」及び「新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額」が調整されております。

7.付与対象者の退職による権利の喪失により、本書提出日現在の「付与対象者の区分及び人数」は、当社取締役監査等委員2名、当社従業員15名となっております。

m.第16回新株予約権

|

決議年月日 |

2019年9月27日 |

|

付与対象者の区分及び人数(名) |

当社取締役 1 当社従業員 32 (注)7 |

|

新株予約権の数(個)※ |

13,600 [12,800] |

|

新株予約権の目的となる株式の種類、内容及び数(株)※ |

普通株式 13,600 [102,400](注)1、6 |

|

新株予約権の行使時の払込金額(円)※ |

18,494 [2,312] (注)2、6 |

|

新株予約権の行使期間 ※ |

自 2021年9月29日 至 2029年8月28日 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円)※ |

発行価格 18,494 [2,312] 資本組入額 9,247 [1,156](注)6 |

|

新株予約権の行使の条件 ※ |

(注)3 |

|

新株予約権の譲渡に関する事項 ※ |

(注)4 |

|

組織再編成行為に伴う新株予約権の交付に関する事項 ※ |

(注)5 |

※最近事業年度の末日(2019年9月30日)における内容を記載しております。最近事業年度の末日から提出日の前月末現在(2020年8月31日)にかけて変更された事項については、提出日の前月末現在における内容を[ ]内に記載しており、その他の事項については最近事業年度の末日における内容から変更はありません。

(注)1.当社が株式分割(株式無償割当を含む。)または株式併合を行う場合、次の算式により目的となる株式の数を調整するものとする。ただし、かかる調整は、新株予約権のうち、当該時点で権利行使されていない新株予約権の目的となる株式の数について行われ、調整の結果生じる1株未満の端数については、これを切り捨てる。

調整後株式数 = 調整前株式数 × 分割・併合の比率

また、当社が吸収合併、新設合併、吸収分割、新設分割、株式交換もしくは株式移転を行なう場合又はその他やむを得ない事由が生じた場合には、新株予約権の目的となる株式の数は、合理的な範囲で調整されるものとする。

2.当社が株式分割(株式無償割当を含む。)または株式併合を行う場合、次の算式により行使価額を調整し、1円未満の端数は切り上げる。

|

調整後行使価額 = 調整前行使価額 × |

1 |

|

分割・併合の比率 |

また、当社が行使価額を下回る払込金額で募集株式の発行または自己株式の処分を行う場合(新株予約権の行使に基づく株式の発行・処分を除く)は、次の算式により行使価額を調整し、調整により生じる1円未満の端数は切り上げる。

|

調整後行使価額 |

= |

既発行 株式数 |

× |

調整前 行使価額 |

+ |

新規発行 株式数 |

× |

1株当たり 払込金額 |

|

既発行株式数 + 新規発行株式数 |

||||||||

上記算式において「既発行株式数」とは、当社の発行済株式総数から当社が保有する自己株式数を控除した数とし、自己株式の処分を行う場合には「新規発行」を「自己株式の処分」、「1株当たり払込金額」を「1株当たり処分金額」と読み替えるものとする。

さらに、上記のほか、当社が吸収合併、新設合併、吸収分割、新設分割、株式交換もしくは株式移転を行なう場合又はその他やむを得ない事由が生じた場合には、行使価額は、合理的な範囲で調整されるものとする。

3.新株予約権の行使条件

①新株予約権の割当を受けた者(以下「新株予約権者」という。)は、権利行使時においても、当社または当社子会社の取締役、監査役、従業員の地位を有していなければならない。ただし、新株予約権者が任期満了により退任または定年退職した場合、あるいは取締役会が正当な理由があると認めた場合は、この限りではない。

②新株予約権の目的たる株式が、金融商品取引所に上場され取引が開始される日までは本新株予約権を行使することはできない。

③新株予約権者が死亡した場合、その相続人による新株予約権の権利行使は認めないものとする。

4.新株予約権の譲渡制限

新株予約権を譲渡により取得するには、取締役会の承認を受けなければならない。

5.組織再編時の新株予約権の取扱い

当社が合併(当社が合併により消滅する場合に限る。)、吸収分割、新設分割、株式交換又は株式移転(以上を総称して以下「組織再編行為」という。)をする場合において、組織再編行為の効力発生日において残存する新株予約権(以下「残存新株予約権」という。)の新株予約権者に対し、それぞれの場合につき、会社法第236条第1項第8号のイからホまでに掲げる株式会社(以下「再編対象会社」という。)の新株予約権を以下の条件に基づきそれぞれ交付することとする。この場合においては、残存新株予約権は消滅し、再編対象会社は新株予約権を新たに発行するものとする。ただし、以下の条件に沿って再編対象会社の新株予約権を交付する旨を、吸収合併契約、新設合併契約、吸収分割契約、新設分割計画、株式交換契約または株式移転計画において定めた場合に限るものとする。

①交付する再編対象会社の新株予約権の数

組織再編行為の効力発生の時点において残存する募集新株予約権の新株予約権者が保有する新株予約権の数と同一の数をそれぞれ交付するものとする。

②新株予約権の目的である再編対象会社の株式の種類

再編対象会社の普通株式とする。

③新株予約権の目的である再編対象会社の株式の数

組織再編行為の条件等を勘案のうえ、(注)1に準じて決定する。

④新株予約権の行使に際して出資される財産の価額

交付される各新株予約権の行使に際して出資される財産の価額は、組織再編行為の条件等を勘案のうえ、行使価額を調整して得られる再編後払込金額に上記③に従って決定される当該新株予約権の目的である再編対象会社の株式の数を乗じて得られる金額とする。

⑤新株予約権を行使することができる期間

新株予約権を行使できる期間の開始日と組織再編行為の効力発生日のうちいずれか遅い日から、新株予約権を行使することができる期間の満了日までとする。

⑥新株予約権の行使の条件

組織再編行為の効力発生前のものに準じて決定する。

⑦増加する資本金及び資本準備金に関する事項

組織再編行為の効力発生前のものに準じて決定する。

⑧譲渡による新株予約権の取得の制限

譲渡による新株予約権の取得については、再編対象会社の承認を要するものとする。

⑨新株予約権の取得事由

組織再編行為の効力発生前のものに準じて決定する。

6.2020年2月18日開催の取締役会決議に基づき、2020年3月10日付で株式1株につき8株の割合で株式分割を行ったことにより「新株予約権の目的となる株式の種類、内容及び数」、「新株予約権の行使時の払込金額」及び「新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額」が調整されております。

7.付与対象者の退職による権利の喪失により、本書提出日現在の「付与対象者の区分及び人数」は、当社取締役1名、当社従業員30名となっております。

n.第17回新株予約権

|

決議年月日 |

2019年9月27日 |

|

付与対象者の区分及び人数(名) |

社外協力者 1 |

|

新株予約権の数(個)※ |

1,300 |

|

新株予約権の目的となる株式の種類、内容及び数(株)※ |

普通株式 1,300 [10,400] (注)1、6 |

|

新株予約権の行使時の払込金額(円)※ |

18,494 [2,312] (注)2、6 |

|

新株予約権の行使期間 ※ |

自 2019年9月29日 至 2029年9月28日 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円)※ |

発行価格 18,494 [2,312] 資本組入額 9,247 [1,156](注)6 |

|

新株予約権の行使の条件 ※ |

(注)3 |

|

新株予約権の譲渡に関する事項 ※ |

(注)4 |

|

組織再編成行為に伴う新株予約権の交付に関する事項 ※ |

(注)5 |

※最近事業年度の末日(2019年9月30日)における内容を記載しております。最近事業年度の末日から提出日の前月末現在(2020年8月31日)にかけて変更された事項については、提出日の前月末現在における内容を[ ]内に記載しており、その他の事項については最近事業年度の末日における内容から変更はありません。

(注)1.当社が株式分割(株式無償割当を含む。)または株式併合を行う場合、次の算式により目的となる株式の数を調整するものとする。ただし、かかる調整は、新株予約権のうち、当該時点で権利行使されていない新株予約権の目的となる株式の数について行われ、調整の結果生じる1株未満の端数については、これを切り捨てる。

調整後株式数 = 調整前株式数 × 分割・併合の比率

また、当社が吸収合併、新設合併、吸収分割、新設分割、株式交換もしくは株式移転を行なう場合又はその他やむを得ない事由が生じた場合には、新株予約権の目的となる株式の数は、合理的な範囲で調整されるものとする。

2.当社が株式分割(株式無償割当を含む。)または株式併合を行う場合、次の算式により行使価額を調整し、1円未満の端数は切り上げる。

|

調整後行使価額 = 調整前行使価額 × |

1 |

|

分割・併合の比率 |

また、当社が行使価額を下回る払込金額で募集株式の発行または自己株式の処分を行う場合(新株予約権の行使に基づく株式の発行・処分を除く)は、次の算式により行使価額を調整し、調整により生じる1円未満の端数は切り上げる。

|

調整後行使価額 |

= |

既発行 株式数 |

× |

調整前 行使価額 |

+ |

新規発行 株式数 |

× |

1株当たり 払込金額 |

|

既発行株式数 + 新規発行株式数 |

||||||||

上記算式において「既発行株式数」とは、当社の発行済株式総数から当社が保有する自己株式数を控除した数とし、自己株式の処分を行う場合には「新規発行」を「自己株式の処分」、「1株当たり払込金額」を「1株当たり処分金額」と読み替えるものとする。

さらに、上記のほか、当社が吸収合併、新設合併、吸収分割、新設分割、株式交換もしくは株式移転を行なう場合又はその他やむを得ない事由が生じた場合には、行使価額は、合理的な範囲で調整されるものとする。

3.新株予約権の行使条件

新株予約権の目的たる株式が金融商品取引所に上場され、取引が開始される日までは本新株予約権を行使することはできない。

4.新株予約権の譲渡制限

新株予約権を譲渡により取得するには、取締役会の承認を受けなければならない。

5.組織再編時の新株予約権の取扱い

当社が合併(当社が合併により消滅する場合に限る。)、吸収分割、新設分割、株式交換又は株式移転(以上を総称して以下「組織再編行為」という。)をする場合において、組織再編行為の効力発生日において残存する新株予約権(以下「残存新株予約権」という。)の新株予約権者に対し、それぞれの場合につき、会社法第236条第1項第8号のイからホまでに掲げる株式会社(以下「再編対象会社」という。)の新株予約権を以下の条件に基づきそれぞれ交付することとする。この場合においては、残存新株予約権は消滅し、再編対象会社は新株予約権を新たに発行するものとする。ただし、以下の条件に沿って再編対象会社の新株予約権を交付する旨を、吸収合併契約、新設合併契約、吸収分割契約、新設分割計画、株式交換契約または株式移転計画において定めた場合に限るものとする。

①交付する再編対象会社の新株予約権の数

組織再編行為の効力発生の時点において残存する募集新株予約権の新株予約権者が保有する新株予約権の数と同一の数をそれぞれ交付するものとする。

②新株予約権の目的である再編対象会社の株式の種類

再編対象会社の普通株式とする。

③新株予約権の目的である再編対象会社の株式の数

組織再編行為の条件等を勘案のうえ、(注)1に準じて決定する。

④新株予約権の行使に際して出資される財産の価額

交付される各新株予約権の行使に際して出資される財産の価額は、組織再編行為の条件等を勘案のうえ、行使価額を調整して得られる再編後払込金額に上記③に従って決定される当該新株予約権の目的である再編対象会社の株式の数を乗じて得られる金額とする。

⑤新株予約権を行使することができる期間

新株予約権を行使できる期間の開始日と組織再編行為の効力発生日のうちいずれか遅い日から、新株予約権を行使することができる期間の満了日までとする。

⑥新株予約権の行使の条件

組織再編行為の効力発生前のものに準じて決定する。

⑦増加する資本金及び資本準備金に関する事項

組織再編行為の効力発生前のものに準じて決定する。

⑧譲渡による新株予約権の取得の制限

譲渡による新株予約権の取得については、再編対象会社の承認を要するものとする。

⑨新株予約権の取得事由

組織再編行為の効力発生前のものに準じて決定する。

6.2020年2月18日開催の取締役会決議に基づき、2020年3月10日付で株式1株につき8株の割合で株式分割を行ったことにより「新株予約権の目的となる株式の種類、内容及び数」、「新株予約権の行使時の払込金額」及び「新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額」が調整されております。

②【ライツプランの内容】

該当事項はありません。

③【その他の新株予約権等の状況】

会社法に基づき発行した新株予約権は、次のとおりであります。

a.第5回新株予約権

|

決議年月日 |

2014年8月15日 |

|

新株予約権の数(個)※ |

100 |

|

新株予約権のうち自己新株予約権の数(個)※ |

- |

|

新株予約権の目的となる株式の種類、内容及び数(株)※ |

普通株式 100,000 (注)2、7、8 |

|

新株予約権の行使時の払込金額(円)※ |

690 (注)3、7、8 |

|

新株予約権の行使期間※ |

自 2014年9月1日 至 2022年8月31日 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円)※ |

発行価格 700 資本組入額 350 (注)7、8 |

|

新株予約権の行使の条件※ |

(注)4 |

|

新株予約権の譲渡に関する事項※ |

(注)5 |

|

組織再編成行為に伴う新株予約権の交付に関する事項※ |

(注)6 |

※最近事業年度の末日(2019年9月30日)における内容を記載しております。なお、本新株予約権は2020年8月24日付で全て行使されたため、提出日の前月末現在(2020年8月31日)における内容は記載しておりません。

(注)1.本新株予約権は、新株予約権1個につき、10,173円で有償発行している。

2.当社が株式分割(株式の無償割当を含む。以下同じ。)又は株式併合を行う場合、次の算式により目的となる株式の数の調整をするものとする。ただし、かかる調整は、新株予約権のうち、当該時点で行使されていない新株予約権の目的となる株式の数についてのみ行われ、調整の結果生じる1株未満の端数については、これを切り捨てるものとする。

調整後株式数 = 調整前株式数 × 分割・併合の比率

また、当社が他社と吸収合併若しくは新設合併を行い本件新株予約権が承継される場合、又は、当社が新設分割若しくは吸収分割を行う場合、並びに当社が完全子会社となる株式交換又は株式移転を行い本件新株予約権が承継される場合、当社は必要と認める株式の数の調整を行う。

3.当社が株式分割又は株式併合を行う場合、次の算式により払込金額を調整し、調整の結果生じる1円未満の端数は切り上げる。

|

調整後払込金額 = 調整前払込金額 × |

1 |

|

分割・併合の比率 |

また、当社が時価を下回る価額で、募集株式を発行する場合又は自己株式を処分する場合(新株予約権の行使により新株を発行する場合は除く。)は、次の算式により1株当たりの払込金額を調整し、調整の結果生じる1円未満の端数は切り上げる。

|

調整後 払込金額 |

|

調整前 払込金額 |

|

既発行株式数 |

+ |

新規発行株式数 × 1株当たり払込金額 |

|

= |

× |

新規発行前の株価 |

||||

|

|

|

既発行株式数 + 新規発行による増加株式数 |

||||

上記算式において「既発行株式数」とは、当社の発行済株式総数から当社が保有する自己株式数を控除した数とし、自己株式を処分する場合には、「新規発行」を「自己株式の処分」、「1株当たり払込金額」を「1株当たり処分金額」と読み替えるものとする。

さらに、当社が他社と吸収合併若しくは新設合併を行う場合、又は当社が新設分割若しくは吸収分割を行う場合、並びに、当社が完全子会社となる株式交換又は株式移転を行い本件新株予約権が承継される場合、当社は合理的な範囲内で必要と認める払込金額の調整を行う。

4.新株予約権の行使条件

新株予約権者は、新株予約権の行使期間において次に掲げる事由のいずれかに該当する場合には、残存するすべての新株予約権を行使できないものとする。

①680円を下回る価額で、当社普通株式につき新株式の発行又は自己株式の処分が行われた場合(払込金額が会社法第199条第3項又は第200条第2項に定める「特に有利な金額」である場合を除く。)

②680円を下回る価額で、当社普通株式につき売買その他の取引が行われた場合(当該取引価額が当該取引時点における株式価値よりも著しく低いと認められる場合を除く。)

③当社普通株式がいずれの金融商品取引所にも上場されていない場合において、各事業年度末日を基準日として新規事業年度毎に作成する事業計画をベースに第三者機関により評価された1株当たりの普通株式の株式評価額が、680円を下回ったとき

④当社普通株式がいずれかの金融商品取引所に上場された場合において、当該金融商品取引所における当社普通株式の普通取引の終値が、680円を下回ったとき

5.新株予約権の譲渡制限

新株予約権を譲渡により取得するには、取締役会の承認を受けなければならない。

6.組織再編時の新株予約権の取扱い

組織再編に際して定める契約書又は計画書等に以下に定める株式会社の新株予約権を交付する旨を定めた場合には、当該組織再編の比率に応じて、以下に定める株式会社の新株予約権を交付するものとする。

①合併(合併により当社が消滅する場合に限る。)

合併後存続する株式会社又は合併により設立する株式会社

②吸収分割

吸収分割をする株式会社がその事業に関して有する権利義務の全部又は一部を承継する株式会社

③新設分割

新設分割により設立する株式会社

④株式交換

株式交換をする株式会社の発行済株式の全部を取得する株式会社

⑤株式移転

株式移転により設立する株式会社

7.2015年4月30日付で株式1株につき1,000株の割合で株式分割を行ったことにより「新株予約権の目的となる株式の種類、内容及び数」、「新株予約権の行使時の払込金額」及び「新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額」が調整されております。

8.2020年2月18日開催の取締役会決議に基づき、2020年3月10日付で株式1株につき8株の割合で株式分割を行ったことにより「新株予約権の目的となる株式の種類、内容及び数」、「新株予約権の行使時の払込金額」及び「新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額」が調整されておりますが、その後、本新株予約権は2020年8月24日付で全て行使されたため、提出日の前月末現在(2020年8月31日)における内容は記載しておりません。

b.第10回新株予約権

|

決議年月日 |

2017年3月23日 |

|

新株予約権の数(個)※ |

5,300 [4,000] |

|

新株予約権のうち自己新株予約権の数(個)※ |

- |

|

新株予約権の目的となる株式の種類、内容及び数(株)※ |

普通株式 5,300 [32,000] (注)2、7 |

|

新株予約権の行使時の払込金額(円)※ |

3,750 [469] (注)3、7 |

|

新株予約権の行使期間※ |

自 2017年3月24日 至 2027年3月23日 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円)※ |

発行価格 3,820 [477] 資本組入額 1,910 [239](注)7 |

|

新株予約権の行使の条件※ |

(注)4 |

|

新株予約権の譲渡に関する事項※ |

(注)5 |

|

組織再編成行為に伴う新株予約権の交付に関する事項※ |

(注)6 |

※最近事業年度の末日(2019年9月30日)における内容を記載しております。最近事業年度の末日から提出日の前月末現在(2020年8月31日)にかけて変更された事項については、提出日の前月末現在における内容を[ ]内に記載しており、その他の事項については最近事業年度の末日における内容から変更はありません。

(注)1.本新株予約権は、新株予約権1個につき、70円で有償発行している。

2.当社が株式分割(株式の無償割当を含む。以下同じ。)又は株式併合を行う場合、次の算式により目的となる株式の数の調整をするものとする。ただし、かかる調整は、新株予約権のうち、当該時点で行使されていない新株予約権の目的となる株式の数についてのみ行われ、調整の結果生じる1株未満の端数については、これを切り捨てるものとする。

調整後株式数 = 調整前株式数 × 分割・併合の比率

また、当社が吸収合併、新設合併、吸収分割、新設分割、株式交換もしくは株式移転を行なう場合又はその他やむを得ない事由が生じた場合には、新株予約権の目的となる株式の数は、合理的な範囲で調整されるものとする。

3.当社が株式分割(株式無償割当を含む。)または株式併合を行う場合、次の算式により行使価額を調整し、1円未満の端数は切り上げる。

|

調整後行使価額 = 調整前行使価額 × |

1 |

|

分割・併合の比率 |

また、当社が行使価額を下回る払込金額で募集株式の発行または自己株式の処分を行う場合(新株予約権の行使に基づく株式の発行・処分を除く)は、次の算式により行使価額を調整し、調整により生じる1円未満の端数は切り上げる。

|

調整後行使価額 |

= |

既発行 株式数 |

× |

調整前 行使価額 |

+ |

新規発行 株式数 |

× |

1株当たり 払込金額 |

|

既発行株式数 + 新規発行株式数 |

||||||||

上記算式において「既発行株式数」とは、当社の発行済株式総数から当社が保有する自己株式数を控除した数とし、自己株式の処分を行う場合には「新規発行」を「自己株式の処分」、「1株当たり払込金額」を「1株当たり処分金額」と読み替えるものとする。

さらに、上記のほか、当社が吸収合併、新設合併、吸収分割、新設分割、株式交換もしくは株式移転を行なう場合又はその他やむを得ない事由が生じた場合には、行使価額は、合理的な範囲で調整されるものとする。

4.新株予約権の行使条件

①新株予約権の割り当てを受けた者(以下「新株予約権者」という。)は、本新株予約権の行使期間において次に掲げる各事由が生じた場合には、新株予約権者は残存するすべての本新株予約権を行使することができない。

イ.行使価額を下回る価格を対価とする当社普通株式の発行等が行われた場合(払込金額が会社法第199条第3項・同第200条第2項に定める「特に有利な金額である場合」を除く。)。

ロ.本新株予約権の目的である当社普通株式が日本国内のいずれの金融商品取引所にも上場されていない場合、行使価額を下回る価格を対価とする売買その他の取引が行われたとき(但し、資本政策目的等により当該取引時点における株式価値よりも著しく低いと認められる価格で取引が行われた場合を除く。)。

ハ.本新株予約権の目的である当社普通株式が日本国内のいずれかの金融商品取引所に上場された場合、当該金融商品取引所における当社普通株式の普通取引の終値が、行使価額を下回る価格となったとき

ニ.本新株予約権の目的である当社普通株式が日本国内のいずれの金融商品取引所にも上場されていない場合、各事業年度末日を基準日としてDCF法ならびに類似会社比較法等の方法により評価された株式評価額が行使価額を下回ったとき(但し、株式評価額が一定の幅をもって示された場合、当社の取締役会が株式評価機関と協議の上本項への該当を判断するものとする。)

②本新株予約権の行使によって、当社の発行済株式総数が当該時点における授権株式数を超過することとなるときは、当該本新株予約権の行使を行うことはできない。

③各本新株予約権1個未満の行使を行うことはできない。

④新株予約権者は、権利行使時においても、当社または当社子会社の取締役、監査役、従業員の地位を有していなければならない。ただし、新株予約権者が任期満了により退任または定年退職した場合、あるいは取締役会が正当な理由があると認めた場合は、この限りではない。

⑤新株予約権の目的たる株式が、金融商品取引所に上場され取引が開始される日までは本新株予約権を行使することはできない。

⑥新株予約権者が死亡した場合、その相続人による新株予約権の権利行使は認めないものとする。

5.新株予約権の譲渡制限

新株予約権を譲渡により取得するには、取締役会の承認を受けなければならない。

6.組織再編時の新株予約権の取扱い

当社が合併(当社が合併により消滅する場合に限る。)、吸収分割、新設分割、株式交換又は株式移転(以上を総称して以下「組織再編行為」という。)をする場合において、組織再編行為の効力発生日において残存する新株予約権(以下「残存新株予約権」という。)の新株予約権者に対し、それぞれの場合につき、会社法第236条第1項第8号のイからホまでに掲げる株式会社(以下「再編対象会社」という。)の新株予約権を以下の条件に基づきそれぞれ交付することとする。この場合においては、残存新株予約権は消滅し、再編対象会社は新株予約権を新たに発行するものとする。ただし、以下の条件に沿って再編対象会社の新株予約権を交付する旨を、吸収合併契約、新設合併契約、吸収分割契約、新設分割計画、株式交換契約または株式移転計画において定めた場合に限るものとする。

①交付する再編対象会社の新株予約権の数

組織再編行為の効力発生の時点において残存する募集新株予約権の新株予約権者が保有する新株予約権の数と同一の数をそれぞれ交付するものとする。

②新株予約権の目的である再編対象会社の株式の種類

再編対象会社の普通株式とする。

③新株予約権の目的である再編対象会社の株式の数

組織再編行為の条件等を勘案のうえ、(注)1に準じて決定する。

④新株予約権の行使に際して出資される財産の価額

交付される各新株予約権の行使に際して出資される財産の価額は、組織再編行為の条件等を勘案のうえ、行使価額を調整して得られる再編後払込金額に上記③に従って決定される当該新株予約権の目的である再編対象会社の株式の数を乗じて得られる金額とする。

⑤新株予約権を行使することができる期間

新株予約権を行使できる期間の開始日と組織再編行為の効力発生日のうちいずれか遅い日から、新株予約権を行使することができる期間の満了日までとする。

⑥新株予約権の行使の条件

組織再編行為の効力発生前のものに準じて決定する。

⑦増加する資本金及び資本準備金に関する事項

組織再編行為の効力発生前のものに準じて決定する。

⑧譲渡による新株予約権の取得の制限

譲渡による新株予約権の取得については、再編対象会社の承認を要するものとする。

⑨新株予約権の取得事由

組織再編行為の効力発生前のものに準じて決定する。

7.2020年2月18日開催の取締役会決議に基づき、2020年3月10日付で株式1株につき8株の割合で株式分割を行ったことにより「新株予約権の目的となる株式の種類、内容及び数」、「新株予約権の行使時の払込金額」及び「新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額」が調整されております。

(3)【発行済株式総数、資本金等の推移】

|

年月日 |

発行済株式総数 増減数 (株) |

発行済株式総数 残高 (株) |

資本金 増減額 (千円) |

資本金 残高 (千円) |

資本準備金増減額 (千円) |

資本準備金残高 (千円) |

|

2015年3月20日 (注)1 |

C種優先株式 184 |

普通株式 514 A種優先株式 135 B種優先株式 194 C種優先株式 184 |

501,818 |

730,820 |

501,818 |

726,820 |

|

2015年4月30日 (注)2 |

普通株式 513,486 A種優先株式 134,865 B種優先株式 193,806 C種優先株式 183,816 |

普通株式 514,000 A種優先株式 135,000 B種優先株式 194,000 C種優先株式 184,000 |

- |

730,820 |

- |

726,820 |

|

2016年7月25日 (注)3 |

D種優先株式 140,923 |

普通株式 514,000 A種優先株式 135,000 B種優先株式 194,000 C種優先株式 184,000 D種優先株式 140,923 |

540,792 |

1,271,612 |

540,792 |

1,267,612 |

|

2017年5月9日 (注)4 |

- |

普通株式 514,000 A種優先株式 135,000 B種優先株式 194,000 C種優先株式 184,000 D種優先株式 140,923 |

△1,171,612 |

100,000 |

△183,000 |

1,084,612 |

|

2018年4月27日 (注)5 |

普通株式 167,956 A種優先株式 △23,639 B種優先株式 △53,954 C種優先株式 △51,171 D種優先株式 △39,192 |

普通株式 681,956 A種優先株式 111,361 B種優先株式 140,046 C種優先株式 132,829 D種優先株式 101,731 |

- |

100,000 |

- |

1,084,612 |

|

年月日 |

発行済株式総数 増減数 (株) |

発行済株式総数 残高 (株) |

資本金 増減額 (千円) |

資本金 残高 (千円) |

資本準備金 増減額 (千円) |

資本準備金 残高 (千円) |

|

2018年8月24日 (注)6 |

普通株式 5,408 |

普通株式 687,364 A種優先株式 111,361 B種優先株式 140,046 C種優先株式 132,829 D種優先株式 101,731 |

- |

100,000 |

- |

1,084,612 |

|

2018年8月30日 (注)6 |

B種優先株式 △5,408 |

普通株式 687,364 A種優先株式 111,361 B種優先株式 134,638 C種優先株式 132,829 D種優先株式 101,731 |

- |

100,000 |

- |

1,084,612 |

|

2020年3月10日 (注)7 |

普通株式 4,811,548 A種優先株式 779,527 B種優先株式 942,466 C種優先株式 929,803 D種優先株式 712,117 |

普通株式 5,498,912 A種優先株式 890,888 B種優先株式 1,077,104 C種優先株式 1,062,632 D種優先株式 813,848 |

- |

100,000 |

- |

1,084,612 |

|

2020年3月16日 (注)8 |

普通株式 4,313,592 A種優先株式 △890,888 B種優先株式 △1,077,104 C種優先株式 △1,062,632 D種優先株式 △813,848 |

普通株式 9,812,504 |

- |

100,000 |

- |

1,084,612 |

|

2020年8月24日 (注)9 |

- |

普通株式 9,812,504 |

△40,308 |

59,691 |

△461,640 |

622,971 |

|

2020年8月24日 (注)10 |

普通株式 800,000 |

普通株式 10,612,504 |

35,308 |

95,000 |

35,308 |

658,279 |

(注)1.有償第三者割当

発行価格 5,454,545円

資本組入額 2,727,272.5円

割当先 AT-Ⅰ投資事業有限責任組合 31株

みずほ成長支援投資事業有限責任組合 6株

JAPAN VENTURES I L.P. 147株

2.株式分割(1:1,000)によるものであります。

3.有償第三者割当

発行価格 7,675円

資本組入額 3,837.5円

割当先 JAPAN VENTURES I L.P. 26,100株

WiL Fund I, L.P. 104,400株

ABCドリームファンド1号投資事業有限責任組合 10,423株

4.2017年3月23日開催の臨時株主総会決議により、財務体質の健全化を目的として、資本金の額及び資本準備金の額を減少するとともに、これにより生じたその他資本剰余金の全額をその他利益剰余金の欠損填補に充当しております。この結果、資本金が1,171,612千円(減資割合92.1%)減少し、資本準備金が183,000千円(減資割合14.4%)減少しております。

5.2018年4月27日付で、A種優先株主、B種優先株主、C種優先株主及びD種優先株主の株式取得請求権の行使を受けたことにより、A種優先株式、B種優先株式、C種優先株式及びD種優先株式を自己株式として取得し、対価として当該A種優先株主、B種優先株主、C種優先株主及びD種優先株主にA種優先株式、B種優先株式、C種優先株式及びD種優先株式1株につき普通株式1株を交付しております。また、その後同日付で当該A種優先株式、B種優先株式、C種優先株式及びD種優先株式の全てを消却しております。

6.2018年8月24日付で、B種優先株主の株式取得請求権の行使を受けたことにより、B種優先株式を自己株式として取得し、対価として当該B種優先株主にB種優先株式1株につき普通株式1株を交付しております。また、2018年8月24日開催の取締役会決議により、2018年8月30日付で当該B種優先株式の全てを消却しております。

7.株式分割(1:8)によるものであります。

8.2020年3月16日付で、A種優先株主、B種優先株主、C種優先株主及びD種優先株主の株式取得請求権の行使を受けたことにより、全てのA種優先株式、B種優先株式、C種優先株式及びD種優先株式を自己株式として取得し、対価として当該A種優先株主及びB種優先株主にA種優先株式及びB種優先株式1株につき普通株式1株、C種優先株主及びD種優先株主にC種優先株式及びD種優先株式1株につき普通株式1.25株をそれぞれ交付しております。また、その後同日付で当該A種優先株式、B種優先株式、C種優先株式及びD種優先株式の全てを消却しております。

9.2020年6月26日開催の臨時株主総会決議により、財務体質の健全化を目的として、資本金の額及び資本準備金の額を減少するとともに、これにより生じたその他資本剰余金の全額をその他利益剰余金の欠損填補に充当しております。この結果、資本金が40,308千円(減資割合40.3%)減少し、資本準備金が461,640千円(減資割合42.6%)減少しております。

10.第5回新株予約権の行使によるものであります。

(4)【所有者別状況】

|

|

|

|

|

|

|

|

2020年8月31日現在 |

||

|

区分 |

株式の状況(1単元の株式数 |

単元未満 株式の状況 (株) |

|||||||

|

政府及び 地方公共 団体 |

金融機関 |

金融商品 取引業者 |

その他の 法人 |

外国法人等 |

個人その他 |

計 |

|||

|

個人以外 |

個人 |

||||||||

|

株主数 (人) |

|

|

|

|

|

|

|

|

- |

|

所有株式数 (単元) |

|

|

|

|

|

|

|

|

|

|

所有株式数 の割合 (%) |

|

|

|

|

|

|

|

100.00 |

- |

(注)2020年8月25日開催の臨時株主総会決議により、定款の一部変更を行い、1単元を100株とする単元株制度を採用しております。

(5)【議決権の状況】

①【発行済株式】

|

|

|

|

|

2020年8月31日現在 |

|

区分 |

株式数(株) |

議決権の数(個) |

内容 |

|

|

無議決権株式 |

|

|

- |

|

|

議決権制限株式(自己株式等) |

|

|

- |

|

|

議決権制限株式(その他) |

|

|

|

|

|

完全議決権株式(自己株式等) |

|

|

- |

|

|

完全議決権株式(その他) |

普通株式 |

|

|

|

|

単元未満株式 |

普通株式 |

|

- |

|

|

発行済株式総数 |

|

|

- |

- |

|

総株主の議決権 |

|

- |

|

- |

②【自己株式等】

該当事項はありません。

2【自己株式の取得等の状況】

【株式の種類等】会社法第155条第4号によるA種優先株式、B種優先株式、C種優先株式及びD種優先株式の取得

(1)【株主総会決議による取得の状況】

該当事項はありません。

(2)【取締役会決議による取得の状況】

該当事項はありません。

(3)【株主総会決議又は取締役会決議に基づかないものの内容】

|

区分 |

株式数(株) |

価額の総額(円) |

|

最近事業年度における取得自己株式 (2018年10月1日~2019年9月30日) |

- |

- |

|

最近期間における取得自己株式 |

A種優先株式 890,888 B種優先株式 1,077,104 C種優先株式 1,062,632 D種優先株式 813,848 |

- |

(注)2020年3月16日付で、A種優先株主、B種優先株主、C種優先株主及びD種優先株主の株式取得請求権の行使を受けたことにより、全てのA種優先株式、B種優先株式、C種優先株式及びD種優先株式を自己株式として取得し、対価として当該A種優先株主及びB種優先株主にA種優先株式及びB種優先株式1株につき普通株式1株、C種優先株主及びD種優先株主にC種優先株式及びD種優先株式1株につき普通株式1.25株をそれぞれ交付しております。また、その後同日付で当該A種優先株式、B種優先株式、C種優先株式及びD種優先株式の全てを消却しております。なお、当社は、2020年2月18日開催の取締役会決議により、2020年3月10日付で当社株式1株につき8株の割合で株式分割を行っており、上記は当該株式分割後の株式数であります。

(4)【取得自己株式の処理状況及び保有状況】

|

区分 |

最近事業年度 |

最近期間 |

||

|

株式数(株) |

処分価額の総額 (円) |

株式数(株) |

処分価額の総額 (円) |

|

|

引き受ける者の募集を行った取得自己株式 |

- |

- |

- |

- |

|

消却の処分を行った取得自己株式 |

- |

- |

A種優先株式890,888 B種優先株式1,077,104 C種優先株式1,062,632 D種優先株式813,848 |

- |

|

合併、株式交換、会社分割に係る移転を行った取得自己株式 |

- |

- |

- |

- |

|

その他 ( - ) |

- |

- |

- |

- |

|

保有自己株式数 |

- |

- |

- |

- |

(注)1.当社は、2020年2月18日開催の取締役会決議により、2020年3月10日付で当社株式1株につき8株の割合で株式分割を行っており、最近期間における株式数は、当該株式分割後の株式数を記載しております。

2.2020年3月16日開催の取締役会決議により、同日付でA種優先株式、B種優先株式、C種優先株式及びD種優先株式の全てを消却しております。

3【配当政策】

当社は、財務体質の強化と事業拡大のための内部留保の充実等を図ることが重要であると考えており、設立以来配当を実施しておりません。今後の配当方針については、収益力の強化や事業基盤の整備を実施しつつ、内部留保の充実状況及び企業を取り巻く事業環境を勘案した上で、株主に対して安定的かつ継続的な利益還元を実施する方針であります。現時点において配当実施の可能性及び、その実施時期につきましては未定であります。

当社の配当の決定機関は取締役会であります。なお、2020年8月25日開催の臨時株主総会決議により、会社法第459条第1項に基づき、期末配当は9月30日、中間配当は3月31日を基準日として、剰余金の配当等を取締役会の決議により行う旨の定款規定を設けております。

4【コーポレート・ガバナンスの状況等】

(1)【コーポレート・ガバナンスの概要】

①コーポレート・ガバナンスに関する基本的な考え方

当社は、長期的な競争力の維持向上を図るため、コーポレート・ガバナンスの強化と充実が経営の重要課題と認識しております。株主やパートナー企業等全てのステークホルダーに対する社会的責任を果たしつつ、効率経営を推進し、高収益体質を目指して企業価値増大に努めております。

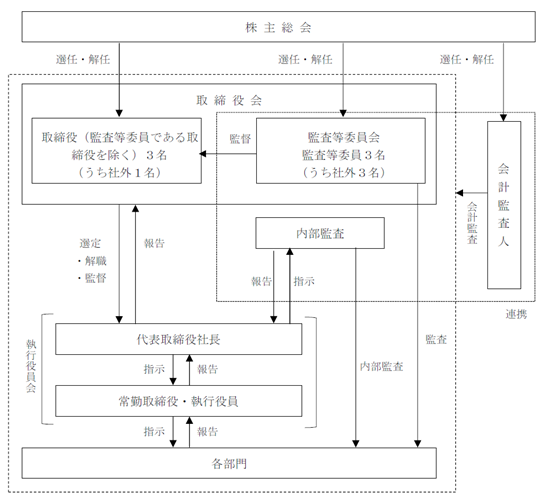

②企業統治の体制の概要及び当該体制を採用する理由

イ.会社の機関の基本説明

当社は、監査等委員会設置会社であり、議決権のある監査等委員である取締役を置き、取締役会の監督機能を強化することで、コーポレート・ガバナンスの一層の充実とさらなる経営の効率化を図る体制としております。

a.取締役会・役員体制

取締役会は、6名の取締役(うち監査等委員である取締役3名、社外取締役4名)で構成され、毎月1回の定時取締役会を開催しております。取締役会は重要な事項はすべて付議し、業績の状況とその対策及び中期的な経営課題への対処についても検討いたします。迅速な意思決定が必要な課題が生じた場合には、随時取締役会を開催し、十分な議論のうえで経営上の意思決定を行います。

また、業務執行は、執行役員5名を選任し、権限委譲した組織運営を行い、取締役を日常業務より分離することで迅速で的確な経営意思決定と業務遂行責任の明確化を可能とする体制作りを推進しております。

b.監査等委員会

監査等委員会は、独立性の高い社外取締役3名で構成されており、うち2名は財務・会計の専門的な知見、1名は法務の専門的な知見を有しております。なお、当該社外取締役のうち1名は、フルタイムには達しないものの、原則週5日、各日とも相当程度の時間を職務に割いており、監査等委員である取締役としての職務を遂行しております。

監査等委員会は、経営執行を常時監視し、法令遵守、財務報告に係る内部統制システムの整備·運用、取締役の職務執行の適法性等を監査いたします。 監査等委員の互選により、監査等委員長1名を選定し、監査等委員長を中心に内部監査担当者及び会計監査人と定期及び随時に情報交換を行い、コンプライアンスやリスク管理に関して緊密に連携しております。

監査等委員会は、毎月1回開催し、必要事項を協議するほか、情報の共有化を図っております。

c.執行役員会

会社の業務遂行に関する重要事項について、取締役会の他に個別経営課題の審議の場として、常勤取締役及び執行役員により構成する執行役員会を原則として週1回開催しております。ここでは、情報の共有化を図ると共に業務執行上の重要な事項を審議し、また代表取締役社長から委譲された業務執行事項を決定しております。

d.内部監査

当社では、専門の部署として、内部監査室は設置しておりませんが、代表取締役の承認により、指名された内部監査担当者によって、内部監査を実施しております。当社の内部監査は、担当者2名で構成されております。内部監査担当者は、自己監査とならないよう、自己が所属している部門以外について内部監査を実施しております。また、内部監査担当者と監査等委員、会計監査人が監査を有効かつ効率的に進めるため、適宜情報交換を行っており、効率的な監査に努めております。

e.会計監査人

当社は、EY新日本有限責任監査法人と監査契約を締結し、独立の立場から会計監査が実施されております。

なお、各機関の構成員は次のとおりであります。(◎:議長、〇:出席者、△:陪席者)

|

役職名 |

氏名 |

取締役会 |

監査等 委員会 |

執行 役員会 |

|

代表取締役 |

武田 和也 |

◎ |

|

◎ |

|

取締役 |

長束 鉄也 |

◯ |

|

◯ |

|

取締役 (社外取締役) |

本田 浩之 |

◯ |

|

|

|

取締役 (監査等委員、社外取締役) |

大杉 泉 |

◯ |

◎ |

◯ |

|

取締役 (監査等委員、社外取締役) |

梅澤 真由美 |

◯ |

◯ |

|

|

取締役 (監査等委員、社外取締役) |

森 一生 |

◯ |

◯ |

|

|

執行役員 FRM部門担当 |

安東 太郎 |

△ |

|

◯ |

|

執行役員 コーポレート部門担当 |

土谷 祐三郎 |

△ |

|

◯ |

|

執行役員 広告コンテンツ部門担当 |

梅田 亮 |

△ |

|

◯ |

|

執行役員 エンジニアリング部門担当 |

小迫 明弘 |

△ |

|

◯ |

|

執行役員 プロダクト部門担当 |

野口 大貴 |

△ |

|

◯ |

当社のコーポレート・ガバナンスの状況を図示すると、以下のとおりとなります。

③企業統治に関するその他の事項

イ.内部統制システムの整備状況

コーポレート・ガバナンスを維持していくうえで、業務の適正を確保するために必要な体制(内部統制システム)の確保・整備は、経営上必要なプロセスであると認識しており、次のとおり内部統制システムの基本方針を定めております。

a.当社の取締役及び使用人の職務の執行が法令及び定款に適合することを確保するための体制

(ⅰ)当社は、法令、定款及び社会規範等の遵守を目的として「コンプライアンス規程」を定めるとともに取締役及び使用人に対して必要な啓蒙、教育活動を推進する。

(ⅱ)当社は、社内及び社外に複数の通報窓口を設けた内部通報制度を整備し、不正行為等の防止及び早期発見を図る。

(ⅲ)内部監査担当は、「内部監査規程」に基づき、業務運営及び財産管理の実態を調査し、取締役及び使用人の職務の執行が法令、定款に適合していることを確認する。また、内部監査担当は、監査の結果を代表取締役社長に報告する。

(ⅳ)反社会的勢力に対しては、いかなる場合においても、金銭その他の経済的利益を提供しないことを基本姿勢とし、これを社内に周知し明文化する。

b.取締役の職務の執行に係る情報の保存及び管理に関する体制

(ⅰ)取締役は、「文書管理規程」に従い、取締役の職務の執行に係る情報を文書または電磁的媒体に適切に記録し、保存する。

(ⅱ)取締役が当該文書または電磁的媒体を必要に応じて速やかに閲覧できる体制を整備する。

(ⅲ)「機密情報管理規程」及び「個人情報保護規程」に基づき、機密情報及び個人情報を保護するための体制の構築に努める。

c.当社の損失の危険の管理に関する規程その他の体制

当社の損失の危険に対処するため、「危機管理規程」を整備し、適宜見直しを行う。また、コーポレート部門が主管部署となり、各部門との情報共有及び定期的な会合等を行い、リスクの早期発見と未然防止に努める。不測の事態が発生した場合には、代表取締役社長を統括責任者として、全社的な対策を検討する。

d.当社の取締役の職務の執行が効率的に行われることを確保するための体制

(ⅰ)取締役会は、「取締役会規程」に基づき、法定事項の決議、経営に関する重要事項の決定及び業務執行の監督等を行う。毎月1回の定時取締役会を開催するほか、迅速かつ的確な意思決定を確保するため、必要に応じて臨時取締役会を開催する。

(ⅱ)各部門においては、「職務権限規程」及び「業務分掌規程」に基づき権限の委譲を行い、責任の明確化を図ることで、迅速性及び効率性を確保する。

e.監査等委員会の職務を補助すべき取締役及び使用人に関する事項

(ⅰ)監査等委員会は、「監査等委員会規程」に基づき、監査等委員会の職務を補助すべき使用人を配置し、監査等委員会の職務を補助すべき使用人の取締役(監査等委員である取締役を除く。)からの独立性を求めることができるものとする。なお、監査等委員会の職務を補助すべき取締役は置かないこととする。

(ⅱ)監査等委員会を補助すべき使用人は、監査等委員の指示に基づき、監査等委員会の監査に関わる権限の行使を補助するものとする。

f.前号の使用人の取締役(監査等委員である取締役を除く。)からの独立性及び当該使用人に対する指示の実効性の確保に関する事項

(ⅰ)前号の使用人の指揮命令権は監査等委員会が有し、その任命、異動、評価、懲戒については、監査等委員会の事前の同意を得た上で行うものとする。

(ⅱ)前号の使用人が他部署の使用人を兼務する場合においては、監査等委員会の職務に関する使用人への指示は監査等委員より直接行うものとする。

(ⅲ)当社は、監査等委員会の職務を補助すべき使用人に関し、監査等委員の指揮命令に従う旨を取締役(監査等委員である取締役を除く。)及び使用人に周知徹底する。

g.取締役(監査等委員である取締役を除く。)及び使用人が監査等委員会に報告をするための体制その他の監査等委員会への報告に関する体制

(ⅰ)監査等委員は、重要な意思決定のプロセスや業務の執行状況を把握するため、取締役会等の重要な会議に出席し、必要に応じて取締役会議事録並びに稟議書等の重要な文書を閲覧し、必要に応じて取締役(監査等委員である取締役を除く。)及び使用人に説明を求めることができる。

(ⅱ)取締役(監査等委員である取締役を除く。)及び使用人は、監査等委員会に対して、法定の事項に加え、業務又は業績に重大な影響を与える事項、内部監査の実施状況、内部通報制度による通報状況及びその内容を報告する体制を整備し、監査等委員会の情報収集・交換が適切に行えるよう協力する。

h.前号の報告をした者が当該報告をしたことを理由として不利な取扱いを受けないことを確保するための体制

監査等委員会へ前号の報告を行った取締役(監査等委員である取締役を除く。)及び使用人に対し、当該報告をしたことを理由として不利益な取扱いを行うことを禁止し、その旨を周知徹底する。

i.監査等委員の職務の執行(監査等委員会の職務の執行に関するものに限る。)について生ずる費用又は債務の処理に係る方針に関する事項

監査等委員の職務の執行について生ずる費用の前払又は償還の手続その他の当該職務の執行について生ずる費用又は債務の処理については、当該職務の執行に必要がないと認められた場合を除き速やかに当該処理をする。

j.その他監査等委員会の監査が実効的に行われることを確保するための体制

監査等委員会は、内部監査担当と連携を図り情報交換を行い、必要に応じて内部監査に立ち会うことができる。また、監査等委員会は、会計監査人と定期的に会合を持って情報交換を行い、必要に応じて会計監査人に報告を求めることができる。

ロ.リスク管理体制の整備状況

当社は、リスク管理に関して「危機管理規程」を定め、代表取締役社長をリスク管理最高責任者、取締役を危機管理責任者とするリスク管理体制を構築しております。業務上、発生する可能性がある各種リスクを把握、分析し、適切に対処すべく継続的にリスク管理体制の強化に取り組んでおります。

また、内部通報制度を設け、コンプライアンスに抵触する事態の発生の早期発見、解決に取り組んでおります。当社の従業員は、本制度を通じてコンプライアンス違反等の事実が生じているか、または生じようとしていることを社内外に設けた通報窓口に通報することができます。

ハ.取締役との責任限定契約

当社と社外取締役は、会社法第427条第1項の規定に基づき、同法第423条第1項の損害賠償責任を限定する契約を締結しております。当該契約に基づく損害賠償責任の限度額は、法令が定める額としております。なお、当該責任限定が認められるのは、当該社外取締役が責任の原因となった職務の遂行について、善意でかつ重大な過失がないときに限られます。

ニ.株主総会決議事項を取締役会で決議することができることとした事項及びその理由並びに株主総会の特別決議要件を変更した内容及びその理由

a.取締役の責任免除

当社は、会社法第426条第1項の規定により、任務を怠ったことによる取締役(取締役であったものを含む)の損害賠償責任について、法令の限度において、取締役会の決議によって免除することができる旨を定款に定めております。これは、取締役が職務を遂行するにあたり、その能力を十分に発揮して、期待される役割を果たしうる環境を整備することを目的とするものであります。

b.自己株式の取得

当社は、取締役会決議によって市場取引等により自己株式を取得することができる旨、定款に定めております。これは、企業環境の変化に応じた機動的な経営を可能とすることを目的とするものであります。

c.剰余金の配当等の決定機関

当社は、剰余金の配当等会社法第459条第1項各号に定める事項については、法令に別段の定めがある場合を除き、取締役会の決定により定めることができる旨を定款に定めております。これは、株主への機動的な利益還元を行うことを目的とするものであります。

d.中間配当

当社は、会社法第454条第5項の規定により、取締役会の決議によって毎年3月31日を基準日として、中間配当をすることができる旨を定款に定めております。これは、株主への機動的な利益還元を行うことを目的とするものであります。

e.株主総会の特別決議要件

当社は、会社法第309条第2項に定める株主総会の特別決議要件について、議決権を行使することができる株主の議決権の3分の1以上を有する株主が出席し、出席した当該株主の議決権の3分の2以上に当たる多数をもって行う旨定款に定めております。これは、株主総会における特別決議の定足数を緩和することにより、株主総会の円滑な運営を行うことを目的とするものであります。

ホ.取締役の定数

当社の取締役は、取締役(監査等委員を除く)7名以内、取締役(監査等委員)5名以内とする旨を定款で定めております。

ヘ.取締役の選任の決議要件

当社は、取締役の選任決議について、監査等委員である取締役とそれ以外の取締役とを区別して、議決権を行使することができる株主の議決権の3分の1以上を有する株主が出席し、その議決権の過半数をもって行う旨及び累積投票によらないものとする旨を定款で定めております。

(2)【役員の状況】

① 役員一覧

男性

|

役職名 |

氏名 |

生年月日 |

略歴 |

任期 |

所有株式数 (株) |

|

代表取締役 社長 |

|

|

2007年4月 ㈱ネットエイジ(現ユナイテッド㈱)入社 2010年11月 当社設立 代表取締役社長(現任) |

|

|

|

|

|

|

2006年4月 DOWAホールディングス㈱ 入社 2008年4月 ㈱フラクタリスト(現ユナイテッド㈱)入社 2010年11月 当社設立 取締役(現任) |

|

|

|

|

|

|

1984年4月 ㈱リクルート入社(現 ㈱リクルートホールディングス) 2000年4月 同社 執行役員次世代事業開発担当 2003年4月 同社 執行役員 兼 ㈱リクルートHRマーケティング代表取締役社長(現 ㈱リクルートジョブズ) 2005年4月 同社 取締役 兼 常務執行役員 51job.Inc. Director 2008年4月 同社 取締役 兼 専務執行役員 2012年6月 同社 顧問 2013年4月 ㈱オルトプラス 顧問 2013年7月 同社 社外取締役 2014年3月 ㈱ジーニー 取締役 ㈱リブセンス 社外取締役 2014年9月 当社顧問 2014年10月 ㈱ダブルスタンダード 社外取締役 2016年3月 TVISION INSIGHTS㈱ 社外取締役(現任) 2017年12月 当社 社外取締役(現任) |

|

|

|

取締役 (監査等委員) |

|

|

2008年12月 あずさ監査法人(現 有限責任あずさ監査法人)入所 2014年3月 公認会計士登録 2014年12月 ㈱イグニス 監査役 2015年12月 ㈱イグニス取締役(監査等委員) 2017年7月 オプティメッドホールディングス㈱監査役(現任) 2017年12月 当社 取締役(監査等委員)(現任) ㈱インティメート・マージャー 監査役(現任) ㈱サン・システム 監査役(現任) 2018年1月 大杉公認会計士事務所 所長(現任) 2018年12月 ㈱メディプラス・マネジメント 監査役(現任) |

|

|

|

取締役 (監査等委員) |

(戸籍名: |

|

2002年10月 監査法人トーマツ(現 有限責任監査法人トーマツ) 入所 2006年5月 公認会計士登録 2006年7月 梅澤公認会計士事務所 設立および代表就任(現任) 2007年5月 日本マクドナルド㈱ 入社 2012年2月 ウォルト・ディズニー・ジャパン㈱ 入社 2016年7月 当社 常勤監査役 2017年12月 当社 取締役(監査等委員)(現任) 2018年4月 管理会計ラボ㈱ 代表取締役(現任) 2019年11月 ジャパン・ホテル・リート投資法人 監督役員(現任) |

|

|

|

役職名 |

氏名 |

生年月日 |

略歴 |

任期 |

所有株式数 (株) |

|

取締役 (監査等委員) |

|

|

2009年12月 弁護士登録 2010年1月 小林・藤堂法律特許事務所 入所 2012年9月 慶應義塾大学大学院法務研究科 助教 2016年10月 代官山綜合法律事務所 設立および代表就任(現任) 2017年10月 ㈱ファーストロジック 社外監査役(現任) 2017年11月 丹平製薬㈱ 社外監査役(現任) 2017年12月 ㈱スポーツフィールド 社外監査役(現任) ㈱アトラエ 社外監査役 当社 取締役(監査等委員)(現任) 2018年12月 ㈱SDGth 代表取締役(現任) |

|

|

|

計 |

|

||||

委員長 大杉泉、委員 梅澤真由美、委員 森一生

5.当社では、意思決定・監督と執行の分離による取締役会の活性化のため、執行役員制度を導入しております。執行役員の氏名及び担当は以下のとおりであります。

|

地位 |

氏名 |

担当 |

|

執行役員 |

安東 太郎 |

FRM部門 |

|

執行役員 |

土谷 祐三郎 |

コーポレート部門 |

|

執行役員 |

梅田 亮 |

広告コンテンツ部門 |

|

執行役員 |

小迫 明弘 |

エンジニアリング部門 |

|

執行役員 |

野口 大貴 |

プロダクト部門 |

② 社外役員の状況

イ.社外取締役の員数

当社の社外取締役は4名であり、うち3名は監査等委員である取締役であります。

ロ.社外取締役と会社の人的関係、資本的関係又は取引関係その他の利害関係

社外取締役本田浩之は、当社の新株予約権4,900個を保有しております。この他に、同氏と当社との間に人的関係、資本的関係又は取引関係その他の利害関係はありません。

監査等委員である社外取締役大杉泉は、当社の新株予約権400個を保有しております。この他に、同氏と当社との間に人的関係、資本的関係又は取引関係その他の利害関係はありません。

監査等委員である社外取締役梅澤真由美は、当社の新株予約権900個を保有しております。この他に、同氏と当社との間に人的関係、資本的関係又は取引関係その他の利害関係はありません。

監査等委員である社外取締役森一生は、当社の新株予約権300個を保有しております。この他に、同氏と当社との間に人的関係、資本的関係又は取引関係その他の利害関係はありません。

ハ.社外役員の独立性に関する基準

当社は、社外取締役を選任するための独立性に関する基準及び方針は定めておりませんが、選任にあたっては、株式会社東京証券取引所の独立役員の独立性に関する判断基準等を参考にしております。なお、当社は、社外取締役の独立性について、株式会社東京証券取引所が定める独立性基準を満たすことを前提としつつ、少数株主の保護や当社の事業課題に対する積極的な提言や問題提起を期待することができるか否かといった観点から候補者を選定しております。

社外取締役の本田浩之は、当社との人的関係、資本的関係、取引関係その他の利害関係はなく、一般株主と利益相反の生じるおそれのないことから選任しております。

また、経営執行を常時監視し、法令遵守、財務報告に係る内部統制システムの整備·運用、取締役の職務執行の適法性等の監査の充実・強化を目的として、監査等委員3名の全員を社外取締役として選任しております。

監査等委員である社外取締役の大杉泉は、公認会計士としての財務・会計に関する深い知見に加え、IT関連の上場企業において監査等委員長を務めるなど、これまでの知見を活かした監査等委員監査の実施にとどまらず、監査品質の更なる向上のために、監査の全体図を俯瞰することによる網羅的、効果的な監査計画の立案や、当社の経営への提言や業務執行に対する適切な監督を行っており、一般株主と利益相反の生じるおそれのないことから、上場における独立役員として指定し、届け出る予定であります。

監査等委員である社外取締役の梅澤真由美は、公認会計士としての財務・会計に関する深い知見に加え、複数の事業会社において経理、内部監査、経営企画などの幅広い分野も経験しており、上場を控えた当社にとって、経営全般および内部統制について適切なアドバイスが期待でき、その豊富な経験において、客観的かつ中立の立場で当社の監査に反映しており、一般株主と利益相反の生じるおそれのないことから、上場における独立役員として指定し、届け出る予定であります

監査等委員である社外取締役の森一生は、弁護士としての企業法務に関する深い知見、及びIT系上場企業における社外監査役としての経験を有しており、上場を控えた当社にとって、経営全般および内部統制について適切なアドバイスが期待でき、その豊富な経験において、客観的かつ中立の立場で当社の監査に反映しており、一般株主と利益相反の生じるおそれのないことから、上場における独立役員として指定し、届け出る予定であります。

ニ.社外取締役による監督並びに内部統制部門との関係、監査等委員である社外取締役と内部監査、監査等委員会監査及び会計監査との相互連携

社外取締役は、取締役会に出席し意見を述べることにより、取締役の業務執行状況を監督し経営の監視機能を果たすとともに、適宜内部統制部門に対する質疑等を行っております。また、監査等委員である社外取締役については、監査等委員会監査基準に基づき監査を実施しております。

内部監査、監査等委員会監査及び会計監査との相互連携については、「(3) 監査の状況」に記載のとおりです。

(3)【監査の状況】

① 監査等委員会監査の状況

イ.監査等委員会監査の組織、人員及び手続

監査等委員会は、独立性の高い社外取締役3名で構成されております。うち大杉泉取締役、梅澤真由美取締役は財務・会計の専門的な知見、森一生取締役は法務の専門的な知見を有しております。監査等委員会は、毎月1回開催し、必要事項を協議するほか、情報の共有化を図っております。

監査等委員会は、当社の監査等委員会規程及び各種法令等に基づき取締役の職務の執行の監査等を行っております。具体的には、取締役会等重要な会議への出席、取締役を含む役職員等との面談の他、会計監査人及び内部監査担当者と緊密な連携を構築することにより、適切な三様監査を実施し監査の実効性の確保に努めております。

ロ.監査等委員及び監査等委員会の活動状況

当事業年度において、当社は監査等委員会を合計12回開催しており、個々の監査等委員の出席状況は次のとおりです。

|

氏名 |

開催回数 |

出席回数 |

|

大杉 泉 |

12回 |

12回 |

|

梅澤 真由美 |

12回 |

11回 |

|

森 一生 |

12回 |

12回 |

② 内部監査の状況

当社では、専門の部門として、内部監査室は設置しておりませんが、代表取締役の承認により、指名された内部監査担当者によって、内部監査を実施しております。当社の内部監査は、担当者2名で構成されております。内部監査担当者は、自己監査とならないよう、自己が所属している部門以外について内部監査を実施しております。また、内部監査担当者と監査等委員、会計監査人が監査を有効かつ効率的に進めるため、適宜情報交換を行っており、効率的な監査に努めております。

③ 会計監査の状況

当社は、EY新日本有限責任監査法人と監査契約を締結しております。同監査法人又は同監査法人の業務執行社員と当社との間に特別な利害関係はありません。業務を執行した公認会計士の氏名、監査業務に係る補助者の構成は以下のとおりであります。なお、継続監査年数については7年以内であるため記載を省略しております。

イ.業務を執行した公認会計士の氏名

指定有限責任社員・業務執行社員 矢部 直哉

指定有限責任社員・業務執行社員 新井 慎吾

ロ.監査業務における補助者の構成

公認会計士 8名

その他 3名

ハ.監査法人の選定方針と理由

当社は監査法人を選定するにあたり、監査法人の概要、品質管理体制、会社法上の欠格事由の有無、独立性、監査の実施体制等、監査報酬見積額等を調査し、当社の業務内容に対応して効率的かつ合理的な監査業務が行えること、品質管理の水準、監査実績等から、総合的に評価しております。これらを総合的に検討した結果、当社の会計監査人であるEY新日本有限責任監査法人は、適正な監査が可能であると判断したため選定をしております。

なお、監査等委員会は、会計監査人が会社法第340条第1項各号のいずれかに該当すると認められる場合には、監査等委員全員の同意により会計監査人を解任いたします。また、上記の場合のほか、会計監査人の適格性、独立性を害する事由の発生により、適正な監査の遂行が困難であると認められる場合には、監査等委員会は、会計監査人の解任又は不再任を株主総会に提案いたします。

ニ.監査等委員会による監査法人の評価

当社の監査等委員会は、監査法人に対して評価を行っております。この評価については、公益社団法人日本監査役協会の「会計監査人の評価及び選定基準策定に関する監査役等の実務指針」に沿って実施しており、会計監査人から、監査計画、監査体制、独立性、法令遵守状況等の報告を受け、会計監査人の監査活動状況の評価を踏まえ、監査等委員会として会計監査人の職務に問題はないと判断し、EY新日本有限責任監査法人の再任を決議いたしました。

④ 監査報酬の内容等

イ.監査公認会計士等に対する報酬の内容

|

最近事業年度の前事業年度 |

最近事業年度 |

||

|

監査証明業務に基づく 報酬(千円) |

非監査業務に基づく報酬 (千円) |

監査証明業務に基づく 報酬(千円) |

非監査業務に基づく報酬 (千円) |

|

|

|

|

|

ロ.監査公認会計士等と同一のネットワークに属する組織に対する報酬

該当事項はありません。

ハ.その他重要な監査証明業務に基づく報酬の内容

(最近事業年度の前事業年度)

該当事項はありません。

(最近事業年度)

該当事項はありません。

ニ.監査公認会計士等の提出会社に対する非監査業務の内容

(最近事業年度の前事業年度)

該当事項はありません。

(最近事業年度)

該当事項はありません。

ホ.監査報酬の決定方針

当社は、監査公認会計士等に対する監査報酬を決定するにあたり、当社の事業規模や特性に照らして監査計画、監査内容、監査日数等を勘定し、監査等委員会の同意を得て、取締役会で決定しております。

ヘ.監査等委員が会計監査人の報酬等に同意した理由

監査等委員会として、会計監査人の監査計画の内容、会計監査の職務遂行状況および報酬見積りの算出根拠などが適切であると判断したためです。

(4)【役員の報酬等】

① 役員の報酬等の額又はその算定方法の決定に関する方針に係る事項

当社の現在の報酬体系は、固定報酬のみで、業績連動報酬は導入しておりません。中長期的な業績と連動する報酬や、ストック・オプション報酬の導入については、報酬の全体の構成と合わせて検討して参ります。

イ.取締役(監査等委員である取締役を除く。)の報酬

取締役(監査等委員である取締役を除く。)の報酬は、当社の企業業績と株主価値の持続的向上に向け、取締役の機能を十分に発揮するために必要な報酬額を、株主総会で承認いただいた総額の範囲内において、取締役会で決定することとしております。取締役(監査等委員である取締役を除く。)の報酬に関する株主総会の決議年月日は2017年12月25日であり、報酬総額を年額150百万円以内とする旨決議しております。なお、最近事業年度における各取締役(監査等委員である取締役を除く。)の報酬の額の決定については、上記報酬総額の範囲内で代表取締役社長武田和也に一任する旨、2018年12月21日開催の取締役会において決議しております。

ロ.監査等委員である取締役の報酬

監査等委員である取締役の報酬等は、株主総会で決議された監査等委員である取締役報酬総額の範囲内で、個々の監査等委員である取締役の職務と責任に応じた報酬額を監査等委員の協議によって決定することとしております。監査等委員である取締役の報酬に関する株主総会の決議年月日は2017年12月25日であり、報酬総額を年額30百万円以内とする旨決議しております。最近事業年度における監査等委員である各取締役の報酬の額の決定については、監査等委員である取締役全員で協議を実施し、2018年12月21日に上記報酬総額の範囲内で決定しております。

② 役員区分ごとの報酬等の総額、報酬等の種類別の総額及び対象となる役員の員数

|

役員区分 |

報酬等の 総額 (千円) |

報酬等の種類別の総額(千円) |

対象となる 役員の員数 (名) |

|||

|

固定報酬 |

業績連動 報酬 |

ストック オプション |

退職慰労金 |

|||

|

取締役(監査等委員及び社外取締役を除く。) |

|

|

|

|

|

|

|

社外役員 |

|

|

|

|

|

|

③ 当社の役員ごとの報酬等の総額等

報酬等の総額が1億円以上である者が存在しないため、記載しておりません。

④ 使用人兼務役員の使用人給与のうち重要なもの

使用人兼務役員が存在しないため、記載しておりません。

(5)【株式の保有状況】

① 投資株式の区分の基準及び考え方

当社は、保有目的が純投資目的である投資株式と純投資目的以外の目的である投資株式の区分について、株式価値の変動又は株式に係る配当によって利益獲得を目的とする株式を純投資目的である投資株式とし、取引関係の強化、情報収集を目的とする株式を純投資目的以外の目的である投資株式と区分としております。

② 保有目的が純投資目的以外の目的である投資株式

該当事項はありません。

③ 保有目的が純投資目的である投資株式

|

区分 |

当事業年度 |

前事業年度 |

||

|

銘柄数 (銘柄) |

貸借対照表計上額の 合計額(千円) |

銘柄数 (銘柄) |

貸借対照表計上額の 合計額(千円) |

|

|

非上場株式 |

|

|

|

|

|

区分 |

当事業年度 |

||

|

受取配当金 の合計額(千円) |

売却損益 の合計額(千円) |

評価損益 の合計額(千円) |

|

|

非上場株式 |

|

|

(注) |

(注)非上場株式については、市場価格がなく、時価を把握することが極めて困難と認められることから、「評価損益の合計額」は記載しておりません。