第一部【証券情報】

第1【募集要項】

該当事項はありません。

第2【売出要項】

1【売出株式(引受人の買取引受による売出し)】

当社と元引受契約を締結する予定の後記「2 売出しの条件(引受人の買取引受による売出し) (2)ブックビルディング方式」に記載の金融商品取引業者(以下「第2 売出要項」において「引受人」という。)は、2020年9月9日に決定される予定の引受価額にて下記売出人から買取引受けを行い、当該引受価額と異なる価額(売出価格)で売出し(以下「引受人の買取引受による売出し」という。)を行います。引受人は株式受渡期日(2020年9月17日)に引受価額の総額を売出人に支払い、引受人の買取引受による売出しにおける売出価格の総額との差額は引受人の手取金といたします。売出人は、引受人に対して引受手数料を支払いません。

なお、引受人の買取引受による売出しは、株式会社東京証券取引所(以下「取引所」という。)の定める「有価証券上場規程施行規則」第233条に規定するブックビルディング方式(株式の取得の申込みの勧誘時において売出価格に係る仮条件を投資家に提示し、株式に係る投資家の需要状況等を把握した上で売出価格を決定する方法をいう。)により決定する価格で行います。

|

種類 |

売出数(株) |

売出価額の総額 (円) |

売出しに係る株式の所有者の住所及び氏名又は名称 |

|

|

- |

入札方式のうち入札による売出し |

- |

- |

- |

|

- |

入札方式のうち入札によらない売出し |

- |

- |

- |

|

普通株式 |

ブックビルディング方式 |

17,672,700 |

41,177,391,000 |

香港、アドミラルティ、クイーンズウェイ88、ワン・パシフィック・プレイス25階、スイート2501 Bain Capital Snow Hong Kong Limited 17,672,700株 |

|

計(総売出株式) |

- |

17,672,700 |

41,177,391,000 |

- |

(注)1.上場前の売出しを行うに際しての手続き等は、取引所の「有価証券上場規程施行規則」により規定されております。

2.引受人の買取引受による売出しに係る売出株式17,672,700株のうちの一部が、SMBC日興証券株式会社及び大和証券株式会社の関係会社等を通じて、欧州及びアジアを中心とする海外市場(ただし、米国及びカナダを除く。)の海外投資家に対して販売(以下「海外販売」といい、海外販売の対象となる株数を「海外販売株数」という。)されることがあります。なお、引受人の買取引受による売出しに係る売出株数については、今後変更される可能性があります。

上記売出数は、引受人の買取引受による売出しにおける日本国内において販売(以下「国内販売」という。)される株数(以下「国内販売株数」という。)の上限です。国内販売株数及び海外販売株数の最終的な内訳は、引受人の買取引受による売出しの需要状況等を勘案した上で、売出価格決定日(2020年9月9日)に決定されます。海外販売株数は未定であり、引受人の買取引受による売出しに係る売出株数の半数未満とします。

海外販売に関しましては、後記「募集又は売出しに関する特別記載事項 2 本邦以外の地域において開始される売出しに係る事項について」をご参照ください。

3.引受人の買取引受による売出しに伴い、その需要状況等を勘案し、2,650,800株を上限として、SMBC日興証券株式会社がBain Capital Snow Hong Kong Limited(以下「貸株人」という。)より借り入れる当社普通株式の売出し(以下「オーバーアロットメントによる売出し」という。)を行う場合があります。

オーバーアロットメントによる売出しに関しましては、後記「募集又は売出しに関する特別記載事項 3 オーバーアロットメントによる売出し等について」をご参照ください。

4.当社は、引受人に対し、上記売出数の一部を、当社が指定する販売先(親引け先)に売付けることを要請する予定であります。当社が指定する販売先(親引け先)・株式数・目的は下表に記載のとおりです。

|

指定する販売先(親引け先) |

株式数 |

目的 |

|

株式会社神明ホールディングス |

上限436,500株 |

株式会社神明ホールディングスによる当社の連結子会社化を通じて取引関係及び業務提携関係を維持・発展させていくため |

|

雪国まいたけ従業員持株会 |

(取得金額197,894千円に相当する株式数を上限として要請を行う予定であります) |

当社従業員の福利厚生のため |

なお、親引けは、日本証券業協会の定める「株券等の募集等の引受け等に係る顧客への配分に関する規則」に従い、発行者が指定する販売先への売付け(販売先を示唆する等実質的に類似する行為を含みます。)であります。

5.引受人の買取引受による売出しに関連して、ロックアップに関する合意がなされておりますが、その内容に関しましては、後記「募集又は売出しに関する特別記載事項 4 ロックアップについて」をご参照ください。

6.売出価額の総額は、有価証券届出書提出時における想定売出価格(2,330円)で算出した見込額であり、国内販売株数の上限に係るものであります。海外販売株数に係るものにつきましては、後記「募集又は売出しに関する特別記載事項 2 本邦以外の地域において開始される売出しに係る事項について」をご参照ください。

7.当社の定める振替機関の名称及び住所は、以下のとおりであります。

名称:株式会社証券保管振替機構

住所:東京都中央区日本橋茅場町二丁目1番1号

2【売出しの条件(引受人の買取引受による売出し)】

(1)【入札方式】

①【入札による売出し】

該当事項はありません。

②【入札によらない売出し】

該当事項はありません。

(2)【ブックビルディング方式】

|

売出価格 (円) |

引受価額 (円) |

申込期間 |

申込株 数単位 (株) |

申込証拠金(円) |

申込受付場所 |

引受人の住所及び氏名又は名称 |

元引受契約の内容 |

|

未定 (注)1 |

未定 (注)1 |

自 2020年 9月10日(木) 至 2020年 9月15日(火) |

100 |

未定 (注)2 |

引受人及びその委託販売先金融商品取引業者の全国の本支店及び営業所 |

東京都千代田区丸の内三丁目3番1号 SMBC日興証券株式会社 東京都千代田区丸の内一丁目9番1号 大和証券株式会社 東京都千代田区大手町一丁目5番1号 みずほ証券株式会社 東京都港区六本木一丁目6番1号 株式会社SBI証券 東京都港区南青山二丁目6番21号 楽天証券株式会社 |

未定 (注)3 |

(注)1.売出価格は、ブックビルディング方式によって決定いたします。

売出価格の決定に当たり、2020年9月1日に仮条件を提示する予定であります。

当該仮条件による需要状況、上場日までの価格変動リスク等を総合的に勘案した上で、2020年9月9日に売出価格及び引受価額を決定する予定であります。

仮条件は、事業内容、経営成績及び財政状態、事業内容等の類似性が高い上場会社との比較、価格算定能力が高いと推定される機関投資家等の意見その他を総合的に勘案して決定する予定であります。

需要の申込みの受付けに当たり、引受人は、当社株式が市場において適正な評価を受けることを目的に、機関投資家等を中心に需要の申告を促す予定であります。

2.申込証拠金は、売出価格と同一といたします。ただし、申込証拠金には、利息をつけません。

3.引受人の引受価額による買取引受によることとし、その他元引受契約の内容、売出しに必要な条件は、売出価格決定日(2020年9月9日)に決定する予定であります。なお、元引受契約においては、引受手数料は支払われません。ただし、売出価格と引受価額との差額の総額は引受人の手取金となります。

4.上記引受人と売出価格決定日に元引受契約を締結する予定であります。

5.株式受渡期日は、2020年9月17日(木)(以下「上場(売買開始)日」という。)の予定であります。引受人の買取引受による売出しに係る株式は、株式会社証券保管振替機構(以下「機構」という。)の「株式等の振替に関する業務規程」に従い、機構にて取扱いますので、上場(売買開始)日から売買を行うことができます。

6.申込みの方法は、申込期間内に上記申込受付場所へ申込証拠金を添えて申込みをするものといたします。

7.申込みに先立ち、2020年9月2日から2020年9月8日までの間で引受人に対して、当該仮条件を参考として需要の申告を行うことができます。当該需要の申告は変更又は撤回することが可能であります。

販売に当たりましては、取引所の「有価証券上場規程」に定める株主数基準の充足、上場後の株式の流通性の確保等を勘案し、需要の申告を行わなかった投資家にも販売が行われることがあります。

引受人及びその委託販売先金融商品取引業者は、各社の定める配分に係る基本方針及び社内規則等に従い販売を行う方針であります。配分に係る基本方針については各社の店頭における表示又はホームページにおける表示等をご確認ください。

8.引受人は、上記引受株式数のうち、2,000株を上限として、全国の販売を希望する引受人以外の金融商品取引業者に販売を委託する方針であります。

3【売出株式(オーバーアロットメントによる売出し)】

|

種類 |

売出数(株) |

売出価額の総額 (円) |

売出しに係る株式の所有者の 住所及び氏名又は名称 |

|

|

- |

入札方式のうち入札による売出し |

- |

- |

- |

|

- |

入札方式のうち入札によらない売出し |

- |

- |

- |

|

普通株式 |

ブックビルディング方式 |

2,650,800 |

6,176,364,000 |

東京都千代田区丸の内三丁目3番1号 SMBC日興証券株式会社 |

|

計(総売出株式) |

- |

2,650,800 |

6,176,364,000 |

- |

(注)1.オーバーアロットメントによる売出しは、引受人の買取引受による売出しに伴い、その需要状況等を勘案した上で行われる、SMBC日興証券株式会社が貸株人より借り入れる当社普通株式の売出しであります。なお、上記売出数は上限の株式数を示したものであり、需要状況等により減少する場合、又はオーバーアロットメントによる売出しが全く行われない場合があります。

オーバーアロットメントによる売出しに関しましては、後記「募集又は売出しに関する特別記載事項 3 オーバーアロットメントによる売出し等について」をご参照ください。

2.上場前の売出しを行うに際しての手続き等は、取引所の定める「有価証券上場規程施行規則」により規定されております。

3.引受人の買取引受による売出しを中止した場合には、オーバーアロットメントによる売出しも中止いたします。

4.振替機関の名称及び住所は、「1 売出株式(引受人の買取引受による売出し)」の(注)7に記載した振替機関と同一であります。

5.売出価額の総額は、有価証券届出書提出時における想定売出価格(2,330円)で算出した見込額であります。

4【売出しの条件(オーバーアロットメントによる売出し)】

(1)【入札方式】

①【入札による売出し】

該当事項はありません。

②【入札によらない売出し】

該当事項はありません。

(2)【ブックビルディング方式】

|

売出価格 (円) |

申込期間 |

申込株数単位 (株) |

申込証拠金 (円) |

申込受付場所 |

引受人の住所及び氏名又は名称 |

元引受契約の内容 |

|

未定 (注)1 |

自 2020年 9月10日(木) 至 2020年 9月15日(火) |

100 |

未定 (注)1 |

SMBC日興証券株式会社の本店及び全国各支店 |

- |

- |

(注)1.売出価格及び申込証拠金については、引受人の買取引受による売出しにおける売出価格及び申込証拠金とそれぞれ同一とし、売出価格決定日(2020年9月9日)に決定する予定であります。ただし、申込証拠金には、利息をつけません。

2.株式受渡期日は、上場(売買開始)日の予定であります。オーバーアロットメントによる売出しに係る株式は、機構の「株式等の振替に関する業務規程」に従い、機構にて取扱いますので、上場(売買開始)日から売買を行うことができます。

3.申込みの方法は、申込期間内に上記申込受付場所へ申込証拠金を添えて申込みをするものといたします。

4.SMBC日興証券株式会社の販売方針は、前記「2 売出の条件(引受人の買取引受による売出し)」の(注)7に記載した販売方針と同様であります。

【募集又は売出しに関する特別記載事項】

1 東京証券取引所への上場について

当社は前記「第2 売出要項」における売出株式を含む当社普通株式について、SMBC日興証券株式会社及び大和証券株式会社を共同主幹事会社(以下「共同主幹事会社」と総称する。)として東京証券取引所への上場を予定しております。

2 本邦以外の地域において開始される売出しに係る事項について

引受人の買取引受による売出しに係る売出株式のうちの一部が、共同主幹事会社の関係会社等を通じて、欧州及びアジアを中心とする海外市場(ただし、米国及びカナダを除く。)の海外投資家に対して販売されることがあります。以下は、係る引受人の買取引受による売出しにおける海外販売の内容として、企業内容等の開示に関する内閣府令第19条第2項第1号に掲げる各事項を一括して掲載したものであります。

(1)株式の種類

当社普通株式

(2)海外販売の売出数(海外販売株数)

未定

(注) 上記売出数は、海外販売株数であり、引受人の買取引受による売出しの需要状況等を勘案した上で、売出価格決定日(2020年9月9日)に決定されますが、海外販売株数は、引受人の買取引受による売出しに係る株式数の半数未満とします。

(3)海外販売の売出価格

未定

(注)1.海外販売の売出価格の決定方法は、前記「第2 売出要項 2 売出しの条件(引受人の買取引受による売出し) (2)ブックビルディング方式」の(注)1と同様であります。

2.海外販売の売出価格は、前記「第2 売出要項 2 売出しの条件(引受人の買取引受による売出し) (2)ブックビルディング方式」に記載の国内販売の売出価格と同一といたします。

(4)海外販売の引受価額

未定

(注) 海外販売の引受価額は、国内販売の引受価額と同一といたします。

(5)海外販売の売出価額の総額

未定

(6)株式の内容

完全議決権株式であり、権利内容に何ら限定のない当社における標準となる株式であります。なお、単元株式数は100株となっております。

(7)売出方法

下記(8)に記載の引受人が引受人の買取引受による売出しの売出株式を買取引受けした上で、引受人の買取引受による売出しに係る売出株式のうちの一部を共同主幹事会社の関係会社等を通じて、欧州及びアジアを中心とする海外市場(ただし、米国及びカナダを除く。)の海外投資家に対して販売します。

(8)引受人の名称

前記「第2 売出要項 2 売出しの条件(引受人の買取引受による売出し) (2)ブックビルディング方式」に記載の引受人

(9)売出しを行う者の氏名又は名称

前記「第2 売出要項 1 売出株式(引受人の買取引受による売出し)」に記載の売出人

(10)売出しを行う地域

欧州及びアジアを中心とする海外市場(ただし、米国及びカナダを除く。)

(11)海外販売の受渡年月日

2020年9月17日(木)

(12)当該有価証券を金融商品取引所に上場しようとする場合における当該金融商品取引所の名称

株式会社東京証券取引所

3 オーバーアロットメントによる売出し等について

引受人の買取引受による売出しに伴い、その需要状況等を勘案し、2,650,800株を上限として、SMBC日興証券株式会社が貸株人より借り入れる当社普通株式(以下「借入株式」という。)の売出し(オーバーアロットメントによる売出し)を行う場合があります。なお、当該売出株式数は上限の株式数を示したものであり、需要状況等により減少する場合、又はオーバーアロットメントによる売出しが全く行われない場合があります。

これに関連して、SMBC日興証券株式会社は、オーバーアロットメントによる売出しに係る株式数を上限として、貸株人より追加的に当社普通株式を買取る権利(以下「グリーンシューオプション」という。)を、2020年9月25日を行使期限として付与される予定であります。

SMBC日興証券株式会社は、大和証券株式会社と協議の上、借入株式の返還を目的として、上場(売買開始)日から2020年9月25日までの間(以下「シンジケートカバー取引期間」という。)、オーバーアロットメントによる売出しに係る株式数の範囲内で東京証券取引所において当社普通株式の買付(以下「シンジケートカバー取引」という。)を行う場合があり、当該シンジケートカバー取引で買付けられた株式は借入株式の返還に充当されます。なお、シンジケートカバー取引期間内においても、SMBC日興証券株式会社は、大和証券株式会社と協議の上で、シンジケートカバー取引を全く行わない、又はオーバーアロットメントによる売出しに係る株式数に至らない株式数でシンジケートカバー取引を終了させる場合があります。

SMBC日興証券株式会社は、オーバーアロットメントによる売出しに係る株式数からシンジケートカバー取引により買付けし借入株式の返還に充当する株式数を控除した株式数についてのみ、グリーンシューオプションを行使する予定であります。

オーバーアロットメントによる売出しが行われるか否か及びオーバーアロットメントによる売出しが行われる場合の売出数については、2020年9月9日に決定されます。オーバーアロットメントによる売出しが行われない場合は、SMBC日興証券株式会社による貸株人からの当社普通株式の借り入れ及び貸株人からSMBC日興証券株式会社へのグリーンシューオプションの付与は行われません。また、東京証券取引所におけるシンジケートカバー取引も行われません。

4 ロックアップについて

引受人の買取引受による売出しに関し、売出人かつ貸株人であるBain Capital Snow Hong Kong Limited及び当社株主である株式会社神明ホールディングス並びに当社新株予約権者である足利厳及び小室雅裕は、共同主幹事会社に対して、引受人の買取引受による売出しにかかる元引受契約締結日に始まり、上場(売買開始)日から起算して180日目の2021年3月15日までの期間(以下「ロックアップ期間」という。)中は、共同主幹事会社の事前の書面による承諾を受けることなく、元引受契約締結日に自己の計算で保有する当社普通株式及び当社普通株式を取得する権利を有する有価証券の発行、譲渡又は売却等を行わない旨を約束しております。

また、当社は、共同主幹事会社に対し、ロックアップ期間中は、共同主幹事会社の事前の書面による承諾を受けることなく、当社普通株式及び当社普通株式を取得する権利あるいは義務を有する有価証券の発行又は売却(株式分割による新株式発行等及びストック・オプションに係る新株予約権の発行を除く。)を行わないことに合意しております。

なお、上記の場合において、共同主幹事会社は、その裁量で当該合意内容の一部もしくは全部につき解除し、又はその制限期間を短縮する権限を有しております。

5 株式会社神明ホールディングスへの親引けについて

当社株主である株式会社神明ホールディングスは、本書提出日現在、当社発行済株式総数の49.0%を保有しております。前記「第2 売出要項 1 売出株式(引受人の買取引受による売出し)」の注4に記載している通り、当社は、引受人に対し、前記「第2 売出要項 1 売出株式(引受人の買取引受による売出し)」に記載の売出数のうち、436,500株を上限として、株式会社神明ホールディングスによる当社の連結子会社化を通じて取引関係及び業務提携関係を維持・発展させていくことを目的に、株式会社神明ホールディングスを当社が指定する販売先(親引け先)として同社への販売を要請する予定であります。

同社が上記により上限の436,500株を取得した場合、当該売出株式の受渡期日(2020年9月17日)をもって、同社は当社株式の総議決権の過半数を保有することになるとともに、当社は同社の連結子会社となる見込みです。

第3【その他の記載事項】

株式売出届出目論見書に記載しようとする事項

|

(1)表紙及び裏表紙に当社のロゴ |

|

を記載いたします。 |

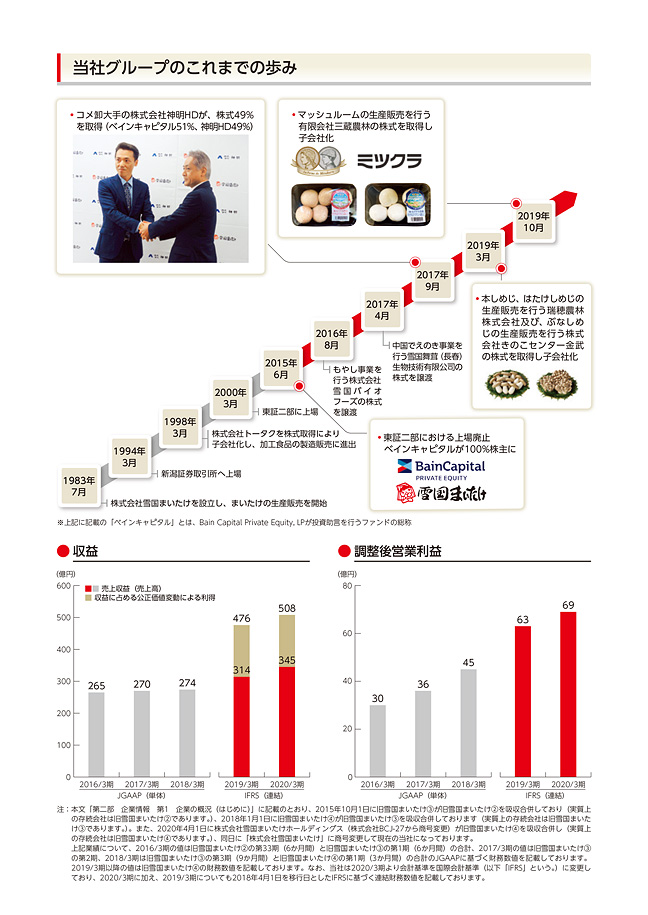

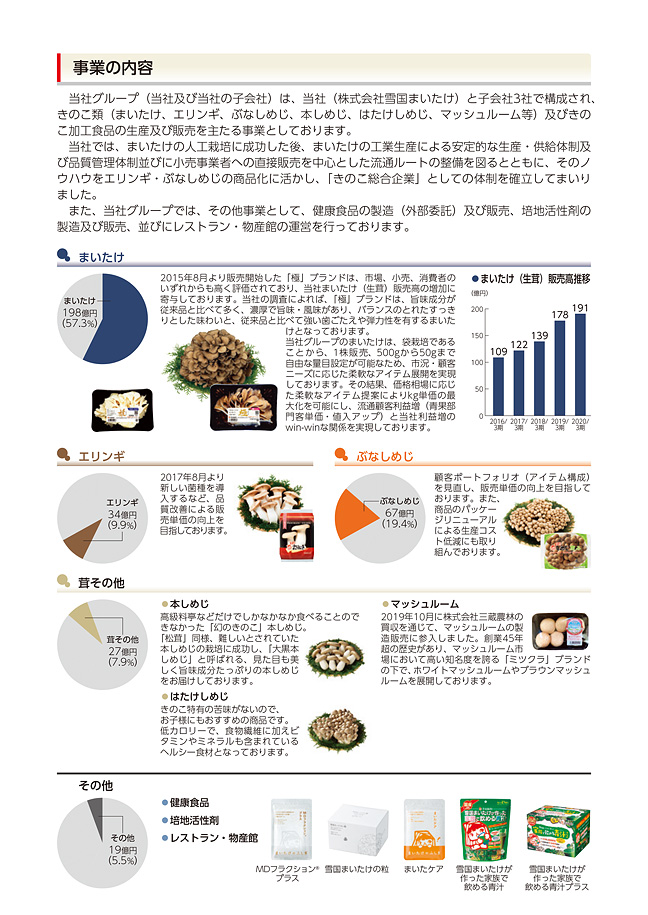

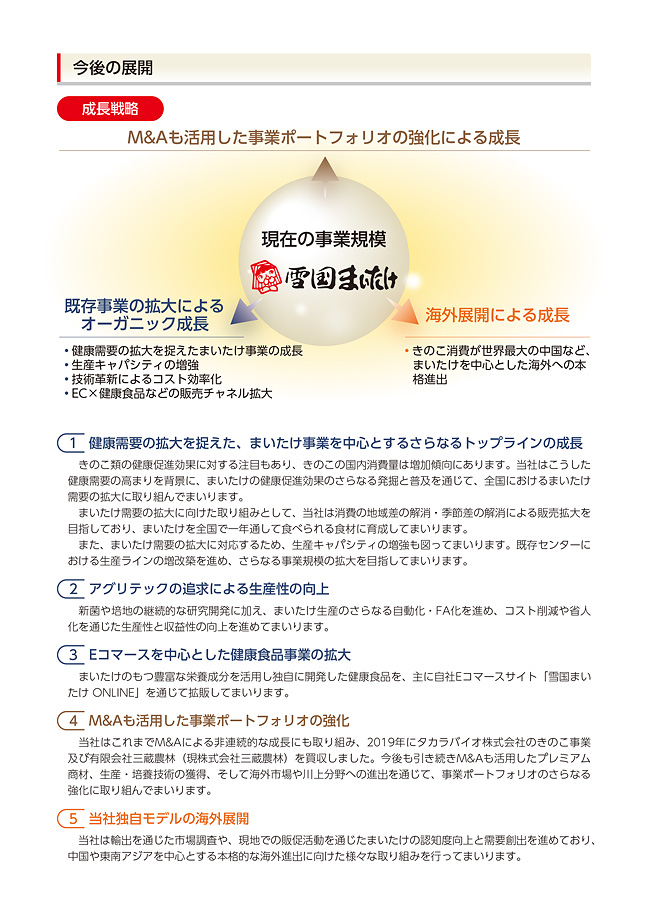

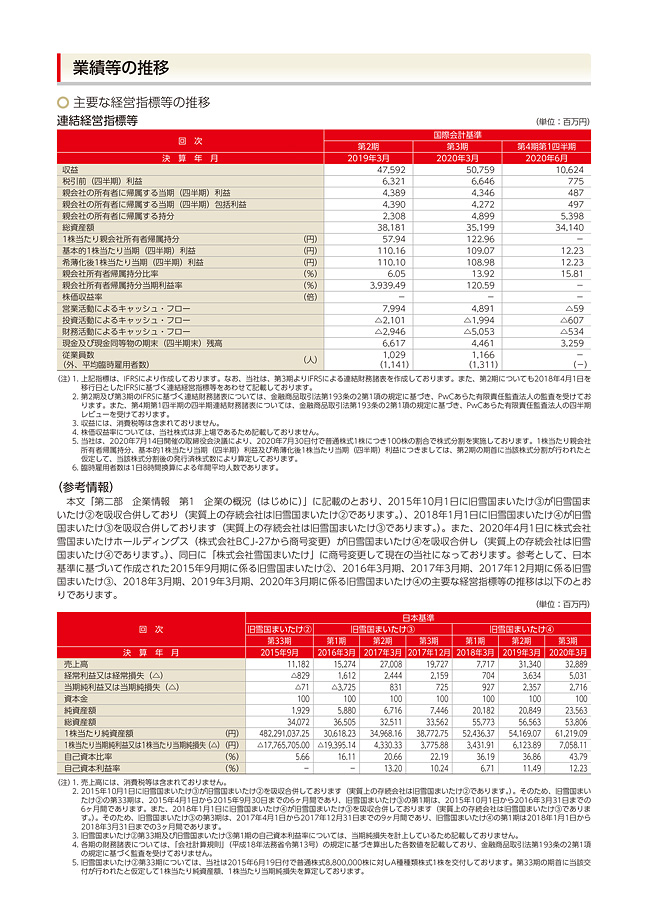

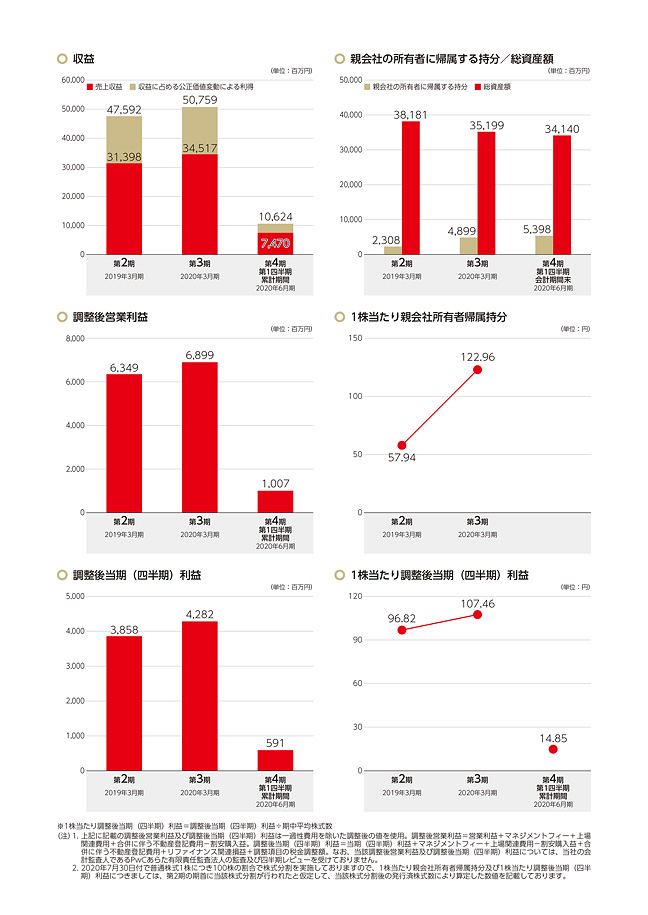

(2)表紙の次に「当社グループの概況」~「業績等の推移」をカラー印刷したものを記載いたします。