第4【提出会社の状況】

1【株式等の状況】

(1)【株式の総数等】

①【株式の総数】

|

種類 |

発行可能株式総数(株) |

|

普通株式 |

9,100,000 |

|

計 |

9,100,000 |

(注)1.2019年5月29日開催の定時株主総会決議により、定款の変更が行われ、発行可能株式総数は22,000株増加し、182,000株となっております。

2.2019年9月13日開催の取締役会決議により、2019年10月30日付で株式分割にともなう定款の変更を行い、発行可能株式総数は8,918,000株増加し、9,100,000株となっております。

②【発行済株式】

|

種類 |

発行数(株) |

上場金融商品取引所名又は登録認可金融商品取引業協会名 |

内容 |

|

普通株式 |

2,275,000 |

非上場 |

完全議決権株式であり、株主としての権利内容に何ら限定のない、当社における標準となる株式であります。なお、単元株式数は100株であります。 |

|

計 |

2,275,000 |

- |

- |

(注)1.2019年9月13日開催の取締役会決議により、2019年10月30日付で普通株式1株につき50株の割合で株式分割を行っております。これにより発行済株式総数は2,229,500株増加し、2,275,000株となっております。

2.2019年11月15日開催の臨時株主総会決議により、2019年11月15日付で1単元を100株とする単元株制度を採用しております。

(2)【新株予約権等の状況】

①【ストックオプション制度の内容】

|

第2回新株予約権 |

|

|

決議年月日 |

2018年2月23日 |

|

付与対象者の区分及び人数(名) |

当社取締役 5 当社従業員 27(注)6. |

|

新株予約権の数(個) ※ |

2,990[2,820](注)1. |

|

新株予約権の目的となる株式の種類、内容及び数(株) ※ |

普通株式 2,990[141,000](注)1.5. |

|

新株予約権の行使時の払込金額(円) ※ |

3,810[77](注)2.5. |

|

新株予約権の行使期間 ※ |

自 2020年2月24日 至 2028年2月23日 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円) ※ |

発行価格 3,810[77] 資本組入額 1,905[39](注)5. |

|

新株予約権の行使の条件 ※ |

(注)3. |

|

新株予約権の譲渡に関する事項 ※ |

新株予約権を譲渡により取得する場合は、当社取締役会の承認を要するものとする。 |

|

組織再編成行為に伴う新株予約権の交付に関する事項 ※ |

(注)4. |

※最近事業年度の末日(2019年2月28日)における内容を記載しております。最近事業年度の末日から提出日の前月末現在(2020年1月31日)にかけて変更された事項については、提出日の前月末現在における内容を[ ]内に記載しており、その他の事項については最近事業年度の末日における内容から変更はありません。

(注)1.新株予約権1個につき目的となる株式数は、最近事業年度の末日現在は1株、提出日の前月末現在は50株であります。

なお、新株予約権の割当日後、当社が株式の分割(株式の無償割当てを含む。以下同じ。)または株式の併合を行う場合、次の算式により目的である株式の数を調整するものとする。ただし、かかる調整は新株予約権のうち、当該時点で権利行使していない新株予約権の目的たる株式の数についてのみ行われ、調整の結果1株未満の端数が生じた場合は、これを切り捨てる。

調整後株式数=調整前株式数×分割・併合の比率

また、当社が他社と吸収合併若しくは新設合併を行い新株予約権が承継される場合または当社が完全子会社となる株式交換若しくは株式移転を行い新株予約権が承継される場合、当社は、合併比率等に応じ必要と認める株式数の調整を行うことができる。

2.新株予約権の割当日後、当社が株式分割または株式併合を行う場合は、次の算式により行使価額を調整し、調整により生ずる1円未満の端数は切り上げる。

|

調整後行使価額 |

= |

調整前行使価額 |

× |

1 |

|

分割・併合の比率 |

また、新株予約権の割当日後、当社が時価を下回る価額で募集株式の発行または自己株式の処分(株式の無償割当てによる株式の発行および自己株式を交付する場合を含み、新株予約権(新株予約権付社債も含む。)の行使による場合および当社の普通株式に転換できる証券の転換による場合を除く。)を行う場合は、次の算式により行使価額を調整し、調整により生ずる1円未満の端数は切り上げる。

|

|

|

|

|

既発行株式数 |

+ |

新規発行株式数 × 1株当たり払込金額 |

|

調整後行使価額 |

= |

調整前行使価額 |

× |

募集株式発行前の株価 |

||

|

|

|

|

|

既発行株式数 + 新規発行株式数 |

||

ただし、算式中の既発行株式数は、上記の株式の発行の効力発生日前日における当社の発行済株式総数から、当該時点における当社の保有する自己株式の数を控除した数とし、自己株式の処分を行う場合、新規発行株式数を処分する自己株式の数、募集株式発行前の株価を自己株式処分前の株価にそれぞれ読み替えるものとする。また、算式中の募集株式発行前の株価は、当社株式に市場価格がない場合、調整前行使価額とし、当社株式に市場価格がある場合、直前の当社優先市場における最終取引価格とする。

また、当社が吸収合併存続会社となる吸収合併を行う場合、当社が吸収分割承継会社となる吸収分割を行う場合、または当社が完全親会社となる株式交換を行う場合、その他これらの場合に準じて行使価額の調整を必要とする場合、当社は必要と認める行使価額の調整を行う。

3.ⅰ 新株予約権者は、新株予約権の権利行使時において、当会社及び当会社の関係会社の取締役、監査役、従業員の地位にあることを要する。ただし、当会社取締役会が正当な理由があると認めた場合は、この限りではない。

ⅱ 新株予約権者が死亡した場合は、新株予約権の相続を認めないものとする。

ⅲ その他新株予約権の行使の条件は、2018年2月23日開催の臨時株主総会及び取締役会決議に基づき、当社と新株予約権者との間で締結する「株式会社関通 第2回新株予約権割当契約書」に定めるところによる。

4.当社が組織再編を行う場合において、組織再編に際して定める契約書または計画書等の条件に従って、以下に定める株式会社の新株予約権を交付する旨を定めた場合には、当該組織再編の比率に応じて、以下に定める株式会社の新株予約権を交付するものとする。

ⅰ 合併(当社が消滅する場合に限る。)

合併後存続する株式会社または合併により設立する株式会社

ⅱ 吸収分割

吸収分割をする株式会社がその事業に関して有する権利義務の全部または一部を承継する株式会社

ⅲ 新設分割

新設分割により設立する株式会社

ⅳ 株式交換

株式交換をする株式会社の発行済株式の全部を取得する株式会社

ⅴ 株式移転

株式移転により設立する株式会社

5.2019年9月13日開催の取締役会決議により、2019年10月30日付で普通株式1株につき50株の割合で株式分割を行っております。これにより「新株予約権の目的となる株式の種類、内容及び数」、「新株予約権の行使時の払込金額」及び「新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額」が調整されております。

6.付与対象者の退職等による権利の喪失により、本書提出日現在の「付与対象者の区分及び人数」は、当社取締役5名、当社従業員23名となっております。

|

第3回新株予約権 |

|

|

決議年月日 |

2019年2月15日 |

|

付与対象者の区分及び人数(名) |

当社従業員 39(注)6. |

|

新株予約権の数(個) ※ |

1,090[970](注)1. |

|

新株予約権の目的となる株式の種類、内容及び数(株) ※ |

普通株式 1,090[48,500](注)1.5. |

|

新株予約権の行使時の払込金額(円) ※ |

33,000[660](注)2.5. |

|

新株予約権の行使期間 ※ |

自 2021年2月16日 至 2029年2月15日 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円) ※ |

発行価格 33,000[660] 資本組入額 16,500[330](注)5. |

|

新株予約権の行使の条件 ※ |

(注)3. |

|

新株予約権の譲渡に関する事項 ※ |

新株予約権を譲渡により取得する場合は、当社取締役会の承認を要するものとする。 |

|

組織再編成行為に伴う新株予約権の交付に関する事項 ※ |

(注)4. |

※最近事業年度の末日(2019年2月28日)における内容を記載しております。最近事業年度の末日から提出日の前月末現在(2020年1月31日)にかけて変更された事項については、提出日の前月末現在における内容を[ ]内に記載しており、その他の事項については最近事業年度の末日における内容から変更はありません。

(注)1.新株予約権1個につき目的となる株式数は、最近事業年度の末日現在は1株、提出日の前月末現在は50株であります。

なお、新株予約権の割当日後、当社が株式の分割(株式の無償割当てを含む。以下同じ。)または株式の併合を行う場合、次の算式により目的である株式の数を調整するものとする。ただし、かかる調整は新株予約権のうち、当該時点で権利行使していない新株予約権の目的たる株式の数についてのみ行われ、調整の結果1株未満の端数が生じた場合は、これを切り捨てる。

調整後株式数=調整前株式数×分割・併合の比率

また、当社が他社と吸収合併若しくは新設合併を行い新株予約権が承継される場合または当社が完全子会社となる株式交換若しくは株式移転を行い新株予約権が承継される場合、当社は、合併比率等に応じ必要と認める株式数の調整を行うことができる。

2.新株予約権の割当日後、当社が株式分割または株式併合を行う場合は、次の算式により行使価額を調整し、調整により生ずる1円未満の端数は切り上げる。

|

調整後行使価額 |

= |

調整前行使価額 |

× |

1 |

|

分割・併合の比率 |

また、新株予約権の割当日後、当社が時価を下回る価額で募集株式の発行または自己株式の処分(株式の無償割当てによる株式の発行および自己株式を交付する場合を含み、新株予約権(新株予約権付社債も含む。)の行使による場合および当社の普通株式に転換できる証券の転換による場合を除く。)を行う場合は、次の算式により行使価額を調整し、調整により生ずる1円未満の端数は切り上げる。

|

|

|

|

|

既発行株式数 |

+ |

新規発行株式数 × 1株当たり払込金額 |

|

調整後行使価額 |

= |

調整前行使価額 |

× |

募集株式発行前の株価 |

||

|

|

|

|

|

既発行株式数 + 新規発行株式数 |

||

ただし、算式中の既発行株式数は、上記の株式の発行の効力発生日前日における当社の発行済株式総数から、当該時点における当社の保有する自己株式の数を控除した数とし、自己株式の処分を行う場合、新規発行株式数を処分する自己株式の数、募集株式発行前の株価を自己株式処分前の株価にそれぞれ読み替えるものとする。また、算式中の募集株式発行前の株価は、当社株式に市場価格がない場合、調整前行使価額とし、当社株式に市場価格がある場合、直前の当社優先市場における最終取引価格とする。

また、当社が吸収合併存続会社となる吸収合併を行う場合、当社が吸収分割承継会社となる吸収分割を行う場合、または当社が完全親会社となる株式交換を行う場合、その他これらの場合に準じて行使価額の調整を必要とする場合、当社は必要と認める行使価額の調整を行う。

3.ⅰ 新株予約権者は、新株予約権の権利行使時において、当会社及び当会社の関係会社の取締役、監査役、従業員の地位にあることを要する。ただし、当会社取締役会が正当な理由があると認めた場合は、この限りではない。

ⅱ 新株予約権者が死亡した場合は、新株予約権の相続を認めないものとする。

ⅲ その他新株予約権の行使の条件は、2019年2月15日開催の臨時株主総会及び取締役会決議に基づき、当社と新株予約権者との間で締結する「株式会社関通 第3回新株予約権割当契約書」に定めるところによる。

4.当社が組織再編を行う場合において、組織再編に際して定める契約書または計画書等の条件に従って、以下に定める株式会社の新株予約権を交付する旨を定めた場合には、当該組織再編の比率に応じて、以下に定める株式会社の新株予約権を交付するものとする。

ⅰ 合併(当社が消滅する場合に限る。)

合併後存続する株式会社または合併により設立する株式会社

ⅱ 吸収分割

吸収分割をする株式会社がその事業に関して有する権利義務の全部または一部を承継する株式会社

ⅲ 新設分割

新設分割により設立する株式会社

ⅳ 株式交換

株式交換をする株式会社の発行済株式の全部を取得する株式会社

ⅴ 株式移転

株式移転により設立する株式会社

5.2019年9月13日開催の取締役会決議により、2019年10月30日付で普通株式1株につき50株の割合で株式分割を行っております。これにより「新株予約権の目的となる株式の種類、内容及び数」、「新株予約権の行使時の払込金額」及び「新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額」が調整されております。

6.付与対象者の退職による権利の喪失により、本書提出日現在の「付与対象者の区分及び人数」は、当社従業員35名となっております。

②【ライツプランの内容】

該当事項はありません。

③【その他の新株予約権等の状況】

該当事項はありません。

(3)【発行済株式総数、資本金等の推移】

|

年月日 |

発行済株式総数増減数(株) |

発行済株式総数残高(株) |

資本金増減額 (千円) |

資本金残高 (千円) |

資本準備金増減額(千円) |

資本準備金残高(千円) |

|

2019年2月28日 (注)1. |

5,500 |

45,500 |

90,750 |

110,750 |

90,750 |

90,750 |

|

2019年10月30日 (注)2. |

2,229,500 |

2,275,000 |

― |

110,750 |

― |

90,750 |

(注)1.有償第三者割当 5,500株

発行価格 33,000円

資本組入額 16,500円

割当先 楽天㈱、㈱紀陽銀行、紀陽リース・キャピタル㈱

2.株式分割(1:50)によるものであります。

(4)【所有者別状況】

|

2020年1月31日現在 |

|

区分 |

株式の状況(1単元の株式数100株) |

単元未満株式の状況 (株) |

|||||||

|

政府及び地方公共団体 |

金融機関 |

金融商品取引業者 |

その他の法人 |

外国法人等 |

個人その他 |

計 |

|||

|

個人以外 |

個人 |

||||||||

|

株主数(人) |

― |

1 |

― |

3 |

― |

― |

7 |

11 |

― |

|

所有株式数 (単元) |

― |

350 |

― |

14,900 |

― |

― |

7,500 |

22,750 |

― |

|

所有株式数の割合(%) |

― |

1.54 |

― |

65.49 |

― |

― |

32.97 |

100 |

― |

(5)【議決権の状況】

①【発行済株式】

|

2020年1月31日現在 |

|

区分 |

株式数(株) |

議決権の数(個) |

内容 |

|

無議決権株式 |

― |

― |

― |

|

議決権制限株式(自己株式等) |

― |

― |

― |

|

議決権制限株式(その他) |

― |

― |

― |

|

完全議決権株式(自己株式等) |

― |

― |

― |

|

完全議決権株式(その他) |

普通株式 2,275,000 |

22,750 |

― |

|

単元未満株式 |

― |

― |

― |

|

発行済株式総数 |

2,275,000 |

― |

― |

|

総株主の議決権 |

― |

22,750 |

― |

②【自己株式等】

該当事項はありません。

2【自己株式の取得等の状況】

【株式の種類等】 該当事項はありません。

(1)【株主総会決議による取得の状況】

該当事項はありません。

(2)【取締役会決議による取得の状況】

該当事項はありません。

(3)【株主総会決議又は取締役会決議に基づかないものの内容】

該当事項はありません。

(4)【取得自己株式の処理状況及び保有状況】

該当事項はありません。

3【配当政策】

当社は、株主の皆様に対する利益還元を経営上の重要な課題と認識しており、将来の事業展開及び財務体質の強化のために必要な内部留保金を確保しつつ、安定した剰余金の配当を継続して実施していくことを基本方針とし、1事業年度の配当の回数は株主総会決議による期末配当の1回としております。

しかしながら、当社は現在、長期的な視野に立った事業展開の中で、重要な成長局面にあると考えており、当面は設備投資資金の確保及び財務体質の強化のための内部留保の充実を優先する考えであり、当事業年度における剰余金の配当は実施しておりません。

今後につきましては、1株当たりの当期純利益額、設備投資予定額、次事業年度の業績見通し、手元資金の状況、並びに金融動向等から内部留保金と剰余金の配当のバランスを総合的に勘案し、取締役会において審議してまいります。

内部留保金につきましては、今後予想される経営環境の変化に対応すべく、なお一層の事業の効率化を推進し、また事業の拡大を図るために有効投資し、株主の皆様のご期待に応えてまいりたいと考えております。

なお、当社は取締役会の決議により、毎年8月31日を基準日として中間配当を行うことができる旨を定款に定めております。

4【株価の推移】

当社株式は非上場であるため、該当事項はありません。

5【役員の状況】

男性10名 女性-名 (役員のうち女性の比率-%)

|

役名 |

職名 |

氏名 |

生年月日 |

略歴 |

任期 |

所有株式数 (株) |

|

代表取締役 社長 |

― |

達城 久裕 |

1960年5月12日生 |

1979年4月 株式会社井上書店 入社 1980年4月 東条運送株式会社 入社 1983年7月 個人事業主として軽サービス(運送業)を創業 1986年4月 有限会社軽サービス設立(現 当社) 代表取締役 1996年3月 同社 組織変更 関西商業流通株式会社(現 当社) 代表取締役社長(現任) |

(注)2 |

1,750,000 (注)8 |

|

常務取締役 |

物流事業統括 担当 |

朝倉 寛士 |

1973年5月5日生 |

1993年4月 有限会社コトブキ金属製作所 入社 1998年10月 当社 入社 2004年5月 当社 取締役物流事業担当 2005年12月 当社 常務取締役物流事業担当 2006年3月 当社 常務取締役 物流事業部長 2017年3月 当社 常務取締役 物流事業統括担当(現任) |

(注)2 |

25,000 |

|

常務取締役 |

営業本部、教育事業本部担当 |

松岡 正剛 |

1977年11月28日生 |

2000年4月 株式会社ワントゥワン 入社 2004年8月 当社 入社 2011年3月 当社 取締役 営業部長 2012年3月 当社 常務取締役 営業本部長 2019年3月 当社 常務取締役 営業本部、物流企画本部、教育事業本部担当 2019年10月 当社 常務取締役 営業本部、教育事業本部担当(現任) |

(注)2 |

25,000 |

|

取締役 |

経営企画本部長 |

達城 利卓 |

1982年2月23日生 |

2004年3月 当社 入社 2010年9月 当社 第二物流センター 部長 2011年3月 当社 取締役 2013年4月 当社 取締役 主管センター 部長 2014年4月 当社 取締役 物流事業本部長 2016年9月 当社 取締役 IPO準備室長 兼 情報システム部長 2017年3月 当社 取締役 管理本部長 2017年9月 当社 取締役 経営企画本部長(現任) 2019年3月 物流ロジック協同組合 代表理事(現任) |

(注)2 |

50,000 |

|

取締役 |

管理本部長 |

片山 忠司 |

1970年7月9日生 |

1993年4月 三井生命保険相互会社(現 大樹生命保険株式会社) 入社 1996年6月 日本テレホン株式会社 入社 2005年6月 同社 経営企画部 担当部長 2005年12月 エレコム株式会社 入社 2007年2月 同社 業務統括部総務課長 2013年12月 昭栄薬品株式会社 入社 2014年4月 同社 総務部長 2016年12月 株式会社洸陽電機(現 シン・エナジー株式会社)入社 2017年3月 当社 入社 2017年9月 当社 管理本部長 兼 総務部長 2017年10月 当社 取締役管理本部長(現任) |

(注)2 |

― |

|

取締役 |

首都圏物流事業 本部長 |

古川 雄貴 |

1981年7月14日生 |

2003年8月 鴻池運輸株式会社 入社 2004年10月 関西オールトランス株式会社(現 住商グローバル・ロジスティクス株式会社)入社 2017年6月 ロジ・リンク株式会社 入社 2017年9月 当社 入社 当社 首都圏物流事業本部長 2018年5月 当社 取締役 首都圏物流事業本部長(現任) |

(注)2 |

― |

|

役名 |

職名 |

氏名 |

生年月日 |

略歴 |

任期 |

所有株式数 (株) |

|

取締役 (常勤監査等委員) |

― |

稲垣 茂 |

1956年5月29日生 |

1979年4月 中央信託銀行株式会社(現 三井住友信託銀行株式会社)入行 2003年2月 ネットインターナショナル株式会社 入社 同社 大阪支店長 2004年10月 京セラミタ株式会社(現 京セラドキュメントソリューションズ株式会社)入社 2007年12月 株式会社カプコン 入社 2008年5月 株式会社名古屋銀行 入行 同行 内部監査部 検査役 2015年6月 株式会社ツバキ・ナカシマ 入社 同社 監査委員会補助人 2017年10月 当社 常勤監査役 2019年5月 当社 取締役(常勤監査等委員)(現任) |

(注)3 |

― |

|

取締役 (監査等委員) |

― |

池本 克之 |

1965年11月27日生 |

1988年4月 株式会社アポロリース 入社 1996年1月 ソニー生命保険株式会社 入社 1998年10月 ワイ・ジェイ・ケイ株式会社 入社 1999年5月 株式会社ニューカム 入社 2000年10月 株式会社ドクターシーラボ 入社 2001年1月 同社 代表取締役 2004年3月 株式会社パジャ・ポス 設立 代表取締役(現任) 2004年12月 株式会社ネットプライス(現 BEENOS株式会社)取締役 2006年1月 同社 取締役 副社長 2008年9月 特定非営利活動法人Are You Happy Japan 代表理事(現任) 2010年4月 チームシップ株式会社 設立 代表取締役(現任) 2015年4月 株式会社プラスワンインターナショナル 取締役 2018年5月 当社 監査役 2018年7月 株式会社リアルネット 取締役 2019年5月 当社 取締役(監査等委員)(現任) |

(注)3 |

― |

|

役名 |

職名 |

氏名 |

生年月日 |

略歴 |

任期 |

所有株式数 (株) |

|

取締役 (監査等委員) |

― |

草深 多計志 |

1962年11月23日生 |

1985年4月 株式会社住友銀行(現 株式会社三井住友銀行) 入行 2001年7月 パシフィックゴルフマネージメント株式会社 入社 2003年3月 同社 取締役 2004年12月 PGMホールディングス株式会社 取締役 2006年3月 パシフィックゴルフプロパティーズ株式会社 代表取締役 2007年12月 株式会社PGMホールディングス 代表取締役社長 2012年5月 A-WIND合同会社 代表社員(現任) 2013年7月 ドリームクロス株式会社 取締役(現任) 2013年11月 株式会社高滝リンクス倶楽部 取締役(現任) 2015年10月 SHホールディングス株式会社 代表取締役社長(現任) 2017年4月 GTech株式会社 代表取締役社長(現任) 2018年5月 当社 監査役 2019年5月 当社 取締役(監査等委員)(現任) 2019年6月 デンタルサポート株式会社 代表取締役社長(現任) 2019年9月 株式会社インフィニティーオーシャン 取締役(現任) |

(注)3 |

― |

|

取締役 (監査等委員) |

― |

田端 晃 |

1959年3月21日生 |

1990年4月 最高裁判所司法研修所入所 1992年4月 弁護士登録 大江橋法律事務所(現 弁護士法人大江橋法律事務所)入所 1998年4月 田端晃弁護士事務所(現 弁護士法人田端綜合法律事務所)開業(現在に至る) 2000年6月 エレコム株式会社 監査役(現任) 2010年9月 株式会社ECC 監査役 2014年5月 コーナン商事株式会社 社外取締役(現任) 2019年10月 当社 取締役(監査等委員)(現任) |

(注)4 |

― |

|

計 |

1,850,000 |

|||||

(注)1.取締役(監査等委員) 稲垣茂、池本克之、草深多計志及び田端晃は、社外取締役であります。

2.2019年5月29日開催の定時株主総会終結の時から1年以内に終了する事業年度のうち、最終のものに関する定時株主総会終結の時までであります。

3.2019年5月29日開催の定時株主総会終結の時から2年以内に終了する事業年度のうち、最終のものに関する定時株主総会終結の時までであります。

4.2019年10月30日開催の臨時株主総会終結の時から2年以内に終了する事業年度のうち、最終のものに関する定時株主総会終結の時までであります。

5.取締役 達城利卓は、代表取締役社長 達城久裕の長男であります。

6.2019年5月29日開催の定時株主総会において定款の変更が決議されたことにより、当社は同日付をもって監査等委員会設置会社に移行しております。

7.当社の監査等委員会の体制は次のとおりであります。

委員長 稲垣 茂、委員 池本 克之、委員 草深 多計志、委員 田端 晃

なお、稲垣 茂は、常勤の監査等委員であります。常勤の監査等委員を選定している理由は、内部監査、内部統制及び指名委員会等設置会社における監査委員会補助人等に係る業務経験を有し、また2017年10月から当社の常勤監査役を務めた実績から、常勤の監査等委員である取締役として会計並びに企業統治に関する監査全般の計画、実施、及びモニタリング活動の指揮を執る者として適任と判断したからであります。

8.代表取締役社長 達城久裕の所有株式数は、同氏の資産管理会社であるロジ・エステート株式会社が所有する株式数を含んでおります。

6【コーポレート・ガバナンスの状況等】

(1)【コーポレート・ガバナンスの状況】

当社は、経営の健全性、適法性及び透明性を向上させ、また経営の説明責任を適切に果たすことで、株主の皆様をはじめとするステークホルダーの立場に立って、企業価値を最大化することをコーポレート・ガバナンスの基本的な方針の基礎とし、当社の持続的な成長と中長期的な企業価値の向上を目的に、次のとおりコーポレート・ガバナンスに関する基本方針を定めております。

[コーポレート・ガバナンスに関する基本方針]

1.株主の権利・平等性の確保

当社グループは、株主が有する権利が実質的に確保されるよう、その円滑な行使に十分に配慮し、また株主の実質的な平等性の確保に努める。

(1)取締役会は、株主総会における会社提案議案については、その内容に応じて株主による適切な理解を得るため、過年度の同様の議案に対する株主の意見等を踏まえた必要十分な説明責任を果たし、招集通知を合理的に可能な範囲で早期に公表すること等によって、株主による権利行使に十分な検討時間を確保する等、株主による円滑な議決権行使の環境整備に努める。

(2)取締役会は、自らがコーポレート・ガバナンスに関する役割及び責任を自覚し、意思決定の透明性の確保、経営の説明責任の履行及び法令遵守の体制整備を推進する。

2.適切な情報開示と透明性の確保

当社グループは、財務情報はもちろんのこと、経営戦略、経営課題、リスク及びガバナンスに係る非財務情報について、法令に基づく開示を適切に行うとともに、法令に基づく開示以外の情報開示について、その正確性や有用性に配慮して積極的に取組むよう努める。

(1)取締役会は、株主共同の利益の毀損に配慮しつつ、会社の意思決定の透明性及び公平性を確保するため、必要な情報を積極的に、かつ分かりやすく開示する。

(2)当社グループは、会計監査人(独立監査人)による適正な監査の確保について、会計監査人(独立監査人)との協議を踏まえて、適切な対応を行う。

3.株主以外のステークホルダーとの適切な協働

当社グループは、会社の持続的な成長と中長期的な企業価値の創出が、株主だけでなく、従業員、取引先及び地域社会をはじめとする様々なステークホルダーによる経営資源の提供、支援若しくは貢献によるものであることを十分に認識し、これらステークホルダーの権利や健全な事業活動倫理を尊重する企業文化の醸成に努める。

(1)取締役会は、当社グループが担う社会的責任についての考え方を踏まえ、当社グループの事業活動の基礎となる経営理念を策定し、また健全な事業活動の倫理等の価値観を示した行動基準等を定め、当社グループ全体で遵守させる。

(2)取締役会は、社内の多様な視点や価値観の存在(ダイバーシティ)が、また社会・環境問題をはじめとする持続可能性(サスティナビリティ)をめぐる課題に対する対応が、当社グループの持続的な成長を支える基礎となるよう、その体制構築に努める。

(3)取締役会は、法令遵守や適切な情報開示に疑義が生じる情報を、従業員等から適時に得る体制を整備し、これらの情報の適切な活用を推進する。

4.取締役会等の責務

当社の取締役会は、株主に対する受託者責任、説明責任を踏まえ、会社の持続的成長と中期的な企業価値の向上を促し、収益力及び資本効率等の改善を図るべく、その役割と責任を適切に果たすものとする。

(1)取締役会は、当社グループの戦略的な方向を示し、また事業等のリスクに対する適切な対応に関する環境整備に努め、その遂行状況等に対する建設的な議論を通じて、それぞれ独立した立場から取締役等による業務執行の監督責任を果たす。

(2)監査等委員及び監査等委員会は、株主に対する受託者責任を踏まえ、業務監査及び会計監査をはじめとする役割及び責務を十分に果たすため、監査のための時間を十分に確保するとともに、自らの責任範囲を過度に限定することなく、取締役会等において適切に意見を述べ、またその権限を積極的に行使する。

(3)社外役員は、当社グループの経営方針、経営戦略及びコーポレート・ガバナンスの強化等に対して、非支配株主をはじめとするステークホルダーに配慮し、自らの知見に基づいて、取締役会等において適切な発言または助言を行う。

5.株主との対話

当社グループは、株主総会における株主との積極的な対話はもちろんのこと、株主総会以外の場においても、株主との間で建設的な対話の機会を持ち、自らの経営方針等を分かりやすく説明し、その理解を得るよう努める。

(1)取締役会は、株主との建設的な対話を促進するためのIR担当取締役を定め、決算説明をはじめとする投資家向け説明会の実施はもちろんのこと、株主からの対話の申込に対しては、合理的な範囲で対応するものとし、その履行状況について適切に監督する。

(2)取締役会は、経営戦略や経営計画の公表に当たっては、合理的な範囲で収益力、資本効率等に関する目標を示し、これらの実現のための具体的な方策について、可能な範囲で適切に説明を行う。

① 企業統治の体制

a.企業統治の体制の概要

当社は、経営の重要な課題の一つとして、コーポレート・ガバナンス体制の強化に取組んでいます。その一環として、企業統治の体制については、「監査等委員会設置会社」を採用しており、業務を執行する取締役(以下、「業務執行取締役」という。)6名及び監査等委員である取締役(以下、「監査等委員」という。)4名の計10名で構成する取締役会と、監査等委員4名(うち、社外取締役4名)で構成する監査等委員会が、経営者たる業務執行取締役の業務執行を監査・監督する二重のチェック体制をとっております。

取締役会が的確な意思決定と迅速な業務執行を行う一方、監査等委員会は取締役会の意思決定及び業務執行の適法性及び妥当性の監査を行い、取締役会においては適宜適切に意見を述べ、またその議決権を行使することで、経営管理の充実を図り、その実効性を高める体制としております。

また、会社の機関として会計監査人を設置し、会計監査においては会社法に基づく監査のほか、金融商品取引法第193条の2第1項に基づく監査を受け、財務諸表等の信頼性の確保に努めております。

(a) 取締役・取締役会

取締役会は、業務執行取締役6名及び監査等委員4名の計10名で構成され、定例取締役会を毎月1回開催するほか、必要に応じて臨時取締役会を開催し、監査等委員4名全員の出席の下、法令で定められた事項及び経営に関する重要事項の決定、並びに業務執行の監督を行っております。

(b) 監査等委員・監査等委員会

監査等委員会は、常勤の監査等委員1名及び非常勤の監査等委員3名で構成(監査等委員4名全員が社外取締役)されており、定例監査等委員会を毎月1回開催するほか、必要に応じて臨時監査等委員会を開催しております。

常勤の監査等委員1名は、コンプライアンス委員会及びその他の社内の重要な会議に出席し、業務執行取締役、重要な使用人及び内部統制部門等からの執行状況の聴取、重要な決裁文書や契約書等の閲覧等をとおして必要に応じて実査を行い、当社の業務の執行に係る情報を効率的に入手し、監査等委員会でこれらの情報を共有し、検討・協議することで、モニタリングを基調とする社外取締役である監査等委員による監査・監督の結果とあわせて、監査等委員会における経営の適法性及び妥当性の監査に資する体制としております。

また、監査等委員のそれぞれが、取締役会における経営の基本方針の決定、内部統制システムの整備に関する決定、及び会社の業務執行の決定等に対し、その適法性及び妥当性に関する監査等委員会による検討・協議をとおして監査意見を形成し、取締役会においてその議決権を行使する等により、監査・監督責任を履行しております。

(c) 内部監査

内部監査については、社長直轄の「内部監査室」に専任者2名を置き、監査計画に基づき1年で全部署を監査し、業務活動の適切性及び合理性の確保等の観点から改善指導または助言等を行っております。また、内部監査室は会計監査の一環として金融商品取引法に定める財務報告の適正性確保に係る内部統制の運用状況の有効性評価を実施しております。

(d) 監査法人

当社は、太陽有限責任監査法人と監査契約を締結し、独立の立場から会計監査を受けております。当社は、監査法人による会計監査の実効性を確保するため、年4回の頻度で、監査等委員、内部監査室及び監査法人からなる三様監査連絡会を開催し、それぞれの立場で監査の状況を報告し、また意見交換等を行っております。

(e) コンプライアンス委員会

法令遵守の徹底を図るため、代表取締役社長を委員長とするコンプライアンス委員会を設置し、法令遵守の状況を把握するとともに、必要に応じてその内容を取締役会及び監査等委員会に報告し、事業活動の適法性の確保に努めております。

(f) その他

従業員の不正については、就業規則に従業員の懲戒に関する規定を設け、また各種の方針やルールを記載した手帳型経営計画書に基づき厳正に将来を戒め、その内容を本社で公示するほか、必要な対策を講じることで類似する不正行為の予防を図ることとしております。また、法令違反、ハラスメント等に係る内部通報窓口を設置し、当社の役員及び従業員から、広く法令違反行為等(法令違反の可能性がある行為を含む。)の情報を得る体制を整備しております。

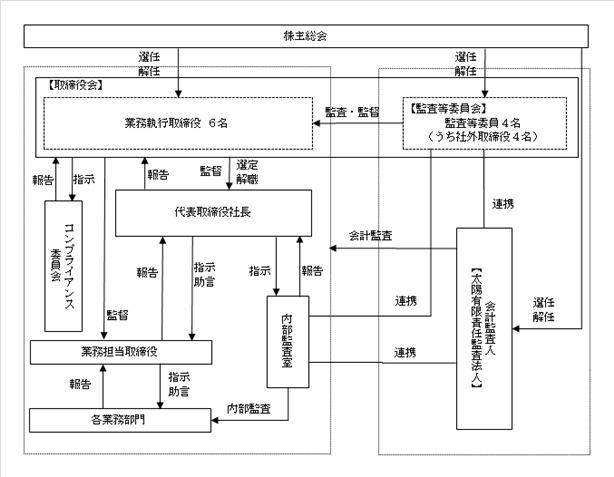

(図表)業務執行・監査の仕組み、内部統制の仕組みの模式図

当社の企業統治の体制の模式図は以下のとおりであります。

b.当該体制を採用する理由

当社では、機関設計において監査等委員会設置会社を採用し、経営の監視等の客観性及び独立性を保つため、監査等委員4名全員について社外取締役を選任いただき、常勤の監査等委員1名のほか、上場企業を含む企業経営に豊富な経験と高い見識を有する非常勤の監査等委員2名、及び弁護士としての企業法務に関する豊富な経験と高い見識を有する非常勤の監査等委員1名が、それぞれ独立した立場で、経営上の重要事項の審議において業務執行取締役との意見交換を行い、意見の表明または助言等を適宜行っており、現体制において企業経営に対する監視・監督機能は十分に機能していると考えており、現状のコーポレート・ガバナンス体制を採用しております。

c.内部統制システム整備の状況

当社は、次のとおり「内部統制システムの構築に関する基本方針」を制定し、コーポレート・ガバナンス体制の整備・充実に取組んでおります。

[内部統制システムの構築に関する基本方針]

1.取締役及び使用人の職務の執行が法令及び定款に適合することを確保するための体制

(1)コンプライアンス規程及び反社会的勢力排除規程により不正や反社会的行為を禁止し、公益通報取扱規程を定め法令等違反に係る内部通報窓口を整備しこれを周知する。

(2)コンプライアンス委員会を設置し、コンプライアンス体制の継続的・持続的な推進に努める。

(3)外部の弁護士と顧問契約を締結し、必要に応じて随時法律相談可能な体制を整える。

(4)内部監査室が定期的に行う各部門監査の中で法令等遵守の状況に関する監査を行う。

2.取締役の職務の執行に係る情報の保存及び管理に関する体制

(1)取締役の職務の執行に係る情報の保存及び管理等に関する基本的事項を文書等管理規程によって定める。

(2)取締役の職務の執行に係る情報は、必要に応じて取締役(監査等委員である取締役を含む。)等の権限ある者が、その権限に応じて閲覧、複写が可能な状態で整理し、保存する。

3.損失の危険の管理に関する規程その他の体制

(1)法令等違反のリスクについては、コンプライアンス規程を制定し、法令違反の予防及び対応方法等の周知を図る。

(2)反社会的勢力の要求に対しては、所轄警察署及び弁護士等と緊密に連携し、毅然とした姿勢で対処し、いかなる理由によっても反社会的勢力とは一切関係を持たない。

(3)事業の過程で発生する為替、債権回収、投資及び情報漏洩等に係るリスクについては、そのリスクの発生防止手続き、リスクの管理、発生したリスクへの対処方法、是正手段等について個別に規程の制改定を推進する。

(4)自然災害、盗難等の事業の過程以外で発生する可能性のあるリスクについては、事業継続のための対応方針及びマニュアル等を策定し周知を図るほか、重要性に応じて当該リスクを軽減する物理的な予防措置を講じる。

(5)想定されるリスクに応じて合理的な範囲で損害保険契約を締結する等、リスク発生時の財政状態及び経営成績に及ぼす影響を最小限にとどめる措置を講じ、新たに想定されるリスクが発生した場合は、直ちにそのリスク管理について取締役会において協議し、必要な措置を講じる。

4.取締役の職務の執行が効率的に行われることを確保するための体制

(1)各取締役の担当部門をあらかじめ決議し、各取締役の執行範囲を明確化する。

(2)職務権限規程において使用人への権限委譲を明確化し、取締役会規程及び稟議規程によって職務執行の手続き等を明確化する。

(3)取締役がその職務執行を効率的に行うことができるよう、業務の合理化に継続的に取組む。

5.当社及び子会社から成る企業集団における業務の適正を確保するための体制

(1)関係会社管理を担当する部署を定め、当該部署の責任者は関係会社管理規程に基づく報告事項の報告を受け、必要に応じて関係会社に助言または指導を行う。

(2)関係会社管理規程及び職務権限規程によって、関係会社の職務の執行に係る重要事項の当社による承認事項を明確化し、関係会社に周知徹底する。

(3)子会社に対しては、役員のほか、必要に応じて重要な使用人を派遣し、企業集団全体での業務の適正化を図る。

(4)金融商品取引法に基づき、財務報告に係る信頼性を確保するため、グループ企業各社は必要な内部統制システムを整備・運用する。また、当該内部統制システムの有効性を定期的に評価し、その評価結果を適時・適切に把握し、継続的な改善活動を行う。

(5)内部監査部門は、定期的または臨時に子会社に対する内部監査を実施し、企業集団全体での業務の適正化に資する。

6.監査等委員会の職務を補助すべき取締役および使用人(補助使用人)に関する事項

監査等委員会から監査等委員会の職務に係る補助使用人の設置を求められた場合は、取締役会は監査等委員会の職務の重要性に鑑み、補助使用人の設置について、専任または兼任の別、及びその人員について決議する。

7.補助使用人の取締役(監査等委員であるものを除く。)からの独立性および当該使用人に対する指示の実効性の確保に関する事項

補助使用人が設置された場合は、当該補助使用人の業務執行部門からの独立性に配慮し、監査等委員会による当該補助使用人に対する指示を尊重し、また当該人員の報酬または人事異動について、監査等委員会との協議の上行うものとする。

8.取締役(監査等委員であるものを除く。)及び使用人(子会社含む。)が監査等委員会に報告をするための体制その他の監査等委員会への報告に関する体制

(1)当社の業績に著しい影響のある事項、法令違反等の不正行為、重要な会計方針の変更及びその他重要な取締役会決議事項等、監査等委員会監査に影響のある事項に関し、取締役または使用人は監査等委員会に直接若しくは監査等委員が出席する重要な会議等において報告するものとする。

(2)前号の報告を行った者が、当該報告を行ったことを理由として不利益な取扱いを受けないよう、適切な措置を講じる。

(3)監査等委員の職務の執行について生じる費用の前払いまたは償還の手続きその他の当該職務の執行について生じる費用または債務の処理については、監査等委員の職務の重要性を尊重し、合理的な範囲で監査等委員の請求に応じる。

9.その他監査等委員会の監査が実効的に行われることを確保するための体制

監査等委員会が、その職務を遂行するにあたり必要と認めた場合は、弁護士、公認会計士等の外部の専門家と連携をとることを認め、その実効性確保のための外部監査人及び内部監査室との連携について、これを推奨する。

d.リスク管理体制の整備の状況

「第2 事業の状況 2 事業等のリスク」に記載のとおり、当社グループが営む事業は様々なリスクを伴っております。これらのリスクを低減又は回避するために、社内規程を整備、周知及び運用し、必要に応じて諸施策を実施するほか、日常の業務及び管理は、機能別の組織体制を構築し、その責任範囲と決裁権限の範囲において遂行しております。

また、リスクが顕在化した場合は、経営トップの指揮の下、重要な事案に関しては顧問弁護士、公認会計士、税理士等に助言を求め、また取締役会の審議を経る等により、迅速かつ適切に対応することを基本方針としており、社内外の円滑な情報伝達を含め、その対応方法を決定することとしております。なお、潜在的及び顕在化リスクの認識は、社内ネットワーク又は会議等による情報共有、内部通報窓口、コンプライアンス委員会による調査、内部統制報告制度に基づく評価手続き、稟議書による決裁手続き、取締役会での審議事項等によっております。

②内部監査及び監査等委員会監査

内部監査につきましては、通常の業務部門から独立した社長直属の「内部監査室」に専任者2名を置き、監査計画に基づき1年で関係会社を含む全部署を監査し、業務活動の適切性及び合理性の確保等の観点から改善指導又は助言等を行っております。また、内部監査室は会計監査の一環として金融商品取引法に定める財務報告の適正性確保に係る内部統制の運用状況の有効性評価を実施しております。

監査等委員会及び内部監査室は、会社組織の内部管理体制の適正性を総合的かつ客観的に評価するとともに抽出された課題等に対し、改善に向けた提言やフォローアップを実施すべく、適時ミーティング等により監査体制、監査計画及び監査実施状況等について情報を共有し、意見交換等をしております。

③社外取締役

当社は、監査等委員として、社外取締役を4名選任しております。

社外取締役 稲垣茂は、当社との間に人的関係、資本的関係その他の利害関係はありません。略歴は「5 役員の状況」に記載のとおりであり、過去に勤務していた三井住友信託銀行株式会社を当社の株主名簿管理人に選定し、2018年6月から当社は同行に株主名簿管理事務を委託しておりますが、同行との取引は同行の一般的な契約に基づくものであり、一般株主と利益相反が生じる恐れはないものと考えております。また、内部監査及び指名委員会等設置会社における監査委員会補助人等に係る豊富な業務経験と高い見識を有し、監査等委員として会計並びに企業統治に関する専門的知見から当社経営陣から独立した監査機能を有しており、一般株主と利益相反が生じるおそれがないと判断しております。なお、監査等委員会においても専門的知見を活かし、必要に応じて適宜発言をしております。

社外取締役 池本克之は、当社との間に人的関係、資本的関係その他の利害関係はありません。略歴は「5 役員の状況」に記載のとおりであり、現在勤務又は役員に就任している他の会社等、及び過去に勤務又は役員に就任していた他の会社等のうち、現在代表取締役を務める株式会社パジャ・ポスと当社との間でコンサルティング契約を締結し、当社は2018年3月31日まで同社からコンサルティングを受け、また2018年4月30日まで同社と顧客紹介契約を締結し、同社から顧客紹介を受け、それぞれ当社から同社に対する対価の支払いがありましたが、当社社外監査役就任前にこれらの取引を終了しており、一般株主と利益相反が生じる恐れはないものと考えております。同氏は、上場企業の代表取締役としての業務執行の経験を含め、長年にわたる経営者としての企業経営及び企業統治に対する豊富な経験と高い見識を有しております。この点から当社経営陣から独立した監査機能を有しており、監査等委員会においても専門的知見を活かし、必要に応じて適宜発言をしております。

社外取締役 草深多計志は、当社との間に人的関係、資本的関係その他の利害関係はありません。略歴は「5 役員の状況」に記載のとおりであり、現在勤務又は役員に就任している他の会社等、及び過去に勤務又は役員に就任していた他の会社等のうち、勤務経験がある株式会社三井住友銀行と当社との間に預金取引がありますが、預金約款に基づく取引であり、一般株主と利益相反が生じる恐れはないものと考えております。また、現在非業務執行取締役を務めるドリームクロス株式会社は保険代理店として当社と取引関係がありますが、保険契約はそれぞれの保険約款に基づく契約であり、一般株主と利益相反が生じる恐れはないものと考えております。同氏は、上場企業の代表取締役としての業務執行の経験を含め、長年にわたる経営者としての企業経営及び企業統治に対する豊富な経験と高い見識を有しております。この点から当社経営陣から独立した監査機能を有しており、監査等委員会においても専門的知見を活かし、必要に応じて適宜発言をしております。

社外取締役 田端晃は、当社との間に人的関係、資本的関係その他の利害関係はありません。略歴は「5 役員の状況」に記載のとおりであり、現在勤務又は役員に就任している他の会社等、及び過去に勤務又は役員に就任していた他の会社等のうち、現在代表を務める弁護士法人田端綜合法律事務所に対して、2020年2月期において法律相談を行い所定の相談料等の支払いがありますが、金額的に重要性はなく、一般株主と利益相反が生じる恐れはないものと考えております。同氏は、弁護士として企業法務に関する豊富な経験と高い見識を有しております。なお、同氏は、過去に社外役員となること以外の方法で会社の経営に関与された経験はありませんが、弁護士として企業法務に関する豊富な経験を有していることから、社外取締役としてその職務を適切に遂行できるものと判断しております。

また、当社は会社法第427条第1項及び当社定款に基づき、社外取締役 池本克之、同 草深多計志及び同 田端晃との間において、会社法第423条第1項の責任を限定する契約を締結しております。当該契約に基づく損害賠償責任の限度額は法令の定める額としております。ただし、当該責任限定が認められるのは、当該社外取締役が責任の原因となった職務の遂行について、善意でかつ重大な過失がないときに限られます。

④社外取締役が企業統治において果たす役割及び機能並びに当該社外取締役を選任するための独立性に関する基準または方針の内容等

当社における社外取締役が企業統治において果たす役割及び機能は、当社との重要な利害関係がない独立した立場から経営を監視・監督し、それぞれがこれまで社外において経験してきた実務経験や幅広い知識等を当社の経営判断に反映させることであります。

現在、当社において監査等委員として社外取締役が4名就任し、それぞれが独立した立場でその役割を果たし、社外取締役による監査・監督は、十分に機能するものと考えております。また、当社においては、社外取締役を選任するための独立性に関する基準または方針について、具体的には定めておりませんが、企業統治において果たす役割及び機能を十分に発揮できる経験・能力や法律、会計に知見があることを重視しており、加えて一般株主と利益相反が生じるおそれのない、独立性が高い人材が望ましいと考えております。

⑤社外取締役による監督または監査と内部監査、監査等委員会監査及び会計監査との相互連携並びに内部統制部門との関係

前述のとおり、社外取締役は取締役会及びコンプライアンス委員会に出席し、重要事項の審議に関して業務執行取締役と意見を交換し、必要に応じて意見を述べるほか、監査等委員会を構成し、常勤の監査等委員による重要な決裁文書の閲覧、取締役並びに内部統制部門等からの業務執行状況等の聴取による監査等委員会監査の結果の共有及び意見交換、監査法人による会計監査結果の報告等を踏まえ、監査意見を形成しております。又、監査等委員会は内部監査の結果報告を適宜受けているほか、監査法人及び内部監査室と定期的に会合を設ける等の情報交換を行っております。

⑥役員報酬等

a.提出会社の役員区分ごとの報酬等の総額、報酬等の種類別の総額及び対象となる役員の員数

|

役員区分 |

報酬等の総額 (千円) |

報酬等の種類別の総額(千円) |

対象となる役員の員数(名) |

|||

|

基本報酬 |

ストックオプション |

賞与 |

退職慰労金 |

|||

|

取締役 |

89,289 |

89,289 |

― |

― |

― |

6 |

|

監査役 (社外監査役を除く。) |

― |

― |

― |

― |

― |

― |

|

社外役員 |

9,600 |

9,600 |

― |

― |

― |

3 |

(注)1.取締役の支給額には、使用人兼務取締役の使用人給与は含まれておりません。

2.2018年5月30日開催の定時株主総会の決議による取締役の報酬等の総額は300百万円以内(ただし、使用人兼務取締役の使用人分給与を除く。)、同監査役の報酬等の額は50百万円以内であります。

3.2019年5月29日開催の定時株主総会の決議により、監査等委員会設置会社に移行したため、当該表示は当該移行前の2019年2月期実績を表示しております。

4.2019年5月29日開催の定時株主総会の決議による取締役(監査等委員である者を除く。)の報酬等の額は年額 300,000千円以内(ただし、使用人給与は含まない。)、同監査等委員である取締役の報酬等の額は年額 50,000千円以内であります。

b.提出会社の役員ごとの報酬等の総額等

報酬等の総額が1億円以上である者が存在しないため、記載しておりません。

c.使用人兼務取締役の使用人給与のうち重要なもの

該当事項はありません。

d.役員の報酬等の額又はその算定方法の決定に関する方針の内容及び決定方法

業務執行取締役及び監査等委員の報酬決定については、株主総会で総枠の決議を得ております。

各業務執行取締役及び監査等委員への配分は、過年度実績、業績、従業員に対する処遇との整合性を考慮し、それぞれの職務に応じて、業務執行取締役報酬については取締役会で、監査等委員報酬については監査等委員会で審議し、決定しております。

⑦ 株式の保有状況

a.保有目的が純投資以外の目的である投資株式

銘柄数 3銘柄

貸借対照表計上額の合計額 37,498千円

b.保有目的が純投資目的以外の目的である投資株式の保有区分、銘柄、株式数、貸借対照表計上額及び保有目的

(最近事業年度の前事業年度)

特定投資株式

|

銘柄 |

株式数 (株) |

貸借対照表計上額 (千円) |

保有目的 |

|

ヤマトホールディングス株式会社 |

5,000 |

13,390 |

取引関係の強化 |

|

SGホールディングス株式会社 |

1,000 |

2,297 |

取引関係の強化 |

|

株式会社ファイズ |

200 |

563 |

業界情報の収集 |

(最近事業年度)

特定投資株式

|

銘柄 |

株式数 (株) |

貸借対照表計上額 (千円) |

保有目的 |

|

ヤマトホールディングス株式会社 |

7,200 |

20,872 |

取引関係の強化 |

|

SGホールディングス株式会社 |

5,000 |

16,300 |

取引関係の強化 |

|

株式会社ファイズ |

400 |

326 |

業界情報の収集 |

c.保有目的が純投資目的である投資株式の前事業年度及び当事業年度における貸借対照表計上額の合計額並びに当事業年度における受取配当金、売却損益及び評価損益合計額

該当事項はありません。

⑧ 会計監査の状況

当社は、会社法に基づく監査、及び金融商品取引法に基づく監査として太陽有限責任監査法人と監査契約を締結し、会計に関する監査を受けており、監査等委員会はその監査の経過及び結果について説明を受けております。

当社の会計監査業務を執行した公認会計士は、柳承煥及び荒井巌であり、太陽有限責任監査法人に所属しております。なお、上記業務を執行した公認会計士による監査年数は7年を超えておりません。また、当該監査業務に係る補助者は公認会計士3名であります。

⑨ 責任限定契約の内容の概要

当社は、会社法第427条第1項及び当社定款の規定に基づき、社外取締役3名との間において、会社法第423条第1項の責任を限定する契約を締結しております。但し、賠償責任の限度額は法令の定める額としております。

⑩ 取締役の定数

当社の取締役は、監査等委員を除く取締役を8名以内、監査等委員を4名以内とする旨を定款に定めております。

⑪ 取締役の選任の決議要件

当社は、取締役の選任決議について、議決権を行使することができる株主の議決権の3分の1以上を有する株主が出席し、その議決権の過半数をもって行う旨を定款に定めております。また、取締役の選任決議は、累積投票によらないものとする旨も定款に定めております。

⑫ 株主総会決議事項を取締役会で決議することができる事項

取締役の責任免除

当社は、取締役(監査等委員を含む)が職務にあたり期待される役割を十分に発揮できるようにするため、会社法第426条第1項の規定により、任務を怠ったことによる取締役(取締役であった者を含む。)の損害賠償責任を、法令の限度において、取締役会の決議によって免除することができる旨を定款で定めております。

自己株式の取得

当社は、自己の株式の取得について、機動的な資本政策の遂行を可能とするため、会社法第165条第2項の規定により、取締役会の決議によって自己株式を取得することができる旨を定款で定めております。

中間配当

当社は、株主への機動的な利益還元を行うため、会社法第454条第5項の規定により、取締役会の決議によって、毎年8月31日の最終の株主名簿に記載または記録された株主または登録株式質権者に対し、中間配当を行うことができる旨を定款で定めております。

⑬株主総会の特別決議の要件

当社は、株主総会の円滑な運営を図るため、会社法第309条第2項に定める決議は、議決権を行使することができる株主の議決権の3分の1以上を有する株主が出席し、その議決権の3分の2以上をもって行う旨を定款で定めております。

(2)【監査報酬の内容等】

①【監査公認会計士等に対する報酬の内容】

|

最近事業年度の前事業年度 |

最近事業年度 |

||

|

監査証明業務に基づく報酬 (千円) |

非監査業務に基づく報酬 (千円) |

監査証明業務に基づく報酬 (千円) |

非監査業務に基づく報酬 (千円) |

|

6,000 |

― |

8,000 |

― |

②【その他重要な報酬の内容】

(最近事業年度の前事業年度)

該当事項はありません。

(最近事業年度)

該当事項はありません。

③【監査公認会計士等の提出会社に対する非監査業務の内容】

(最近事業年度の前事業年度)

該当事項はありません。

(最近事業年度)

該当事項はありません。

④【監査報酬の決定方針】

当社の監査公認会計士等に対する監査報酬の決定方針につきましては、監査公認会計士等より提示された監査に要する業務時間等の見積資料に基づき、監査公認会計士等との協議を経て報酬額を決定しております。なお、この監査報酬につきましては、監査等委員会の同意を得ております。