第4【提出会社の状況】

1【株式等の状況】

(1)【株式の総数等】

①【株式の総数】

|

種類 |

発行可能株式総数(株) |

|

普通株式 |

8,626,800 |

|

計 |

8,626,800 |

(注)2019年9月12日開催の臨時株主総会決議により、2019年9月12日付で定款の変更を行い、発行可能株式総数は113,732株減少し、86,268株となっております。また、2019年9月12日開催の取締役会決議により、2019年9月30日付で株式分割に伴う定款変更が行われ、発行可能株式総数は8,540,532株増加し、8,626,800株となっております。

②【発行済株式】

|

種類 |

発行数(株) |

上場金融商品取引所名又は登録認可金融商品取引業協会名 |

内容 |

|

|

|

|

|

|

計 |

|

- |

- |

(注)1.2019年9月12日開催の取締役会決議により、2019年9月30日付で普通株式1株を100株に株式分割いたしました。これにより発行済株式総数は2,135,133株増加して2,156,700株となっております。

2.2019年9月12日開催の臨時株主総会決議により、同日付で1単元を100株とする単元株制度を採用しております。

(2)【新株予約権等の状況】

①【ストックオプション制度の内容】

第1回新株予約権

|

決議年月日 |

2014年6月30日 |

|

付与対象者の区分及び人数(名) |

当社従業員 14 |

|

新株予約権の数(個) ※ |

54(注)1 |

|

新株予約権の目的となる株式の種類、内容及び数(株) ※ |

普通株式 54[5,400](注)1.4 |

|

新株予約権の行使時の払込金額(円) ※ |

35,000[350](注)2.4 |

|

新株予約権の行使期間 ※ |

2017年7月1日から2024年6月30日 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円) ※ |

発行価格 35,000[350] 資本組入額 17,500[175] (注)4 |

|

新株予約権の行使の条件 ※ |

新株予約権発行にかかる株主総会決議の日後3年を経過したときから4年を経過するまでは、割当個数の50%(端数の場合は切り捨てるものとする)までを行使可能とし、4年を経過したときから5年を経過するまでは割当個数の25%(端数の場合は切り捨てるものとする)、5年を経過した以降に全ての新株予約権を行使できる。

|

|

新株予約権の譲渡に関する事項 ※ |

新株予約権を譲渡により取得する場合は、当社株主総会(但し、当社が取締役会設置会社となった場合は取締役会)の承認を要する。 |

|

組織再編成行為に伴う新株予約権の交付に関する事項 ※ |

(注)3 |

※最近事業年度の末日(2019年3月31日)における内容を記載しております。最近事業年度の末日から提出日の前月末現在(2019年10月31日)にかけて変更された事項については、提出日の前月末現在における内容を[ ]内に記載しており、その他の事項については最近事業年度の末日における内容から変更はありません。

(注)1.新株予約権1個につき目的となる株式数は最近事業年度の末日現在は1株、提出日の前月末現在は100株であります。ただし、新株予約権の割当日後、当社が株式分割、株式併合を行う場合は次の算式により付与株式数を調整、調整の結果生じる1株未満の端数は、これを切り捨てる。

|

調整後付与株式数 |

= |

調整前付与株式数 |

× |

分割・併合の比率 |

2.新株予約権の割当日後、当社が株式分割、株式併合を行う場合は、次の算式により払込金額を調整し、調整により生ずる1円未満の端数は切り上げる。

|

調整後払込金額 |

= |

調整前払込金額 |

× |

1 |

|

分割・併合の比率 |

また、新株予約権の割当日後に時価を下回る価額で新株式の発行又は自己株式の処分を行う場合は、次の算式により払込金額を調整し、調整により生ずる1円未満の端数は切り上げる。

|

|

|

|

|

既発行株式数 |

+ |

新株発行(処分)株式数×1株当たり払込金額 |

|

調整後払込金額 |

= |

調整前払込金額 |

× |

1株当たり時価 |

||

|

既発行株式数+新株発行(処分)株式数 |

||||||

3.組織再編成行為に伴う新株予約権の交付に関する事項

当社が、合併(当社が合併により消滅する場合に限る。)、吸収分割もしくは新設分割(それぞれ当社が分割会社となる場合に限る。)、または株式交換もしくは株式移転(それぞれ当社が完全子会社となる場合に限る。)(以上を総称して以下、「組織再編成行為」という。)をする場合において、組織再編成行為の効力発生日(吸収合併につき吸収合併の効力発生日、新設合併につき新設合併設立会社成立の日、吸収分割につき吸収分割の効力発生日、新設分割につき新設分割設立会社成立の日、株式交換につき株式交換の効力発生日、及び株式移転につき株式移転設立完全親会社の成立の日をいう。)の直前において残存する新株予約権(以下、「残存新株予約権」という。)を保有する新株予約権者に対し、それぞれの場合につき、会社法第236条第1項第8号のイからホまでに掲げる株式会社(以下、「再編成対象会社」という。)の新株予約権を交付することとする。ただし、以下の条件に沿って再編成対象会社の新株予約権を交付する旨を、吸収合併契約、新設合併契約、吸収分割契約、新設分割計画、株式交換契約または株式移転計画において定めることを条件とする。

(1)交付する再編成対象会社の新株予約権の数

新株予約権者が保有する残存新株予約権の数と同一の数をそれぞれ交付するものとする。

(2)新株予約権の目的である再編成対象会社の株式の種類

再編成対象会社の普通株式とする。

(3)新株予約権の目的である再編成対象会社の株式の数

組織再編成行為の条件等を勘案の上、上記「新株予約権の目的となる株式の種類、内容及び数(株)」に準じて決定する。

(4)新株予約権の行使に際して出資される財産の価額

交付される各新株予約権の行使に際して出資される財産の価額は、再編成後払込金額に上記(3)に従って決定される当該各新株予約権の目的である再編成対象会社の株式の数を乗じて得られる金額とする。

(5)新株予約権を行使することができる期間

上記「新株予約権の行使期間」に定める新株予約権を行使することができる期間の開始日と組織再編成行為の効力発生日のうちいずれか遅い日から、「新株予約権の行使期間」に定める新株予約権を行使することができる期間の満了日までとする。

(6)新株予約権の行使により株式を発行する場合における増加する資本金及び資本準備金に関する事項

上記「新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円)」に準じて決定する。

(7)譲渡による新株予約権の取得の制限

譲渡による新株予約権の取得については、再編成対象会社の取締役会の決議による承認を要する。

(8)新株予約権の取得条項

新株予約権の取得の条件に準じて決定する。

(9)その他の新株予約権の行使の条件

上記「新株予約権の行使の条件」に準じて決定する。

4.2019年9月12日開催の取締役会決議により、2019年9月30日付で普通株式1株につき100株の割合で株式分割を行っております。これにより「新株予約権の目的となる株式の種類、内容及び数」、「新株予約権の行使時の払込金額」及び「新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額」が調整されております。

第2回新株予約権

|

決議年月日 |

2015年3月23日 |

|

付与対象者の区分及び人数(名) |

当社役員 2 |

|

新株予約権の数(個) ※ |

208(注)1 |

|

新株予約権の目的となる株式の種類、内容及び数(株) ※ |

当社普通株式 208[20,800](注)1.5 |

|

新株予約権の行使時の払込金額(円) ※ |

117,000[1,170] (注)2.5 |

|

新株予約権の行使期間 ※ |

2018年3月24日から2025年3月23日 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円) ※ |

発行価格 117,000[1,170] 資本組入額 58,500[585] (注)5 |

|

新株予約権の行使の条件 ※ |

(注)3 |

|

新株予約権の譲渡に関する事項 ※ |

新株予約権を譲渡により取得する場合は、当社取締役会の承認を要する。 |

|

組織再編成行為に伴う新株予約権の交付に関する事項 ※ |

(注)4 |

※最近事業年度の末日(2019年3月31日)における内容を記載しております。最近事業年度の末日から提出日の前月末現在(2019年10月31日)にかけて変更された事項については、提出日の前月末現在における内容を[ ]内に記載しており、その他の事項については最近事業年度の末日における内容から変更はありません。

(注)1.新株予約権1個につき目的となる株式数は最近事業年度の末日現在は1株、提出日の前月末現在は100株であります。

ただし、新株予約権の割当日後、当社が株式分割、株式併合を行う場合は、次の算式により付与株式数を調整、調整の結果生じる1株未満の端数は、これを切り捨てるものとします。

|

調整後付与株式数 |

= |

調整前付与株式数 |

× |

分割・併合の比率 |

2.新株予約権の割当日後、当社が株式分割、株式併合を行う場合は、次の算式により払込金額を調整し、調整により生ずる1円未満の端数は切り上げる。

|

調整後払込金額 |

= |

調整前払込金額 |

× |

1 |

|

分割・併合の比率 |

また、新株予約権の割当日後に時価を下回る価額で新株式の発行または自己株式の処分を行う場合は、次の算式により払込金額を調整し、調整により生ずる1円未満の端数は切り上げる。

|

|

|

|

|

既発行株式数 |

+ |

新株発行(処分)株式数×1株当たり払込金額 |

|

調整後払込金額 |

= |

調整前払込金額 |

× |

1株当たり時価 |

||

|

既発行株式数+新株発行(処分)株式数 |

||||||

3.新株予約権の行使の条件

(1)新株予約権者は、権利行使時においても、当社または当社子会社の取締役、監査役、および従業員の地位にあることを要するものとする。ただし、取締役会の事前の承認があるときはこの限りではない。

(2)新株予約権者が死亡した場合は、新株予約権の相続を認めないものとする。

(3)新株予約権者は、発行要綱に定める権利行使期間の制約に加え、当社株式が日本国内のいずれかの金融商品取引所に上場した日より180日後から権利行使できるものとする。

(4)新株予約権者は新株予約権の割り当て個数の全部または一部を行使することができる。ただし、1個の新株予約権をさらに分割して行使することはできないものとする。

(5)その他新株予約権行使の条件は、当社が新株予約権者との間で締結する「新株予約権割当契約書」に定めるところによる。

4.組織再編成行為に伴う新株予約権の交付に関する事項

当社が、合併(当社が合併により消滅する場合に限る。)、吸収分割もしくは新設分割(それぞれ当社が分割会社となる場合に限る。)、または株式交換もしくは株式移転(それぞれ当社が完全子会社となる場合に限る。)(以上を総称して以下、「組織再編成行為」という。)をする場合において、組織再編成行為の効力発生日(吸収合併につき吸収合併の効力発生日、新設合併につき新設合併設立会社成立の日、吸収分割につき吸収分割の効力発生日、新設分割につき新設分割設立会社成立の日、株式交換につき株式交換の効力発生日、及び株式移転につき株式移転設立完全親会社の成立の日をいう。)の直前において残存する新株予約権(以下、「残存新株予約権」という。)を保有する新株予約権者に対し、それぞれの場合につき、会社法第236条第1項第8号のイからホまでに掲げる株式会社(以下、「再編成対象会社」という。)の新株予約権を交付することとする。ただし、以下の条件に沿って再編成対象会社の新株予約権を交付する旨を、吸収合併契約、新設合併契約、吸収分割契約、新設分割計画、株式交換契約または株式移転計画において定めることを条件とする。

(1)交付する再編成対象会社の新株予約権の数

新株予約権者が保有する残存新株予約権の数と同一の数をそれぞれ交付するものとする。

(2)新株予約権の目的である再編成対象会社の株式の種類

再編成対象会社の普通株式とする。

(3)新株予約権の目的である再編成対象会社の株式の数

組織再編成行為の条件等を勘案の上、上記「新株予約権の目的となる株式の種類、内容及び数(株)」に準じて決定する。

(4)新株予約権の行使に際して出資される財産の価額

交付される各新株予約権の行使に際して出資される財産の価額は、再編成後払込金額に上記(3)に従って決定される当該各新株予約権の目的である再編成対象会社の株式の数を乗じて得られる金額とする。

(5)新株予約権を行使することができる期間

上記「新株予約権の行使期間」に定める新株予約権を行使することができる期間の開始日と組織再編成行為の効力発生日のうちいずれか遅い日から、「新株予約権の行使期間」に定める新株予約権を行使することができる期間の満了日までとする。

(6)新株予約権の行使により株式を発行する場合における増加する資本金及び資本準備金に関する事項

上記「新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円)」に準じて決定する。

(7)譲渡による新株予約権の取得の制限

譲渡による新株予約権の取得については、再編成対象会社の取締役会の決議による承認を要する。

(8)新株予約権の取得条項

新株予約権の取得の条件に準じて決定する。

(9)その他の新株予約権の行使の条件

上記「新株予約権の行使の条件」に準じて決定する。

5.2019年9月12日開催の取締役会決議により、2019年9月30日付で普通株式1株につき100株の割合で株式分割を行っております。これにより「新株予約権の目的となる株式の種類、内容及び数」、「新株予約権の行使時の払込金額」及び「新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額」が調整されております。

第3回新株予約権

|

決議年月日 |

2015年3月23日 |

|

付与対象者の区分及び人数(名) |

当社従業員 24 |

|

新株予約権の数(個) ※ |

95[86](注)1 |

|

新株予約権の目的となる株式の種類、内容及び数(株) ※ |

普通株式 95[8,600](注)1.5 |

|

新株予約権の行使時の払込金額(円) ※ |

117,000[1,170] (注)2.5 |

|

新株予約権の行使期間 ※ |

2018年3月24日から2025年3月23日 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円) ※ |

発行価格 117,000[1,170] 資本組入額 58,500[585] (注)5 |

|

新株予約権の行使の条件 ※ |

(注)3 |

|

新株予約権の譲渡に関する事項 ※ |

新株予約権を譲渡により取得する場合は、当社取締役会の承認を要する。 |

|

組織再編成行為に伴う新株予約権の交付に関する事項 ※ |

(注)4 |

※最近事業年度の末日(2019年3月31日)における内容を記載しております。最近事業年度の末日から提出日の前月末現在(2019年10月31日)にかけて変更された事項については、提出日の前月末現在における内容を[ ]内に記載しており、その他の事項については最近事業年度の末日における内容から変更はありません。

(注)1.新株予約権1個につき目的となる株式数は最近事業年度の末日現在は1株、提出日の前月末現在は100株であります。

ただし、新株予約権の割当日後、当社が株式分割、株式併合を行う場合は、次の算式により付与株式数を調整、調整の結果生じる1株未満の端数は、これを切り捨てる。

|

調整後付与株式数 |

= |

調整前付与株式数 |

× |

分割・併合の比率 |

2.新株予約権の割当日後、当社が株式分割、株式併合を行う場合は、次の算式により払込金額を調整し、調整により生ずる1円未満の端数は切り上げる。

|

調整後払込金額 |

= |

調整前払込金額 |

× |

1 |

|

分割・併合の比率 |

また、新株予約権の割当日後に時価を下回る価額で新株式の発行または自己株式の処分を行う場合は、次の算式により払込金額を調整し、調整により生ずる1円未満の端数は切り上げる。

|

|

|

|

|

既発行株式数 |

+ |

新株発行(処分)株式数×1株当たり払込金額 |

|

調整後払込金額 |

= |

調整前払込金額 |

× |

1株当たり時価 |

||

|

既発行株式数+新株発行(処分)株式数 |

||||||

3.新株予約権の行使の条件

(1)新株予約権者は、権利行使時においても、当社または当社子会社の取締役、監査役、および従業員の地位にあることを要するものとする。ただし、取締役会の事前の承認があるときはこの限りではない。

(2)新株予約権者が死亡した場合は、新株予約権の相続を認めないものとする。

(3)新株予約権者は、発行要綱に定める権利行使期間の制約に加え、当社株式が日本国内のいずれかの金融商品取引所に上場した日より180日後から権利行使できるものとする。

(4)新株予約権者は新株予約権の割り当て個数の全部または一部を行使することができる。ただし、1個の新株予約権をさらに分割して行使することはできないものとする。

(5)その他新株予約権行使の条件は、当社が新株予約権者との間で締結する「新株予約権割当契約書」に定めるところによる。

4.組織再編成行為に伴う新株予約権の交付に関する事項

当社が、合併(当社が合併により消滅する場合に限る。)、吸収分割もしくは新設分割(それぞれ当社が分割会社となる場合に限る。)、または株式交換もしくは株式移転(それぞれ当社が完全子会社となる場合に限る。)(以上を総称して以下、「組織再編成行為」という。)をする場合において、組織再編成行為の効力発生日(吸収合併につき吸収合併の効力発生日、新設合併につき新設合併設立会社成立の日、吸収分割につき吸収分割の効力発生日、新設分割につき新設分割設立会社成立の日、株式交換につき株式交換の効力発生日、及び株式移転につき株式移転設立完全親会社の成立の日をいう。)の直前において残存する新株予約権(以下、「残存新株予約権」という。)を保有する新株予約権者に対し、それぞれの場合につき、会社法第236条第1項第8号のイからホまでに掲げる株式会社(以下、「再編成対象会社」という。)の新株予約権を交付することとする。ただし、以下の条件に沿って再編成対象会社の新株予約権を交付する旨を、吸収合併契約、新設合併契約、吸収分割契約、新設分割計画、株式交換契約または株式移転計画において定めることを条件とする。

(1)交付する再編成対象会社の新株予約権の数

新株予約権者が保有する残存新株予約権の数と同一の数をそれぞれ交付するものとする。

(2)新株予約権の目的である再編成対象会社の株式の種類

再編成対象会社の普通株式とする。

(3)新株予約権の目的である再編成対象会社の株式の数

組織再編成行為の条件等を勘案の上、上記「新株予約権の目的となる株式の種類、内容及び数(株)」に準じて決定する。

(4)新株予約権の行使に際して出資される財産の価額

交付される各新株予約権の行使に際して出資される財産の価額は、再編成後払込金額に上記(3)に従って決定される当該各新株予約権の目的である再編成対象会社の株式の数を乗じて得られる金額とする。

(5)新株予約権を行使することができる期間

上記「新株予約権の行使期間」に定める新株予約権を行使することができる期間の開始日と組織再編成行為の効力発生日のうちいずれか遅い日から、「新株予約権の行使期間」に定める新株予約権を行使することができる期間の満了日までとする。

(6)新株予約権の行使により株式を発行する場合における増加する資本金及び資本準備金に関する事項

上記「新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円)」に準じて決定する。

(7)譲渡による新株予約権の取得の制限

譲渡による新株予約権の取得については、再編成対象会社の取締役会の決議による承認を要する。

(8)新株予約権の取得条項

新株予約権の取得の条件に準じて決定する。

(9)その他の新株予約権の行使の条件

上記「新株予約権の行使の条件」に準じて決定する。

5.2019年9月12日開催の取締役会決議により、2019年9月30日付で普通株式1株につき100株の割合で株式分割を行っております。これにより「新株予約権の目的となる株式の種類、内容及び数」、「新株予約権の行使時の払込金額」及び「新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額」が調整されております。

第4回新株予約権

|

決議年月日 |

2016年4月7日 |

|

付与対象者の区分及び人数(名) |

当社役員 1 当社従業員 50 |

|

新株予約権の数(個) ※ |

99[69](注)1 |

|

新株予約権の目的となる株式の種類、内容及び数(株) ※ |

普通株式 99[6,900](注)1.5 |

|

新株予約権の行使時の払込金額(円) ※ |

117,000[1,170] (注)2.5 |

|

新株予約権の行使期間 ※ |

2019年4月8日から2026年4月7日 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円) ※ |

発行価格 117,000[1,170] 資本組入額 58,500[585] (注)5 |

|

新株予約権の行使の条件 ※ |

(注)3 |

|

新株予約権の譲渡に関する事項 ※ |

新株予約権を譲渡により取得する場合は、当社取締役会の承認を要する。 |

|

組織再編成行為に伴う新株予約権の交付に関する事項 ※ |

(注)4 |

※最近事業年度の末日(2019年3月31日)における内容を記載しております。最近事業年度の末日から提出日の前月末現在(2019年10月31日)にかけて変更された事項については、提出日の前月末現在における内容を[ ]内に記載しており、その他の事項については最近事業年度の末日における内容から変更はありません。

(注)1.新株予約権1個につき目的となる株式数は最近事業年度の末日現在は1株、提出日の前月末現在は100株であります。

ただし、新株予約権の割当日後、当社が株式分割、株式併合を行う場合は、次の算式により付与株式数を調整、調整の結果生じる1株未満の端数は、これを切り捨てる。

|

調整後付与株式数 |

= |

調整前付与株式数 |

× |

分割・併合の比率 |

2.新株予約権の割当日後、当社が株式分割、株式併合を行う場合は、次の算式により払込金額を調整し、調整により生ずる1円未満の端数は切り上げる。

|

調整後払込金額 |

= |

調整前払込金額 |

× |

1 |

|

分割・併合の比率 |

また、新株予約権の割当日後に時価を下回る価額で新株式の発行または自己株式の処分を行う場合は、次の算式により払込金額を調整し、調整により生ずる1円未満の端数は切り上げる。

|

|

|

|

|

既発行株式数 |

+ |

新株発行(処分)株式数×1株当たり払込金額 |

|

調整後払込金額 |

= |

調整前払込金額 |

× |

1株当たり時価 |

||

|

既発行株式数+新株発行(処分)株式数 |

||||||

3.新株予約権の行使の条件

(1)新株予約権者は、権利行使時においても、当社または当社子会社の取締役、監査役、および従業員の地位にあることを要するものとする。ただし、取締役会の事前の承認があるときはこの限りではない。

(2)新株予約権者が死亡した場合は、新株予約権の相続を認めないものとする。

(3)新株予約権者は、発行要綱に定める権利行使期間の制約に加え、当社株式が日本国内のいずれかの金融商品取引所に上場した日より180日後から権利行使できるものとする。

(4)新株予約権者は新株予約権の割り当て個数の全部または一部を行使することができる。ただし、1個の新株予約権をさらに分割して行使することはできないものとする。

(5)その他新株予約権行使の条件は、当社が新株予約権者との間で締結する「新株予約権割当契約書」に定めるところによる。

4.組織再編成行為に伴う新株予約権の交付に関する事項

当社が、合併(当社が合併により消滅する場合に限る。)、吸収分割もしくは新設分割(それぞれ当社が分割会社となる場合に限る。)、または株式交換もしくは株式移転(それぞれ当社が完全子会社となる場合に限る。)(以上を総称して以下、「組織再編成行為」という。)をする場合において、組織再編成行為の効力発生日(吸収合併につき吸収合併の効力発生日、新設合併につき新設合併設立会社成立の日、吸収分割につき吸収分割の効力発生日、新設分割につき新設分割設立会社成立の日、株式交換につき株式交換の効力発生日、及び株式移転につき株式移転設立完全親会社の成立の日をいう。)の直前において残存する新株予約権(以下、「残存新株予約権」という。)を保有する新株予約権者に対し、それぞれの場合につき、会社法第236条第1項第8号のイからホまでに掲げる株式会社(以下、「再編成対象会社」という。)の新株予約権を交付することとする。ただし、以下の条件に沿って再編成対象会社の新株予約権を交付する旨を、吸収合併契約、新設合併契約、吸収分割契約、新設分割計画、株式交換契約または株式移転計画において定めることを条件とする。

(1)交付する再編成対象会社の新株予約権の数

新株予約権者が保有する残存新株予約権の数と同一の数をそれぞれ交付するものとする。

(2)新株予約権の目的である再編成対象会社の株式の種類

再編成対象会社の普通株式とする。

(3)新株予約権の目的である再編成対象会社の株式の数

組織再編成行為の条件等を勘案の上、上記「新株予約権の目的となる株式の種類、内容及び数(株)」に準じて決定する。

(4)新株予約権の行使に際して出資される財産の価額

交付される各新株予約権の行使に際して出資される財産の価額は、再編成後払込金額に上記(3)に従って決定される当該各新株予約権の目的である再編成対象会社の株式の数を乗じて得られる金額とする。

(5)新株予約権を行使することができる期間

上記「新株予約権の行使期間」に定める新株予約権を行使することができる期間の開始日と組織再編成行為の効力発生日のうちいずれか遅い日から、「新株予約権の行使期間」に定める新株予約権を行使することができる期間の満了日までとする。

(6)新株予約権の行使により株式を発行する場合における増加する資本金及び資本準備金に関する事項

上記「新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円)」に準じて決定する。

(7)譲渡による新株予約権の取得の制限

譲渡による新株予約権の取得については、再編成対象会社の取締役会の決議による承認を要する。

(8)新株予約権の取得条項

新株予約権の取得の条件に準じて決定する。

(9)その他の新株予約権の行使の条件

上記「新株予約権の行使の条件」に準じて決定する。

5.2019年9月12日開催の取締役会決議により、2019年9月30日付で普通株式1株につき100株の割合で株式分割を行っております。これにより「新株予約権の目的となる株式の種類、内容及び数」、「新株予約権の行使時の払込金額」及び「新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額」が調整されております。

第5回新株予約権

|

決議年月日 |

2018年6月29日 |

|

付与対象者の区分及び人数(名) |

当社役員 3 当社従業員 31 子会社従業員 6 社外協力者 3 |

|

新株予約権の数(個) ※ |

618[513](注)1 |

|

新株予約権の目的となる株式の種類、内容及び数(株) ※ |

普通株式 618[51,300](注)1.5 |

|

新株予約権の行使時の払込金額(円) ※ |

117,000[1,170](注)2.5 |

|

新株予約権の行使期間 ※ |

2021年6月29日から2028年6月28日 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円) ※ |

発行価格 117,000[1,170] 資本組入額 58,500[585] (注)5 |

|

新株予約権の行使の条件 ※ |

(注)3 |

|

新株予約権の譲渡に関する事項 ※ |

新株予約権を譲渡により取得する場合は、当社取締役会の承認を要する。 |

|

組織再編成行為に伴う新株予約権の交付に関する事項 ※ |

(注)4 |

※最近事業年度の末日(2019年3月31日)における内容を記載しております。最近事業年度の末日から提出日の前月末現在(2019年10月31日)にかけて変更された事項については、提出日の前月末現在における内容を[ ]内に記載しており、その他の事項については最近事業年度の末日における内容から変更はありません。

(注)1.新株予約権1個につき目的となる株式数は最近事業年度の末日現在は1株、提出日の前月末現在は100株であります。

ただし、新株予約権の割当日後、当社が株式分割、株式併合を行う場合は、次の算式により付与株式数を調整、調整の結果生じる1株未満の端数は、これを切り捨てる。

|

調整後付与株式数 |

= |

調整前付与株式数 |

× |

分割・併合の比率 |

2.新株予約権の割当日後、当社が株式分割、株式併合を行う場合は、次の算式により払込金額を調整し、調整により生ずる1円未満の端数は切り上げる。

|

調整後払込金額 |

= |

調整前払込金額 |

× |

1 |

|

分割・併合の比率 |

また、新株予約権の割当日後に時価を下回る価額で新株式の発行または自己株式の処分を行う場合は、次の算式により払込金額を調整し、調整により生ずる1円未満の端数は切り上げる。

|

|

|

|

|

既発行株式数 |

+ |

新株発行(処分)株式数×1株当たり払込金額 |

|

調整後払込金額 |

= |

調整前払込金額 |

× |

1株当たり時価 |

||

|

既発行株式数+新株発行(処分)株式数 |

||||||

3.新株予約権の行使の条件

(1)新株予約権者は、権利行使時においても、当社または当社子会社の取締役、監査役、および従業員の地位にあることを要するものとする。ただし、取締役会の事前の承認があるときはこの限りではない。

(2)新株予約権者が死亡した場合は、新株予約権の相続を認めないものとする。

(3)新株予約権者は、発行要綱に定める権利行使期間の制約に加え、当社株式が日本国内のいずれかの金融商品取引所に上場した日より180日後から権利行使できるものとする。

(4)新株予約権者は新株予約権の割り当て個数の全部または一部を行使することができる。ただし、1個の新株予約権をさらに分割して行使することはできないものとする。

(5)その他新株予約権行使の条件は、当社が新株予約権者との間で締結する「新株予約権割当契約書」に定めるところによる。

4.組織再編成行為に伴う新株予約権の交付に関する事項

当社が、合併(当社が合併により消滅する場合に限る。)、吸収分割もしくは新設分割(それぞれ当社が分割会社となる場合に限る。)、または株式交換もしくは株式移転(それぞれ当社が完全子会社となる場合に限る。)(以上を総称して以下、「組織再編成行為」という。)をする場合において、組織再編成行為の効力発生日(吸収合併につき吸収合併の効力発生日、新設合併につき新設合併設立会社成立の日、吸収分割につき吸収分割の効力発生日、新設分割につき新設分割設立会社成立の日、株式交換につき株式交換の効力発生日、及び株式移転につき株式移転設立完全親会社の成立の日をいう。)の直前において残存する新株予約権(以下、「残存新株予約権」という。)を保有する新株予約権者に対し、それぞれの場合につき、会社法第236条第1項第8号のイからホまでに掲げる株式会社(以下、「再編成対象会社」という。)の新株予約権を交付することとする。ただし、以下の条件に沿って再編成対象会社の新株予約権を交付する旨を、吸収合併契約、新設合併契約、吸収分割契約、新設分割計画、株式交換契約または株式移転計画において定めることを条件とする。

(1)交付する再編成対象会社の新株予約権の数

新株予約権者が保有する残存新株予約権の数と同一の数をそれぞれ交付するものとする。

(2)新株予約権の目的である再編成対象会社の株式の種類

再編成対象会社の普通株式とする。

(3)新株予約権の目的である再編成対象会社の株式の数

組織再編成行為の条件等を勘案の上、上記「新株予約権の目的となる株式の種類、内容及び数(株)」に準じて決定する。

(4)新株予約権の行使に際して出資される財産の価額

交付される各新株予約権の行使に際して出資される財産の価額は、再編成後払込金額に上記(3)に従って決定される当該各新株予約権の目的である再編成対象会社の株式の数を乗じて得られる金額とする。

(5)新株予約権を行使することができる期間

上記「新株予約権の行使期間」に定める新株予約権を行使することができる期間の開始日と組織再編成行為の効力発生日のうちいずれか遅い日から、「新株予約権の行使期間」に定める新株予約権を行使することができる期間の満了日までとする。

(6)新株予約権の行使により株式を発行する場合における増加する資本金及び資本準備金に関する事項

上記「新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円)」に準じて決定する。

(7)譲渡による新株予約権の取得の制限

譲渡による新株予約権の取得については、再編成対象会社の取締役会の決議による承認を要する。

(8)新株予約権の取得条項

新株予約権の取得の条件に準じて決定する。

(9)その他の新株予約権の行使の条件

上記「新株予約権の行使の条件」に準じて決定する。

5.2019年9月12日開催の取締役会決議により、2019年9月30日付で普通株式1株につき100株の割合で株式分割を行っております。これにより「新株予約権の目的となる株式の種類、内容及び数」、「新株予約権の行使時の払込金額」及び「新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額」が調整されております。

第6回新株予約権

|

決議年月日 |

2019年6月28日 |

|

付与対象者の区分及び人数(名) |

当社取締役 3 当社従業員 37 子会社従業員 5 社外協力者 1 |

|

新株予約権の数(個) ※ |

470[455](注)1 |

|

新株予約権の目的となる株式の種類、内容及び数(株) ※ |

普通株式 470[45,500](注)1.5 |

|

新株予約権の行使時の払込金額(円) ※ |

117,000[1,170](注)2.5 |

|

新株予約権の行使期間 ※ |

2022年7月1日から2029年6月28日 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円) ※ |

発行価格 117,000[1,170] 資本組入額 58,500[585] (注)5 |

|

新株予約権の行使の条件 ※ |

(注)3 |

|

新株予約権の譲渡に関する事項 ※ |

新株予約権を譲渡により取得する場合は、当社取締役会の承認を要する。 |

|

組織再編成行為に伴う新株予約権の交付に関する事項 ※ |

(注)4 |

※新株予約権の発行時(2019年7月1日)における内容を記載しております。新株予約権の発行時から提出日の前月末現在(2019年10月31日)にかけて変更された事項については、提出日の前月末現在における内容を[ ]内に記載しており、その他の事項については最近事業年度の末日における内容から変更はありません。

(注)1.新株予約権1個につき目的となる株式数は新株予約権の発行時は1株、提出日の前月末現在は100株であります。

ただし、新株予約権の割当日後、当社が株式分割、株式併合を行う場合は、次の算式により付与株式数を調整、調整の結果生じる1株未満の端数は、これを切り捨てる。

|

調整後付与株式数 |

= |

調整前付与株式数 |

× |

分割・併合の比率 |

2.新株予約権の割当日後、当社が株式分割、株式併合を行う場合は、次の算式により払込金額を調整し、調整により生ずる1円未満の端数は切り上げる。

|

調整後払込金額 |

= |

調整前払込金額 |

× |

1 |

|

分割・併合の比率 |

また、新株予約権の割当日後に時価を下回る価額で新株式の発行または自己株式の処分を行う場合は、次の算式により払込金額を調整し、調整により生ずる1円未満の端数は切り上げる。

|

|

|

|

|

既発行株式数 |

+ |

新株発行(処分)株式数×1株当たり払込金額 |

|

調整後払込金額 |

= |

調整前払込金額 |

× |

1株当たり時価 |

||

|

既発行株式数+新株発行(処分)株式数 |

||||||

3.新株予約権の行使の条件

(1)新株予約権者は、権利行使時においても、当社または当社子会社の取締役、監査役、および従業員の地位にあることを要するものとする。ただし、取締役会の事前の承認があるときはこの限りではない。

(2)新株予約権者が死亡した場合は、新株予約権の相続を認めないものとする。

(3)新株予約権者は、発行要綱に定める権利行使期間の制約に加え、当社株式が日本国内のいずれかの金融商品取引所に上場した日より180日後から権利行使できるものとする。

(4)新株予約権者は新株予約権の割り当て個数の全部または一部を行使することができる。ただし、1個の新株予約権をさらに分割して行使することはできないものとする。

(5)その他新株予約権行使の条件は、当社が新株予約権者との間で締結する「新株予約権割当契約書」に定めるところによる。

4.組織再編成行為に伴う新株予約権の交付に関する事項

当社が、合併(当社が合併により消滅する場合に限る。)、吸収分割もしくは新設分割(それぞれ当社が分割会社となる場合に限る。)、または株式交換もしくは株式移転(それぞれ当社が完全子会社となる場合に限る。)(以上を総称して以下、「組織再編成行為」という。)をする場合において、組織再編成行為の効力発生日(吸収合併につき吸収合併の効力発生日、新設合併につき新設合併設立会社成立の日、吸収分割につき吸収分割の効力発生日、新設分割につき新設分割設立会社成立の日、株式交換につき株式交換の効力発生日、及び株式移転につき株式移転設立完全親会社の成立の日をいう。)の直前において残存する新株予約権(以下、「残存新株予約権」という。)を保有する新株予約権者に対し、それぞれの場合につき、会社法第236条第1項第8号のイからホまでに掲げる株式会社(以下、「再編成対象会社」という。)の新株予約権を交付することとする。ただし、以下の条件に沿って再編成対象会社の新株予約権を交付する旨を、吸収合併契約、新設合併契約、吸収分割契約、新設分割計画、株式交換契約または株式移転計画において定めることを条件とする。

(1)交付する再編成対象会社の新株予約権の数

新株予約権者が保有する残存新株予約権の数と同一の数をそれぞれ交付するものとする。

(2)新株予約権の目的である再編成対象会社の株式の種類

再編成対象会社の普通株式とする。

(3)新株予約権の目的である再編成対象会社の株式の数

組織再編成行為の条件等を勘案の上、上記「新株予約権の目的となる株式の種類、内容及び数(株)」に準じて決定する。

(4)新株予約権の行使に際して出資される財産の価額

交付される各新株予約権の行使に際して出資される財産の価額は、再編成後払込金額に上記(3)に従って決定される当該各新株予約権の目的である再編成対象会社の株式の数を乗じて得られる金額とする。

(5)新株予約権を行使することができる期間

上記「新株予約権の行使期間」に定める新株予約権を行使することができる期間の開始日と組織再編成行為の効力発生日のうちいずれか遅い日から、「新株予約権の行使期間」に定める新株予約権を行使することができる期間の満了日までとする。

(6)新株予約権の行使により株式を発行する場合における増加する資本金及び資本準備金に関する事項

上記「新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円)」に準じて決定する。

(7)譲渡による新株予約権の取得の制限

譲渡による新株予約権の取得については、再編成対象会社の取締役会の決議による承認を要する。

(8)新株予約権の取得条項

新株予約権の取得の条件に準じて決定する。

(9)その他の新株予約権の行使の条件

上記「新株予約権の行使の条件」に準じて決定する。

5.2019年9月12日開催の取締役会決議により、2019年9月30日付で普通株式1株につき100株の割合で株式分割を行っております。これにより「新株予約権の目的となる株式の種類、内容及び数」、「新株予約権の行使時の払込金額」及び「新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額」が調整されております。

②【ライツプランの内容】

該当事項はありません。

③【その他の新株予約権等の状況】

該当事項はありません

(3)【発行済株式総数、資本金等の推移】

|

年月日 |

発行済株式総数増減数(株) |

発行済株式総数残高(株) |

資本金増減額 (千円) |

資本金残高 (千円) |

資本準備金増減額(千円) |

資本準備金残高(千円) |

|

2014年5月30日 (注)1 |

19,800 |

20,000 |

- |

10,000 |

- |

- |

|

2015年1月16日 (注)2 |

200 |

20,200 |

11,700 |

21,700 |

11,700 |

11,700 |

|

2017年5月15日 (注)3 |

1,367 |

21,567 |

- |

21,700 |

160,000 |

171,700 |

|

2019年9月30日 (注)4 |

2,135,133 |

2,156,700 |

- |

21,700 |

- |

171,700 |

(注)1.株式分割(1:100)によるものであります。

2.有償第三者割当200株

発行価格 117,000円

資本組入額 58,500円

割当先 株式会社デルフィス

3.株式会社グルコースを株式交換によって子会社化する際の新株発行によるものであります。

発行価格 117,000円

資本組入額 ―円

4.株式分割(1:100)によるものであります。

(4)【所有者別状況】

|

|

|

|

|

|

|

|

2019年10月31日現在 |

||

|

区分 |

株式の状況(1単元の株式数 |

単元未満 株式の状況 (株) |

|||||||

|

政府及び地方公共団体 |

金融機関 |

金融商品取引業者 |

その他の法人 |

外国法人等 |

個人その他 |

計 |

|||

|

個人以外 |

個人 |

||||||||

|

株主数(人) |

|

|

|

|

|

|

|

|

- |

|

所有株式数 (単元) |

|

|

|

|

|

|

|

|

|

|

所有株式数の割合(%) |

|

|

|

|

|

|

|

100 |

- |

(5)【議決権の状況】

①【発行済株式】

|

|

|

|

|

2019年10月31日現在 |

|

区分 |

株式数(株) |

議決権の数(個) |

内容 |

|

|

無議決権株式 |

|

|

- |

|

|

議決権制限株式(自己株式等) |

|

|

- |

|

|

議決権制限株式(その他) |

|

|

|

|

|

完全議決権株式(自己株式等) |

|

|

- |

|

|

完全議決権株式(その他) |

普通株式 |

|

|

|

|

単元未満株式 |

|

|

- |

|

|

発行済株式総数 |

|

|

- |

- |

|

総株主の議決権 |

|

- |

|

- |

②【自己株式等】

該当事項はありません。

2【自己株式の取得等の状況】

【株式の種類等】 該当事項はありません。

(1)【株主総会決議による取得の状況】

該当事項はありません。

(2)【取締役会決議による取得の状況】

該当事項はありません。

(3)【株主総会決議又は取締役会決議に基づかないものの内容】

該当事項はありません。

(4)【取得自己株式の処理状況及び保有状況】

該当事項はありません。

3【配当政策】

当社は、株主に対する利益還元も経営の重要課題であると認識しておりますが、本書提出日現在は成長過程にあると考えており、経営環境の変化に対応するため財務体質を強化し、事業拡大の為の内部留保の充実等を図ることが株主に対する最大の利益還元に繋がるものと考えております。このことから過去において当事業年度を含めて配当を実施しておりません。

将来的には、収益力の強化や事業基盤の整備を実施しつつ、内部留保の充実状況及び企業を取り巻く事業環境を勘案した上で、株主への利益還元を検討していくことを基本的な方針としておりますが、本書提出日現在において配当実施の可能性及び、その実施時期等については未定であります。内部留保資金の使途につきましては、当社の競争力の維持・強化による将来の収益向上を図るための設備投資及び効率的な体制整備に有効に活用する方針であります。

なお、剰余金の配当を行う場合、期末配当の年1回を基本的な方針とし、配当の決定機関は株主総会となっております。また、当社は会社法第454条第5項に規定する中間配当は毎年9月30日を基準日として取締役会の決議によって行うことができる旨を定款に定めております。

4【コーポレート・ガバナンスの状況等】

(1)【コーポレート・ガバナンスの概要】

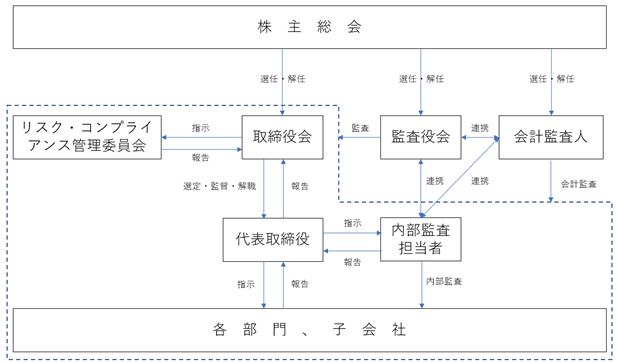

当社は、コーポレート・ガバナンスの基本的な考え方として、企業価値の安定的な増大と株主重視の立場に立って経営の健全性の確保と透明性を高めることが重要であると認識しております。そのために、財務の健全性を追求すること、迅速かつ適切な情報開示を実施すること、取締役及び監査役がそれぞれ独立性を保ち業務執行及び監督責任を果たすことを経営の最重要方針としております。また、コーポレート・ガバナンスの効果を上げるために、内部統制システム及び管理部門の強化を推進し、徹底したコンプライアンス重視の意識の強化とその定着を全社的に推進して参ります。

①会社の機関の内容及び内部統制システムの整備の状況等

a.会社の機関の内容

当社は意思決定の透明性と業務執行の機動性を確保するため、取締役会による監督と監査役及び監査役会による監査の二重のチェック機能を有する監査役制度を採用しております。

当社のコーポレート・ガバナンスの体制は以下のとおりであります。

イ 取締役会

当社の取締役会は常勤取締役3名と社外取締役2名を含む取締役5名で構成されております。取締役会は、原則として毎月1回定期的に開催し、経営の意思決定機関として、重要な経営事項の審議及び意思決定を行います。また、迅速な意思決定が必要な課題が生じた場合には、臨時取締役会を開催することになっております。

社外取締役には、取締役の職務の執行に対する取締役会の監督の実効性を高め、取締役会の意思決定の客観性を確保するために、当社と利益相反の生ずるおそれがなく独立性を有する社外取締役2名を招聘しております。

ロ 監査役及び監査役会

監査役会は、監査役3名(うち社外監査役3名)で構成されております。監査役会は、原則として毎月1回の定期的な開催に加え、重要な事項等が発生した場合、必要に応じ臨時監査役会を開催しております。監査役会では、法令・定款及び当社規程に基づき取締役会の意思決定の適法性について意見交換されるほか、常勤監査役からの取締役等の業務執行状況の報告を行い、監査役会としての意見を協議・決定しております。

監査役監査は常勤監査役を中心に年度監査計画に基づき実施しており、監査等を通じて発見された事項等については監査役会において協議されており、取締役会に対する監査指摘事項が提出されております。

ハ リスク・コンプライアンス管理委員会

当社は、従業員に対するコンプライアンス意識の啓発及び、法令違反行為の監視、適正なリスク管理等を目的に、リスク・コンプライアンス管理委員会を設置しております。リスク・コンプライアンス管理委員会は、取締役会の下部組織としての位置付けとなり、コンプライアンスに係る取組みの推進やコンプライアンスに関する研修、リスク管理施策の検討・進捗管理等を実施しております。

ニ 内部監査担当者

当社は、独立した内部監査室は設けておりませんが、代表取締役直轄の責任者1名を含む内部監査担当者3名が自己の属する事業部を除く当社全体をカバーするように業務監査を実施し、代表取締役に対して監査結果を報告しております。代表取締役は監査結果を受け、被監査部門に監査結果及び要改善事項を通達し、改善状況報告を内部監査担当に提出させることとしております。また、内部監査担当者は監査役及び会計監査人と連携し、三様監査を実施しております。

b.内部統制システムの整備の状況

当社は、経営の透明性の向上とコンプライアンス遵守の経営を徹底するため、コーポレート・ガバナンス体制の強化を図りながら、経営環境の変化に迅速に対応できる組織体制を構築することを重要な経営課題と位置付けております。

(a)取締役および使用人の職務の執行が法令及び定款に適合することを確保するための体制

1.コンプライアンス体制に係る規程を整備し、法令や定款、社会規範を遵守するための行動規範の制定、組織体制構築、教育・研修を実施するほか、「内部通報規程」に従い内部通報窓口を設置し、その情報を予防・是正・再発防止に活用する。

2.「取締役会規程」を整備し、取締役の職務を明確化する。

3.経営を監視するために社外取締役を専任し、取締役の職務執行に対する監督機能の維持・向上を図る。

4.内部監査担当部門は、当社の業務遂行が法令、定款、社内規程等に違反していないかについて厳しく監査し、必要に応じて、関連する取締役、本部長等に報告し、以降の改善状況を定期的に確認する。

5.市民社会の秩序や安全に脅威を与える反社会的勢力とは一切の関係を遮断するとともに、これら反社会的勢力に対しては、弁護士や警察等の外部専門機関と緊密に連携し、全社を挙げて毅然とした態度で対応する。

6.「リスク管理規程」に従い、3か月に一度、顧問弁護士ならびに代表取締役、管理担当取締役、監査役を交えたリスク・コンプライアンス管理委員会を開催し、法令順守・統制環境上での課題となる事項についてディスカッションし、社内外のコンプライアンス体制を共有するとともに、社内で運用されている諸制度の運用状況の確認や改善点についてのディスカッションを行う。

(b)取締役の職務の執行に係る情報の保存及び管理に関する体制

1.取締役および使用人の職務に関する各種の文書、帳票類等について、法令および「文書管理規程」にもとづき適切に作成、保存、管理する。

2.株主総会議事録、取締役会議事録、事業運営上の重要事項に関する決裁書類など取締役の職務の執行に必要な文書について、取締役および監査役が常時閲覧することができるよう検索可能性が高い方法で保存、管理する。

3.情報セキュリティについては、「情報管理規程」に基づき、情報セキュリティに関する責任体制を明確化し、情報セキュリティの維持・向上のための施策を継続的に実施する情報セキュリティ・マネジメント・システムを確立する。

4.個人情報について、法令および「個人情報保護規程」、「個人情報取扱規程」等に基づき厳重に管理する。

(c)損失の危険の管理に関する規程その他の体制

1.「リスク管理規程」「緊急事態対応規程」「クレーム対応規程」などを通して、効率的かつ総合的にリスク対応関連の規程等を制定・改廃し、有事の際の情報伝達と緊急体制を整備する。

2.不測の事態が発生した場合に備え、速やかに当社の取締役等へ情報を伝え、迅速かつ的確な対応ができるよう体制を整備する。

3.内部監査体制を構築し、規程やマニュアルからの逸脱を確認し是正する体制を構築する。

(d)取締役の職務の執行が効率的に行われることを確保するための体制

1.取締役の責任・権限を明確にし、取締役会規程、役員規程及び会議管理規程等に基づき、取締役会や経営会議の効率的な業務執行する。

2.組織の指揮命令系統を一本化し、効率的な組織運営・業務執行を行う体制を整備し、当社の取締役の職務執行が効率的に行われることを確保する。

3.意思決定の迅速化を図り、意思決定プロセスを明確にするため、職務権限規程等を通して明確で透明性の高い権限基準を整備する。

(e)INCLUSIVEグループにおける業務の適正を確保するための体制

1.各当社子会社の主管組織、当社子会社管理に関する責任と権限、管理の方法等を関連会社管理規程等により定め、企業集団における業務の適正な運用を確保する。

2.当社子会社の規模・業態等に応じ、当社子会社に対する指導・管理等を通じて、当社子会社の役職員による法令及び定款に則った適正な業務遂行、当社の定める行動規範の遵守、及び業務監査の体制整備・充実を図る。

3.当社子会社の規模・業態等に応じ、当社子会社に対するリスク管理の実施の指導や規程の整備等を通じて、当社子会社におけるリスク管理体制の整備・強化に努める。

4.当社子会社の規模・業態等に応じ、関係会社管理業務規則その他の社内規定等に従った当社子会社の指導、管理等を通じて、当社子会社の強化、発展及び合理化の促進を図る。

5.当社子会社の事業、業績、財務状況その他の重要な情報について、当社への事前又は事後の説明・報告が行われるよう関係会社管理業務規則その他の社内規程等を整備する。

6.当社及び当社子会社が各々の財務情報の適正性を確保し、信頼性のある財務報告を作成・開示するために必要な組織・社内規程等を整備する。

(f)財務報告の信頼性を確保するための体制

1.当社グループの財務報告に係る内部統制については、財務報告に係る内部統制の整備及び運用についての基本方針に示す通り、金融商品取引法その他適用のある国内外の法令に基づき、評価、維持、改善等を行う。

2.当社の各部門および当社子会社は、自らの業務の遂行にあたり、職務分離による牽制、日常的モニタリング等を実施し、財務報告の適正性の確保に努める。

(g)監査役がその職務を補助すべき使用人を置くことを求めた場合における当該使用人に関する体制

1.監査役の職務を補助すべき使用人に関し、監査役から求められた場合は、監査役補助者を設置することができる体制を確保する。

2.監査役監査規程を定め、監査役が活動を実施するに際して必要な環境を整備する。

(h)監査役の職務を補助すべき使用人の取締役からの独立性に関する事項

1.前項に従い監査役補助者を設置した場合において、監査役の職務を補助すべき使用人は、他部署の使用人を兼務せず、もっぱら監査役の指揮命令を受けてその職務を遂行する。

2.監査役の職務を補佐するための専任者の人事異動・人事評価・懲戒処分については、事前に監査役の意見を徴する。また、当該専任者の評価は、監査役が実施する。

(i)取締役及び使用人が監査役に報告するための体制その他の監査役への報告に関する体制

1.取締役および使用人は、監査役の求めに応じて、随時その職務の執行状況その他に関する報告を行う。また、当社は、子会社の取締役、監査役および使用人が、監査役の求めに応じて、随時その職務の執行状況その他に関する報告を行うよう指導する。

2.取締役および使用人が監査役に報告した場合には、内容の如何に関わらず不利な取扱いを受けることがない旨を周知する。

3.監査役が閲覧を求める社内書類および重要な決裁書類等の提出要請を受けた部署は、速やかに提出する。

(j)その他監査役の監査が実効的に行われることを確保するための体制

1.代表取締役と監査役は、相互の意思疎通を図るため、定期的な会合を持ち、監査実施状況等について情報交換および協議を行う。

2.取締役は、監査役の職務の適切な遂行のため、監査役と関係会社の取締役等との意思疎通、情報の収集・交換が適切に行えるように協力する。

3.監査役は、取締役会に出席するほか、必要と認める重要な会議に出席する。

4.監査役は、随時経理システム等の社内情報システムの情報を閲覧することができる。

5.監査役が職務の執行のために合理的な費用の支払いを求めたときは、これに応じる。

②リスク管理体制の整備の状況

人事部を通報窓口とする内部通報制度を制定しております。また、当社は、業務遂行に掛かるリスクを的確に認識及び評価して、個々のリスクについて、これを予防する措置またはその損失を極小にすべく、内部監査を通じて、会社諸規程の整備と検証及び見直しを行うことにより、リスク管理体制の充実を図っております。なお、内部監査担当者による定期的な業務監査により、法令及び定款違反その他事由に基づく損失の懸念のある業務執行を未然に防止するものとしています。

③子会社の業務の適正を確保するための体制整備の状況

子会社の管理の総括は、子会社の管轄責任部門である管理部にて行っております。

当社では、子会社の業務の適正を確保するため、「関係会社管理規程」を定めて、子会社における会社経営上の重要事項について、重要項目ごとに承認者を定め、事前に所定の手続きを行うこととしており、その中でも特に重要な事項については、当社の事前承認事項としております。

また、財政状態及び経営成績、その他の事項については、子会社から当社への報告事項を定め、重要な事項については、子会社の統括責任部門を通じて取締役会に報告しております。

④責任限定契約の内容の概要

当社は、社外取締役及び社外監査役について、会社法第427条第1項の規定に基づき、同法第423条第1項の損害賠償責任について、同法第425条第1項各号に定める額の合計額を限度とする契約を締結することができる旨、定款に定めており、社外取締役及び社外監査役とかかる契約を締結しております。当該責任限定契約が認められるのは、社外取締役及び社外監査役が責任の原因となった職務の遂行において善意かつ重大な過失がないときに限られます。

⑤取締役の定数

当社の取締役は9名以内とする旨定款に定めております。

⑥取締役の選任の決議要件

当社は、取締役の選任決議について、株主総会において議決権を行使することができる株主の議決権の3分の

1以上を有する株主が出席し、その議決権の過半数をもって行う旨を定款に定めております。また、取締役の選

任決議は、累積投票によらないものとする旨を定款に定めております。

⑦株主総会の特別決議要件

当社は、会社法第309条第2項に定める株主総会の特別決議要件について、議決権を行使することができる株

主の議決権の3分の1以上を有する株主が出席し、その議決権の3分の2以上をもって行う旨を定款に定めてお

ります。これは、株主総会における特別決議の定足数を緩和することにより、株主総会の円滑な運営を行うこと

を目的とするものであります。

⑧中間配当

当社は、会社法第454条第5項の規定により、取締役会の決議によって毎年9月30日を基準日として、中間配

当を行うことができる旨を定款に定めております。これは、株主への機動的な利益還元を可能にするためであり

ます。

⑨自己株式の取得

当社は、会社法第165条第2項の規定により、取締役会の決議をもって、自己の株式を取得することができる

旨を定款に定めております。これは、経営環境の変化に対応した機動的な資本政策の遂行を可能とするため、市

場取引等により自己の株式を取得することを目的とするものであります。

⑩取締役及び監査役の責任免除

当社は、会社法第426条第1項の規定により、取締役会の決議をもって同法第423条第1項の行為に関する取締

役(取締役であった者を含む)及び監査役(監査役であった者を含む)の責任を法令の限度において免除することができる旨を定款に定めております。これは、取締役及び監査役が職務を遂行するにあたり、その能力を十分に発揮して、期待される役割を果たしうる環境を整備することを目的とするものであります。

(2)【役員の状況】

①役員一覧

男性

|

役職名 |

氏名 |

生年月日 |

略歴 |

任期 |

所有株式数(株) |

|

|

|

|

1997年4月 中央宣興株式会社入社 2001年10月 株式会社エクサイド入社 2002年10月 アトムショックウェーブ株式会社入社 2005年4月 株式会社ライブドア入社 2007年4月 当社設立 代表取締役社長就任(現任) 2015年11月 パシフィック・コミュニケーションズ株式会社 取締役就任 2017年8月 株式会社グルコース 取締役就任(現任) 2018年12月 パシフィック・コミュニケーションズ株式会社 代表取締役社長 就任(現任) 2018年12月 Data Tailor株式会社 代表取締役社長就任(現任) 2019年7月 株式会社Y&Iメディアソリューションズ 取締役就任(現任) |

|

|

|

|

|

|

2005年6月 メリルリンチ日本証券株式会社入社 2009年4月 株式会社ヒューロンコンサルティンググループ入社 2010年8月 メリルリンチ日本証券株式会社入社 2013年3月 株式会社じげん入社 2014年4月 株式会社よじげん証券 代表取締役就任 2015年1月 当社取締役管理部長就任(現任) 2015年3月 パシフィック・メディアパートナーズ株式会社(現 Data Tailor株式会社) 代表取締役社長就任 2015年6月 パシフィック・コミュニケーションズ株式会社設立 代表取締役社長就任 2015年6月 達傑汀有限公司 董事就任(現任) 2017年8月 株式会社グルコース 取締役就任 |

|

|

|

|

|

|

2007年9月 有限会社グルコース(現 株式会社グルコース)設立 代表取締役社長就任(現任) 2017年6月 当社取締役就任(現任) |

|

|

|

|

|

|

1989年4月 株式会社電通入社 2000年9月 株式会社インスパイア入社 2006年5月 アーキタイプ株式会社設立、代表取締役就任(現任) 2007年4月 当社取締役就任(現任) 2007年11月 クウジット株式会社 取締役就任(現任) 2009年7月 データセクション株式会社 取締役就任(現任) 2013年12月 アーキタイプベンチャーズ株式会社 代表取締役就任(現任) 2015年6月 ファイルフォース株式会社 取締役就任(現任) 2016年10月 株式会社ソニックス 取締役就任(現任) |

|

|

|

役職名 |

氏名 |

生年月日 |

略歴 |

任期 |

所有株式数(株) |

|

|

|

|

1996年4月 株式会社ソニー・ミュージックエンタテインメント入社 1998年8月 合資会社カヤック設立 無限責任社員 2005年1月 株式会社カヤック設立 代表取締役就任(現任) 2015年9月 株式会社テー・オー・ダブリュー 取締役就任(現任) 2015年11月 株式会社プラコレ 取締役就任(現任) 2016年3月 クックパッド株式会社 社外取締役就任(現任) 2016年3月 株式会社ガルチ(現 株式会社カヤックアキバスタジオ)取締役就任 2016年8月 株式会社鎌倉自宅葬儀社 代表取締役就任 2017年5月 稲村ガ崎三丁目不動産株式会社(現 鎌倉R不動産株式会社) 取締役就任(現任) 2017年6月 ウェルプレイド株式会社 取締役就任(現任) 2017年9月 株式会社カヤックLIVING 取締役就任(現任) 2018年8月 株式会社QWAN 代表取締役就任(現任) 2019年10月 当社取締役就任(現任) |

|

|

|

|

|

|

1977年4月 トヨタ自動車販売株式会社(現:トヨタ自動車株式会社)入社 2011年6月 株式会社シイエム・シイ入社 2011年12月 株式会社シイエム・シイ 常勤監査役就任 2015年3月 株式会社テンダホールディングス 監査役(非常勤)就任 2015年9月 当社常勤監査役就任(現任) |

|

|

|

|

|

|

2007年12月 監査法人トーマツ(現 有限責任監査法人トーマツ)入所 2016年4月 有限会社アイ・ディ・シー入社 2017年2月 株式会社ストリーム・税理士法人ストリーム入社(現職) 2018年2月 パイクリスタル株式会社監査役(非常勤)就任(現任) 2018年6月 当社監査役(非常勤)就任(現任) |

|

|

|

|

|

|

2000年10月 中央青山監査法人入所 2006年11月 UBS証券株式会社入社 2009年11月 KPMGヘルスケアジャパン入社 2012年11月 株式会社ユーザベース入社 2019年4月 株式会社somebuddy代表取締役就任(現任) 2019年5月 株式会社ブリッジ・シー・キャピタル 社外取締役就任(現任) 2019年7月 当社監査役(非常勤)就任(現任) |

|

|

|

計 |

|

||||

②社外取締役及び社外監査役

当社の社外取締役は2名、社外監査役は3名であります。

当社は、社外取締役および社外監査役を選任するための独立性に関する基準または方針については定めておりませんが、コーポレート・ガバナンスの強化は必要と認識しており、会社法に定める社外取締役、社外監査役の要件を満たすことに加え、株式会社東京証券取引所が定める「独立性基準」に準じて独立性の判断を行っております。また、高い見識等に基づき当社の経営を実質的に監視・監督できる者を選任することにより、経営への監視機能を強化しております。

取締役中嶋淳は企業経営者としての豊富な経験と幅広い見識があるため、中立的な立場で当社の経営に対する有用な助言及び業務執行の監督について十分な役割を果たすことを期待して選任しております。

取締役柳澤大輔は企業経営者としての豊富な経験と幅広い見識があるため、中立的な立場で当社の経営に対する有用な助言及び業務執行の監督について十分な役割を果たすことを期待して選任しております。

監査役小泉増明は事業会社の業務への精通、ならびに事業会社の監査部門における知識・経験等があり、経営監視機能として、客観的、中立的立場から監査を行えると判断したため選任しております。

監査役長尾拓真は会計士としての専門的知見、ならびに企業へのコンサルティング、支援業務の提供経験を有しており、客観的、中立的立場から監査を行えると判断したため選任しております。

監査役村上未来は会計士としての専門的知見、ならびに上場企業の財務担当執行役員として企業経営に携わってきた経験を有しており、客観的、中立的立場から監査を行えると判断したため選任しております。

なお、社外取締役および社外監査役と当社との間に人的関係、資本的関係、取引関係およびその他の利害関係はありません。

(3)【監査の状況】

①監査役監査の状況

当社は監査役会設置会社であり、常勤監査役1名ならびに非常勤監査役2名をもって監査役会を組織しております。月1回または必要に応じて監査役会を開催し、監査計画の策定、監査実施状況、監査結果等の検討、監査役相互の情報共有等、監査に関する重要な事項等についての報告、協議または決議を行っております。また、常勤監査役は、他の取締役及び重要な使用人からの報告等の聴取を行っております。また、監査役、内部監査担当及び会計監査人は必要に応じて随時情報交換を行い、相互の連携を高め、業務の適法性・妥当性の確保に努めております。

社外監査役である長尾拓真氏及び村上未来氏は、公認会計士としての豊富な経験、見識を有しており、それらを当社グループの経営に活用いただいております。

②内部監査の状況

当社代表取締役社長によって指名された内部監査担当者3名が、年間の内部監査計画に基づき、当社及び当社グループ会社に対し、内部統制システムの整備、コンプライアンス、リスク管理体制の遵守、整備状況を監査するとともに、内部監査の結果については、改善状況を定期的に確認し、その内容を代表取締役社長、監査役及び関係部署へ報告しております。具体的には、期初に作成した監査計画に基づき内部監査を実施し、被監査部署に対して監査結果を通知するとともに、代表取締役社長及び監査役に対し監査結果を報告の上、改善が必要な内容については、改善実施状況及び結果を確認しております。

なお、当社グループでは独立した内部監査室は設けておりませんが、管理部所属の内部監査担当者が自己の属する部門を除く当社の全部門をカバーするように内部監査を実施し、管理部に対する内部監査については、管理部業務に精通する事業部の部長が内部監査担当者となることで、相互に牽制する体制を採っております。

監査役とは定期的に打ち合わせを行い、監査の状況説明、意見交換を行っております。また、会計監査人とは定期的に意見交換を実施し、内部監査で把握した内部統制に関する重要な事象に関しては、会計監査人へ情報を提供し、必要に応じて助言を得ております。

③会計監査の状況

a.監査法人の名称

有限責任監査法人トーマツ

b.業務を遂行した公認会計士

|

公認会計士の氏名等 |

所属する監査法人 |

|

|

指定有限責任社員 業務執行社員 |

沼田 敦士 |

有限責任監査法人トーマツ |

|

指定有限責任社員 業務執行社員 |

竹田 裕 |

有限責任監査法人トーマツ |

c.監査業務にかかわる補助者の構成

当社の会計監査業務にかかわる補助者は、公認会計士4名、その他5名であります。なお、同監査法人及び当社監査業務に従事する同監査法人の業務執行社員と当社との間には、特別な利害関係はありません。

d.監査法人の選定方針と理由

監査法人の選定に際しては、監査法人の実績ならびに専門性、独立性や適切性を勘案した上で実施しております。有限責任監査法人トーマツは、上記の観点から当社の監査が適切かつ妥当に行われることを担保する体制を整えているものと判断し、会計監査人として選定しました。

e.監査役および監査役会による監査法人の評価

当社の監査役および監査役会は、上記の観点と会計監査人の業務実施状況を照らし合わせ監査法人に対して評価を行っております。具体的には、会計監査人の独立性の担保、内部統制システム評価と監査リスクの把握が出来ているかを確認するとともに、監査実務実施時の監査チームの体制や監査の網羅性、あるいは個別の監査項目に対する適切性を確認しています。さらには、監査役との連携状況や報告の適切性をあわせて評価している状況です。

④監査報酬の内容等

「企業内容等の開示に関する内閣府令の一部を改正する内閣府令」(平成31年1月31日内閣府令第3号)による改正後の「企業内容等の開示に関する内閣府令」第二号様式記載上の注意(56)d(f)ⅰからⅲの規定に経過措置を適用しております。

a.監査公認会計士等に対する報酬

|

区分 |

最近連結会計年度の前連結会計年度 |

最近連結会計年度 |

||

|

監査証明業務に 基づく報酬(千円) |

非監査業務に 基づく報酬(千円) |

監査証明業務に 基づく報酬(千円) |

非監査業務に 基づく報酬(千円) |

|

|

提出会社 |

|

|

|

|

|

連結子会社 |

|

|

|

|

|

計 |

|

|

|

|

b.その他重要な報酬の内容

(最近連結会計年度の前連結会計年度)

該当事項はありません。

(最近連結会計年度)

該当事項はありません。

c.監査公認会計士等の提出会社に対する非監査業務の内容

(最近連結会計年度の前連結会計年度)

該当事項はありません。

(最近連結会計年度)

該当事項はありません。

d.監査報酬の決定方針

当社の監査公認会計士等に対する監査報酬の決定方針としましては、当社の事業規模や特性に照らして監査計画、監査内容、監査日数等を考慮し、双方協議し、監査役会の同意を得た上で監査報酬を決定しております。

e.監査役会が会計監査人の報酬等に同意した理由

最近事業年度の末日においては、会社法第2条第11号に規定する会計監査人設置会社ではないため、該当事項はありません。

(4)【役員の報酬等】

①役員の報酬等の額又はその算定方法の決定に関する方針に係る事項

取締役報酬については、株主総会で決議された報酬総額の範囲内において、競合での類似した職責における給与水準を含む事業環境および会社業績や、従業員給与とのバランスを考慮して、取締役会で決定する方針としております。また、監査役報酬については、株主総会で決議された報酬総額の範囲内において監査役会にて決定しております。

②役員区分ごとの報酬等の総額、報酬等の種類別の総額及び対象となる役員の員数

2019年3月期における当社の取締役および監査役に対する報酬は次のとおりであります。

|

役員区分 |

報酬等の総額 (千円) |

報酬等の種類別の総額(千円) |

対象となる 役員の員数 (人) |

||

|

固定報酬 |

業績連動報酬 |

退職慰労金 |

|||

|

取締役 (社外取締役を除く) |

|

|

|

|

|

|

社外取締役 |

|

|

|

|

|

|

社外監査役 |

|

|

|

|

|

(注)1.取締役の報酬限度額は、2015年6月30日開催の定時株主総会において年額200,000千円以内と決議されております。

2.監査役の報酬限度額は、2019年9月12日の臨時株主総会において年額21,600千円以内と決議されております。

3.上記には、2019年2月14日付で辞任した取締役1名を含んでおります。

4.上記には、2019年6月28日開催の株主総会において選任された社外監査役1名は含まれておりません。

③役員ごとの連結報酬等の総額等

連結報酬等の総額が1億円以上である者が存在していないため、記載しておりません。

④使用人兼務役員の使用人分支給のうち重要なもの

該当事項はありません。

(5)【株式の保有状況】

①投資株式の区分の基準及び考え方

当社は、保有目的が純投資目的である投資株式と純投資目的以外の目的である投資株式の区分について、株価の変動または配当の受領によって利益を得ることを目的とする投資株式を純投資目的の投資株式とし、その他の投資株式を純投資目的以外の目的である投資株式としております。

②保有目的が純投資目的以外の目的である投資株式

a.保有方針及び保有の合理性を検証する方法並びに個別銘柄の保有の適否に関する取締役会等における検証の内容

当社は政策保有株式について、継続保有に伴う便益やリスクが当社の資本コストに見合っているか、並びに中長期的な企業価値の維持・向上に資するかを精査し、取締役会において当該株式を継続的に保有するか否かを判断しております。

b.銘柄数及び貸借対照表計上額

|

|

銘柄数 (銘柄) |

貸借対照表計上額の 合計額(千円) |

|

非上場株式 |

1 |

4,000 |

|

非上場株式以外の株式 |

- |

- |

(当事業年度において株式数が増加した銘柄)

|

|

銘柄数 (銘柄) |

株式数の増加に係る 取得価額の合計額(千円) |

株式数の増加の理由 |

|

非上場株式 |

- |

- |

- |

|

非上場株式以外の株式 |

- |

- |

- |

(当事業年度において株式数が減少した銘柄)

|

|

銘柄数 (銘柄) |

株式数の減少に係る 売却価額の合計額(千円) |

|

非上場株式 |

- |

- |

|

非上場株式以外の株式 |

- |

- |

c.特定投資株式及びみなし保有株式の銘柄ごとの株式数、貸借対照表計上額等に関する情報

特定投資株式

該当事項はありません。

みなし保有株式

該当事項はありません。

③保有目的が純投資目的である投資株式

該当事項はありません。