第二部【企業情報】

第1【企業の概況】

1【主要な経営指標等の推移】

提出会社の状況

|

回次 |

第1期 |

第2期 |

第3期 |

第4期 |

|

|

決算年月 |

2015年9月 |

2016年9月 |

2017年9月 |

2018年9月 |

|

|

売上高 |

(千円) |

|

|

|

|

|

経常利益 |

(千円) |

|

|

|

|

|

当期純利益 |

(千円) |

|

|

|

|

|

持分法を適用した場合の投資利益 |

(千円) |

|

|

|

|

|

資本金 |

(千円) |

|

|

|

|

|

発行済株式総数 |

(株) |

|

|

|

|

|

純資産額 |

(千円) |

|

|

|

|

|

総資産額 |

(千円) |

|

|

|

|

|

1株当たり純資産額 |

(円) |

|

|

|

|

|

1株当たり配当額 |

(円) |

|

|

|

|

|

(うち1株当たり中間配当額) |

( |

( |

( |

( |

|

|

1株当たり当期純利益 |

(円) |

|

|

|

|

|

潜在株式調整後1株当たり当期純利益 |

(円) |

|

|

|

|

|

自己資本比率 |

(%) |

|

|

|

|

|

自己資本利益率 |

(%) |

|

|

|

|

|

株価収益率 |

(倍) |

|

|

|

|

|

配当性向 |

(%) |

|

|

|

|

|

営業活動によるキャッシュ・フロー |

(千円) |

|

|

△ |

|

|

投資活動によるキャッシュ・フロー |

(千円) |

|

|

△ |

△ |

|

財務活動によるキャッシュ・フロー |

(千円) |

|

|

|

|

|

現金及び現金同等物の期末残高 |

(千円) |

|

|

|

|

|

従業員数 |

(人) |

|

|

|

|

|

(外、平均臨時雇用者数) |

( |

( |

( |

( |

|

(注)1.当社は連結財務諸表を作成しておりませんので、連結会計年度に係る主要な経営指標等の推移については記載しておりません。

2.売上高には、消費税等は含まれておりません。

3.持分法を適用した場合の投資利益については、関連会社が存在しないため記載しておりません。

4.1株当たり配当額及び配当性向については、第2期、第3期及び第4期は配当を実施していないため、記載しておりません。

5.潜在株式調整後1株当たり当期純利益については、潜在株式が存在しないため記載しておりません。

6.株価収益率については、当社株式は非上場であるため、記載しておりません。

7.第1期及び第2期についてはキャッシュ・フロー計算書を作成しておりませんので、キャッシュ・フローに係る各項目については記載しておりません。

8.従業員数は就業人員(当社から社外への出向者を除き、社外から当社への出向者を含む。)であり、臨時雇用者数(パートタイマー、人材会社からの派遣社員、季節工を含む。)は、年間の平均人員を( )外数で記載しております。

9.第1期及び第2期の財務諸表については、「会社計算規則」(平成18年法務省令第13号)の規定に基づき算出した各数値を記載しております。第3期及び第4期については、「財務諸表等の用語、様式及び作成方法に関する規則」(昭和38年大蔵省令第59号)に基づき作成しております。

なお、第3期及び第4期については、金融商品取引法第193条の2第1項の規定に基づき、有限責任 あずさ監査法人の監査を受けておりますが、第1期及び第2期の財務諸表については、当該監査を受けておりません。

10.当社は、2017年3月29日付で普通株式1株につき31.22株の割合で株式分割を行っており、また、2019年8月8日付で普通株式1株につき50株の割合で株式分割を行っておりますが、第3期の期首に当該株式分割が行われたものと仮定し、1株当たり純資産額及び1株当たり当期純利益を算定しております。

11.当社は、2017年3月29日付で普通株式1株につき31.22株の割合で株式分割を行っており、また、2019年8月8日付で普通株式1株につき50株の割合で株式分割を行っております。

そこで、株式会社名古屋証券取引所の引受担当者宛通知「『上場申請のための有価証券報告書(Ⅰの部)』の作成上の留意点について」(平成20年4月4日付名証自規G第8号及び平成24年10月1日付同取扱い)に基づき、第1期の期首に当該株式分割が行われたと仮定して算出した場合の1株当たり指標の推移を参考までに掲げると、以下のとおりとなります。

なお、第1期及び第2期の数値(1株当たり配当額についてはすべての数値)については、有限責任 あずさ監査法人の監査を受けておりません。

|

回次 |

第1期 |

第2期 |

第3期 |

第4期 |

|

|

決算年月 |

2015年9月 |

2016年9月 |

2017年9月 |

2018年9月 |

|

|

1株当たり純資産額 |

(円) |

64.09 |

84.01 |

109.31 |

127.10 |

|

1株当たり当期純利益 |

(円) |

27.12 |

22.48 |

25.80 |

17.49 |

|

潜在株式調整後1株当たり当期純利益 |

(円) |

- |

- |

- |

- |

|

1株当たり配当額 |

(円) |

2.56 |

- |

- |

- |

|

(うち1株当たり中間配当額) |

(-) |

(-) |

(-) |

(-) |

|

2【沿革】

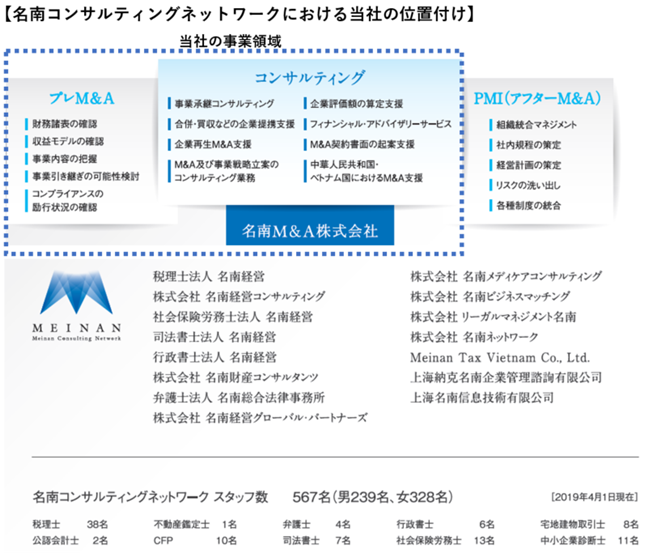

当社が所属する名南コンサルティングネットワークの歴史は、1966年10月の佐藤澄男税理士事務所の設立によりスタートしました。創業者である佐藤澄男は「中小企業のよろず相談所」を掲げ、中小企業の経営課題をワンストップで支援するために税理士以外にも社会保険労務士や司法書士等の様々な専門家を採用し、東海地方有数の士業グループを構築しました。また、1984年9月に株式会社名南経営コンサルタンツ(現:株式会社名南経営コンサルティング)を設立し、経営コンサルティング事業や会計事務所支援事業、海外進出支援事業を展開してまいりました。その後、名古屋から東京、大阪、中国、ベトナムへと拠点を拡大し、現在では、約570名の従業員と、6,000社超のクライアントを有する総合経営コンサルティンググループとして活動しております。

名南コンサルティングネットワークは、2001年1月に株式会社名南経営(現:株式会社名南経営コンサルティング)に企業情報部を設立し、M&A仲介事業(注1)(注2)を開始しました。事業開始以来、M&Aを通して、中小企業の事業承継や事業拡大を支援してまいりましたが、中小企業のM&Aニーズが拡大する中、事業展開を一段と加速させるために、2014年10月、会社分割により名南M&A株式会社を設立いたしました。

|

年 月 |

概 要 |

|

2014年10月 |

名古屋市中区に名南M&A株式会社設立(資本金40,000千円) |

|

2016年2月 |

本社を名古屋市中村区に移転 |

|

2017年7月 |

第三者割当増資により、資本金を40,000千円から42,774千円増資 |

|

2019年4月 |

大阪市西区に大阪オフィスを開設 |

(注)1.M&Aとは、「Mergers(合併) and Acquisitions(買収)」の略であり、事業の譲渡や、買収及び複数のビジネスを統合するための手法です。

2.M&A仲介事業とは、譲渡を希望する企業と買収を希望する企業の引き合わせから、提携条件の調整、契約書の作成、取引の実行に至るまでの一連のM&Aプロセスを支援する事業です。

3【事業の内容】

当社は、創業から現在に至るまで、一貫して中堅中小企業を対象としたM&A仲介業務に取り組んでおります。

当社は、M&A仲介事業の単一セグメントであるため、セグメント別の記載は省略しております。

(1) M&A仲介業務について

譲渡を希望する企業と買収を希望する企業の引き合わせから、提携条件の調整、契約書類の作成、取引の実行に至るまでの一連のM&Aプロセスにおいて、クライアントを支援しております。中立的な立場で提携条件を調整し、譲渡先と買収先の双方から報酬を受領する業務と、譲渡先(又は買収先)の立場に立って支援し、譲渡先(又は買収先)のみから報酬を受領する業務があります。その他、「企業評価」「契約書類の作成支援」「コンサルティング業務」等、一連のM&Aプロセスの中の一部の業務のみ実施することもあります。

上記のとおり、立場や業務範囲は案件ごとに異なりますが、いずれもM&Aに関する業務であることから、すべて「M&A仲介業務」としております。

(2) 当社の特徴について

当社は、中堅中小企業を対象としてM&A仲介業務に取り組んでおります。親族が経営を承継する企業が年々減る中で、事業承継手段としてM&A(譲渡)を希望する中小企業が増えております。また、今後国内人口が減少し、多くの業界で国内マーケットの縮小が予想される中、業界内でのシェア拡大や事業の多角化、他地域進出の手段としてM&A(買収)を希望する中堅中小企業が増えております。譲渡と買収、双方のニーズが増加する中で、中堅中小企業のM&Aは増加傾向にあります。

中堅中小企業のM&Aニーズの増加に伴い、金融機関やM&A専門業者がM&A業務への取組を強化しておりますが、当社の特徴は以下の3点です。

① 東海地方における強固な営業基盤

当社が属する名南コンサルティングネットワークは、東海地方において50年以上にわたり、中堅中小企業の経営を支援しており、東海地方における高い知名度と信用力を有しております。また、東海地方のすべての地方銀行と多くの信用金庫と業務提携しており、案件情報を開発するためのネットワークが構築されております。その他、国が運営するM&Aの公的な相談窓口である愛知県・岐阜県・三重県の「事業引継ぎ支援センター」にM&A専門業者として登録しており、「事業引継ぎ支援センター」からの紹介により譲渡案件を多数受託しております。

② 名南コンサルティングネットワーク関係法人との営業連携

名南コンサルティングネットワークは、東海地方の中堅中小企業を中心に6,000社超のクライアントを有しております。

クライアントの事業承継問題や事業拡大戦略について、関係法人と協同でソリューション提案を実施することにより、M&Aニーズの発掘に繋げております。

また、名南コンサルティングネットワークは全国の約1,700の会計事務所に対し、情報共有及び各種経営ツールを提供するインターネットサービスを展開しております。当社は、当該サービスのユーザーである会計事務所と連携してM&A案件の発掘に取り組んでおります。

③ 人材育成方針

M&A仲介業務は、実行までのプロセスの中で、税務、法務、労務等の様々な専門知識や、クライアントが属する業界動向を分析し、相乗効果の高いM&A案件を創出するための構想力も求められます。当社は、名南コンサルティングネットワークに属する様々な専門家と定期的に勉強会や情報交換会を開催することにより、専門知識や業界知識の習得に努めております。継続的に研鑽の場を提供し、従業員のコンサルティング能力を磨くことによって、企業の潜在的なM&Aニーズを顕在化させ、税務、法務、労務等のあらゆる側面から最適なM&Aスキームを提案しております。

(注)PMI(アフターM&A)とは、「Post Merger Integration」の略であり、M&A(企業の合併・買収)成立後の統合プロセスのことです。新しい組織体制の下で当初企図した経営統合によるシナジーを具現化するために、企業価値の向上と長期的成長を支えるマネジメントの仕組みを構築、推進するプロセスの全体を指します。M&Aが企業活動にもたらす成果の度合いは、このPMIの巧拙によって決まると言われます。

(3) 業務フロー

当社では、譲渡を希望する企業と買収を希望する企業の引き合わせから、提携条件の調整、契約書類の作成、取引実行に至るまでの一連のM&Aプロセスにおいて、クライアントを支援しております。中立的な立場で提携条件を調整し、譲渡先と買収先の双方から報酬を受領する業務と、譲渡先(又は買収先)の立場に立って支援し、譲渡先(又は買収先)のみから報酬を受領する業務があります。その他、「企業評価」「契約書類の作成支援」「コンサルティング業務」等、一連のM&Aプロセスの中の一部の業務のみ実施することもあります。

上記のとおり、案件によって立場や業務範囲が異なりますが、当社において支援実績が最も多い「中立的な立場で、個別相談からM&A取引実行まで支援する」案件の業務フローは下記のとおりであります。

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

①M&Aニーズの発掘 |

|

|

|

|||||

|

|

|

|

・業務提携先の新規開拓、既存提携先のフォロー営業 ・セミナー開催、ダイレクトメール送付、広告宣伝活動 |

|

|

|

|||||

|

|

|

|

|

|

|

|

|

|

|

|

|

|

譲渡先 |

②個別譲渡相談 |

|

|

⑤個別買収相談 |

買収先 |

||||||

|

・事業内容、経営資料の確認 ・簡易企業評価、実現可能性の検証 |

|

|

・買収ニーズのヒアリング ・匿名譲渡案件情報の提供 |

||||||||

|

③アドバイザリー契約 |

|

|

⑥譲渡案件情報提供 |

||||||||

|

・アドバイザリー契約の締結、案件化料及び企業評価料受領 ・企業概要書、匿名譲渡案件資料の作成 |

|

|

・秘密保持契約の締結 ・企業概要書の開示、質疑応答、追加資料開示 |

||||||||

|

④買収候補先の探索 |

|

|

⑦アドバイザリー契約 |

||||||||

|

・買収候補先の選定 ・提案方法の確認(提案先、希望譲渡条件) |

|

|

・アドバイザリー契約の締結、情報提供料受領

|

||||||||

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

⑧トップ面談・条件調整 |

|

|

|

|||||

|

|

|

|

・トップ面談、会社見学のアレンジ ・譲渡条件の調整 |

|

|

|

|||||

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

⑨基本合意契約・買収監査 |

|

|

|

|||||

|

|

|

|

・基本合意書のドラフト作成 ・買収監査の実行支援 |

|

|

|

|||||

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

⑩譲渡契約・取引実行 |

|

|

|

|||||

|

|

|

|

・譲渡契約書のドラフト作成、M&A取引の実行支援 ・成功報酬の受領、紹介料の支払 |

|

|

|

|||||

① M&Aニーズの発掘(譲渡先・買収先)

当社では、以下の2つの方法によりM&Aニーズを発掘しております。

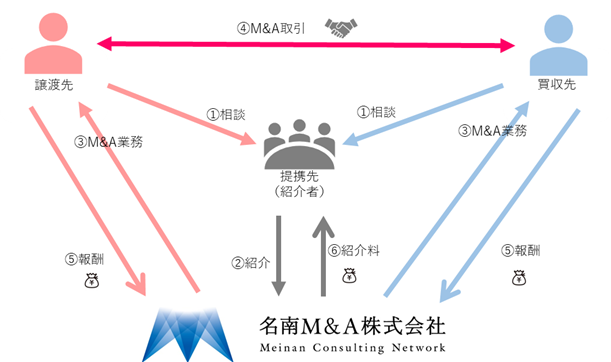

a)間接的アプローチ

中堅中小企業を支援している金融機関や会計事務所と業務提携し、M&Aニーズを有する企業を紹介いただきます。提携先の職員を対象とする研修や提携先の取引先を対象とする共催セミナーを実施する等、提携先と協同でM&Aニーズを発掘しております。提携先からの紹介案件はM&A取引実行まで、提携先と連携して仲介業務を実施し、当社が受領した報酬の一部を紹介料として提携先にお支払いしております。

b)直接的アプローチ

セミナー開催やダイレクトメールの送付により直接企業のM&Aニーズを発掘しております。また、ホームページやメールマガジン、書籍の出版等による情報発信活動や新聞等による広告宣伝活動により、当社の知名度を向上し、企業からの直接相談に繋げております。

② 個別譲渡相談(譲渡先)

譲渡先との個別相談では、当社のM&Aアドバイザーが事業内容や譲渡理由、希望譲渡条件等のヒアリングを行うとともに当社の業務内容について説明します。合わせて、M&Aのメリットとデメリットや具体的な事例、M&A以外の手段との比較等について説明し、相談者にM&Aと当社について正しく理解いただくように努めております。個別相談後、ヒアリング内容と経営資料に基づき、M&Aの実現可能性を検証し、譲渡金額の目安となる企業価値を簡易評価します。

③ アドバイザリー契約(譲渡先)

簡易企業評価結果と実現可能性について、譲渡先に報告します。実現可能性が十分認められ、譲渡先が当社による支援を希望する場合は、アドバイザリー契約を締結、企業概要書及び匿名譲渡案件資料を作成し、案件化料及び企業評価料を受領します。

④ 買収候補先の探索(譲渡先)

当社のM&Aアドバイザーは、譲渡先の事業内容や規模、商圏等を踏まえて、買収候補先をリストアップします。また、必要に応じて、提携先に譲渡案件を紹介し、買収候補先の紹介を依頼します。当社がリストアップした買収候補先と、提携先から紹介を受けた買収候補先を一覧にまとめて譲渡先に提示し、提案の可否や順番について打ち合わせを実施します。合わせて、買収候補先に提示する希望譲渡条件について確認を行います。

⑤ 個別買収相談(買収先)

買収先との個別相談では、当社のM&Aアドバイザーが買収対象とする事業、規模、地域等に関する希望をヒアリングします。合わせて、当社の業務内容や、買収先の事業、買収ニーズに関連する事例、業界動向等について説明します。その後、買収先のニーズに合致しそうな譲渡案件があれば、匿名譲渡案件情報を開示し、関心の有無を確認します。

⑥ 譲渡案件情報提供(買収先)

買収先と当社間で秘密保持契約を締結した上で、企業概要書等の譲渡案件情報を買収先に開示します。その後、開示資料に基づく質疑応答や追加資料の提供を通して、まずは書面ベースで買収先に譲渡案件に対する理解を深めてもらいます。

⑦ アドバイザリー契約(買収先)

企業概要書等の譲渡案件情報の検証後、買収先が成約に向けた条件調整やトップ面談を希望する場合は、買収先と当社間でアドバイザリー契約を締結し、情報提供料を受領します。

⑧ トップ面談・条件調整(譲渡先・買収先)

譲渡側と買収側の相互理解を促進するため、トップ面談や会社見学・工場見学をアレンジします。当社のM&Aアドバイザーは、トップ面談や会社見学・工場見学が双方にとって有意義な機会となるように、また従業員等への情報漏洩リスク等に配慮したうえで、日程や場所、当日のスケジュール、面談テーマ等を調整します。

そして、同時並行で、譲渡先と買収先の希望条件を踏まえて、スキームの提案や譲渡条件の調整を進めます。

⑨ 基本合意契約・買収監査(譲渡先・買収先)

譲渡条件の調整が概ね完了した段階で、当社のM&Aアドバイザーは基本合意書のドラフトを作成し、基本合意契約の締結を支援します。契約締結後、買収先から基本合意着手金(成功報酬の内金)を受領します。

その後、買収先が実施する買収監査の実行を支援します。トップ面談同様、従業員等への情報漏洩リスク等にも配慮しながら、買収監査が円滑に完了するように日程や場所、当日のスケジュールを事前に調整し、譲渡先と協力して必要な書類を整えておきます。

⑩ 譲渡契約・取引実行(譲渡先・買収先)

当社のM&Aアドバイザーは、買収監査の結果に基づき、最終的な条件調整を行い、譲渡契約書のドラフトを作成し、譲渡契約の締結を支援します。そして、資金決済や重要物品の授受等、M&A取引の円滑な実行をサポートします。また、M&A実行後の引継方法や関係者へのディスクローズ方法、必要な名義書換え手続き等、円滑な事業承継を実現するためのアドバイスを行います。M&A取引実行後、当社は譲渡先と買収先から成功報酬を受領します。

提携金融機関などからの紹介案件の場合、取引実行後に紹介料を支払います。

[事業系統図]

以上の事項を事業系統図に示すと次のとおりであります。

(用語の解説)

本書記載内容に対する理解を容易にするため、また、正しく理解していただくために、本書で使用する用語の解説を以下に記載しております。

|

用語 |

解説 |

|

M&Aアドバイザー |

顧客の相談に乗って適切なM&Aの相手を探したり、提携条件等に関する必要なアドバイスや契約書類の起案を行うことを通して、顧客のM&Aを支援するアドバイザー。 |

|

事業引継ぎ支援センター |

後継者不在で事業の引継ぎを検討する中小企業・小規模事業者と経営資源を引き継ぐ意欲のある中小企業・小規模事業者に対して、47都道府県に設置されたM&Aの公的相談窓口。 |

|

企業評価 |

評価対象企業の決算書類等に基づき、M&A取引における企業の価値を客観的に算定する業務。 |

|

アドバイザリー契約 |

M&A仲介会社と譲渡先企業(買収先企業)との間でM&Aに関するアドバイスや手続きの支援を実施することを目的として締結する契約。一般的には専任契約であり、アドバイザリー契約書において、業務範囲、秘密保持、報酬、免責等に関する事項が記載される。 |

|

企業評価料 |

企業評価業務の対価として譲渡先企業から受領する報酬。 金額はM&A仲介会社により異なるが、一般的には案件の成約に至らなくても返金されない。 |

|

案件化料 |

企業概要書等、買収先企業に対する提案資料の作成業務の対価として譲渡先企業から受領する報酬。 金額はM&A仲介会社により異なるが、一般的には案件の成約に至らなくても返金されない。 |

|

情報提供料 |

譲渡案件の提供業務の対価として、買収先企業から受領する報酬。 金額はM&A仲介会社により異なるが、一般的には案件の成約に至らなくても返金されない。 |

|

秘密保持契約 |

契約の当事者間で締結する秘密情報を守秘することを約する契約。 |

|

トップ面談 |

譲渡先企業と買収先企業双方の経営者(トップ)が面談を実施すること。経営者の価値観や経営理念等、書類では確認できない部分に関して、相互理解を深める目的で実施される。 |

|

基本合意書 |

買収監査前のタイミングで提携条件の大枠を譲渡先企業と買収先企業が相互に確認するために締結する契約書。一般的には取引金額、役員の処遇等の基本的な条件、M&A実行までのスケジュール、独占交渉権、守秘義務などの条項が盛り込まれる。 |

|

買収監査 |

買収先企業が公認会計士や弁護士に依頼し、譲渡先企業の財務情報の正確性や法的なリスクを確認することを目的とした調査。 |

|

成功報酬 |

M&Aが実現した際に、アドバイザリー契約に基づきM&A仲介会社へ支払う報酬。 |

4【関係会社の状況】

|

名称 |

住所 |

資本金 (千円) |

主要な事業の内容 |

議決権の所有割合又は被所有割合 (%) |

関係内容 |

|

(親会社)

株式会社名南経営コンサルティング

|

名古屋市中村区 |

228,755 |

経営コンサルティング |

被所有 94.98 |

グループウェア及び勤怠管理システムの利用 |

(注)有価証券報告書は提出しておりません。

5【従業員の状況】

(1)提出会社の状況

|

2019年9月30日現在 |

|

従業員数(人) |

平均年齢(歳) |

平均勤続年数(年) |

平均年間給与(千円) |

|

27(2) |

35.4 |

2.5 |

6,432 |

|

事業部門の名称 |

従業員数(人) |

|

|

情報開発部 |

23 |

(1) |

|

経営管理部 |

4 |

(1) |

|

合計 |

27 |

(2) |

(注)1.従業員数は就業人員(当社から社外への出向者を除き、社外から当社への出向者を含む。)であり、臨時雇用者数(パートタイマー、人材会社からの派遣社員、季節工を含む。)は、年間の平均人員を( )外数で記載しております。

2.平均年間給与は、賞与及び基準外賃金を含んでおります。

3.当社は、M&A仲介事業の単一セグメントであるため、事業部門別に記載しております。

(2)労働組合の状況

当社では労働組合は結成されておりませんが、労使関係は安定しております。