第二部【企業情報】

第1【企業の概況】

(はじめに)

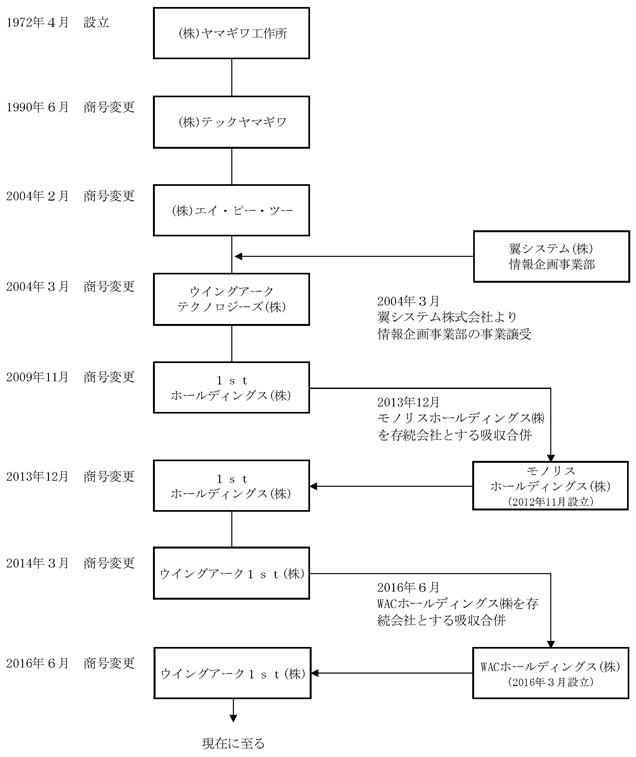

当社は、1972年4月に現在とは異なる事業を目的として株式会社ヤマギワ工作所の商号で設立され、1990年6月に株式会社ヤマギワ工作所から株式会社テックヤマギワに商号変更しました。その後、2004年2月に株式会社テックヤマギワから株式会社エイ・ピー・ツーに商号を変更し、2004年3月に翼システム株式会社情報企画事業部のソフトウェア事業(現データエンパワーメント事業)を譲受け、ウイングアークテクノロジーズ株式会社に商号を変更しました。

当社グループにて、現在のデータエンパワーメント事業を始めたのは2004年3月からでありますが、事業譲受の対象になった翼システム株式会社情報企画事業部は、同社の当時の主力事業であった自動車整備業向けパッケージソフト以外のソフトウェア分野での新規事業化を目的に、社内ベンチャーの位置づけで1993年10月に発足しました。その後、同事業部にて当社グループの現在の主力製品である帳票開発ソフトウェア「Super Visual Formade(以下「SVF」という。)」を1996年12月に、多次元高速集計検索エンジン「Dr.Sum」を2001年5月にそれぞれリリースし、事業として立ち上げました。その後、翼システム株式会社は同事業部を売却し資金化することとなり、2004年3月に株式会社アドバンテッジパートナーズをスポンサーとして、株式会社エイ・ピー・ツーへ事業譲渡を行い、株式会社エイ・ピー・ツーは商号をウイングアークテクノロジーズ株式会社に変更しました。2004年3月の事業譲受以降につきましては、2009年11月に会社分割によりウイングアークテクノロジーズ株式会社を新たに設立し、同社に当社のデータエンパワーメント事業を承継させると共に、当社の商号を1stホールディングス株式会社(旧1stホールディングス株式会社)に変更しました。

2010年12月に、大阪証券取引所JASDAQ(スタンダード)(現東京証券取引所JASDAQ市場)に株式を上場し、2012年2月には、東京証券取引所市場第二部へ市場変更を行いましたが、2013年4月にオリックス株式会社をスポンサーとして、旧1stホールディングス株式会社の株式取得を目的として設立されたモノリスホールディングス株式会社が旧1stホールディングス株式会社の株式を対象に株式公開買付けを実施し、同年5月に成立したことをうけ、同年9月に同市場への上場を廃止いたしました。また、同年12月には、モノリスホールディングス株式会社が旧1stホールディングス株式会社を吸収合併し、同日に商号を1stホールディングス株式会社へ変更いたしました。さらに、2014年3月には、商号をウイングアーク1st株式会社(以下「旧ウイングアーク1st株式会社」という。)に変更いたしました。

その後、カーライル・グループが運営する投資ファンドであるCJP WA Holdings, L.P.の出資により、2016年3月に設立されたWACホールディングス株式会社が、同年4月に、旧ウイングアーク1st株式会社の全株式を取得して完全子会社化したうえで、同年6月に吸収合併し、同日付でWACホールディングス株式会社からウイングアーク1st株式会社に商号変更を行い、実質的に事業を承継しました。上記の運営主体の変遷については、(7)の図表もご参照下さい。

(1)1stホールディングス株式会社への商号変更と東京証券取引所への上場

ウイングアークテクノロジーズ株式会社として事業を開始した2004年3月以降、大手SIerを中心としたパートナー販売網の構築、当社グループ独自の製品開発、企業買収や子会社設立によるグループの拡大等を推し進め、主力のソフトウェアである「SVF」、及び「Dr.Sum」を中心に順調に事業が拡大しました。その後、2009年11月に1stホールディングス株式会社(旧1stホールディングス株式会社)に商号変更するとともに、グループ全体の経営効率化を目的に持株会社体制に移行し、2010年12月に大阪証券取引所JASDAQ(スタンダード)(現東京証券取引所JASDAQ市場)に株式を上場し、2012年2月には東京証券取引所市場第二部へ市場変更を行いました。

(2)モノリスホールディングス株式会社によるマネジメント・バイアウト(以下「MBO(注1)」という。)の実施とウイングアーク1st株式会社への商号変更

モノリスホールディングス株式会社は、旧1stホールディングス株式会社の株式取得を目的として、旧1stホールディングス株式会社の代表取締役社長であった内野弘幸(現当社取締役会長)により2012年11月に設立されました。2013年4月8日にオリックス株式会社をスポンサーとして、株式公開買付けを実施、同年5月22日に成立し、同年9月に東京証券取引所市場第二部から上場を廃止しました。その後、同年12月にモノリスホールディングス株式会社を存続会社として、旧1stホールディングス株式会社を吸収合併し、商号を1stホールディングス株式会社へ変更しました。

(3)上場廃止の経緯

2012年当時、日本のIT市場は当社が主力としていた旧来の基幹システムを中心としたビジネスモデルから、クラウド、ビッグデータに代表される新しい技術やプラットフォームへの移行が急速に進みつつありました。また、世界的にもAmazon Web Service(注2)やForce.com(注3)など世界をシームレスに繋ぐ廉価かつ高品位のPaaS(注4)の加速度的普及の結果、アプリケーションソフトウェアベンダーは、PaaSベンダーが提供するクラウドプラットフォームを利用することにより、自社のアプリケーションソフトウェアをグローバルなクラウドサービスとして比較的簡単に提供することが可能となりました。このようなソフトウェア産業における構造転換は、世界の強豪アプリケーションソフトウェアベンダーが日本市場に参入する障壁を大幅に引き下げるものであり、日本市場で確固たる地位を築いていた当社グループにとっても、競争の激化が確実な情勢となっておりました。

2013年4月5日に公表した2012年度業績(2012年3月1日~2013年2月28日)についても、2012年4月13日に公表した予想値を下回る結果となりました。

このような状況の中、旧1stホールディングス株式会社の取締役会は、将来にわたって安定的かつ持続的に当社の企業価値を向上させていくためには、①事業構造の再構築(グループ内子会社の再編、人的・物的資源の再配分、業務プロセスの改善及び見直し等による事業構造の再構築)、②製品開発力強化(第三者との資本・業務提携による製品開発力の強化)、③グローバル化(アジア圏を含むグローバル市場の開拓)、④新規事業の創出(クラウド・ビッグデータ時代に対応した新製品・新サービスの展開を通じた成長戦略の遂行を更に加速)といった課題を解決することが急務であり、上場を維持したままかかる施策を実行した場合には、利益水準の低下やキャッシュ・フローの悪化などを伴うリスクがあったため、MBOによる非公開化という決断に至りました。

また、MBOの実施においては公開買付けを含む取引が少数株主にとって不利益なものとなっていないかが重要であるため、当社は、一般投資家への十分な情報開示に努めるとともに、旧1stホールディングス取締役会は、第三者算定機関及びリーガルアドバイザーからの情報を参考に当社の企業価値及び株主共同の利益の観点から慎重に協議を行いました。これらの結果、公開買付価格1株当たり880円は、基準日(2013年4月4日)から過去1ヶ月間、過去3ヶ月間、過去6ヶ月間の東京証券取引所市場第二部の終値に対して、それぞれ約42.6%、約46.2%、約54.1%のプレミアム、基準日の終値に対して約44.3%のプレミアムを加えた価格であり、当社の株主にとって妥当なものであると判断いたしました。

以上の経緯から、2013年9月に東京証券取引所市場第二部から上場を廃止しました。

(注)1.M&Aの手法のひとつで、会社の経営陣が、買収をしようとする企業の資産や将来のキャッシュ・フローを担保として投資ファンド等からの出資・金融機関からの借入れなどを受けることによって、自ら自社の株式や一事業部門を買収し、会社から独立する手法のこと。

2.米国Amazon.com, Inc.が提供するクラウドプラットフォームサービス。

3.米国salesforce.com, Inc.が提供するクラウドプラットフォームサービス。

4.「Platform as a Service」の略。インターネット経由で、ソフトウェアを構築及び稼動させるための土台となるプラットフォームや各種アプリケーションを提供するサービス及びその利用形態。

(4)上場廃止後の状況

2013年9月の非上場化後から「(3)上場廃止の経緯」で述べた課題に取り組み、経営基盤を盤石なものとするとともに、変化の激しいIT市場でさらなる成長を実現するための体制を構築いたしました。

① 事業構造の再構築

(a)グループ内子会社の再編

当社グループは、2004年の創業当時よりソフトウェアの開発会社と販売会社が分かれており、それぞれが個性を発揮することにより、全体として事業を拡大してきました。しかし、急速に変化する市場環境においては、市場のニーズをいち早く収集し、他社に先駆けて製品開発や機能強化に取り組む必要があり、開発機能と販売機能が分かれている体制はその点において課題が大きく、市場のニーズとは異なる製品開発を行うこともありました。このため、2014年3月に商号をウイングアーク1st株式会社(旧ウイングアーク1st株式会社)に変更すると同時に子会社3社(ウイングアーク株式会社、1stネクスパイア株式会社、ディジタル・ワークス株式会社)を吸収合併し、ソフトウェアの開発・販売を一体として行う組織体制としました。また、2016年6月にセキュリティサービス事業を行う子会社のバリオセキュア株式会社の全株式を売却し、コア事業であるデータエンパワーメント事業への選択と集中を進めました。

(b)人的・物的資源の再配分

非上場化以前は、要件が画一的なシステム開発案件に対して、ソフトウェアを当該システムの一部のツールとして販売するビジネスモデルが主力でしたが、クラウド、ビッグデータに関連する市場は、業種や業務ごとにデータの規模や性質、扱い方が全く異なります。そのため、従来は当社グループの販売パートナーに対する営業活動がメインであった営業本部を営業・ソリューション本部へと改組し、強みであるパートナーへの営業力は維持しつつ、業種や業務に精通した人材の確保、育成を行い、顧客への提案力の強化を図っております。この結果、現在のIoT(Internet of Things)や働き方改革といった新しい市場トレンドに対しても、スピーディに提案を行うことが可能となっております。

また、案件のカバー範囲をさらに広げるために、2013年9月に東北営業所、2016年3月に札幌営業所、2016年8月に新潟営業所、2017年11月に中四国営業所と従来手薄であった地方に営業拠点を設置し、少数の経験豊富な営業担当者で効率的な市場の開拓を行っております。

(c)業務プロセスの改善及び見直し

非上場化以降、業務のシステム化を推し進めており、バックオフィス部門の効率的な運営を目指しております。

当社のパートナー販売網は日本全国を網羅しており、営業は数多くの案件を管理していますが、従来はシステム的な制約もあり、全体の進捗や見込を正確に把握することは困難であり、担当は多くの工数を割かざるを得ない状況でした。そこで、2013年頃より自社のクラウドサービスを用いた営業改革ソリューションの構築を開始し、営業の見える化と業務の自動化を実現しました。現在は、さらに一歩進み、今後取るべきアクションまでを示唆するソリューションとなっており、営業改革の自社事例として、顧客に提案しております。

当社では、ソフトウェアを購入いただいた9割以上(2018年12月31日現在)の顧客と保守契約を締結しており、さらにクラウドサービスの拡大に伴って、サービス利用契約も年々増加し、売上成長に大きく寄与する一方、当該契約の更新作業は大きな負担となっておりました。業務量が増加するに従い、入力ミスや更新漏れも発生し、全社的な課題となっておりましたが、2016年2月に業務の効率化及び精度向上を目的にweb上で契約管理を行うシステムを導入いたしました。従来、紙ベースで行っていた契約手続きを顧客がweb上で行うことにより、当社、顧客双方の事務負担が軽減されるとともに入力ミスもなくなり、あわせて、契約が全てweb上で確認できることから、更新漏れが減少しました。

② 製品開発力強化

事業の効率化と開発力の強化を目的に、2014年3月に開発会社と販売会社を吸収合併した結果、営業部門やサポート部門が収集した市場のニーズを開発部門にタイムリーに伝えることが可能になり、非上場化以前は停滞していたソフトウェアやサービスの開発が加速しました。また、吸収合併以前は、会社ごとにそれぞれ個別のソフトウェアを開発していましたが、一体となる事により、技術やノウハウの共有が図られ、効率的な開発やソフトウェア同士の連携強化といった効果も表れています。

・非上場化以降のソフトウェアリリース及びアップデート

|

公表年月 |

名称 |

内容 |

|

2013年9月 |

Dr.Sum EA TextOLAP |

テキストデータの定量的な分析機能を搭載したソフトウェア。 |

|

2014年1月 |

SVF Ver.9.2 |

多言語設定やプリンター対応機種の拡充、クラウド環境サポート等主に運用面を強化。 |

|

2014年3月 |

MotionBoard Ver.5.0 |

Excel連携、GIS機能、チャート表現等の機能を強化。 |

|

2015年5月 |

MotionBoard Ver.5.5 |

帳票レポート作成による分析結果の報告・共有、クラウドとオンプレミスのセキュアかつ効率的な連携等の機能を強化。 |

|

2016年5月 |

MotionBoard Ver.5.6 |

IoT(Internet of Things)データのリアルタイムによる可視化等の機能を強化。 |

|

2017年6月 |

SPA |

スキャンした電子書類の自動仕分け機能や高速検索、電子書類のデータ活用等の機能を搭載したソフトウェア。 |

|

2017年10月 |

Dr.Sum Ver.5.0 |

ビッグデータに対応するため、処理性能を大幅に強化。 |

|

2018年6月 |

SPA Ver.10.0 |

OCRエンジンや文書ファイルのライフサイクル管理等の機能を強化。 |

資本・業務提携については、2017年6月に株式会社日立製作所の帳票ソフトウェア資産「EUR」を取得し、同社との帳票分野での連携を強化、2018年3月には東洋ビジネスエンジニアリング株式会社へ出資し、同社が強みとする製造業向けアプリケーションと当社のソフトウェア及びサービスを組み合わせたソリューション開発を進めております。

③ グローバル化

2014年3月に東南アジアでのソフトウェア及びサービスの販売を目的にシンガポールにWINGARC SINGAPORE PTE. LTD.を設立、2017年5月にオーストラリアでのクラウドサービスの立ち上げを目的として、SPACE-TIME RESEARCH PTY. LTD.(現WINGARC AUSTRALIA PTY LTD)を買収し、海外での販売を強化しております。また、東南アジアでは、2018年3月に出資を行った東洋ビジネスエンジニアリング株式会社と共同で現地製造業向けのソリューションの開発を進めております。

④ 新規事業の創出

非上場化以降、クラウドをベースとした新規事業の開発を推し進めており、既存ソフトウェアのクラウド展開を始め、独自提供のクラウドサービスや他社クラウドとの連携サービス等、クラウド領域のラインナップを強化しております。

・非上場化以降のサービスリリース及びアップデート

|

公表年月 |

名称 |

内容 |

|

2014年12月 |

3rd Party Data Gallery |

マーケティングや企画立案のためのオープンデータや外部のデータベンダーのデータの販売サービス。 |

|

2014年12月 |

MotionBoard Cloud |

クラウド上のデータと社内データをつなぐMotionBoard Bridge ServiceやリアルタイムGEOコーディング等の機能を強化。 |

|

2015年2月 |

SVF Cloud |

他のクラウドサービスと連携し、クラウド上での帳票作成や運用を可能とするサービス。 |

|

2016年4月 |

MotionBoard Cloud IoT Edition |

IoT機器向けのリアルタイム用API(Application Programming Interface)等IoT機能を強化したオプションサービス。 |

|

2017年3月 |

VyNDEX |

Excel上で、クラウドSFA(Sales Force Automation)であるsalesforceのデータマネジメントを可能とするサービス。 |

|

2018年7月 |

SPA Cloud |

ソフトウェア版と同等の機能を備えたクラウドサービス。 |

あわせて、M&Aにより、クラウド領域に強みを持った企業を獲得しており、当該企業の強みと当社技術とを組み合わせた新サービスの提供を進めております。2017年11月にクラウド上でのリテール向けサービスの提供を目的として株式会社リテールマーケティングメソドロジー(現株式会社リテールマーケティングワン)、2018年1月にクラウドプラットフォーム強化のため株式会社Everforthそれぞれの株式を取得し、子会社としました。

なお、MBOを実施し、上場廃止となった事業年度の前事業年度(2013年2月期)以降における経営成績の推移は以下のとおりであります。2017年2月期より国際会計基準(以下「IFRS」という。)に基づいて連結財務諸表を作成しており、2016年2月期のIFRSによる連結経営成績等を合わせて記載しております。

|

(単位:百万円) |

|

|

日本基準(連結)(注)2 |

|||

|

|

旧1stホールディングス株式会社 |

1stホールディングス株式会社 |

旧ウイングアーク1st株式会社 |

|

|

決算年月 |

2013年2月 |

2014年2月 (注)3 |

2015年2月 |

2016年2月 |

|

売上高 |

12,868 |

10,201 |

13,450 |

14,282 |

|

営業利益 |

4,177 |

3,052 |

3,563 |

3,814 |

|

経常利益 |

3,990 |

2,026 |

3,153 |

3,677 |

|

当期純利益 |

1,922 |

229 |

1,628 |

1,743 |

|

減価償却費 |

245 |

235 |

282 |

319 |

|

のれん償却費 |

368 |

1,099 |

1,451 |

1,473 |

|

EBITDA(注)6、9 |

4,790 |

4,387 |

5,297 |

5,606 |

|

(単位:百万円) |

|

|

IFRS(連結)(注)5 |

||

|

|

旧ウイングアーク1st株式会社 |

ウイングアーク1st株式会社 |

|

|

決算年月 |

2016年2月 |

2017年2月(注)4 |

2018年2月 |

|

売上収益 |

12,113 |

13,284 |

15,566 |

|

営業利益 |

4,389 |

4,227 |

4,223 |

|

税引前利益 |

4,233 |

3,908 |

4,046 |

|

継続事業からの当期利益 |

2,710 |

2,565 |

2,924 |

|

親会社の所有者に帰属する当期利益 |

3,302 |

2,565 |

2,924 |

|

減価償却費及び償却費 |

282 |

822 |

1,294 |

|

EBITDA(注)6、9 |

4,672 |

5,049 |

5,518 |

また、当社グループは、合併関連費用や上場関連費用等の非経常的な費用項目及び非継続事業に係る損益の影響を除外することで、投資家が当社グループの業績評価を行い、当社グループの企業価値についての純粋な成長を把握する上で有用な情報を提供することを目的として、上記のIFRSにより規定された財務指標以外に、以下の算式により算出された調整後EBITDA及び調整後当期利益を重要な経営指標と位置付けております。2016年2月期以降の調整後EBITDA及び調整後当期利益は以下のとおりであります。

(単位:百万円)

|

|

IFRS(連結)(注)5 |

||

|

|

旧ウイングアーク1st株式会社 |

ウイングアーク1st株式会社 |

|

|

決算年月 |

2016年2月 |

2017年2月(注)4 |

2018年2月 |

|

EBITDA(注)7、9 |

4,672 |

5,049 |

5,518 |

|

(調整額) |

|

|

|

|

M&A関連費用 |

- |

71 |

40 |

|

IFRS移行に伴う費用 |

- |

18 |

55 |

|

一過性の監査報酬費用 |

- |

- |

33 |

|

一過性のインセンティブ報酬費用 |

- |

125 |

375 |

|

上場関連費用(注)8 |

- |

- |

37 |

|

調整後EBITDA(注)9 |

4,672 |

5,264 |

6,058 |

(単位:百万円)

|

|

IFRS(連結)(注)5 |

||

|

|

旧ウイングアーク1st株式会社 |

ウイングアーク1st株式会社 |

|

|

決算年月 |

2016年2月 |

2017年2月(注)4 |

2018年2月 |

|

継続事業からの当期利益 |

2,710 |

2,565 |

2,924 |

|

(調整額) |

|

|

|

|

M&A関連費用 |

- |

71 |

40 |

|

IFRS移行に伴う費用 |

- |

18 |

55 |

|

一過性の監査報酬費用 |

- |

- |

33 |

|

一過性のインセンティブ報酬費用 |

- |

125 |

375 |

|

上場関連費用(注)8 |

- |

- |

37 |

|

調整項目の税効果調整 |

- |

△74 |

△149 |

|

調整後当期利益(注)9 |

2,710 |

2,706 |

3,314 |

(注)1.百万円未満を切り捨てて表示しております。

2.日本基準(連結)には、2016年6月に売却したバリオセキュア株式会社の数値が含まれております。なお、IFRS(連結)では非継続事業となっているため、含まれておりません。

3.1stホールディングス株式会社の2014年2月期の実質的な事業活動は、2013年6月1日から2014年2月28日までの9ヶ月間となっております。

4.当社の設立は2016年3月7日でありますが、2016年4月14日付で全株式を取得した旧ウイングアーク1st株式会社の事業年度開始の日は2016年3月1日であるため、旧ウイングアーク1st株式会社の2016年3月1日から同年4月13日までの期間の実績及び2016年4月14日から2017年2月28日までの期間の当社の実績を合算し、概算値を記載しております。また、当該概算値の算定にあたっては企業結合に伴うファイナンスコスト、デューデリジェンスコスト等1,270百万円を除外しております。なお、当該概算値は、EY新日本有限責任監査法人の監査を受けておりません。

5.当社グループでは、のれん及び一部の耐用年数を確定できない無形資産(商標権)を計上しておりますが、IFRSでは、日本において一般に公正妥当と認められる企業会計の基準と異なり、のれん及び耐用年数の確定できない無形資産の償却を行いません。なお、当該期間に係る日本基準で計上したのれん及び耐用年数の確定できない無形資産の償却費は、以下のとおりとなります。

(単位:百万円)

|

決算年月 |

2016年2月 |

2017年2月 |

2018年2月 |

|

のれん及び耐用年数の確定できない無形資産の償却費 |

1,097 |

1,747 |

2,379 |

6.EBITDA=営業利益+減価償却費+のれん償却費

7.EBITDA=営業利益+減価償却費及び償却費

8.主に新規上場に係るコンサルティング費用となります。

9.EBITDA、調整後EBITDA及び調整後当期利益はIFRSにより規定された指標ではなく、当社グループが、投資家にとって当社グループの業績を評価するために有用であると考える財務指標であります。当該財務指標は、非現金支出項目及び毎期発生しないM&Aに関する費用、IFRS移行に伴う費用、上場後には発生しないと見込まれる上場関連費用等の非経常的な費用項目(通常の営業活動の結果を示していると考えられない項目、又は競合他社に対する当社グループの業績を適切に示さない項目)の影響を除外しております。

なお、EBITDA、調整後EBITDA及び調整後当期利益は、当期利益に影響を及ぼす項目の一部を除外しており、分析手段としては重要な制限があることから、IFRSに準拠して表示された他の指標の代替的指標として考慮されるべきではありません。当社グループにおけるEBITDA、調整後EBITDA及び調整後当期利益は、同業他社の同指標又は類似の指標とは算定方法が異なるために、他社における指標とは比較可能でない場合があり、その結果、有用性が減少する可能性があります。

(5)オリックス株式会社の子会社からカーライル・グループが運営するファンドへの主要株主の異動

WACホールディングス株式会社は、旧ウイングアーク1st株式会社の全株式を取得する目的でカーライル・グループが運営するファンドであるCJP WA Holdings, L.P.により、2016年3月7日に設立されました。

WACホールディングス株式会社は、LBO(Leveraged Buyout)を実施し、自己資金の他金融機関からの借入315億円の外部資金調達を実施することで、旧ウイングアーク1st株式会社の代表取締役社長であった内野弘幸(現当社取締役会長)及びオリックス株式会社の子会社であるOPI2002投資事業組合から旧ウイングアーク1st株式会社の全株式を2016年4月14日に取得しました。その後、WACホールディングス株式会社は同年6月1日を効力発生日として、旧ウイングアーク1st株式会社を消滅会社とする吸収合併を行い、同日付でWACホールディングス株式会社の商号をウイングアーク1st株式会社に変更しております。

のれんの減損については、「第2 事業の状況 4 事業等のリスク (13)のれん及びその他の無形資産の減損について」及び「第5 経理の状況 1 連結財務諸表等 (1)連結財務諸表 連結財務諸表注記 13.のれん及びその他の無形資産 (4)のれん及び耐用年数を確定できない無形資産の減損テスト」をご参照下さい。借入金については、「第2 事業の状況 4 事業等のリスク (14)有利子負債への依存と資金調達について」及び「第2 事業の状況 5 経営上の重要な契約等 (株式会社三菱UFJ銀行等と締結しているタームローン契約)」をご参照下さい。

(6)非上場化による効果

当社グループは、非上場化以降、事業構造再構築のための子会社再編や大規模な組織変更、多額のコストを伴う社内のリストラクチャリング等を迅速に実施した結果、クラウドやビッグデータ等を主軸とした新戦略を遂行する事が可能となりました。この新戦略をもとに、当社独自のテクノロジーを搭載した業界に先駆けた新製品、サービスの開発、業種や業務に特化した提案力の強化、海外を含めた営業網の拡充、クラウドをベースとした新規事業の創出、子会社設立や出資、M&A等積極的な投資による成長戦略の補強といった事を実現し、海外事業等MBO時に策定した計画とは異なる部分があるものの、2018年2月期は過去最高の売上となりました。

(7)再上場する目的、理由

上述いたしましたとおり、非上場化以降、変化の速いIT市場において、当時認識していた以上の多くの課題に迅速に対処することにより、基幹システムを中心とした安定的なビジネスやパートナーシップによる広範な営業網等、非上場化以前の強みを損なうことなく、ビジネス領域の拡大と経営基盤の強化を両立し、MBOの目的であった、当社の競争優位性を維持し、将来にわたって安定的かつ持続的に企業価値を向上させるという目的は現時点では達成できたものと考えております。このような状況のもと、2016年4月には、経営体制を刷新し、新たな中期経営計画を策定いたしました。当該計画では、新たなビジョンとして「Empower Data, Innovate the Business, Shape the Future.情報に価値を、企業に変革を、社会に未来を。」を掲げ、多くの企業にイノベーションをもたらし、その結果として、より良い社会を実現することを目指しております。

今後も引き続き厳しい経営環境が想定される中、経営計画を達成し、企業価値の増大及び株主価値の向上を実現するため、新事業へのさらなる投資や積極的なM&Aの実施を見据えた資金調達の多様化を図るとともに、円滑な事業遂行のため、社会的知名度・信頼性の向上、優秀な人材の確保、及び経営基盤の強化を図りたく、東京証券取引所への上場を予定しております。

当社の事業運営主体の変遷は以下のとおりです。

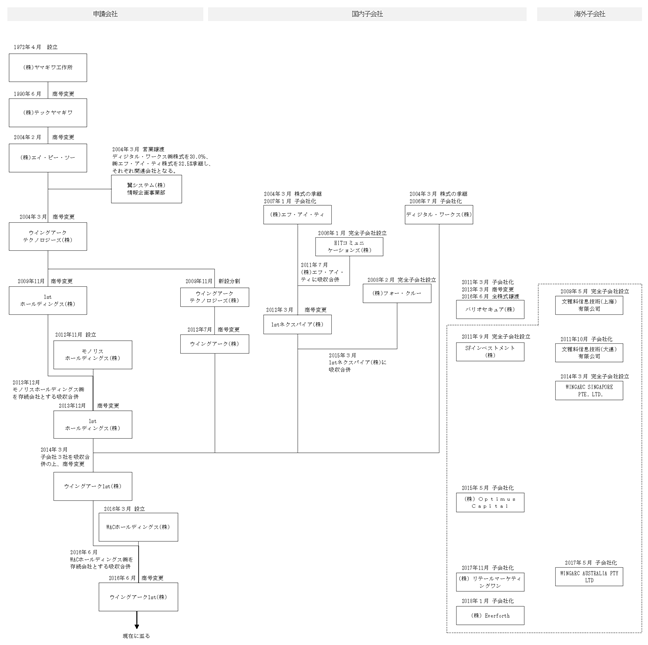

また、当社設立以降の当社グループの変遷は以下のとおりです。

(注) 点線内の8社が現在の連結子会社となります。

1【主要な経営指標等の推移】

(はじめに)に記載のとおり、当社は、カーライル・グループが運営する投資ファンドであるCJP WA Holdings, L.P.の出資により、2016年3月7日にWACホールディングス株式会社として設立されました。その後、2016年4月14日に旧ウイングアーク1st株式会社の全株式を取得して完全子会社化したうえで、同年6月1日に吸収合併し、同日にWACホールディングス株式会社からウイングアーク1st株式会社に商号変更を行い、実質的に事業を承継しました。

そのため、第1期は、2016年3月7日から2017年2月28日までの期間を連結会計期間としており、第1期の実質的な事業活動は、旧ウイングアーク1st株式会社の全株式を取得した2016年4月14日から2017年2月28日までの期間であります。

また、提出会社の財務諸表における第1期の実質的な事業活動は、旧ウイングアーク1st株式会社を吸収合併した2016年6月1日から2017年2月28日までの期間であります。

(1)連結経営指標等

|

回次 |

国際会計基準 |

||

|

第1期 |

第2期 |

||

|

決算年月 |

2017年2月 |

2018年2月 |

|

|

売上収益 |

(千円) |

|

|

|

税引前利益 |

(千円) |

|

|

|

親会社の所有者に帰属する当期利益 |

(千円) |

|

|

|

親会社の所有者に帰属する当期包括利益 |

(千円) |

|

|

|

親会社の所有者に帰属する持分 |

(千円) |

|

|

|

総資産額 |

(千円) |

|

|

|

1株当たり親会社所有者帰属持分 |

(円) |

|

|

|

基本的1株当たり当期利益 |

(円) |

|

|

|

希薄化後1株当たり当期利益 |

(円) |

|

|

|

親会社所有者帰属持分比率 |

(%) |

|

|

|

親会社所有者帰属持分当期利益率 |

(%) |

|

|

|

株価収益率 |

(倍) |

|

|

|

営業活動によるキャッシュ・フロー |

(千円) |

|

|

|

投資活動によるキャッシュ・フロー |

(千円) |

△ |

△ |

|

財務活動によるキャッシュ・フロー |

(千円) |

|

△ |

|

現金及び現金同等物の期末残高 |

(千円) |

|

|

|

従業員数 |

(人) |

|

|

|

(外、平均臨時雇用者数) |

( |

( |

|

(注)1.第1期より、IFRSにより連結財務諸表を作成しております。

2.第1期における実質的な事業活動期間は2016年4月14日から2017年2月28日までの10ヶ月と17日間であります。

3.売上収益には、消費税等は含まれておりません。

4.希薄化後1株当たり当期利益については、希薄化効果を有している潜在株式が存在しないため記載しておりません。

5.株価収益率については、当社株式は非上場であるため、記載しておりません。

6.従業員数の(外書)は、派遣社員の年間平均雇用人員であります。

7.第1期及び第2期のIFRSに基づく連結財務諸表については、金融商品取引法第193条の2第1項の規定に基づき、EY新日本有限責任監査法人の監査を受けております。

8.当社は、2018年8月14日開催の取締役会の決議により、2018年8月31日付で普通株式1株につき、100株の株式分割を行っておりますが、第1期の期首に当該株式分割が行われたと仮定し、1株当たり親会社所有者帰属持分及び基本的1株当たり当期利益を算定しております。

(2)提出会社の経営指標等

|

回次 |

日本基準 |

||

|

第1期 |

第2期 |

||

|

決算年月 |

2017年2月 |

2018年2月 |

|

|

売上高 |

(千円) |

|

|

|

経常利益又は経常損失(△) |

(千円) |

△ |

|

|

当期純利益又は当期純損失(△) |

(千円) |

△ |

|

|

資本金 |

(千円) |

|

|

|

発行済株式総数 |

(株) |

|

|

|

純資産額 |

(千円) |

|

|

|

総資産額 |

(千円) |

|

|

|

1株当たり純資産額 |

(円) |

|

|

|

1株当たり配当額 |

(円) |

|

|

|

(うち1株当たり中間配当額) |

( |

( |

|

|

1株当たり当期純利益金額又は1株当たり当期純損失金額(△) |

(円) |

△ |

|

|

潜在株式調整後1株当たり当期純利益金額 |

(円) |

|

|

|

自己資本比率 |

(%) |

|

|

|

自己資本利益率 |

(%) |

|

|

|

株価収益率 |

(倍) |

|

|

|

配当性向 |

(%) |

|

|

|

従業員数 |

(人) |

|

|

|

(外、平均臨時雇用者数) |

( |

( |

|

(注)1.売上高には、消費税等は含まれておりません。

2.当社は2018年8月31日付で普通株式1株につき、100株の株式分割を行っており、発行済株式総数は31,198,000株となっております。

3.第1期における実質的な事業活動期間は2016年6月1日(旧ウイングアーク1st株式会社を消滅会社とする吸収合併の効力発生日)から2017年2月28日までの9ヶ月間であります。

4.潜在株式調整後1株当たり当期純利益金額については、新株予約権の残高はありますが、当社株式は非上場であるため、期中平均株価が把握できませんので記載しておりません。

5.第1期の自己資本利益率については、当期純損失が計上されているため、記載しておりません。

6.株価収益率については、当社株式は非上場であるため、記載しておりません。

7.従業員数の(外書)は、派遣社員の年間平均雇用人員であります。

8.第1期及び第2期の財務諸表については、「財務諸表等の用語、様式及び作成方法に関する規則」(昭和38年大蔵省令第59号。以下「財務諸表等規則」という。)に基づき作成しており、金融商品取引法第193条の2第1項の規定に基づき、EY新日本有限責任監査法人の監査を受けております。

9.第1期については、2016年6月1日付で実施した旧ウイングアーク1st株式会社の吸収合併に伴うファイナンスコスト等1,270,015千円を計上した結果、経常損失、当期純損失となりました。

10.当社は、2018年8月14日開催の取締役会の決議により、2018年8月31日付で普通株式1株につき100株の株式分割を行っておりますが、第1期の期首に当該株式分割が行われたと仮定し、1株当たり純資産額及び1株当たり当期純利益金額又は1株当たり当期純損失金額を算定しております。なお、第2期の1株当たり配当額については、当該株式分割前の実際の配当の額を記載しております。

11.当社は、2018年8月31日付で普通株式1株につき100株の株式分割を行っております。そこで東京証券取引所自主規制法人(現 日本取引所自主規制法人)の引受担当者宛通知「『新規上場申請のための有価証券報告書(Ⅰの部)』の作成上の留意点について」(平成24年8月21日付東証上審第133号)に基づき、第1期の期首に当該株式分割が行われたと仮定して算出した場合の1株当たり指標の推移を参考までに掲げると、以下のとおりとなります。

なお、1株当たり配当額については、EY新日本有限責任監査法人の監査を受けておりません。

|

回次 |

第1期 |

第2期 |

|

|

決算年月 |

2017年2月 |

2018年2月 |

|

|

1株当たり純資産額 |

(円) |

485.42 |

416.83 |

|

1株当たり当期純利益金額又は1株当たり当期純損失金額(△) |

(円) |

△14.58 |

23.41 |

|

潜在株式調整後1株当たり当期純利益金額 |

(円) |

- |

- |

|

1株当たり配当額 (うち1株当たり中間配当額) |

(円) |

- (-) |

92.00 (92.00) |

(参考情報)

(はじめに)に記載のとおり、当社は、カーライル・グループが運営する投資ファンドであるCJP WA Holdings, L.P.の出資により、2016年3月7日にWACホールディングス株式会社として設立されました。その後、2016年4月14日に旧ウイングアーク1st株式会社の全株式を取得して完全子会社化したうえで、同年6月1日に吸収合併し、同日にWACホールディングス株式会社からウイングアーク1st株式会社に商号変更を行い、実質的に事業を継承しました。

そのため、比較可能性の観点から、参考情報として実質的な会社である旧ウイングアーク1st株式会社(単体)の2014年2月期から2016年2月期に係る主要な経営指標の推移(会社計算規則に基づき算出した数値)を記載しております。なお、2017年2月期以降とは発行済株式総数が異なるため、1株当たり指標の推移については記載を省略しております。

旧ウイングアーク1st株式会社の日本基準に基づく主要な経営指標等の推移

|

回次 |

日本基準 |

|||

|

第2期 |

第3期 |

第4期 |

||

|

決算年月 |

2014年2月 |

2015年2月 |

2016年2月 |

|

|

売上高 |

(千円) |

591,000 |

11,328,902 |

12,058,207 |

|

経常利益又は経常損失(△) |

(千円) |

△1,206,439 |

2,825,525 |

3,292,925 |

|

当期純利益又は当期純損失(△) |

(千円) |

△1,427,972 |

2,822,254 |

1,664,992 |

|

資本金 |

(千円) |

100,000 |

100,000 |

100,000 |

|

純資産額 |

(千円) |

10,613,454 |

13,515,851 |

15,198,061 |

|

総資産額 |

(千円) |

31,924,474 |

30,801,058 |

31,990,571 |

(注)1.売上高には、消費税等は含まれておりません。

2.各数値については、金融商品取引法第193条の2第1項の規定に基づく、EY新日本有限責任監査法人の監査は受けておりません。

3.2014年2月期の実質的な事業活動は、2013年12月1日から2014年2月28日までの3ヶ月間となっております。

2【沿革】

|

年月 |

概要 |

|

1972年4月 |

東京都北区において照明器具及び同部品の製造・販売を目的とし、株式会社ヤマギワ工作所を設立 |

|

1990年6月 |

商号を株式会社ヤマギワ工作所から株式会社テックヤマギワに変更 |

|

2004年2月 |

商号を株式会社テックヤマギワから株式会社エイ・ピー・ツーに変更 |

|

2004年3月 |

翼システム株式会社情報企画事業部(注)のソフトウェア事業(現データエンパワーメント事業)を譲受け、ソフトウェアの製造・販売を開始 |

|

|

翼システム株式会社からの事業譲受に伴い、ディジタル・ワークス株式会社及び株式会社エフ・アイ・ティの株式を取得 |

|

|

商号を株式会社エイ・ピー・ツーからウイングアークテクノロジーズ株式会社に変更 |

|

2006年1月 |

開発、機能評価及び検証作業強化のため、当社100%出資でHITコミュニケーションズ株式会社を設立 |

|

2008年2月 |

当社販売製品の開発のため、当社100%出資で株式会社フォー・クルーを東京都渋谷区に設立 |

|

2009年5月 |

中華人民共和国における当社製品の販売を目的とし、当社100%出資で文雅科信息技術(上海)有限公司を設立 |

|

2009年11月 |

会社分割により設立したウイングアークテクノロジーズ株式会社に当社のデータエンパワーメント事業を承継し持株会社体制に移行するとともに、1stホールディングス株式会社(旧1stホールディングス株式会社)に商号変更 |

|

2010年12月 |

大阪証券取引所JASDAQ市場(スタンダード)(現東京証券取引所JASDAQ市場)に株式を上場 |

|

2011年3月 |

セキュリティサービス事業を行うバリオセキュア・ネットワークス株式会社(現バリオセキュア株式会社)の全株式を取得し、子会社化 |

|

2011年10月 |

オフショア開発拠点として、大連唯知計算機系統有限公司(現文雅科信息技術(大連)有限公司)を完全子会社化 |

|

2012年2月 |

東京証券取引所市場第二部に株式を上場 |

|

2012年11月 |

大阪証券取引所JASDAQ(スタンダード)(現東京証券取引所JASDAQ市場)の上場を廃止 |

|

2013年5月 |

モノリスホールディングス株式会社が株式公開買付により旧1stホールディングス株式会社を完全子会社化 |

|

2013年9月 |

東京証券取引所市場第二部の上場を廃止 |

|

2013年12月 |

モノリスホールディングス株式会社を存続会社として、旧1stホールディングス株式会社を吸収合併し、1stホールディングス株式会社に商号変更 |

|

2014年3月 |

経営基盤強化のため、1stホールディングス株式会社を存続会社として、子会社3社(ウイングアーク株式会社、1stネクスパイア株式会社、ディジタル・ワークス株式会社)を吸収合併し、ウイングアーク1st株式会社(旧ウイングアーク1st株式会社)に商号変更 |

|

|

東南アジアでの当社製品の販売を目的とし、当社100%出資でWINGARC SINGAPORE PTE. LTD.をシンガポールに設立 |

|

2016年6月 |

WACホールディングス株式会社を存続会社として、旧ウイングアーク1st株式会社を吸収合併し、ウイングアーク1st株式会社に商号変更 |

|

2016年6月 |

構造改革の一環として、バリオセキュア株式会社の全株式を譲渡 |

|

2017年5月 |

海外でのクラウドサービス展開のため、SPACE-TIME RESEARCH PTY. LTD.(現WINGARC AUSTRALIA PTY LTD)の全株式を取得し、完全子会社化 |

|

2017年11月 |

リテール向けサービス強化のため、株式会社リテールマーケティングメソドロジー(現株式会社リテールマーケティングワン)の株式を取得し、子会社化 |

|

2018年1月 |

クラウドプラットフォーム強化のため、株式会社Everforthの全株式を取得し、完全子会社化 |

|

2018年3月 |

共同でのソリューション開発を目的に、東洋ビジネスエンジニアリング株式会社と資本業務提携 |

(注)翼システム株式会社情報企画事業部の沿革

|

1993年10月 |

翼システム株式会社情報企画事業部として発足 |

|

1995年10月 |

帳票開発設計ツール「Visual Formade」をリリース |

|

1996年12月 |

帳票開発設計ツールに機能追加した「Super Visual Formade(SVF)」をリリース |

|

2004年3月 |

当社に事業譲渡 |

3【事業の内容】

当社グループは、「データエンパワーメント事業」を単一の報告セグメントとしております。

(1)事業の内容

当社グループは、「Empower Data, Innovate the Business, Shape the Future.情報に価値を、企業に変革を、社会に未来を。」というビジョンを掲げており、社会に存在する様々なデータを活用することで、多くの企業にイノベーションをもたらし、その結果として、より良い社会を実現することを目指しております。現在、スマートフォンやIoTの普及により、日々産み出されるデータは加速度的に増加しております。当社グループは、この様々なデータ(ビッグデータ)を「新しい資源」としてとらえており、この資源を活用して、企業や社会に様々な価値をもたらすソフトウェア及びサービスの提供を行っております。

当社グループは、当社、連結子会社8社の計9社で構成されており、その特徴は以下のとおりです。

・独自のテクノロジー

当社グループは、創業以来、企業の情報活用に特化した独自の技術開発に取り組んできました。超高速集計、データの仮想統合、IoTデータのリアルタイム処理は特徴的技術であり、当社グループの競争力の源泉となっています。それぞれ技術は高度で難解なものですが、「誰でも簡単」に利用することができ、素早く効果をあげられるようにシンプルで直観的に使用できるユーザーインターフェイス(UI)を備えたソフトウェア及びサービスとして提供しております。なお、研究開発活動及びソフトウェア開発のコア部分は、すべて自社グループ内で行っております。

・強力なビジネスチャネル

当社グループの販売モデルは、パートナーを介した間接販売が主となっております。大都市圏で大企業や官公庁の大型案件を得意とするSIerや地方を拠点とするSIer、特定領域に特化したコンサルティングファームやクラウドシステムの構築を専業とするクラウドSIer等多くのパートナー企業と契約しており、日本全国のシステム開発案件をカバーする販売網を構築しております。これにより、継続的な案件創出と営業コストの抑制が可能となり、効率的な販売活動が可能となっております。

契約パートナー数推移(注) (社)

|

|

旧ウイングアーク1st株式会社 |

ウイングアーク1st 株式会社 |

|||

|

決算年月 |

2014年2月 |

2015年2月 |

2016年2月 |

2017年2月 |

2018年2月 |

|

契約パートナー数(累計) |

190 |

220 |

279 |

347 |

439 |

(注)当社パートナー向けプログラム「WingArc Relationship Program(WARP)」において、各区分(インテグレーション、プロダクト、WARP-Associate等)での期末時点における解約パートナーを除いた契約パートナー数の合計。

・厚いリカーリングレベニュー

当社グループが提供するソフトウェア及びサービスについては、ソフトウェアライセンスや導入時のサービス提供等継続的な契約を前提としない取引だけではなく、ソフトウェアの保守サポート契約、サブスクリプション契約やクラウドサービスの利用契約のような継続的な契約を前提とした取引により構成されています。これは導入企業が増加するにつれて年々売上収益が積みあがるリカーリングビジネスと呼ばれる収益モデルであり、リカーリングビジネスから得られる収益(リカーリングレベニュー)は、当社グループの収益の安定化と継続的な拡大に大きく貢献しております。また、当社グループは契約継続率をリカーリングビジネスの最も重要なKPIの一つとしております。高い契約継続率を維持することによって、既存の契約は最大限維持しつつ、新規契約を積み上げ、持続的な成長を実現してまいります。

(百万円)

|

|

旧ウイングアーク 1st株式会社 |

ウイングアーク1st株式会社 |

|

|

決算年月 |

2016年2月 |

2017年2月 (注)3 |

2018年2月 |

|

ライセンス/サービス(注)1 |

5,933 |

6,255 |

7,162 |

|

リカーリング(注)2 |

6,180 |

7,029 |

8,403 |

|

売上収益合計 |

12,113 |

13,284 |

15,566 |

|

リカーリング比率 |

51.0% |

52.9% |

54.0% |

(注)1.ソフトウェアライセンスや導入時のサービス提供等継続的な契約を前提としない取引に係る売上の合計。

2.保守、サブスクリプション(ソフトウェアの購入ではなく、利用期間に応じて料金を収受する契約形態)、クラウドといった継続契約を前提とした取引に係る売上の合計。

3.2017年2月期につきましては、当社の設立は2016年3月7日でありますが、2016年4月14日付で全株式を取得した旧ウイングアーク1st株式会社の事業年度開始の日は2016年3月1日であるため、旧ウイングアーク1st株式会社の2016年3月1日から同年4月13日までの期間の実績及び2016年4月14日から2017年2月28日までの期間の当社の実績を合算し、概算値を記載しております。なお、当該概算値は、EY新日本有限責任監査法人の監査を受けておりません。

・契約継続率(注)1

|

|

旧ウイングアーク 1st株式会社 |

ウイングアーク1st株式会社 |

|

|

決算年月 |

2016年2月 |

2017年2月 (注)2 |

2018年2月 |

|

契約継続率 |

92.1% |

93.1% |

93.4% |

(注)1.「SVF」「Dr.Sum」「MotionBoard」の保守契約において、当該期間の更新対象契約の総数に対して実際に契約が更新された金額ベースでの割合。

2.2017年2月期につきましては、当社の設立は2016年3月7日でありますが、2016年4月14日付で全株式を取得した旧ウイングアーク1st株式会社の事業年度開始の日は2016年3月1日であるため、旧ウイングアーク1st株式会社の2016年3月1日から同年4月13日までの期間の実績及び2016年4月14日から2017年2月28日までの期間の当社の実績を合算し、概算値を記載しております。なお、当該概算値は、EY新日本有限責任監査法人の監査を受けておりません。

また、当社グループは、日本国外に拠点を置く多くの外資系ソフトウェアベンダーと異なり、自社内に営業、開発、サポートすべての機能を有しております。これにより、営業部門やサポート部門が収集した様々な顧客ニーズを開発部門が素早く製品化するといったことが可能となり、当社グループの強みの一つとなっております。

現在、IT投資の主軸はクラウド、ビッグデータ、IoT、AIの登場により、システム要件が画一的なIT部門から顧客ごとにシステム要件が異なる事業部門へ移行しつつあります。このような状況において、当社グループは、これまで様々な顧客へソフトウェア及びサービスを提供することで培った知見を活かし、製造、小売、運輸、医療、公共、金融といった「業種・業界」や営業活動のような「業務」に最適化したソリューションの提供を進めております。今後は、さらにより多くの顧客へ素早くサービスを提供出来るよう上述のソリューションをプラットフォーム型のクラウドサービスとして、広く展開していく方針です。

(2)製・商品及びサービスの特徴

当社グループは、「データエンパワーメント事業」を単一の報告セグメントとしておりますが、提供しているソフトウェア及びサービスの性質により、企業の基幹業務を支える「ソフトウェア基盤ソリューション」と、様々なデータを活用し、今までにない新たな価値を生み出す「データエンパワーメントソリューション」の2つに売上収益を区分しており、データエンパワーメントソリューションを戦略の中核に位置付けております。

[ソフトウェア基盤ソリューション]

ソフトウェア基盤ソリューションでは、エンドユーザーに対して、ソフトウェアの販売、クラウドサービス、保守サポートの提供を主に行っております。これらは、請求書、納品書、発送伝票といった業務帳票や市役所で発行される各種証明書のようなものまで、社会の様々な場所で帳票に関する業務基盤として利用されているソリューションです。当社グループは帳票ソフトウェアの先駆者として、多くの顧客にご利用頂いており、当社グループの主力製品である「SVF」の帳票市場(帳票運用製品)における市場シェアは、69%(注)となっております。主なソフトウェア及びサービスは以下の通りです。

注 株式会社ミック経済研究所「帳票設計・運用製品の市場動向 2018年度版(帳票運用製品ベンダー別出荷金額推移(全体推計)2017年度実績)」より、当社が2017年6月に株式会社日立製作所から、帳票ソフトウェア資産「EUR」を取得したため、当社シェアに株式会社日立製作所のシェアを加算して作成。

(主要な関係会社) 当社、文雅科信息技術(大連)有限公司、文雅科信息技術(上海)有限公司、

WINGARC SINGAPORE PTE. LTD.

(a)SVF

当社グループの主力製品である「SVF」は、帳票開発の効率化と多様な出力要件に応えるための帳票基盤ソリューションです。「SVF」は、業務システムの必須要件である納品書や請求書等の帳票を、ノンプログラミングで直観的に操作可能なグラフィカルユーザーインターフェース(GUI)で、表や罫線の設定、データベースとの接続、改ページ等の制御等を行うことができます。さらに、紙ベースの帳票やMicrosoft Corporationが提供するOffice製品のファイルを再利用することも可能で、エンドユーザーの業務の効率化をサポートしております。

また、「SVF」は設計した帳票を出力する機能も有しており、プリンターによる印刷、FAX・メール送信、PDFファイル化等の各種出力方法に対応している他、各種ハードウェア、OS、プリンター等との連携インターフェースを備えており、固有のシステム環境に依存しない汎用性を実現しております。

(b)SVF Cloud

「SVF Cloud」は、従来の「SVF」の強みに加え、柔軟性とリアルタイム性を兼ね備えた帳票クラウドサービスです。クラウド上でのSFAサービスを提供している株式会社セールスフォース・ドットコムと連携した「SVF Cloud for Salesforce」やビジネスプラットフォームを提供しているサイボウズ株式会社と連携した「SVF Cloud for kintone」を提供しております。更に、Web API機能により様々なクラウドサービスと連携し、企業間のシステムの違いやシステム変更にも柔軟に対応することができます。また、外出先で、スマートフォンやタブレットからその場でPDFの見積書を出力する、といったリアルタイム性が求められる場面での利用も可能となっております。

[データエンパワーメントソリューション]

データエンパワーメントソリューションでは、エンドユーザーに対して、ソフトウェアの販売、クラウドサービス、保守サポートの提供を主に行っております。これらは様々な種類のデータを組み合わせ、分析することにより、気づきや今までにない価値を生み出し、生産性の向上や効率化を実現することをコンセプトとしたソリューションです。経営者から現場の業務担当者まで多くの方々にご利用頂いております。主なソフトウェア及びサービスは以下の通りです。

(主要な関係会社) 当社、株式会社リテールマーケティングワン、株式会社Everforth、WINGARC AUSTRALIA PTY LTD

(c)Dr.Sum

「Dr.Sum」は、企業内外のデータを蓄積し、そのデータを加工・分析することによって企業の意思決定に活用することを目的とした「ビジネスインテリジェンス(Business Intelligence)」という分野に属する製品です。「Dr.Sum」は数百億件ものビッグデータを数秒で処理できる性能と、ユーザーが使い慣れたwebベースとExcelベースのユーザーインターフェースを備えており、システム担当者でなくともビッグデータの集計や分析を容易に行うことが可能となっております。また、「Dr.Sum」上で販売や会計といった社内の様々なデータを統合管理することで、企業を支える情報分析基盤として利用されております。

(d)MotionBoard

「MotionBoard」は、企業をとりまく様々なデータを価値ある情報に変え、企業にイノベーションをもたらすことをコンセプトとした情報活用ダッシュボードです。第一の特徴は多彩な表現力です。PC画面上にグラフィカルな数多くのチャートを自由に配置可能で、業務内容の確認から事業戦略の遂行状況の確認まで、目的に合わせた使い方が可能です。また、GIS機能を備えており、位置情報を持つデータを地図上にプロットすることが可能です。これにより、競合店舗情報と人口動態情報を組み合わせた店舗戦略や走行情報を利用したトラックの運行管理等、新しい情報活用の形が生まれております。第二の特徴は、リアルタイム処理です。「MotionBoard」は、基幹システム、情報系システム、SFAやCRM、外部のクラウドサービス等様々なデータソースとリアルタイムに接続し、これらの情報を一つのチャート上で統合し、可視化することが可能です。さらに、現在はIoTに対応した機能を備えており、例えば工場の工作機械に設置された稼働状況をミリ秒単位で取得するセンサーからのデータをリアルタイムで取得、可視化し、閾値の設定によるリスク検知等に利用されております。第三の特徴は、高いメンテナンス性です。通常、情報システムの構築は、高度な知識を持ったシステム担当者が行うことが一般的ですが、「MotionBoard」は、ユーザーが自由な発想で可視化や分析を行うことを想定しているため、データの設定から表示項目やチャートの選定、配置までユーザー自身で行うことが可能です。これにより、業務フローの変更等にも迅速に対応できます。

(e)SPA

「SPA」は、企業内で流通している紙文書を電子化し、業務の自動化や文書管理工数の削減を目的としたソフトウェアです。「SPA」で紙文書をスキャンすることにより記載内容をデータとして抽出することができ、他の業務システムに連携させることで業務の効率化に貢献します。文書保管の自動化や文書情報をデータ化するための検索機能も充実しています。

(f)プロフェッショナルサービス

当社グループのソフトウェア及びサービスは、導入が容易であることが特徴の一つですが、大規模案件では、複雑なシステム要件が発生することがあります。そのような場合には、システムに熟知した当社の技術スタッフが、導入支援サービスの提供を行っております。また、近年では、製造業でのIoTを用いた工場の可視化や小売業でのビッグデータ分析といった業界特有の課題解決のニーズが増加しており、このような要望に対しては、社内の専門チームが要件定義から導入まで、総合的なコンサルティングサービスを提供しております。

[用語の説明]

本書において使用しているIT業界特有の主な用語についてご説明いたします。

|

用語 |

説明 |

|

SIer |

システムインテグレーター(System Integrator)の略。主に企業のシステム構築、運用業務を一括して請け負う事業者。 |

|

IoT |

Internet of Thingsの略。通信技術やインフラの発達により、インターネットを介して、あらゆるものがネットワークにつながること。 |

|

AI |

Artificial Intelligenceの略。人間の脳が行っているような認識や判断といった作業を自律的に行うソフトウェアやシステム。 |

|

SFA |

Sales Force Automationの略。案件管理や見込管理等、企業の営業活動の効率化を目的とするソフトウェアやシステム。 |

|

CRM |

Customer Relationship Managementの略。顧客属性や対応履歴を管理し、顧客ごとに最適な対応を行うことで、長期的に良好な関係を築き、結果として収益の最大化を目的とするソフトウェアやシステム。 |

|

API |

Application Programming Interfaceの略。外部の他のプログラムから機能やデータなどを呼び出して利用するための手順やデータ形式などを定めたもの。開発効率やシステム間連携が大幅に向上する。 |

|

BI |

ビジネスインテリジェンス(Business Intelligence)の略。企業活動によって生じた様々なデータを集計・分析し、企業の意思決定を支援するソフトウェアやシステム。 |

|

GIS |

Geographical Information Systemの略。デジタル化された地図情報と位置情報を持ったデータを統合し、情報全体の視覚的な把握を可能とするソフトウェアやシステム。 |

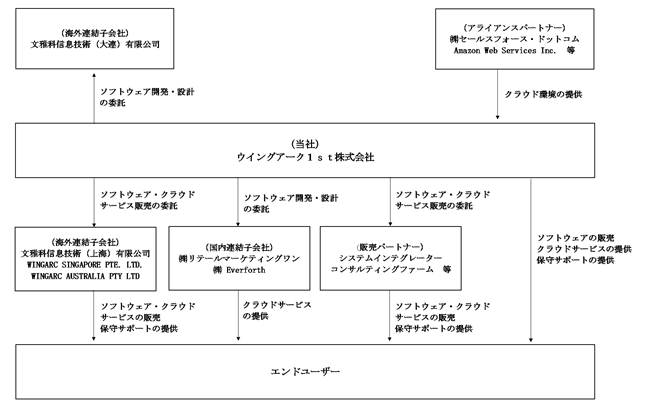

事業系統図は次のとおりであります。

[事業系統図]

(注) 上記系統図の子会社は当社グループの事業上重要なものについて記載しております。

4【関係会社の状況】

|

名称 |

住所 |

資本金 |

主要な事業の内容 |

議決権の所有割合又は被所有割合 (%) |

関係内容 |

|

(国内連結子会社) |

|

|

|

|

|

|

株式会社リテールマーケティングワン(注)2 |

東京都港区 |

26,000千円 |

クラウドサービスの提供 |

(所有) 98.04 |

ソフトウェア開発・設計の委託 役員の兼任 2名 |

|

株式会社Everforth(注)2 |

東京都渋谷区 |

34,875千円 |

クラウドサービスの提供 |

(所有) 100.00 |

ソフトウェア開発・設計の委託 役員の兼任 3名 |

|

SFインベストメント株式会社 |

東京都港区 |

10,000千円 |

関係会社の管理・運営 |

(所有) 100.00 |

関係会社の管理・運営 役員の兼任 1名 |

|

株式会社Optimus Capital |

東京都港区 |

50千円 |

関係会社の管理・運営 |

(所有) 100.00 |

関係会社の管理・運営 役員の兼任 1名 |

|

(海外連結子会社) |

|

|

|

|

|

|

文雅科信息技術(大連)有限公司 |

中華人民共和国 遼寧省大連市 |

827千人民元 |

ソフトウェアの開発 |

(所有) 100.00 |

ソフトウェア開発・設計の委託 役員の兼任 3名 |

|

文雅科信息技術(上海)有限公司(注)2 |

中華人民共和国 上海市 |

21,437千人民元 |

ソフトウェア・クラウドサービスの販売 保守サポートの提供 |

(所有) 100.00 |

ソフトウェア・クラウドサービス販売及び保守サポートの委託 役員の兼任 3名 |

|

WINGARC SINGAPORE PTE. LTD. |

シンガポール 共和国 |

200千シンガポールドル |

ソフトウェア・クラウドサービスの販売 保守サポートの提供 |

(所有) 100.00 |

ソフトウェア・クラウドサービス販売及び保守サポートの委託 役員の兼任 1名 |

|

WINGARC AUSTRALIA PTY LTD(注)2 |

オーストラリア メルボルン市 |

21,064千豪ドル |

ソフトウェア・クラウドサービスの販売 保守サポートの提供 |

(所有) 100.00 |

ソフトウェア・クラウドサービス販売及び保守サポートの委託 役員の兼任 4名 |

(注)1.有価証券届出書又は有価証券報告を提出している会社はありません。

2.特定子会社に該当しております。

5【従業員の状況】

(1)連結会社の状況

|

2018年12月31日現在 |

|

セグメントの名称 |

従業員数(人) |

|

データエンパワーメント事業 |

602(60) |

(注)1.当社グループは、「データエンパワーメント事業」を単一の報告セグメントとしているため、セグメント別の記載はしておりません。

2.従業員数の(外書)は、派遣社員の最近1年間の平均雇用人員であります。

3.従業員数が最近1年間で57名増加しておりますが、主としてデータエンパワーメントソリューション強化に伴う中途採用の増加によるものであります。

(2)提出会社の状況

|

2018年12月31日現在 |

|

従業員数(人) |

平均年齢(歳) |

平均勤続年数(年) |

平均年間給与(円) |

|

518(60) |

39.6 |

2.2 |

7,158,284 |

(注)1.当社は、「データエンパワーメント事業」を単一の報告セグメントとしているため、セグメント別の記載はしておりません。

2.従業員数の(外書)は、派遣社員の最近1年間の平均雇用人員であります。

3.平均年間給与は、賞与及び基準外賃金を含んでおります。

4.平均勤続年数は、2016年3月の当社設立以後の勤続年数を記載しております。

(3)労働組合の状況

当社グループでは、労働組合は結成されておりませんが、労使関係は円満に推移しております。